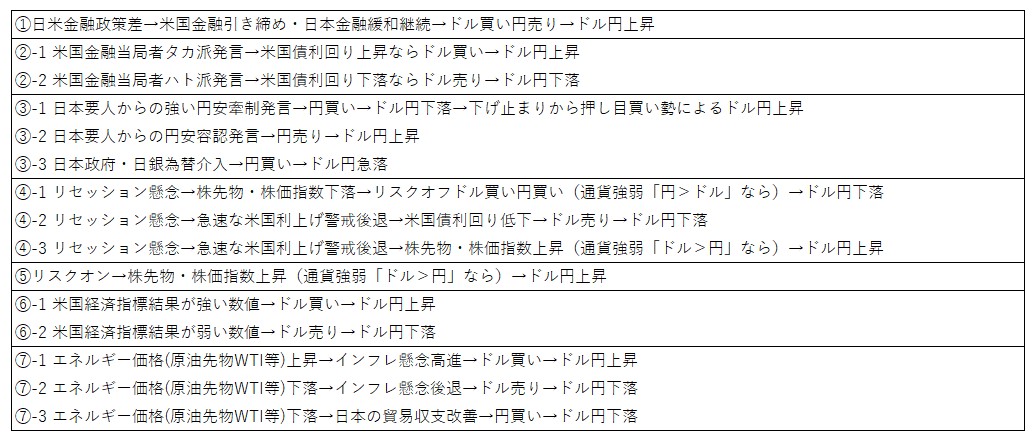

ファンダメンタルズ分析

本日のシナリオ

(1)11/1欧米マーケットのドル円影響:最も注目された米国ISM製造業景気指数含めて全ての指標が前回かつ予想より強い数値でドル円急騰。その後、米国大統領経済諮問委員会メンバーのハト派発言で一時的にドル円下落。直ぐに全戻ししたものの、米国経済指標の強い結果とハト派発言の影響が交錯しレンジ推移。

よって、11/2スタートもレンジ推移しやすいと想定します。上昇しても148円後半から149円前半に留まりそうです。

(2)政府・日銀為替介入懸念(③-3):10/27~11/1の3営業日で約2.5円上昇。円安牽制発言や為替介入懸念が強まり、一時的にドル円下落が生じる可能性あります(但し、当面は実介入の可能性低い)。よって、要人発言や報道に注意したい。

(3)米国経済指標・要人発言(⑥、②):最大の注目材料は米国FRB政策金利・FOMC声明・パウエルFRB議長会見。利上げ織り込みは市場コンセンサス75bpsが約88.8%(CME FedWatch Tool)でほぼ織り込み済のため、予想通りならドル円は小幅上昇かSell the factで一時的な下落と考えます。サプライズあれば急騰か急落想定。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

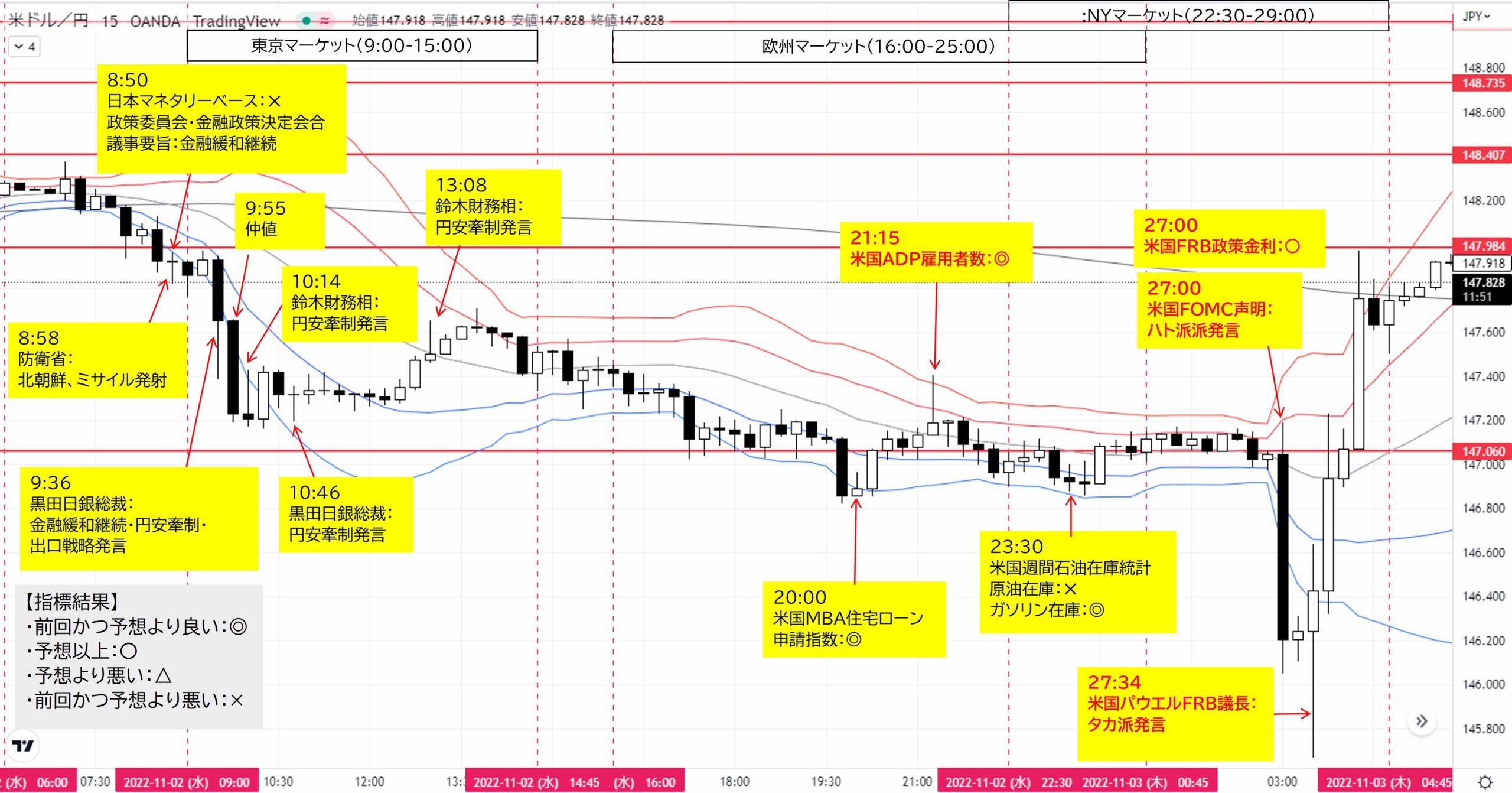

東京マーケット前

8:50 経済指標

日本マネタリーベース10月度(日本銀行)

日銀はマネタリーベースについて、コア消費者物価指数の前年比が安定的に2%を超えるまで拡大方針を継続。

前回-3.3%、結果-6.9%(✕)

【考察】マネタリーベースの減少は「ステルス・テーパリング」を示唆しており円買い材料となりドル円下落。

8:50 経済指標

政策委員会・金融政策決定会合議事要旨(9月21・22日分)(日本銀行)(Bloomberg)

「最近の為替相場の急激かつ投機的な動きは、わが国経済にとって望ましくないとの見方」

「為替円安が一段と進んでいる背景には、内外の金融政策の方向性の違い等も指摘されている」

「大規模な金融緩和を粘り強く続けていくことが適当」

「出口戦略についても市場と適切なコミュニケーションを取っていくことが、金融市場の安定性確保の観点から重要」

【考察】総じて金融緩和継続が必要との内容。しかし円安牽制発言や出口戦略への言及も出ているのは緩和政策変更へのヒントとなりためか、ドル円下落。

8:58 要人発言

防衛省(Bloomberg)

「北朝鮮、ミサイル発射」

【考察】地政学リスクオフ円買いでドル円下落。

東京マーケット(9:00~15:00)

9:36 要人発言

黒田日銀総裁

「イールドカーブコントロールでカーブ全体に下向き圧力をかけることが適切な政策」

「金融緩和継続で経済を支えることが適切」

「イールドカーブコントロール柔軟化は将来の政策オプションだが直ぐには出来ない」

「最近の円安は急速かつ一方的で望ましくない」

【考察】金融緩和継続発言だが、将来の出口戦略への言及や円安牽制発言もあり。

10:14 要人発言

鈴木財務相

「投機的な過度な為替変動は容認できない」

「過度な為替変動には対応する」

【考察】円安牽制発言

欧州マーケット(16:00~25:00)

20:00 経済指標

米国MBA住宅ローン申請指数:住宅販売数件数や住宅着工件数の先行指標

前週比:前回-1.7%、結果-0.5%(◎)

21:15 経済指標

米国ADP雇用者数10月度(Bloomberg)

前月比:前回20.8万人、予想19.5万人、結果23.9万人(◎)

【考察】

発表前:15M足下降トレンド中。

発表後:前回かつ予想より強い数値。初動はドル円上昇したが、FOMC前で指標トレード勢も早々に利確したためか上昇から全戻しの下落。過去に比べると、指標の注目度も落ちていそう。

NYマーケット(22:30~29:00)

23:30 経済指標

米国週間石油在庫統計

「在庫増→需要低迷・供給過多→原油・ガソリン売り材料→ドル売り材料」、「在庫減→需要増・供給不足→原油・ガソリン買い材料→ドル買い材料」

原油在庫:前回258.8万バレル、予想36.7万バレル、結果-311.5万バレル(✕)

ガソリン在庫:前回-147.8万バレル、予想-135.8万バレル、結果-125.7万バレル(◎)

27:00 経済指標

米国FRB政策金利11月度(Federal Open Market Committee)

前回3.00-3.25%、予想3.75-4.00%、結果3.75-4.00%(○)

27:00 要人発言

米国FOMC声明(Bloomberg)

「米国債とMBSは予定通り保有量減少を継続する」

「雇用は依然として強く失業率は低い」

「将来の目標レンジの引き上げペースを決めるにあたり、金融政策の累積的な引き締めが、経済活動やインフレに影響を与える時間差や、経済・金融情勢を考慮する」

「75bps利上げは満場一致」

27:01 報道

米国WSJニック記者(Twitter)

「FRB は 75 ベーシス ポイント利上げを実施」

「FOMC 声明の新しい文言は、更に利上げしても利上げ幅は小幅を示唆」

【考察】

発表前:15M足下落から手控えでレンジ推移。

発表後:新たに追加された文言では、小幅利上げに留まる見通し。つまりハト派と捉えられたことで、「米国債利回り急落→ドル売り→ドル円下落」。

27:34 要人発言

米国パウエルFRB議長(Bloomberg)

「現在のインフレは目標を大きく上回っている」

「持続的な利上げが必要」

「ターミナルレートは予想より高くなる」

「高インフレが消費者に大きな重荷となることを理解している」

「ある時点で利上げペースを落とすことが適切だが、まだその時期は来ていない」

「利上げはデータ次第」

「利上げ減速の議論は早ければ12月会合であり得る」

「利上げ過ぎとは思わない」

「利上げ停止は時期尚早」

「ソフトランディングは不明確」

「労働市場は依然として逼迫」

「不況に陥るかは誰も分からない」

【考察】タカ派とハト派発言交錯。しかし、総じてタカ派発言多く、「米国債利回り上昇→ドル買い→ドル円上昇」。政策金利・声明文で生じたドル円下落から全戻しの上昇。

東京マーケット:地政学リスクオフ、相次ぐ円安牽制発言に加え、黒田日銀総裁で出口戦略発言によりドル円下落。

欧米マーケット:米国FOMC控えてレンジ推移スタート。米国ADP雇用者数の強い数値も材料視されにくい環境。FOMC声明文のハト派発言でドル円急落から、パウエルFRB議長のタカ派発言でドル円急騰。

ファンダメンタルズ材料とドル円の関係

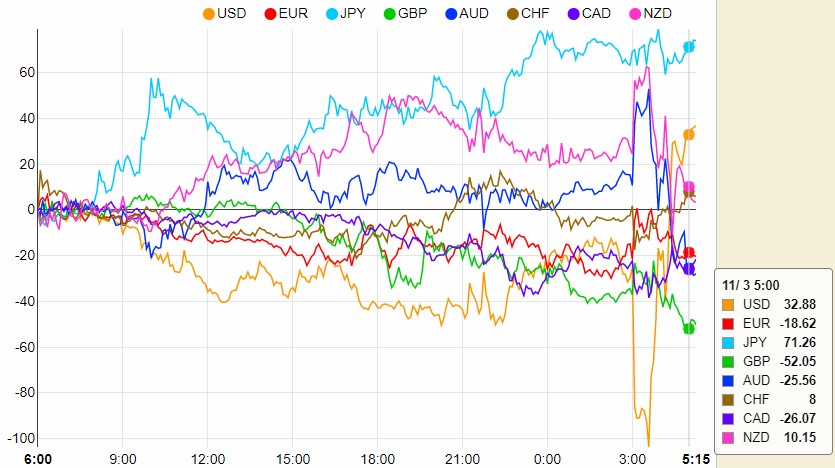

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):

- USD(基軸通貨):FOMC声明文ハト派で売り。パウエル議長タカ発言で買い。

- NZD(資源国リスクオン通貨):

- CHF(リスクオフ通貨):

- EUR(リスクオン通貨):

- AUD(資源国リスクオン通貨):

- CAD(資源国リスクオン通貨):

- GBP(リスクオン通貨):英国スナク首相のリセッション懸念発言で売り。

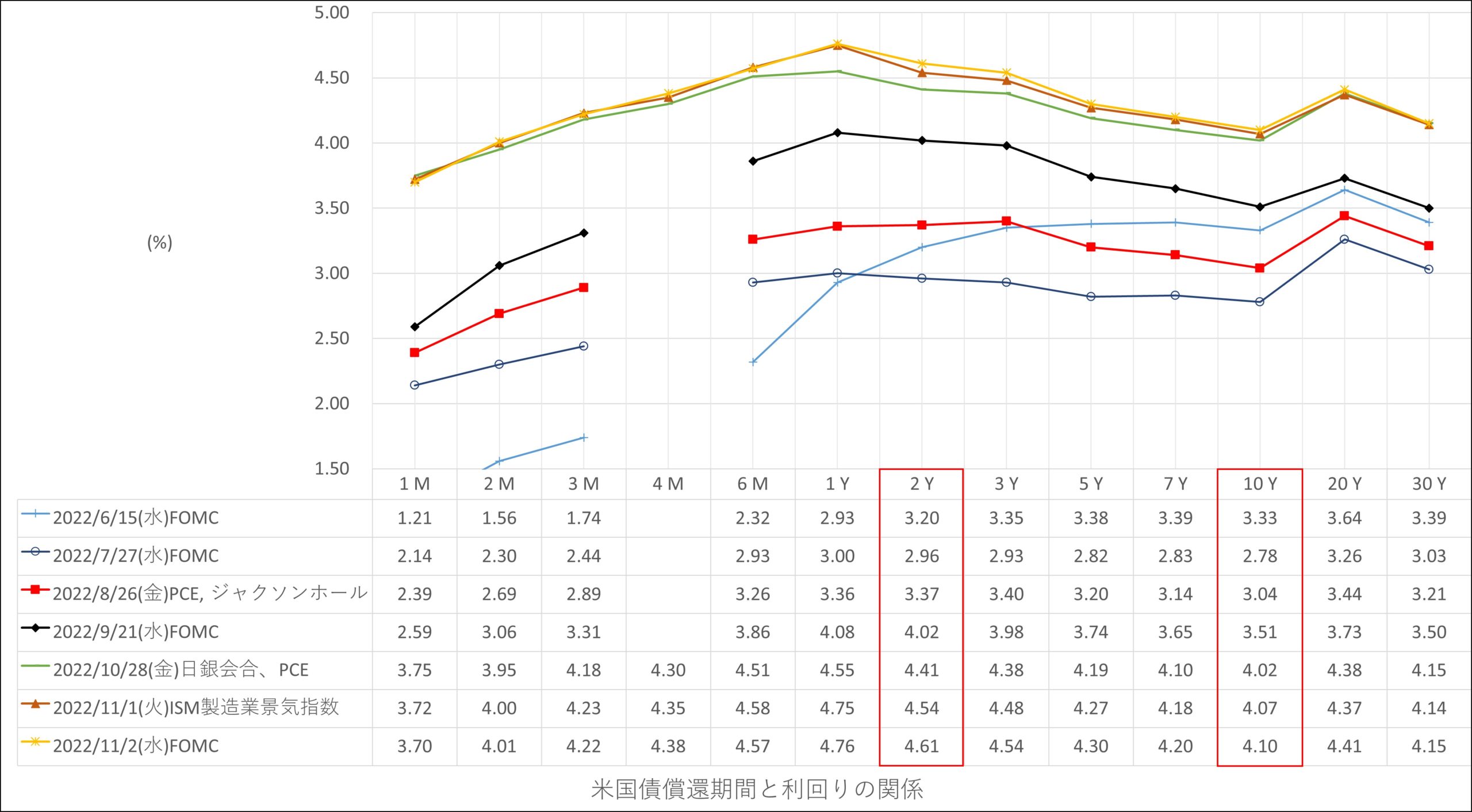

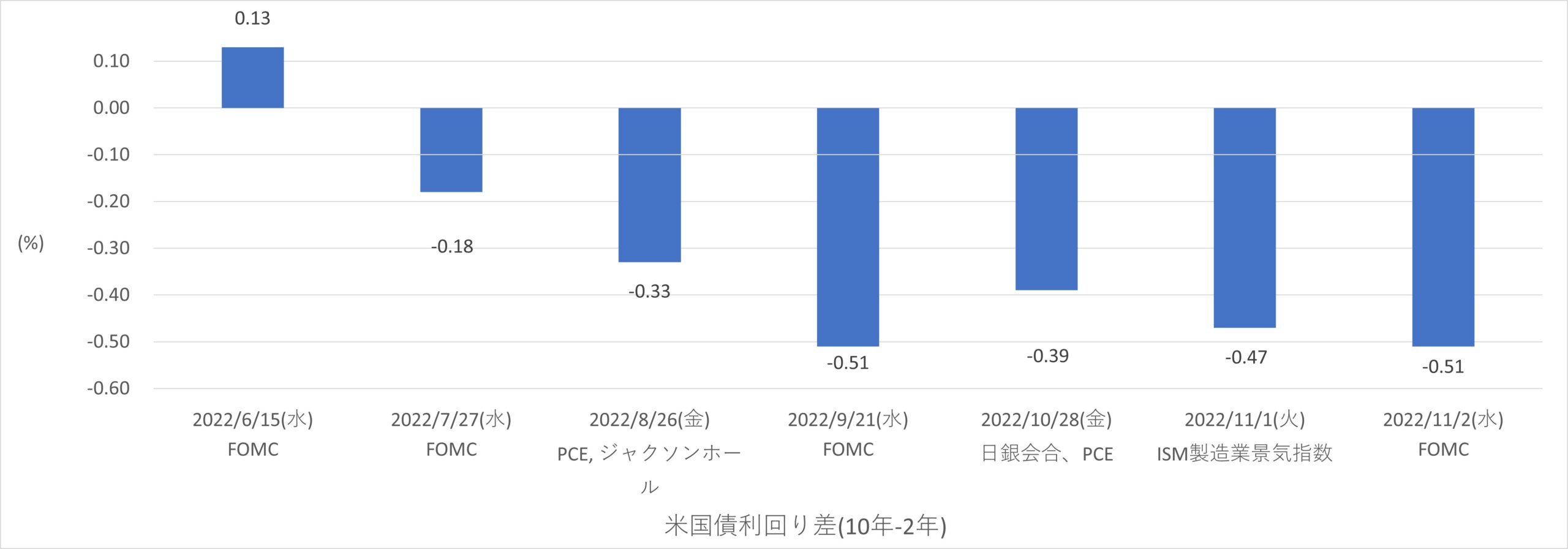

米国債イールドカーブ

11/2(水)は11/1(火)に対してベア(短期金上昇、長期金利上昇、長短金利差拡大)でドル買い優勢。

日足ドルインデックス:下ヒゲピンバー陽線。20MAまで上昇したことで一旦下落しても上昇強いため112.967目指す流れ。

日足米国債2年利回り:下ヒゲピンバー陽線。直近高値4.609%到達。上昇強くボリンジャーバンド+2σ付近4.650%目指す流れ。その後は、一旦調整下落の可能性あり。

日足米国債10年利回り:下ヒゲピンバー陽線。ボリンジャーバンド+1σ付近4.138%まで上昇見込み。その後、ボリンジャーバンド+1σ上抜けたら直近高値4.244%目指し、ボリンジャーバンド+1σから戻されるなら3.924%目指す流れ。

テクニカル分析

ドル円トレード

- 月足:9月大陽線で引け。ボリンジャーバンド+2σをバンドウォーク。

- 週足:10/31週、陽線形成中。上昇トレンド。

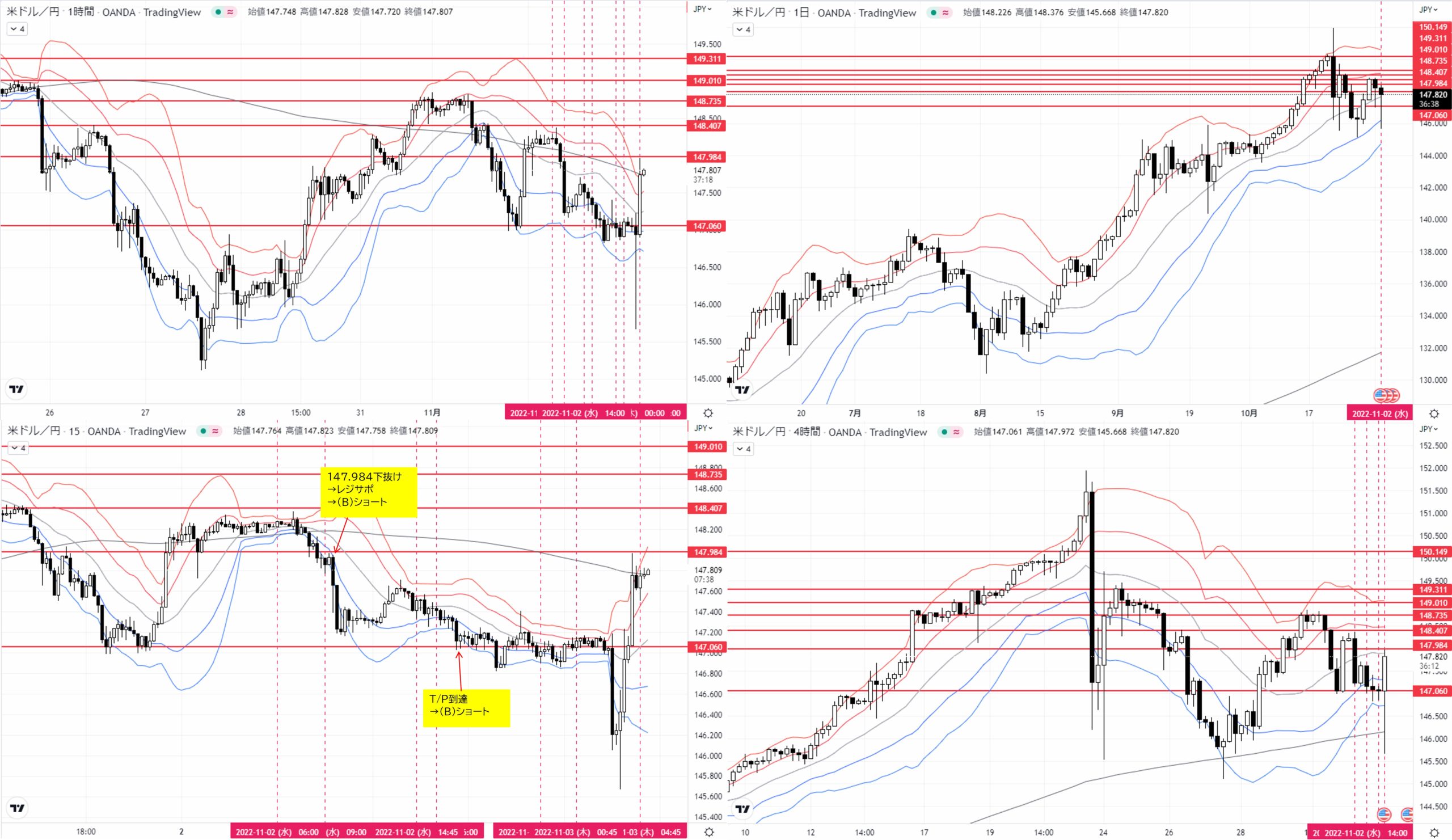

- 日足:11/1下長ヒゲ陰線。日足レンジ内で逆三尊形成。よって大きな上昇に転じる可能性あり。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス148.407上抜け→レジサポ→目標4H足レジスタンス148.735

(B)日足レジスタンス149.010上抜け→レジサポ→目標4H足レジスタンス149.331

②ショート

(C)1H足サポート147.984下抜け→1H足20MA下、レジサポ→目標4H足サポート147.060

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

・147.984下抜け→レジサポ→(B)ショート→T/P到達→(B)ショート成立

ショート:147.904

T/P:147.060

獲得pips:+84.4

11月通算:1勝0敗、勝率100.0%、平均RR2.01

11月獲得pips:+84.4

コメント