ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

ロシアにとって重要な5/9「戦勝記念日」に勝利宣言する可能性が浮上しており、ロシアはウクライナ東部への大規模攻撃を開始、首都キーウ含めた中枢への攻撃も明言。停戦交渉の見通しなく、戦況が急速に悪化しておりリスクオフ後退に繋がる報道や要人発言に要注目したい。

2.円売り加速

①日本の金融緩和継続(指し値オペ実施通告)、②安全資産としての円魅力低下、③日本の経済成長率低下、④日本の貿易収支悪化(特にエネルギーや食料価格高騰)が円売り要因。

①~④のいずれも改善が見えないことから、円売りが続く可能性が高い。

日本要人から円安牽制発言は同じ内容の繰り返しですが、円買い効果が出たりでなかったりと、まちまな動き。口先だけの円安牽制発言は本質的な問題解決には繋がらないことから、一時的にドル円が下落しても、押し目買いの良い材料になると考えます。

本日もこの流れは変わらない見込みですが、ドル円週足陽線続きで上昇していることから、調整の下落にも警戒したい。

3. 経済指標・要人発言

注目度高い材料なし。

マーケットの動き

東京マーケット前

6:00 取引開始

・ドル円: 128.463 (前営業日終値 128.551 から -8.80 pips )

【考察】

ドル円ギャップダウンスタート。

7:00

「株先物(ダウ、日経先物買い」と「強い円売り」が突如発生し、ドル円128.452から、1289.828まで急騰。この急騰によって、始値128.463からギャップダウンスタート。

「リスクオン→円売り」の関係が続くのか注目したい。特に材料が伝わっていないため大口の仕掛けのよう。

4H足実体128.865まで届かずに下落に転じたことから、128.865ラインは強いレジスタンス候補か。

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円: 128.607 (始値比 +14.40 pips )

・米国債2年利回り: 2.655 (始値比 % )

・米国債10年利回り: 2.882 (始値比 % )

・日経平均株価: 26692.48 (前日営業日終値 27105.19 から -412.71 )・TOPIX 1875.17 (前日営業日終値 1905.15 から -29.98 )

【考察】

4/22(金)米国主要3指数急落を引き継いで、日本株価指数もギャップダウンスタート。

ドル円128.828まで急騰後は128.607までほぼ全戻しの下落。「株先物(ダウ、日経平均)かつ株価指数下落→リスクオフ円買い」の流れ。

9:55 五十日仲値

・ドル円: 128.767 (始値比 +30.40 pips )

(東京マーケット始値比 +16.00 pips )

【考察】

ドル円は下落から一転し、五十日仲値に向けて上昇。

10:10 要人発言

日銀、指値オペ通告

【考察】

円売り材料ですが、想定通りのためか反応薄。

10:15

仲値通過後、ドル円128.870まで上昇しましたが、今回も4H足実体128.865がレジスタントとなって下落転換。

15M足上ヒゲ包み足となったことで下落継続し、始値128.463も下抜けて128.238到達。1H足実体128.255がレジスタンスとして機能。

「株価指数下落→円買い」でドル円急落。「米国債利回り2年,10年下落」でしたがドル売りならず。

15:00 クローズ

・ドル円: 128.485 (始値比 +2.20 pips )(東京マーケット比 -12.20 pips )

・米国債2年利回り: 2.643 (始値比 -0.012 % )

・米国債10年利回り: 2.870 (始値比 -0.012 % )

・日経平均株価: 26590.71 (前営業日比 -514.48 、 -1.90 %)

(東京マーケット始値比 -101.77 、 -0.38 %)

・TOPIX 1876.52 (前営業日比 -28.63 、 -1.50 %)

(東京マーケット始値比 1.35 、 +0.07 %)

【考察】

ドル円1H足実体128.255がレジスタンスとして引き続き機能し、15M足もダブルボトム形成し、128.594まで上昇。

しかしながら、1H足切り下げライン到達とは上昇鈍くなり小幅下落。

株価指数はギャップダウン以降は大崩れすることなく推移。

欧州マーケット(17:00~25:30)

17:00 オープン

・ドル円: 128.199 (始値比 -26.40 pips )・米国債2年利回り: 2.611 (始値比 -0.044 % )

・米国債10年利回り: 2.829 (始値比 -0.053 % )

【考察】

東京マーケットクローズ後もドル円下落しラウンドナンバー128.000下抜けて127.975で下げ止まり。その後、ラウンドナンバー128.000や4H足実体下限128.179がサポートとして機能したためか、15M足で陽線包み足形成したことで

欧州マーケット「強い円売り」でドル円急上昇スタート。「米国債利回り2年,10年」上昇するもドル売り。つまり、ドル円は円主導の動き。

21:30 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国シカゴ連銀景気指数3月度:前回0.54、予想0.21、結果0.44(○)

NYマーケット(22:30~29:00)

22:30 オープン

・ドル円: 128.088 (始値比 -37.50 pips )

・米国債2年利回り: 2.598 (始値比 -0.057 % )

・米国債10年利回り: 2.810 (始値比 -0.072 % )

・ダウ平均: 33731.65 (前営業日終値 33811.41 から -79.76 )

・S&P500: 4255.34 (前営業日終値 4271.79 から -16.45 )

・ナスダック: 12749.17 (前営業日終値 12839.28 から -90.11 )

【考察】

米国主要3指数はギャップダウンスタート。4/22同様、リスクオフ。

「米国債利回り2年,10年下落→ドル売り」と「強い円買い」でドル円下落し日足押し安値127.827下抜け。

23:30 経済指標

米国ダラス連銀製造業活動指数4月度:前回8.7、予想11.3、結果1.1(✕)

【考察】

サプライズの弱い数値でしたが、指標前から生じていた「米国主要3指数上昇→リスクオン円売り」でドル円上昇。やはり本日は、ドルよりも、株先物・株価指数と円の関係が主導となってドル円が動いている様子が見える。

25:30 欧州クローズ

・ドル円: 127.736 (始値比 -72.70 pips )

・米国債2年利回り: 2.571 (始値比 -0.084 % )

・米国債10年利回り: 2.781 (始値比 -0.101 % )

【考察】

「米国債2年,10年利回り上昇→ドル買い」と「米国主要3指数買戻し→強い円売り」となり、ドル円上昇に転換。やはりドル円日足押し安値127.827堅い。

29:00 NYクローズ

・ドル円: 128.018 (始値比 -44.50 pips )

・米国債2年利回り: 2.630 (始値比 -0.025 % )

・米国債10年利回り: 2.829 (始値比 -0.053 % )

・ダウ平均: 34049.47 (前営業日比 +238.06 、 +0.70 %)

(NYマーケット始値比 317.82 、 +0.94 %)

・S&P500: 4296.13 (前営業日比 +24.34 、 +0.57 %)

(NYマーケット始値比 40.79 、 +0.96 %)

・ナスダック: 13004.86 (前営業日比 +165.57 、 +1.29 %)

(NYマーケット始値比 255.69 、 +2.01 %)

【考察】

欧州マーケットクローズ前から始まった「米国債2年,10年利回り上昇→ドル買い」と「米国主要3指数買戻し→強い円売り」が継続し、ドル円128台回復。

米国主要3指数は日足陽線で引け。4/25の日本株価指数にも追い風。

ファンダメンタルズ材料とドル円の関係

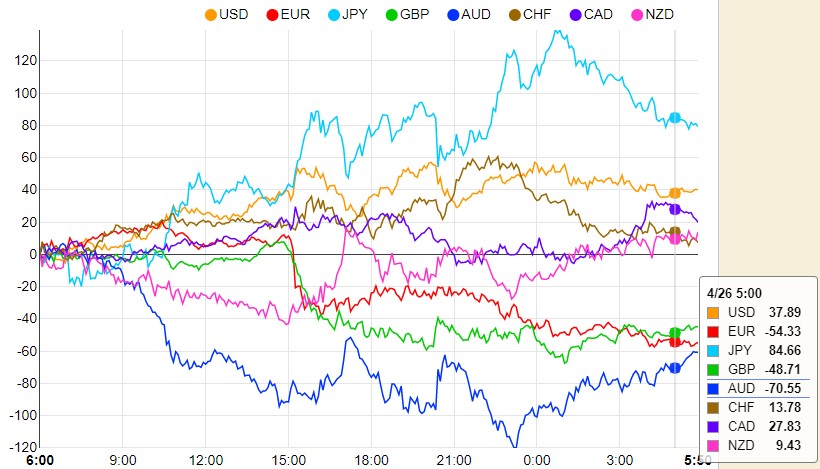

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):前日2位

- USD(基軸通貨):前日1位

- CAD(資源国リスクオン通貨):前日5位

- CHF(リスクオフ通貨):前日4位

- NZD(資源国リスクオン通貨):前日6位

- GBP(リスクオン通貨):前日7位

- EUR(リスクオン通貨):前日3位

- AUD(資源国リスクオン通貨):前日8位

【考察】

米利上げ期待と世界株価指数急落リスクオフでUSD買い、世界株価指数急落リスクオフでJPY買い。しかし、NYマーケットにクローズに掛けてリスクオフ後退し強いJPY売り発生。株価指数とJPYが連動した動きを示しました。

原油先物WTI価格下落でCAD下落していましたが、マックレムBOC総裁タカ派発言でCAD買戻し。

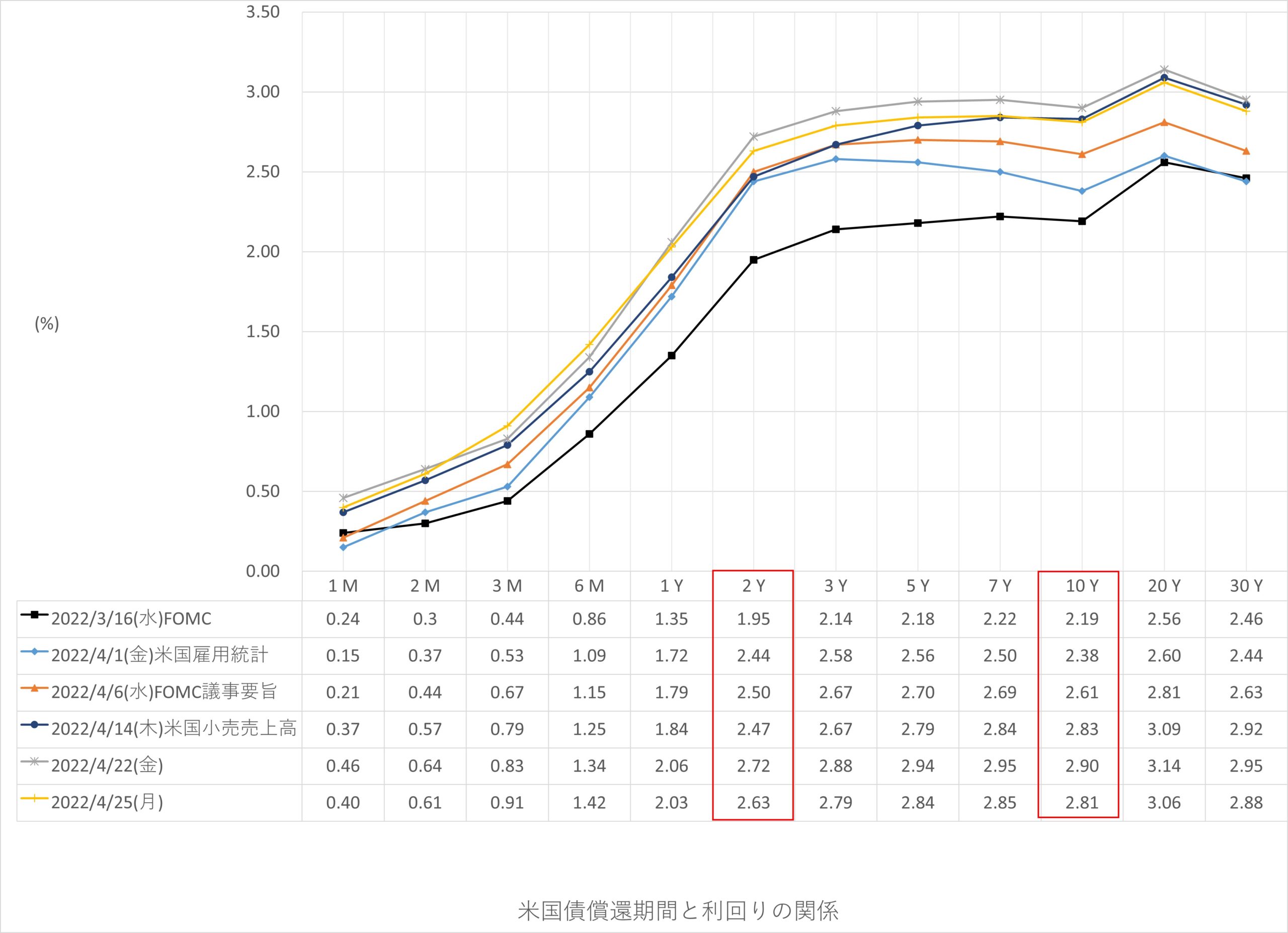

米国債イールドカーブ

4/25(月)は4/22(金)に対して、ブル(短期金利低下、長期金利低下、長短金利差同等)。

*債券ブル:「安全資産債券買い→債券利回り低下」、「リスク資産売り(株式等)→安全資産債券買い」、景気後退

【考察】

米国債利回り下落が続くようなら強いドル売りを示す可能性あり。

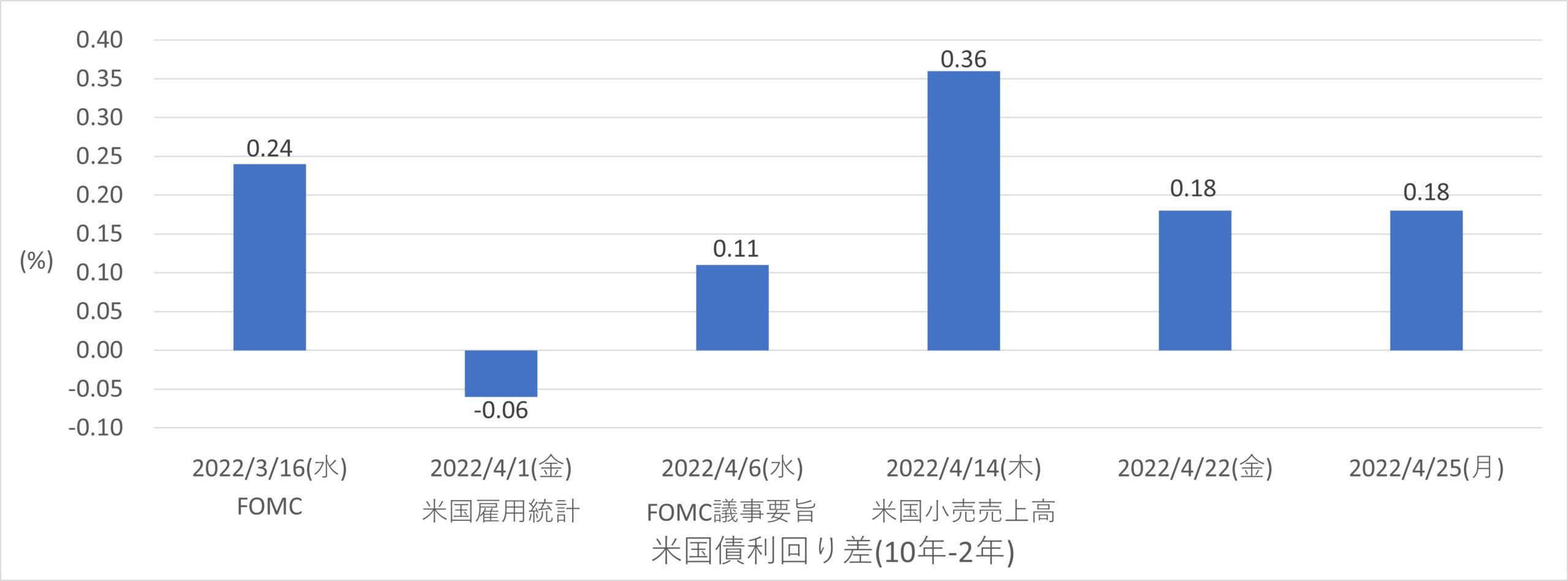

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:先週まで7週連続大陽線で引け。ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 日足: 先週末はコマ足陽線で引けて上昇勢い低下。ボリンジャーバンド+1~2σ推移し、上昇トレンド継続。

- 4H足:ボリンジャーバンドスクイーズでレンジ。

- 1H足:ボリンジャーバンドスクイーズでレンジ。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)日足実体128.878上抜け→レジサポ→目標4H足実体129.273。

②ショート

(C)日足押し安値127.449かつ日足トレンドライン下抜け→レジサポ→目標4H押し安値実績126.973。

日足以上の上昇トレンドが崩れていないためロング優先ですが、「株価指数下落→リスクオフ円買い」主導のドル円下落の可能性もあり。

【考察】

日足押し安値127.449下抜けず、(B)ショート条件未成立。日足・4H足レンジ推移しておりエントリー難しい環境と考えます。

コメント