ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)7/7の欧米マーケット影響

注目の米国雇用統計は強弱入り混じる数値。初動は非農業部門雇用者数の弱い数値で下落、失業率と平均時給の強い数値で上昇。しかし、非農業部門雇用者数の弱さがサプライズだったためか、米国債利回り低下し再びドル円下落。

(2)経済指標

・日本国際収支

・米国卸売在庫確報値

・米国Ny連銀インフレ期待調査

(3)要人発言

・政府日銀要人の円安牽制

・FRB要人

(4)その他

・五十日仲値

・日銀支店長会議

7/10は、先週米国雇用統計の影響を引き継いでドル円下落優勢と推測。一方で、複数のFRB要人発言が予定されており、米国雇用統計を受けて金融政策スタンスに変わりが出たか否かに注目したい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

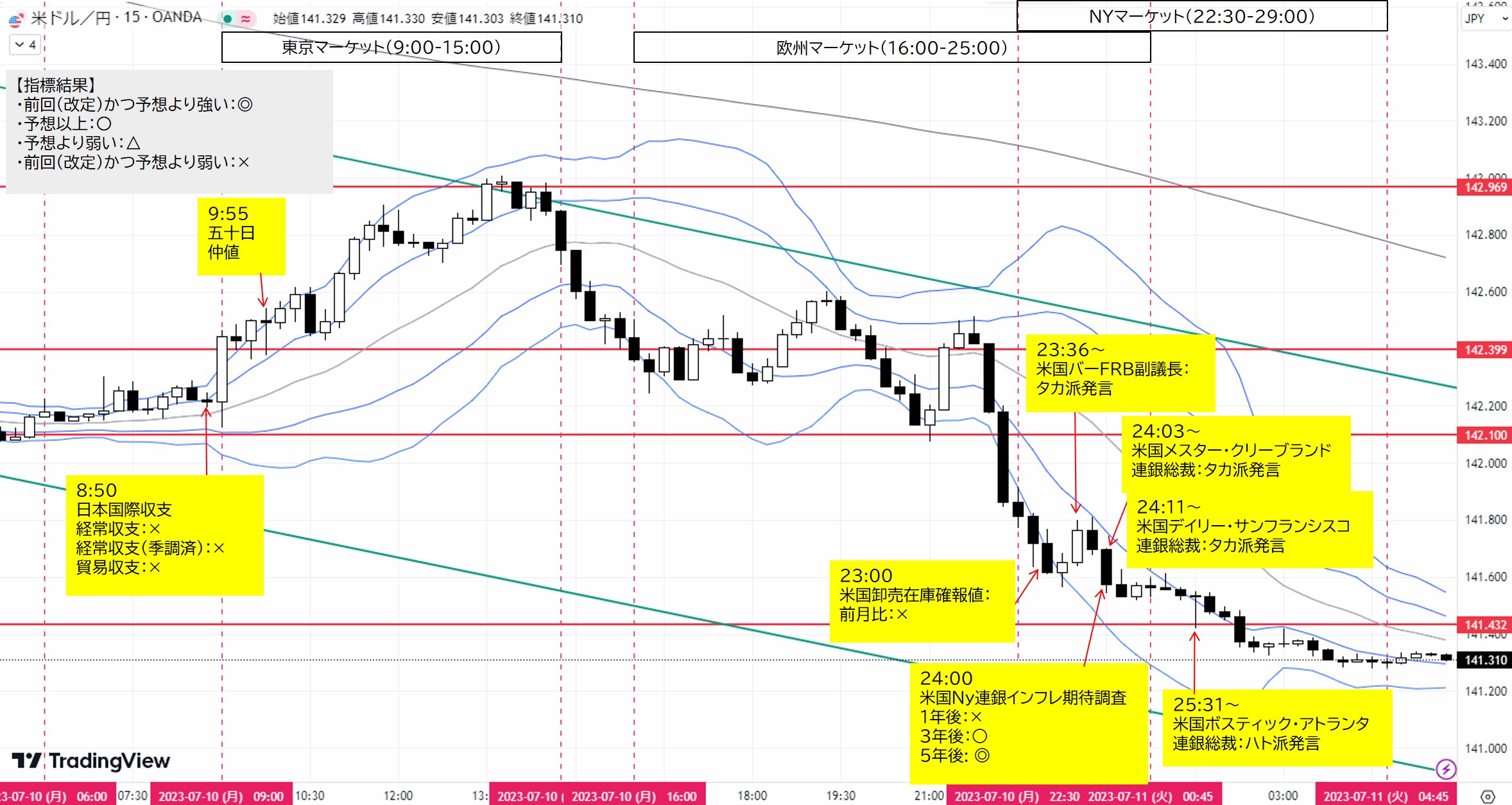

東京マーケット前

8:50 経済指標

日本国際収支5月度

経常収支:前回18951億円(改定)、予想19500億円、結果18624億円(×)

経常収支(季調済):前回18996億円(改定)、予想18700億円、結果17027億円(×)

貿易収支:前回-1131億円、予想-9731億円、結果-11867億円(×)

経常黒字2.4倍の1兆8624億円 5月の国際収支(日本経済新聞)

【考察】全て弱い数値。特に貿易収支悪化は円売り材料でドル円上昇。

東京マーケット(9:00~15:00)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

【考察】145円付近での高値掴みが嫌気されていた中で、先週のドル円急落が押し目買いの好機となり、かつ五十日仲値のドル需要も重なったためかドル円急騰。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

23:00 経済指標

米国卸売在庫確報値5月

前月比:前回0.2%(改定)、予想0.6%、結果-0.2%(×)

23:36~要人発言

米国バーFRB副議長

「インフレは高すぎる」

米金利、適切な水準に近い なお幾分やるべきことある=バーFRB副議長(Reuters)

【考察】タカ派発言でドル円上昇。

24:00 経済指標

米国Ny連銀インフレ期待調査

1年後:前回4.1%、結果3.8%(×)

3年後:前回3.0%、結果3.0%(○)

5年後: 前回2.7%、結果3.0%(◎)

【考察】強弱入り交じる数値だったが、1年後のインフレ期待が材料視されドル円下落。

24:03~要人発言

米国メスター・クリーブランド連銀総裁(2023年FOMC投票権あり)

「追加の金融引き締めが必要」

クリーブランド連銀総裁、追加引き締めが必要-インフレ目標達成で(Bloomberg)

【考察】タカ派発言でドル円下落ストップ。

24:11~要人発言

米国デイリー・サンフランシスコ連銀総裁(2023年FOMC投票権なし)

「追加利上げが必要」

サンフランシスコ連銀総裁、年内「あと2回」の利上げが適切(Bloomberg)

【考察】タカ派発言でドル円下落ストップ

25:31~要人発言

米国ボスティック・アトランタ連銀総裁(2023年FOMC投票権あり)

アトランタ連銀総裁、FRBは忍耐強くいられる-抑制的姿勢が奏功(Bloomberg)

【考察】ハト派発言でドル円下落。

<まとめ>

東京マーケット:

日本貿易収支悪化、先週のドル円急落が押し目買いの好機となり、かつ五十日仲値のドル需要も重なって142.12から143.00へ急騰したが、日本のインフレ期待高水準から日銀金融修正の警戒感や7/7米国雇用統計を受けた戻り売りに押され、引けに掛けて一転急落。

日本のインフレ期待が約9年ぶりの高水準、長期金利に上昇圧力(Bloomberg)

きょうの国内市況(7月10日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープンもドル円下落引き継ぎ。

Ny連銀インフレ期待調査の1年後インフレ期待の弱い数値が材料視されドル円下落。

FRB要人からタカ派発言相次いだもののドル円上昇への影響鈍く、141.30で引け。

米国中古車価格下落もインフレ懸念後退に寄与しドル円下落を後押しか。

【欧州市況】株は小幅上昇、英国債が反発-2年債利回りなお高水準(Bloomberg)

【米国市況】S&P500種は小反発、CPIや決算控え慎重-141円前半(Bloomberg)

米国の中古車価格、6月は前月比4.2%下落-パンデミック開始以来最大(Bloomberg)

FOMC、インフレ目標達成には追加利上げが必要-当局者3人が指摘(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

7/10(月)は7/7(金)に対し(短期金利低下、長期金利低下)、逆イールド縮小のドル売り・買い材料交錯。(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

7月度:据え置き7.6%。25bps引き上げ92.4%。

テクニカル分析

トレード

- 月足:7月陰線形成中。レンジ内の上昇トレンド。

- 週足:7/3週、陰線。調整波。

- 日足:7/8大陰線。上昇トレンドからレンジに移行中。

- 4H足:下降トレンド。

- 1H足:下降トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)日足サポート141.432又は4H足200MA付近まで下落→ダウ転換上昇→目標4H足レジスタンス142.100

②ショート

(B)4H足レジスタンス142.945付近まで上昇→ダウ転換下落→4H足サポート142.100

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

142.945付近まで上昇→ダウ転換下落→(B)ショートショート:142.298

S/L:142.420

獲得pips:-12.2

7月通算:1勝4敗、勝率20.0%、平均RR 1.96、獲得Pips -31.6

コメント