ファンダメンタルズ分析

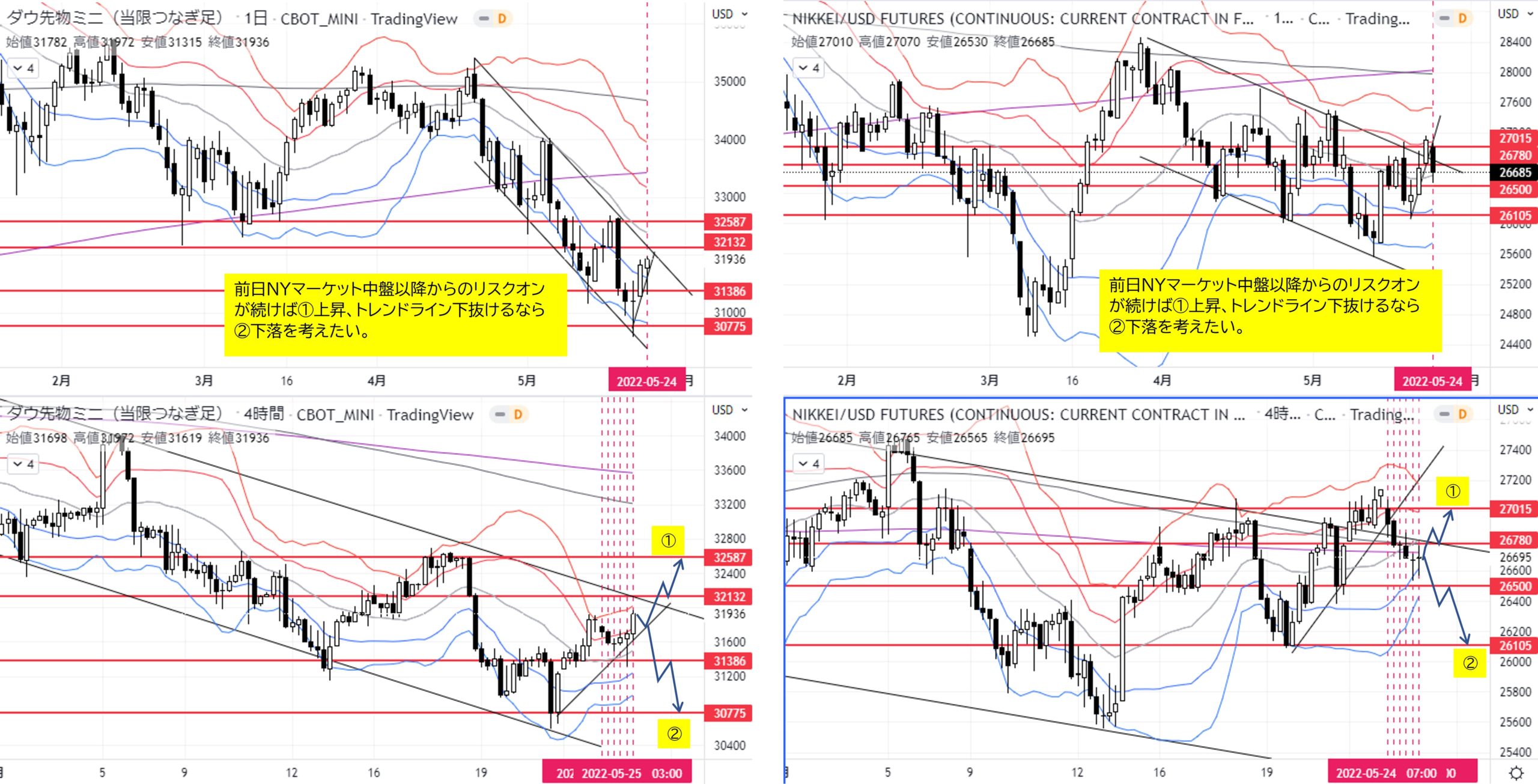

本日のシナリオ

注目材料

1. 経済指標・要人発言

最大の注目材料は、米国FOMC議事要旨。

FOMC5月度では2会合連続となる利上げ決定。利上げ幅は3月の0.25%から0.5%に拡大。6月からバランスシート縮小も決定。

今回の議事要旨で、①これらの決定に際してのメンバーの姿勢、②0.75%利上げがどこまで議論されていたかに注目したい。

「タカ派内容→ドル買い→ドル円上昇」、「ハト派内容→強いドル売り→ドル円急落」を想定します。

マーケットの動き

東京マーケット前

6:00 取引開始

6:05 報道

北朝鮮、ミサイル発射

6:55 報道

北朝鮮、ミサイル続けて発射

【考察】地政学リスクオフ円買い材料

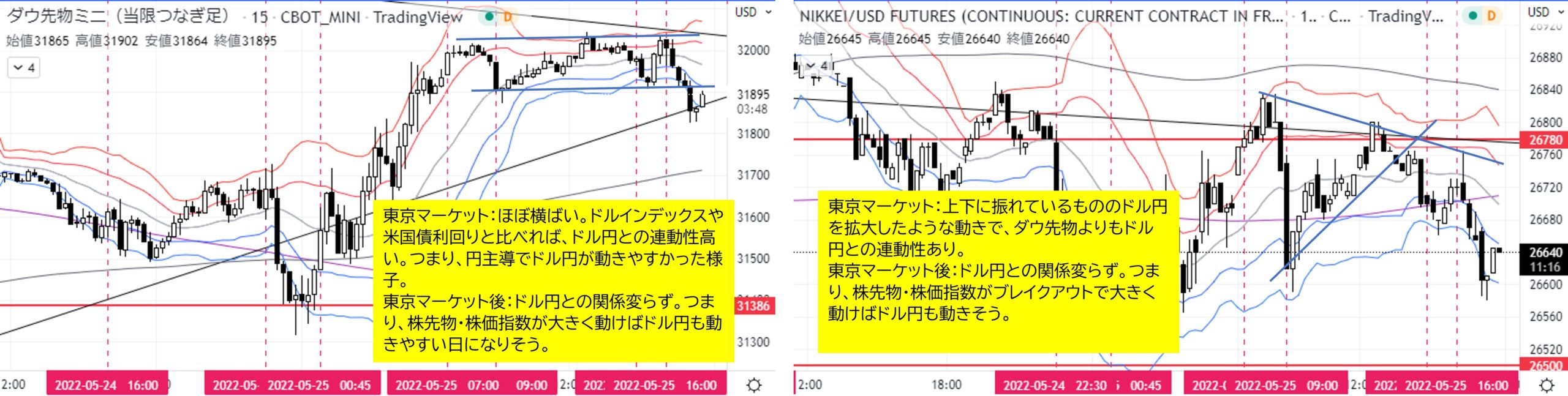

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

20:00 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国MBA住宅ローン申請指数:注目度は高くないため確認のみ。

前回-11.0%、結果-1.2%(◎)

20:12 要人発言

黒田日銀総裁

「日本の家計支出は限定的」

「日本の需要回復は欧米と比べると緩やか」

「日本の賃金は上昇しているものの緩やか」

「各国でインフレ圧力と持続力の見極めが課題」

【考察】金融政策への言及なし。

21:30 経済指標

米国耐久財受注速報値 4月度

前月比:前回1.1%(改定0.6)、予想0.6%、結果0.4%(✕)

コア前月比:前回1.4%(改定1.1)、予想%、結果0.3%(✕)

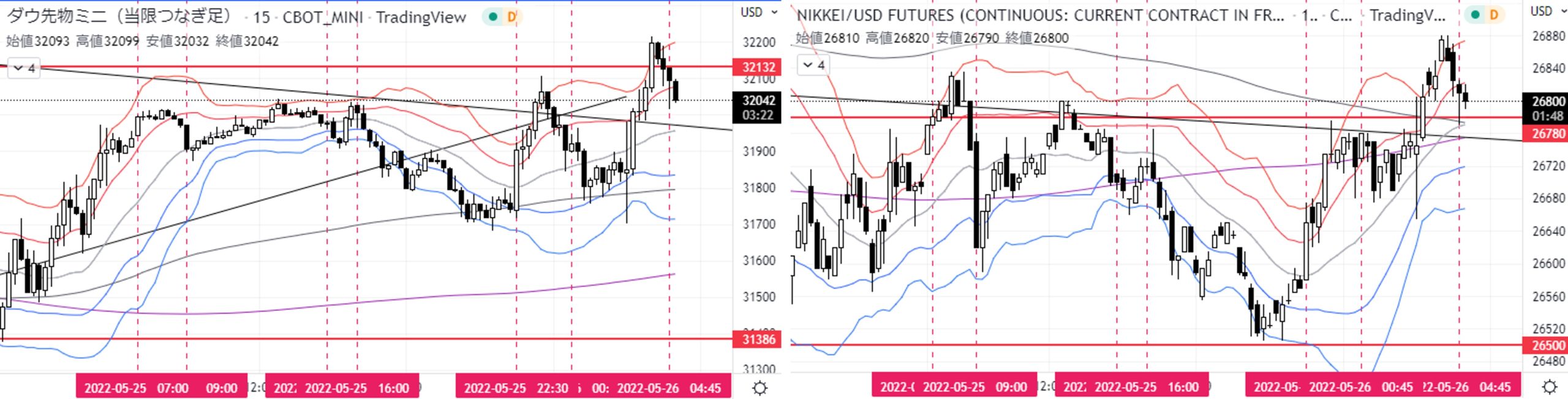

NYマーケット(22:30~29:00)

23:30 経済指標

米国週間石油在庫統計

原油在庫:前回-339.4万バレル、予想-2279.0万バレル、結果-101.9万バレル(◎)

ガソリン在庫:前回-477.9万バレル、予想-119.4万バレル、結果-48.2万バレル(◎)

25:00 欧州クローズ

25:15 要人発言

米国ブレイナードFRB副議長

「インフレを後退させるための強力な行動を取っている」

「高インフレはFRBの最も差し迫った課題」

「最大雇用の安定と低インフレは特に低所得者にとって重要」(Reuters)

【考察】タカ派発言

26:00 経済指標

米国5年債入札:「入札好調→利回り低下→ドル売り」、「入札不調→利回り上昇→ドル買い」の動き。

前回2.785%、結果2.736%(◎)

【考察】入札不調→米国債5年利回り上昇。しかしドル買い小でドル円動き小。

27:00 経済指標

米国FOMC議事要旨5月度:FOMC5月度では2会合連続となる利上げを決定。利上げ幅は3月の0.25%から0.5%に拡大。6月からバランスシート縮小も決定。

今回の議事要旨で、この決定に際してのメンバーの姿勢などが注目。また、0.75%利上げがどこまで議論されていたかにも注目。

「大半のメンバーが次回6月と7月の会合で0.50%利上げ支持」

「米国経済は非常に強い、労働市場は逼迫、インフレは非常に高い」

「第2四半期のGDPは強い成長となり、年末にかけて状況改善を想定」

「迅速に利上げを実施すれば、年内に政策引き締め効果を見極めることができると、多くのメンバーが判断」(Bloomberg)

【考察】サプライズなく、0.75%利上げに関する内容がなかったことでハト派と判断されたためか、初動ドル円急落。

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

強い材料となったのは、

①米国耐久財受注:弱い数値で初動ドル円急落。トレンド変わらず全戻しの上昇。

②米国FOMC議事要旨5月度:サプライズなく、0.75%利上げに関する内容がなかったことでハト派と判断されたためか初動ドル円急落しましたが、利上げ期待勢の押し目買いが入ったためかほぼ全戻し上昇したところで、ハト派勢の戻り売り。

全体的には、5/24のNYマーケットで生じたリスクオフでのドル円急落を、5/25のリスクオン上昇でプラスマイナスゼロの全戻しした動きになりました。

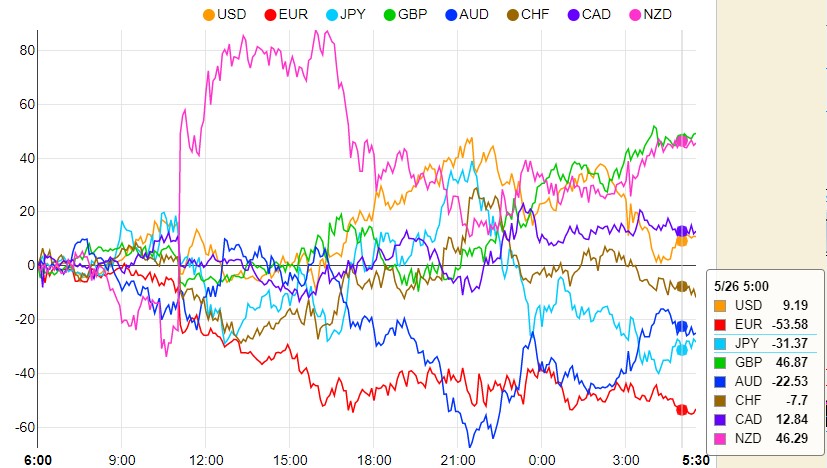

通貨強弱

NYマーケットクローズ時点の通貨強弱

- GBP(リスクオン通貨):前日7位。マーティン・アイルランド首相の北アイルランド議定書解決期待で買い、ジョンソン英首相のパーティーゲート事件責任問題で売り。しかし影響小。

- NZD(資源国リスクオン通貨):前日6位。政策金利0.50%引き上げ発表、声明で今後も継続した利上げに言及、2022年末での政策金利を前回2月の2.22%から3.41%まで引き上げ、政策金利ピーク予想を前回の3.35%から3.95%に上方修正。これらで買い。

- CAD(資源国リスクオン通貨):前日8位。

- USD(基軸通貨):前日4位。米国耐久財受注が弱い数値で売り。

- CHF(リスクオフ通貨):前日2位。

- AUD(資源国リスクオン通貨):前日5位。

- JPY(リスクオフ通貨):前日1位。

- EUR(リスクオン通貨):前日3位。レーン・フィンランド中銀総裁とクノット・オランダ中銀総裁のタカ派発言で買い(影響小)、ECB金融安定報告書で景気見通し悪化とパネッタECB専務理事のハト派発言で売り。

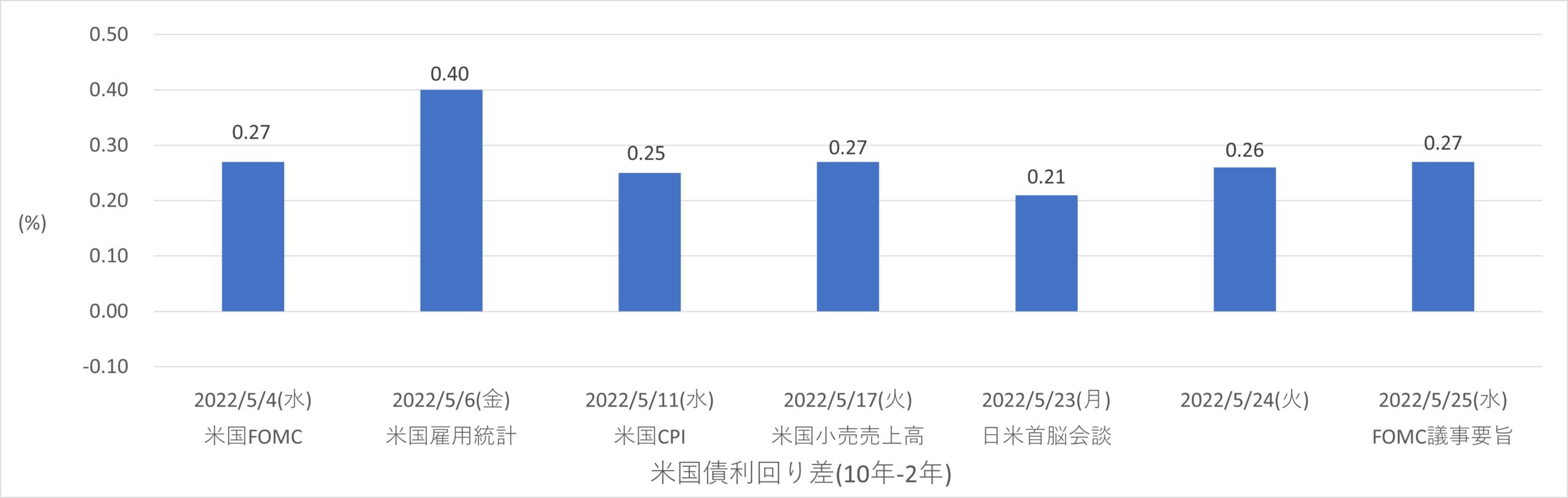

米国債イールドカーブ

5/25(水)は5/24(火)に対して、ブル・スティープニング(短期金利低下、長期金利低下、長短金利差拡大)。しかし、両日の差は小さくほぼ同等。

*ブル・スティープニング:

直近の景気後退→政策金利下げ(又は利上げ期待後退)の可能性浮上→将来の金利もやや低下見込み→景気後退懸念→リスクオフ→ドル売り示唆

米国債2年は日足陽線上ヒゲピンバー、米国債10年利回りは日足十字線、とドルインデックスは日足陽線上ヒゲピンバーで引けており、イールドカーブとドルの動きはやや連動あり。

テクニカル分析

ドル円チャート

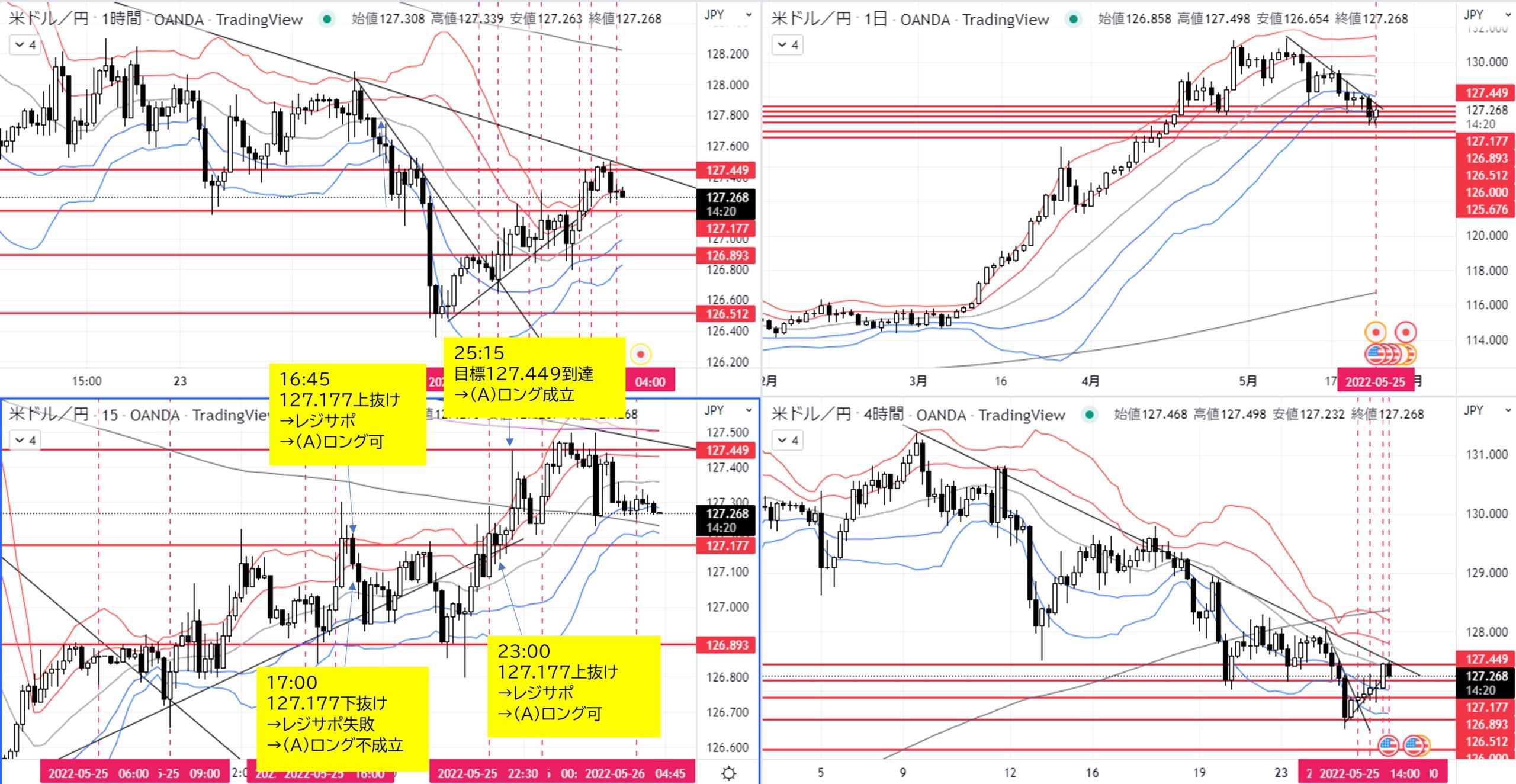

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σまで下落し、上昇トレンドからレンジに移行しつつあり。

- 日足: 5/24大陰線で引け。下降ダウ継続し、ボリンジャーバンドエクスパンションに移行ししつつあり。

- 4H足:ボリンジャーバンドエクスパンションし下降トレンド。

- 1H足:ボリンジャーバンドエクスパンション終了も下降トレンド。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)1H足トレンドライン&1Hレジスタンス127.177上抜け→レジサポ→目標1H足戻り高値実体127.449。

②ショート

(B)1H足サポート126.512下抜け→レジサポ→目標ラウンドナンバー126.000。

【考察】

16:45 1H足トレンドライン&1Hレジスタンス127.177上抜け→レジサポ→(A)ロング可

17:00 目標1H足戻り高値実体127.449未達→127.177下抜け→レジサポ失敗→(A)ロング不成立

23:00 1H足トレンドライン&1Hレジスタンス127.177上抜け→レジサポ→(A)ロング可

25:15 目標1H足戻り高値実体127.449到達→(A)ロング成立

コメント