ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

(1)日銀金融政策決定会合(Bloomberg)

他国のようなサプライズ利上げは考えにくいですが、現状維持でも他国との金利差拡大によって「円売り→ドル円上昇」を想定します。

(2)黒田日銀総裁発言

最近のドル円急騰に追い打ちを掛けるように各国中央銀行で利上げが相次ぐ中、円安容認・円安牽制の内容に注目したい。

①「従来の円安容認と変化なし→強い円売り→ドル円急騰」

②「弱い円安牽制→一時的に円買い→一時的にドル円下落→全戻しのドル円上昇」

③「強い円安牽制や金融政策変更示唆→強い円買い→ドル円急落→一時的な下落に留まれば(可能性高い)ドル円再上昇」

を想定します。

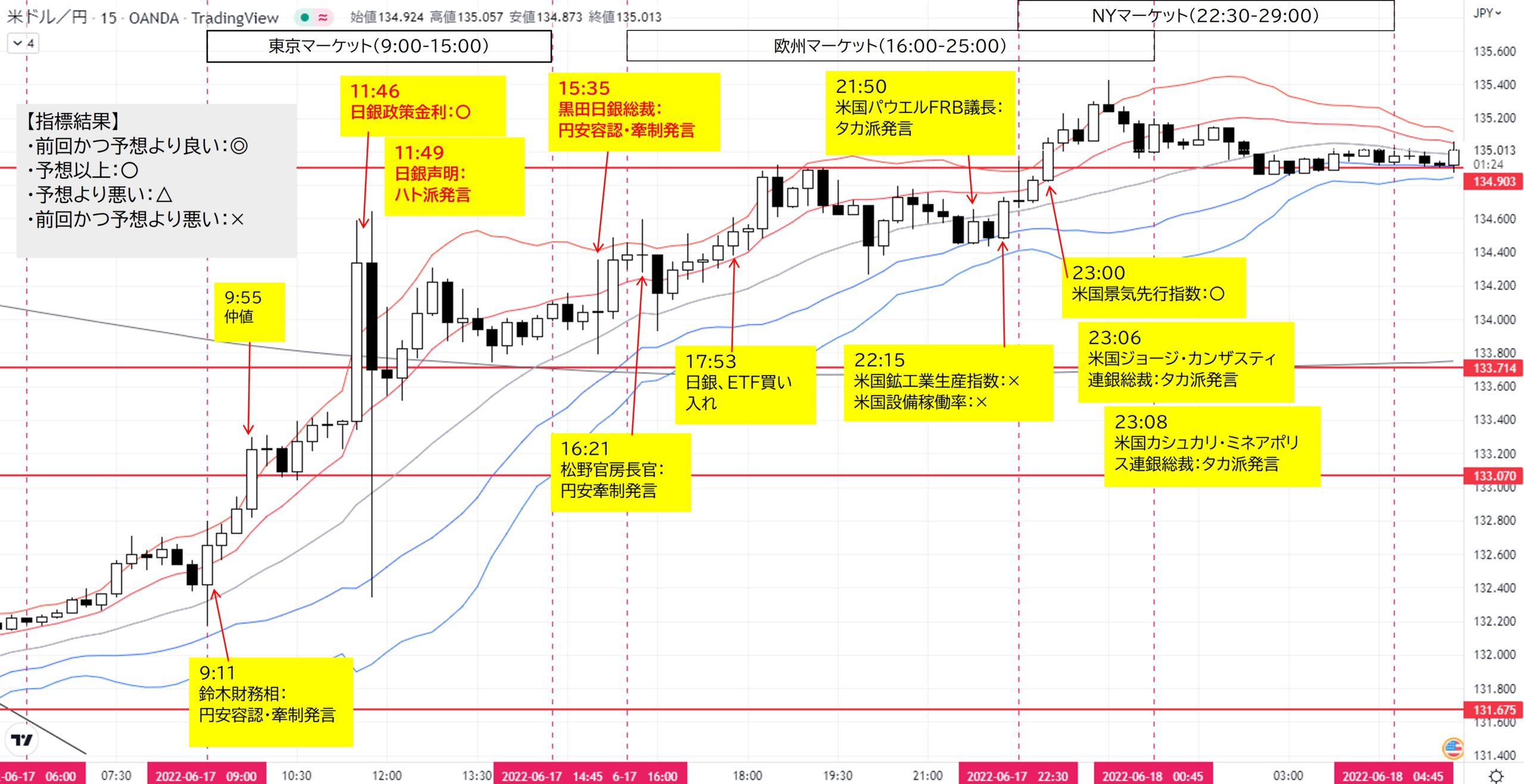

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:11 要人発言

鈴木財務相

「日銀と緊密に連携し、為替動向や経済・物価への影響を注視する」

「日銀には物価目標実現に期待」

「急速な円安の進行が見られ、憂慮している」

「為替はファンダメンタルズに沿って安定的に推移することが重要」

【考察】円安容認・円安牽制発言。弱い口先牽制は材料視されなくなっている様子。

11:46 経済指標

日本金融政策金利6月度

前回-0.1%、予想-0.1%、結果-0.1%(○)

11:49 要人発言

日銀金融政策発表

「金融政策の現状維持を決定」

「長期金利目標をゼロ%程度に維持」

「10年物国債金利0.25%での指し値オペ、明らかに応札が見込まれない場合除き毎営業日実施」

「2%物価目標を安定的に持続するために必要な時点まで長短金利操作付き量的・質的金融緩和を継続」

「新型コロナの影響を注視、必要なら躊躇なく追加緩和」

【考察】

発表前:金融緩和継続期待感の織り込みでドル円上昇。

発表後:ハト派発言でドル円急騰。しかし、4H足戻り高値付近の強い抵抗に一気に到達したためか一時的に戻し大(アルゴリズムの反応か)。その後はファンダメンタルズに沿ってドル円上昇。

15:35 要人発言

黒田日銀総裁

「2%目標の実現を目指し緩和を継続」

「家計が値上げを受け入れているとの発言は適切でなく撤回」

「為替についてファンダメンタルズに沿って安定的に推移するのが望ましい」

「最近の急激な円安は経済にとってマイナス」

「為替市場は注視している」

「イールドカーブコントロールに限界が生じているとは思わない」

「急激な為替変動は企業の計画作成に関して不確実性をもたらし好ましくない」

「日本経済全体として回復途上で、金融政策で支える必要がある」

「必要とあれば躊躇なく追加緩和する」(Bloomberg)

【考察】円安容認・牽制発言。上下に振れる展開あったもののハト派発言でドル円上昇継続。

16:21 要人発言

松野官房長官

「急速な円安進行憂慮の認識を日銀と共有している」

【考察】円安牽制発言

欧州マーケット(16:00~25:00)

21:50 要人発言

米国パウエルFRB議長

「FRBはインフレ目標2%に回帰させることに非常に強く重点を置いている」(Bloomberg)

【考察】タカ派発言

NYマーケット(22:30~29:00)

22:15 経済指標

米国鉱工業生産指数5月度

鉱工業生産指数:前回1.1%(改定1.4)、予想0.3%、結果0.2%(✕)

設備稼働率:前回79.0%(改定78.9)、予想79.3%、結果79.0%(✕)

23:00 経済指標

米国景気先行指数5月度

前回-0.3%(改定-0.4)、予想-0.4%、結果-0.4%(○)

23:06 要人発言

米国ジョージ・カンザスティ連銀総裁(2022年FOMC投票権あり)

「0.75%利上げに反対した理由は、急激な変化は変化が伴う、イールドカーブや銀行融資に影響を与えるから」

「インフレは減速の兆候を見せていない」

「利上げスピードは重要」(Reuters)

【考察】タカ派発言

23:08 要人発言

米国カシュカリ・ミネアポリス連銀総裁(2022年FOMC投票権なし)

「7月会合後もインフレ抑制まで0.50%利上げを継続することが賢明」

「7月会合で0.75%利上げ支持の可能性あり」

【考察】タカ派発言

25:00 欧州クローズ

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

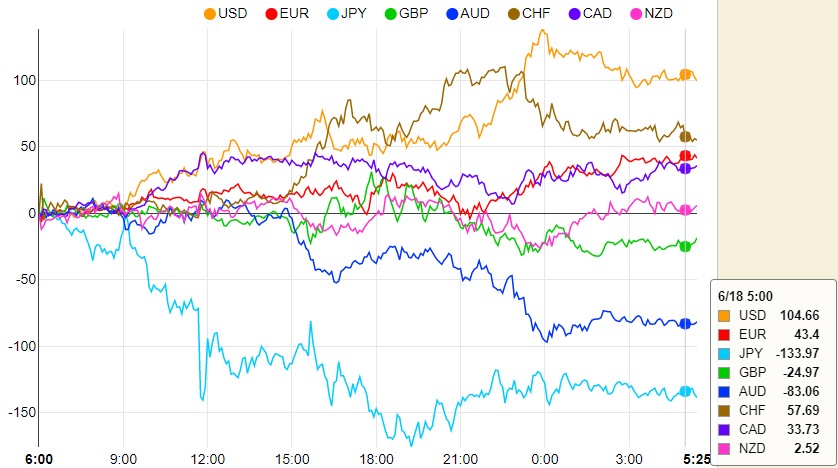

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):前日7位。

- CHF(リスクオフ通貨):前日1位。6/16スイス国立銀行(SNB)サプライズ0.50%利上げと追加利上げ示唆の影響継続で強い買い。

- EUR(リスクオン通貨):前日5位。

- CAD(資源国リスクオン通貨):前日8位。

- NZD(資源国リスクオン通貨):前日4位。

- GBP(リスクオン通貨):前日2位。

- AUD(資源国リスクオン通貨):前日6位。

- JPY(リスクオフ通貨):前日3位。日銀の金融緩和継続で売り。

米国債イールドカーブ

6/17(金)は6/16(木)に対して、ツイスト・フラットニング(短期金利上昇、長期金利低下、長短金利差縮小)。

*ツイスト・フラットニング:

直近の景気良好→政策金利引き上げ(又は予測より利上げ前進)の可能性浮上→将来は景気減速懸念→将来は利上げ見込み後退→直近のドル買い、将来のドル売り示唆

ドルインデックス:日足大陽線でボリンジャーバンド+1σ付近から上昇。

米国債10年利回り:日足上ヒゲ陽線。トレンドラインとボリンジャーバンド+1σ付近。

ツイスト・フラットニングと各日足から、6/20はややドル買い優勢と推測します。

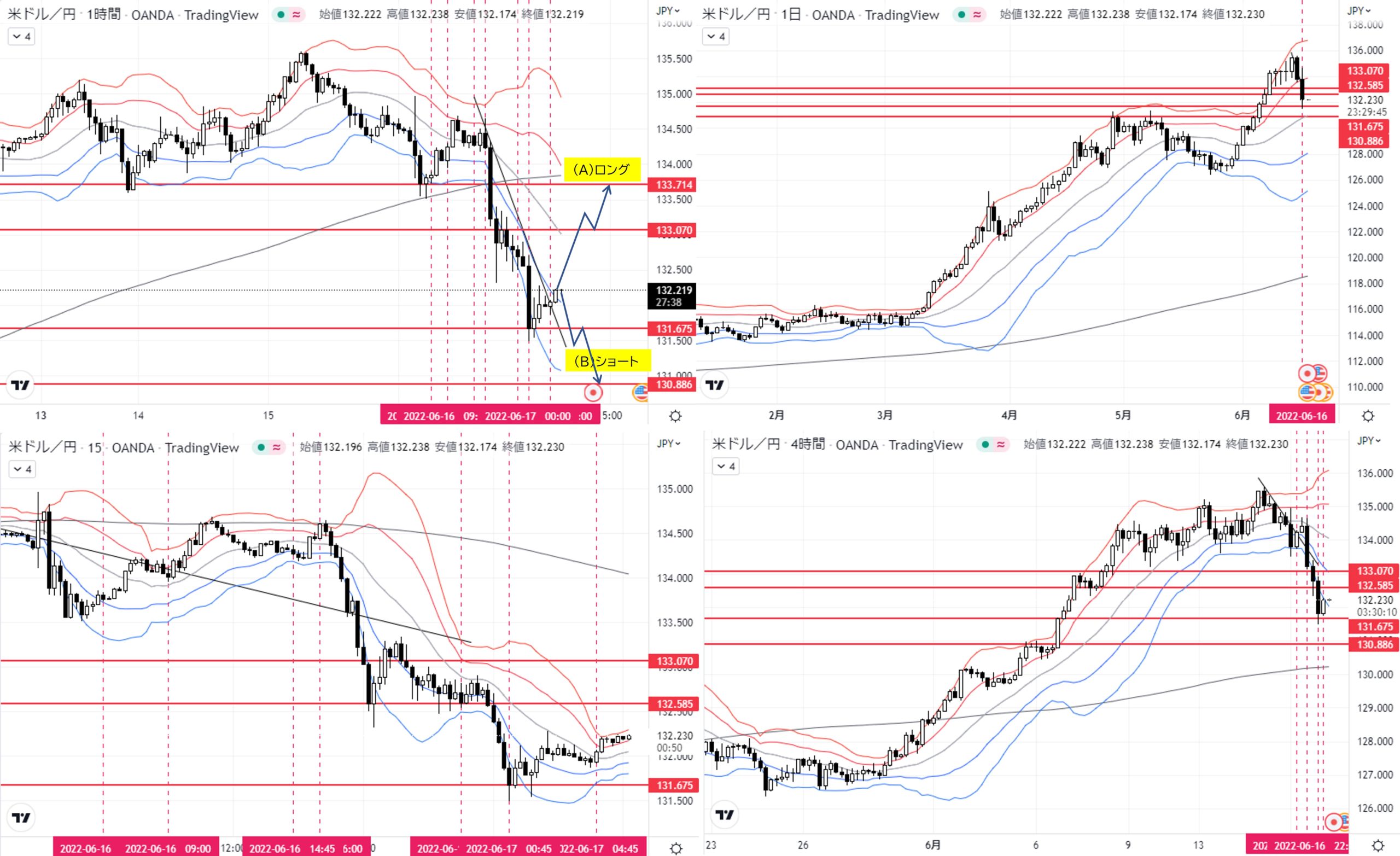

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σで反発し上昇トレンド。

- 日足:6/16大陰線。ボリンジャーバンド+1σ下抜け

- 4H足:ボリンジャーバンドエクスパンションし下降トレンド。

- 1H足:ボリンジャーバンド-1σ付近で下降トレンド。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)1H足戻り高値実体133.070上抜け→レジサポ→目標1H・4H足レジスタンス133.714

②ショート

(B)1H足サポート実体131.675下抜け→レジサポ→目標4H足サポート130.886。

【考察】前提:リスクリワード2.0以上

10:30 133.070上抜け→レジサポ→(A)ロング可

11:45 目標133.714到達→(A)ロング成立

EN:133.177

目標利益:(133.714-133.177)×100=53.7pips

S/L :133.177-0.25=132.927

RR: 53.7/25=2.2

結果:+53.7pips

6月通算:6勝5敗、勝率54.5%

6月獲得pips:+179.2

コメント