ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)9/28の欧米マーケット影響

欧州オープン後もドル円下降チャネル推移は継続するものの、「政府日銀の円安牽制の警戒感が低下→米国債利回り上昇」し、149.30付近で揉み合い。米国経済指標は強い数値でドル円上昇、弱い数値で下落。

日足安値149.15を付けたが、15M足200MA付近に支えられ、幅を広げた15M足下降チャネル内の推移と留まった。

「原油先物価格下落→インフレ懸念後退→米国債利回り低下」もドル円下落に寄与。日足終値149.30。

(2)経済指標

・東京消費者物価指数

・米国個人所得、個人支出

・米国PCEデフレータ

・米国シカゴ購買部協会景気指数

・米国ミシガン大学消費者信頼感指数確報値、インフレ予測

(3)要人発言

・政府日銀の円安牽制

・中国人民銀行の元安牽制(元買いドル売り材料)

・FRB要人

(4)その他

・TOM(Turn of the Month)効果(アノマリー)

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。「株買い→円売り材料」、「株売り→円買い材料」になり得る。

・週末・月末・四半期末実質五十日仲値

・月末ロンドンフィックス

・全米自動車労組、30%賃上げが目標と関係者-当初は40%要求(Bloomberg)

本日の注目は、米国PCEデフレータ。「強い数値→ドル円上昇」「弱い数値→ドル円下落」の素直な動きを想定。

また、最近は原油先物価格とドル円の相関性が高い。原油先物価格の上昇圧力が強いことから、ドル円急騰に要注意。

加えて、ドル円急騰が生じれば政府日銀の為替介入への警戒感が高まる。今まで以上に強い円安牽制があれば一時的に大きな下落の可能性あり。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:30 経済指標

東京消費者物価指数

全国消費者物価指数の先行指標で日本国内のインフレが進んでいる中で注目度が高まっている。

前年比:前回2.9%(改定)、予想2.7%、結果2.8%(○)

コア前年比:前回2.8%(改定)、予想2.6%、結果2.5%(×)

コアコアCPI前年比:前回4.0%(改定)、予想3.9%、結果3.8%(×)

東京都区部物価2.5%上昇 9月、3カ月連続伸び縮小(日本経済新聞)

東京マーケット(9:00~15:00)

9:55 週末・月末・四半期末実質五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

12:08~要人発言

円安の「防衛ラインみたいなものない」、変動に着目-鈴木財務相(Bloomberg)

(過去の発言:9/1, 9/8, 9/22, 9/26, 9/28, 9/29)

【考察】円安牽制発言→ドル円下落

13:03 要人発言

日銀が臨時オペ通知、長期金利が10年ぶり高水準で抑制姿勢-速度調整(Bloomberg)

(過去の臨時オペ通知:)

【考察】日本国債利回り低下→円売り→ドル円上昇→東京高値149.51を付けた。しかし、買い入れ額3000億円では利回り小幅低下に留まりドル円上昇なく、直前の円安牽制発言からのドル円下落継続。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国個人所得:前回0.2%(改定)、予想0.4%、結果0.4%(○)

米国個人支出:前回0.8%(改定0.9)、予想0.3%、結果0.4%(○)

21:30 経済指標

米国PCEデフレータ(過去の発表日:9/30, 10/28, 12/1, 12/23, 1/27, 2/24, 3/31, 4/28, 5/26, 6/30, 7/28, 8/31, 9/29)

強い数値なら、「インフレへの警戒感が高まり→FF金利のターミナルレート上昇する可能性→ドル買いドル円上昇」

前年比:前回3.3%(改定3.4)、予想3.6%、結果3.5%(△)

前月比:前回0.2%(改定)、予想0.4%、結果0.4%(○)

コア前年比:前回4.2%(改定4.3)、予想3.9%、結果3.9%(○)

コア前月比:前回0.2%(改定)、予想0.2%、結果0.1%(×)

【考察】強弱入り交じる数値→初動乱高下→総じて強い数値でドル円上昇。

但し、コア前月比の弱い数値が11月FOMCでの利上げ据え置きの根拠とする見方もある様子。

22:45 経済指標

米国シカゴ購買部協会景気指数

米国ISM製造業景気指数の前営業日に発表される同指標の先行指標。

基準50、前回48.7(改定)、予想47.0、結果44.1(×)

23:00 経済指標

米国ミシガン大学消費者信頼感指数確報値(過去の速報値発表日;10/14, 11/11, 12/9, 1/13, 2/10, 3/17, 4/14, 5/12, 6/16, 7/14, 8/11, 9/15)

米国コンファレンスボード消費者信頼感指数に先行して発表されるため注目度は高い。米国GDPの約70%を占める個人消費の動向を確認できる。

前回67.7、予想67.7、結果68.1(◎)

米国ミシガン大学インフレ予測

1年先:前回3.1%、予想3.2%、結果3.2%(○)

5年先:前回2.7%、予想2.8%、結果2.8%(○)

23:08 報道

米UAWのスト拡大、GMとフォードで決行へ-ステランティスは回避(Bloomberg)

24:00 月末ロンフィク

25:45~要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2023年FOMC投票権あり)

(過去の発言:9/7, 9/29)

NY連銀総裁、米利上げは既に完了した可能性があると示唆(Bloomberg)

【考察】ハト派、タカ派発言交錯→ドル円下落。

28:30 経済指標

IMM通貨先物9/26時点(ポジション推移)

円ショート大幅拡大

【考察】円売り材料

<まとめ>

東京マーケット:

日足始値149.30。

週末・月末・四半期末実質五十日仲値のドル買い需要でチャネル状にじり上げていたが、日足高値149.51を付けた後は、「注目度の高い米国PCEデフレータを控えた様子見ムード→株先物・株価指数下落→リスクオフ円買い」、「鈴木財務相の円安牽制発言→円買い」、「米国債利回り低下→ドル売り」により東京引けに掛けて下落。

きょうの国内市況(9月29日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

注目度の高い米国PCEデフレータを控えたドル円ロング勢の決済、「全米自動車労働組合ストライキ拡大や米国政府機関閉鎖への警戒→株先物・株価指数下落→リスクオフ円買い」から、「米国債利回り低下→ドル売り」が加速し、欧州オープン直後に日足安値148.53へ急落。

しかし、1H足200MAで綺麗にサポートされ、「政府日銀の円安牽制の警戒感低下→巻き戻しの円売り」に乗ってドル円上昇。

米国PCEデフレータは総じて強い数値、米国ミシガン大学消費者信頼感指数確報値・インフレ予測も強い数値で東京マーケットからの下落を全戻しの上昇。

だが、上値は重くチャネルを形成しており高値警戒感は継続。「2日連続の原油先物価格下落→インフレ懸念後退→米国債利回り低下」はドル円下落に寄与。

日足終値149.37。

【欧州市況】独債が5週ぶり大幅高、インフレ鈍化に反応-株は続伸(Bloomberg)

【米国市況】S&P500が反落、NY連銀総裁発言が重し-149円台前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

9/29(金)は9/28(木)に対しブル(短期金利低下、長期金利同等)、逆イールド縮小。ドル売り・買い材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

11月公表:据え置き85.8%、25bps引き上げ14.2%、50bps引き上げ0.0%

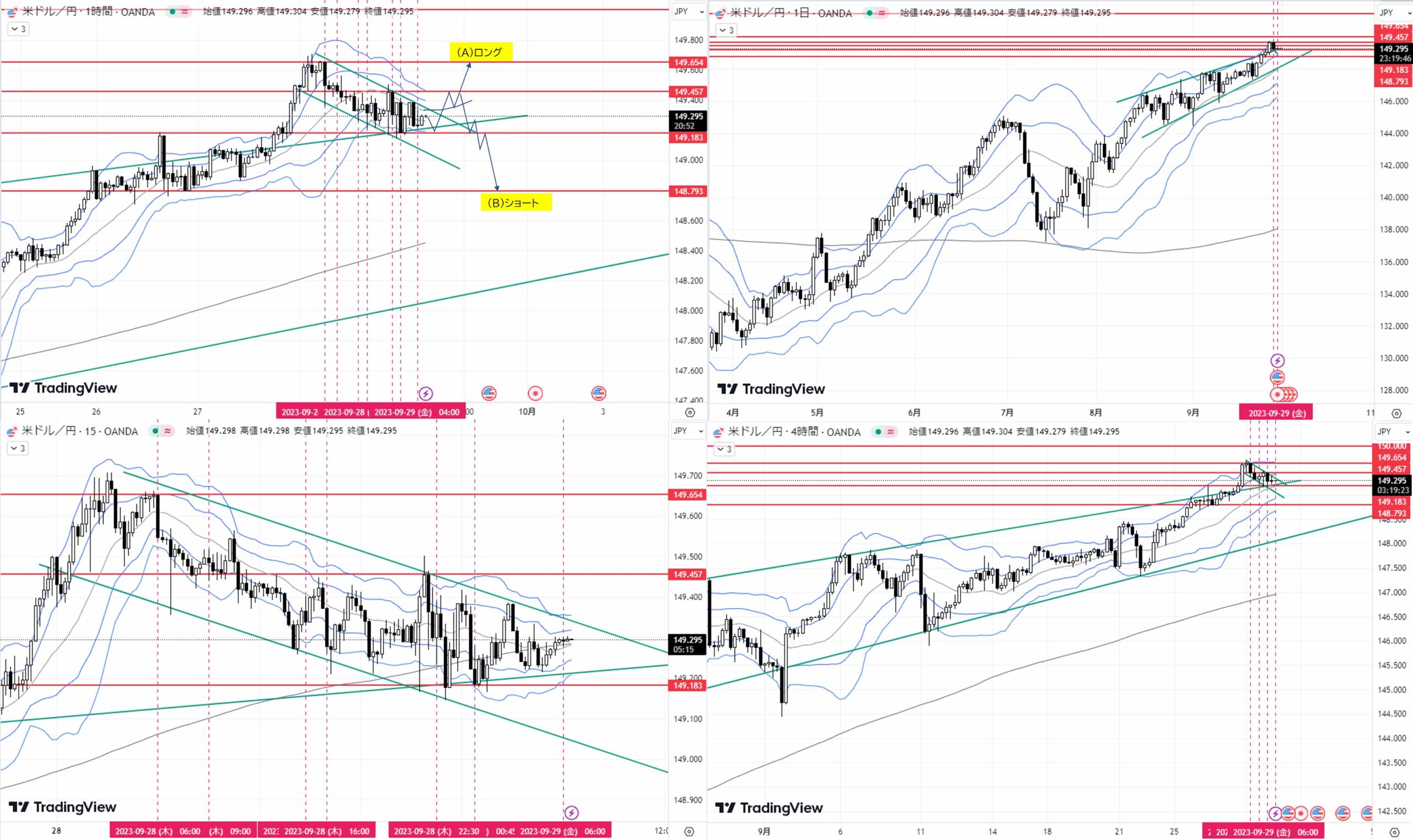

テクニカル分析

トレード

- 月足:9月陽線形成中。レンジ内の上昇トレンド。

- 週足:9/25週、陽線形成中。上昇トレンド。

- 日足:9/28陰線。上昇チャネル上限付近。9/26は揉み合いか下落優勢と推測。

- 4H足:レンジ。

- 1H足:下降チャネル。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足チャネル上限かつ1H足20MAをダウ上昇→目標1H足レジスタンス149.654

②ショート

(B)1H足レジスタンス149.457又は149.654付近まで上昇→1H足サポート149.183かつ4H足20MAをダウ下落→目標4H足サポート148.793

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

(A)ロング:149.356

S/L:149.214

獲得pips:-14.2

トレード2

(B)ショート:149.058

T/P:148.792

獲得pips:+26.6

9月通算:9勝10敗1分、勝率47.7%、平均RR 2.09、獲得Pips +65.6

コメント