ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

大きな注目材料はありませんが、米国休場明けで大きな動きが出る可能性があります。

①日米金利差拡大→ドル買い円売り→ドル円上昇

②米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

③日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

④リセッション懸念→株先物・株価指数下落→リスクオフ(通貨強弱「円>ドル」なら)→ドル円下落

⑤リスクオフ後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

主に①と②でドル円上昇を想定します。加えて、③~⑤でドル円上昇を後押しするか一時的にドル円下落を生じるか、を判断したい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

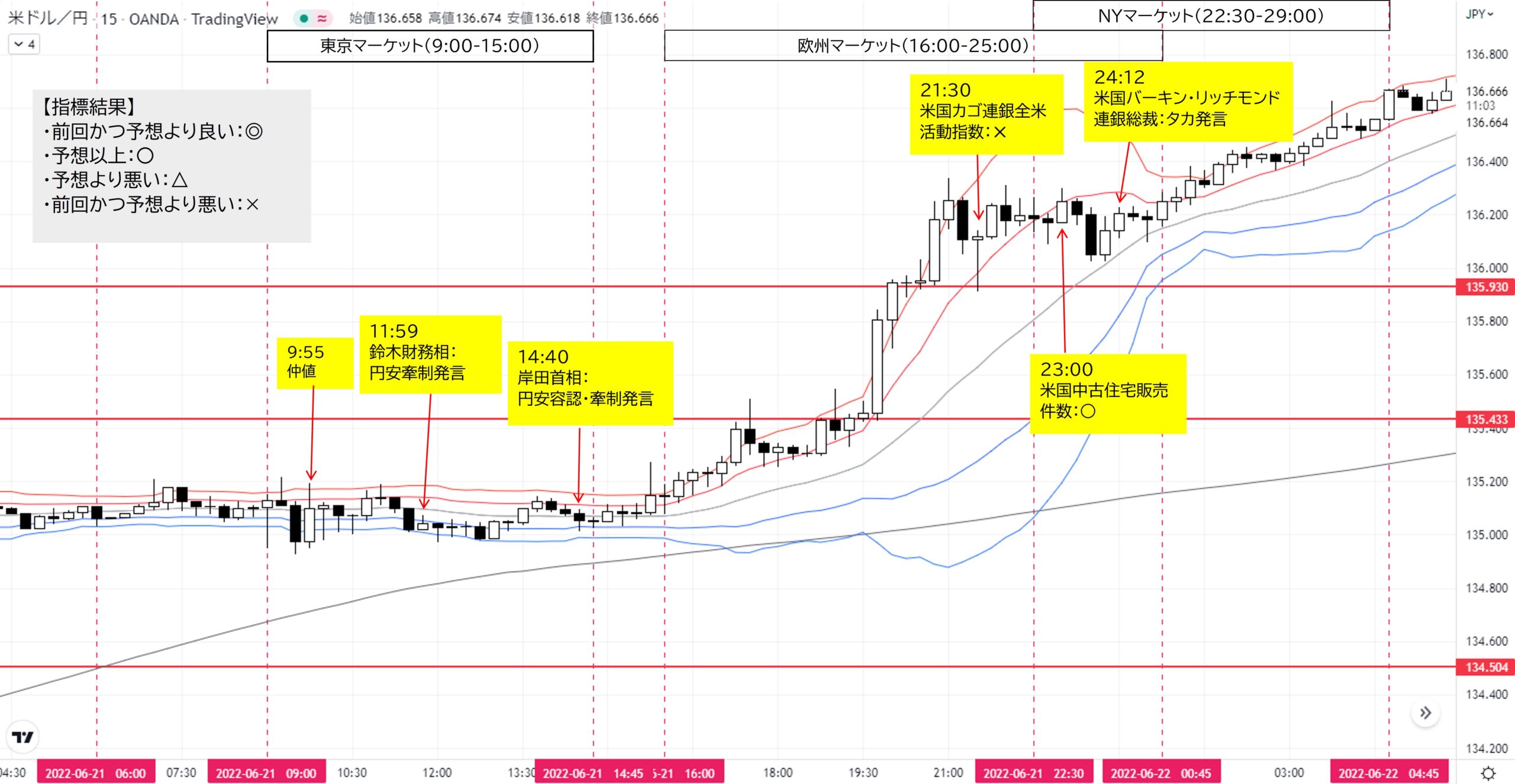

東京マーケット前

東京マーケット(9:00~15:00)

11:59 要人発言

鈴木財務相

「為替の急激な変動は経済の安定を損なう」

【考察】円安牽制発言

14:40 要人発言

岸田首相

「金融政策は今の状況を維持」

「急激な円安は懸念すべきもの」(Bloomberg)

【考察】円安牽制・容認発言

欧州マーケット(16:00~25:00)

21:30 経済指標

米国カゴ連銀全米活動指数5月度

前回0.47、結果0.01(✕)

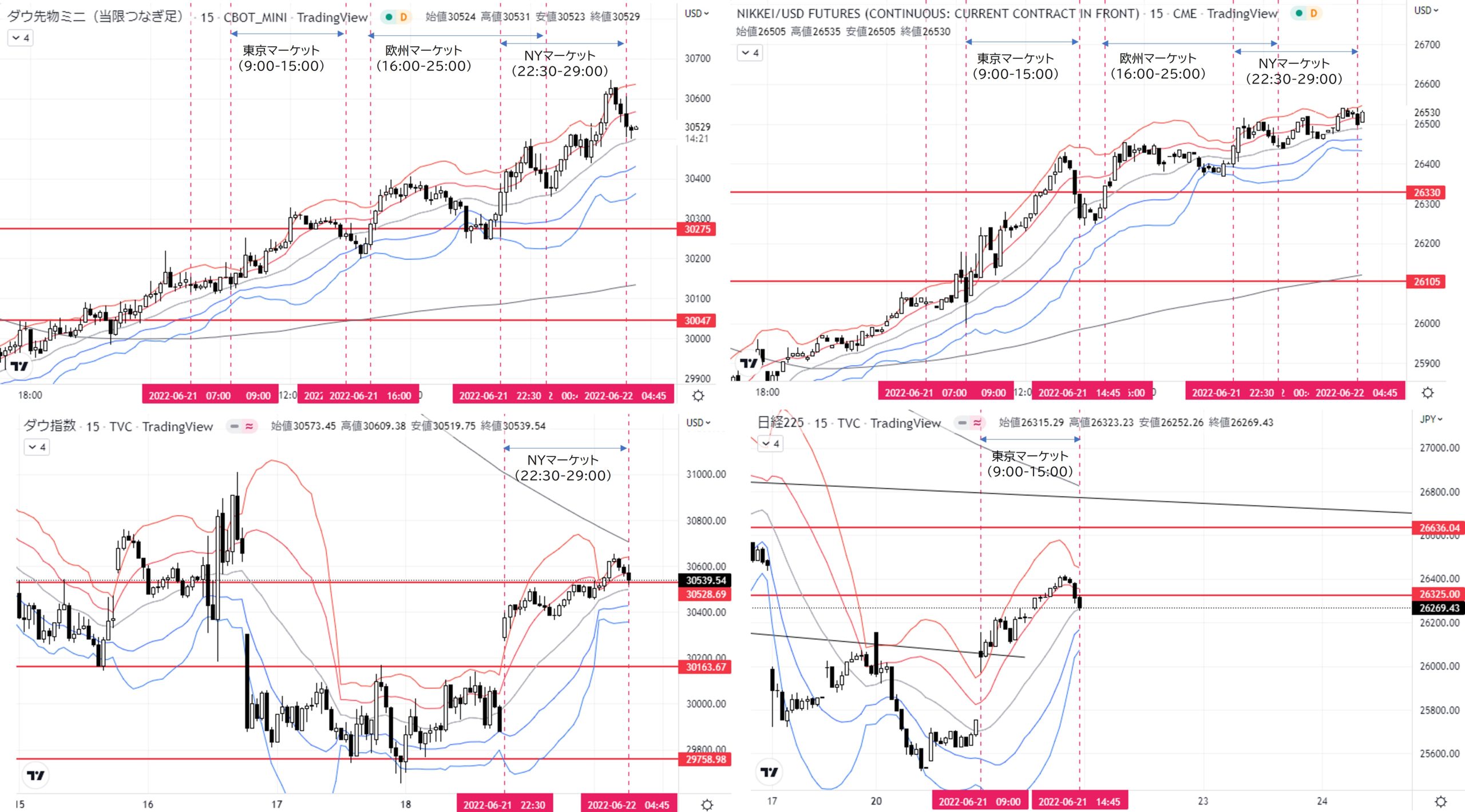

NYマーケット(22:30~29:00)、米国休場明け

23:00 経済指標

米国中古住宅販売件数:

前回561万件(改定560)、予想541万件、結果541万件(○)(Bloomberg)

24:31 要人発言

米国バーキン・リッチモンド連銀総裁(2022年FOMC投票権なし)

「インフレは高く幅広い」

「ミシガン大学消費者信頼感指数結果が75bp利上げ支持の根拠」(Bloomberg)

【考察】タカ発言

25:00 欧州クローズ

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

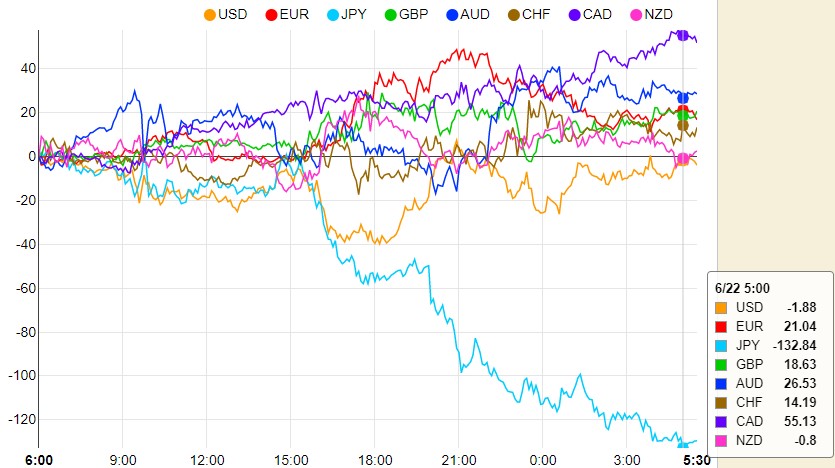

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CAD(資源国リスクオン通貨):前日3位。

- AUD(資源国リスクオン通貨):前日4位。

- EUR(リスクオン通貨):前日6位。レーン・フィンランド中銀総裁のタカ派発言で買い。

- GBP(リスクオン通貨):前日2位。マン英中銀金融政策委員会(MPC)委員のタカ派発言で買い。

- CHF(リスクオフ通貨):前日5位。

- NZD(資源国リスクオン通貨):前日1位。

- USD(基軸通貨):前日7位。

- JPY(リスクオフ通貨):前日8位。日銀の大規模金融緩和策継続で売り

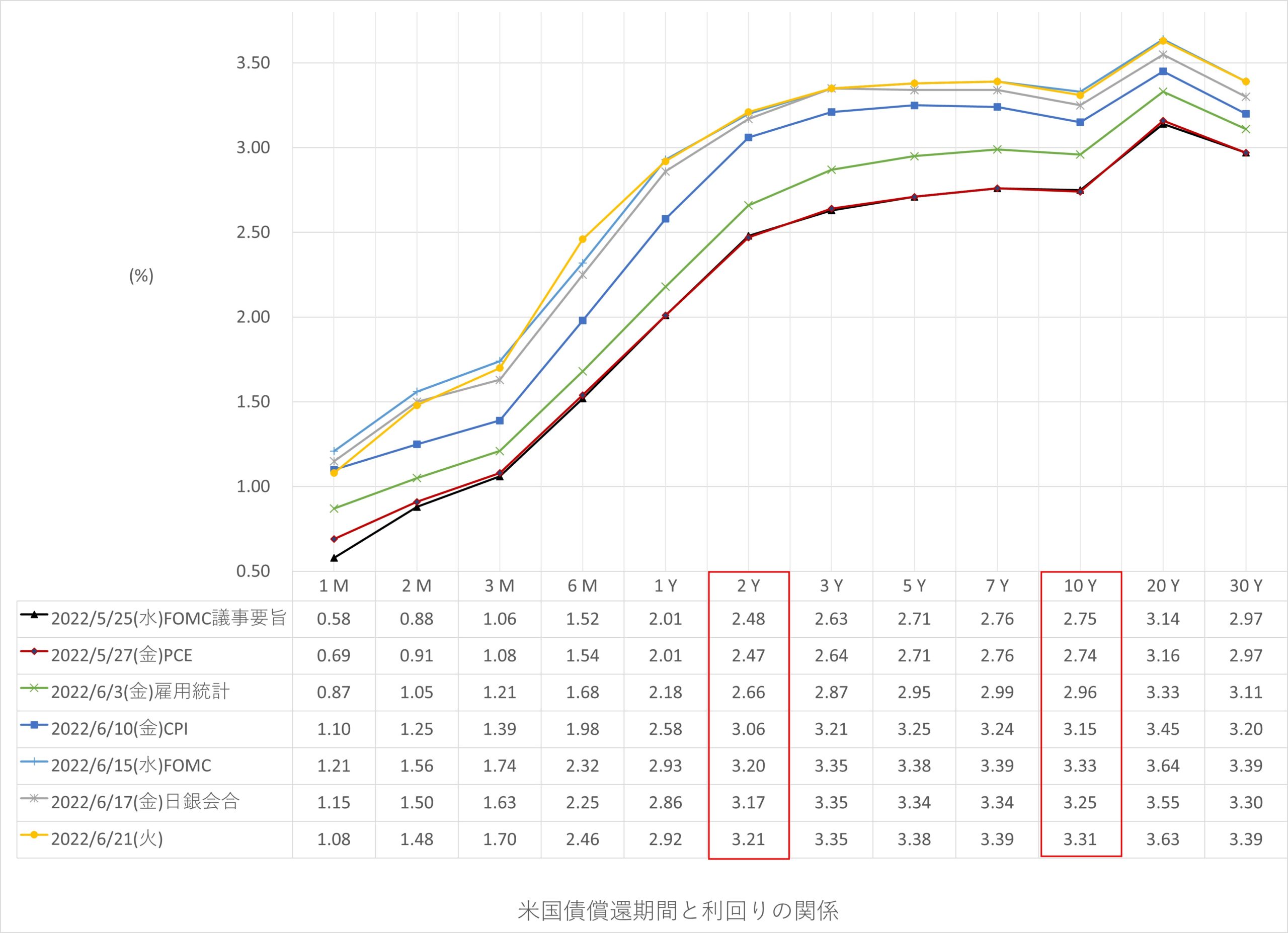

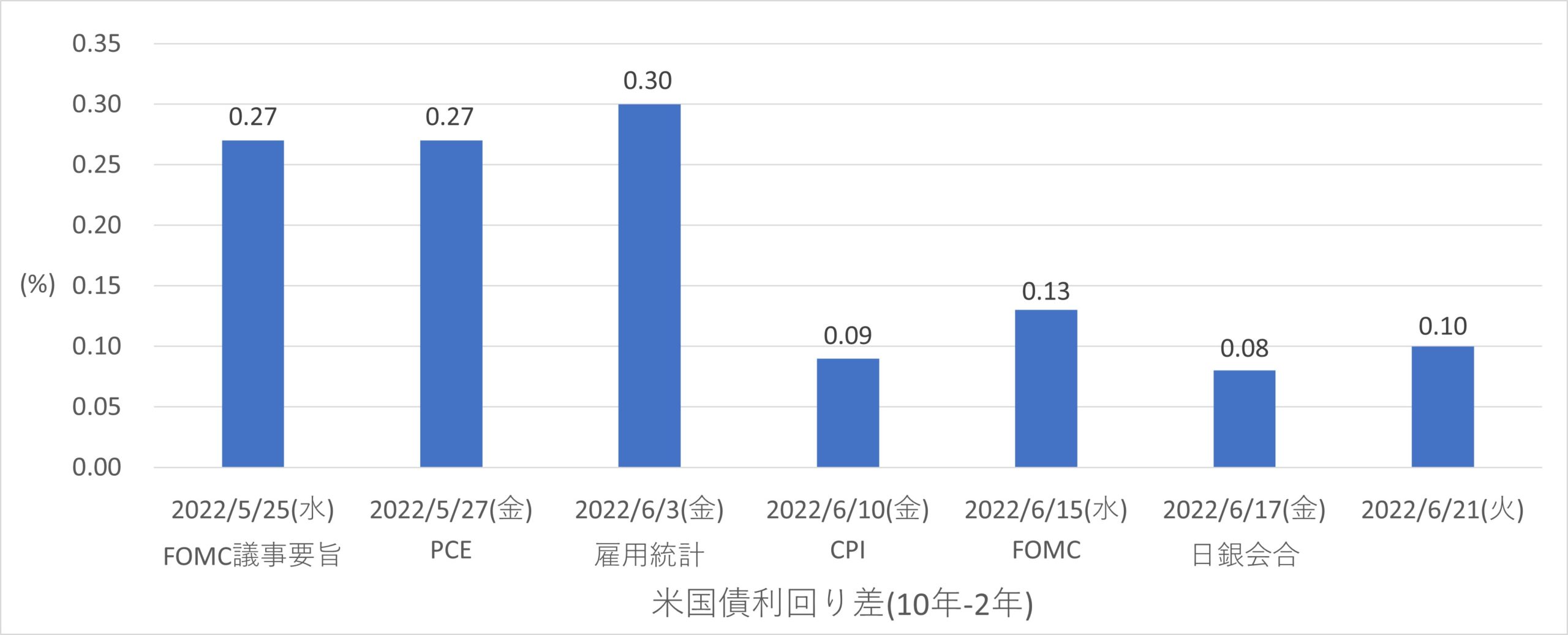

米国債イールドカーブ

6/20(火)は6/17(金)に対して、ベア・スティープニング(短期金利上昇、長期金利上昇、長短金利差拡大)。

*ベア・スティープニング:

直近の景気良好→景気過熱抑制のために政策金利上げの可能性浮上→長短金利上昇→長期金利高く将来も利上げ見込み→好景気継続→リスクオン→ドル買い示唆

ドルインデックス:日足下ヒゲピンバーでネックラインから反発上昇。

米国債2年利回り:日足陰線。トレンドラインとボリンジャーバンド+1σ付近。

米国債10年利回り:日足コマ足。トレンドラインとボリンジャーバンド+1σ付近。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:6/20十字線。

- 4H足:ボリンジャーバンドスクイーズしレンジ。

- 1H足:ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】6/20と同様

①ロング

(A)4H・日足戻り高値実体135.433上抜け→レジサポ→目標週足上限実体135.930。

②ショート

(B)4H足押し安値実体134.504下抜け→レジサポ→目標1H足チャネル下限かつ押し安値実体133.832。

【考察】前提:リスクリワード2.0以上

20:00 135.433上抜け→レジサポなく目標135.930到達→(A)ロング見送り

6月通算:6勝5敗、勝率54.5%

6月獲得pips:+179.2

コメント