ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 先週末NYマーケットの流れ引継ぎ

米国主要3指数の上昇と反対に、「米国債利回り2年,10年下落→ドル売り」で大きくドル円下落しました。しかし、引けに掛かけて「米国債利回り2年,10年上昇→ドル買い」となり、ラウンドナンバー115.00付近まで切り返しました。

「米国主要3指数の上昇→日経平均株価上昇引継ぎ→円売り」、「米国債利回り2年,10年上昇→ドル買い」、「ドル買い円売り」→ドル円上昇が想定されます。

2. 月初の株高

「つみたてNISA」などの積立ては、買い付け日を1日に設定する人が最も多いと言われています。

よって、「日本株上昇→円売り」となれば、上記1.と合わせてドル円上昇材料になりやすいと推測します。

3. 注目経済指標

米国ISM製造業景気指数

毎月の米国主要経済指標の中で最も発表が早く景気転換の先行指標。雇用部門は雇用統計の先行指標として注目されています。

2011年11月から2ヶ月連続で予想値を下回る結果でドル円下落となりました。今回も予想より低い数値が出れば「ドル売り→ドル円下落」の可能性があります。

4. ドル円ポジション(2/1 7:00時点、OANDAラボ)

・オープンポジション:115.124を境に、ロングとショートの含み損は同程度に見えます。

しかし、115.124付近はロング含み損勢が多い様子。つまり、ロング損切を巻き込めば大きくドル円下落しやすい。

・オープンオーダー:サポート候補は114.800付近、レジスタンス候補は115.300付近。

・未決済ポジション:OANDAラボの解説によれば、トレンド方向と逆方向のポジションに傾きやすいという特徴とのこと。現在、ショートに傾いていますので、上昇トレンドへの転換を示唆していると言えます。

5. 米国企業決算

現時点、総じて米国企業決算は良好です。「米国主要3指数上昇→円売り」に繋がることが多いため、ドル円上昇期待あり。

6.ウクライナ情勢緊迫化

1/31の国連安全保障理事会で、ロシアは中国と共に公開での討議を阻止しようとしましたが、採決により公開が決定。

2/1にロシアのラブロフ外相とブリンケン米国務長官は電話会談の予定。

一方で、バイデン政権は着々と対ロシア制裁案を協議しており予断を許しません(1/29,Bloomberg)

引き続き「地政学リスク→強い円買い→ドル円下落」の可能性に注意すべきと判断します。

マーケットの動き

東京マーケット前

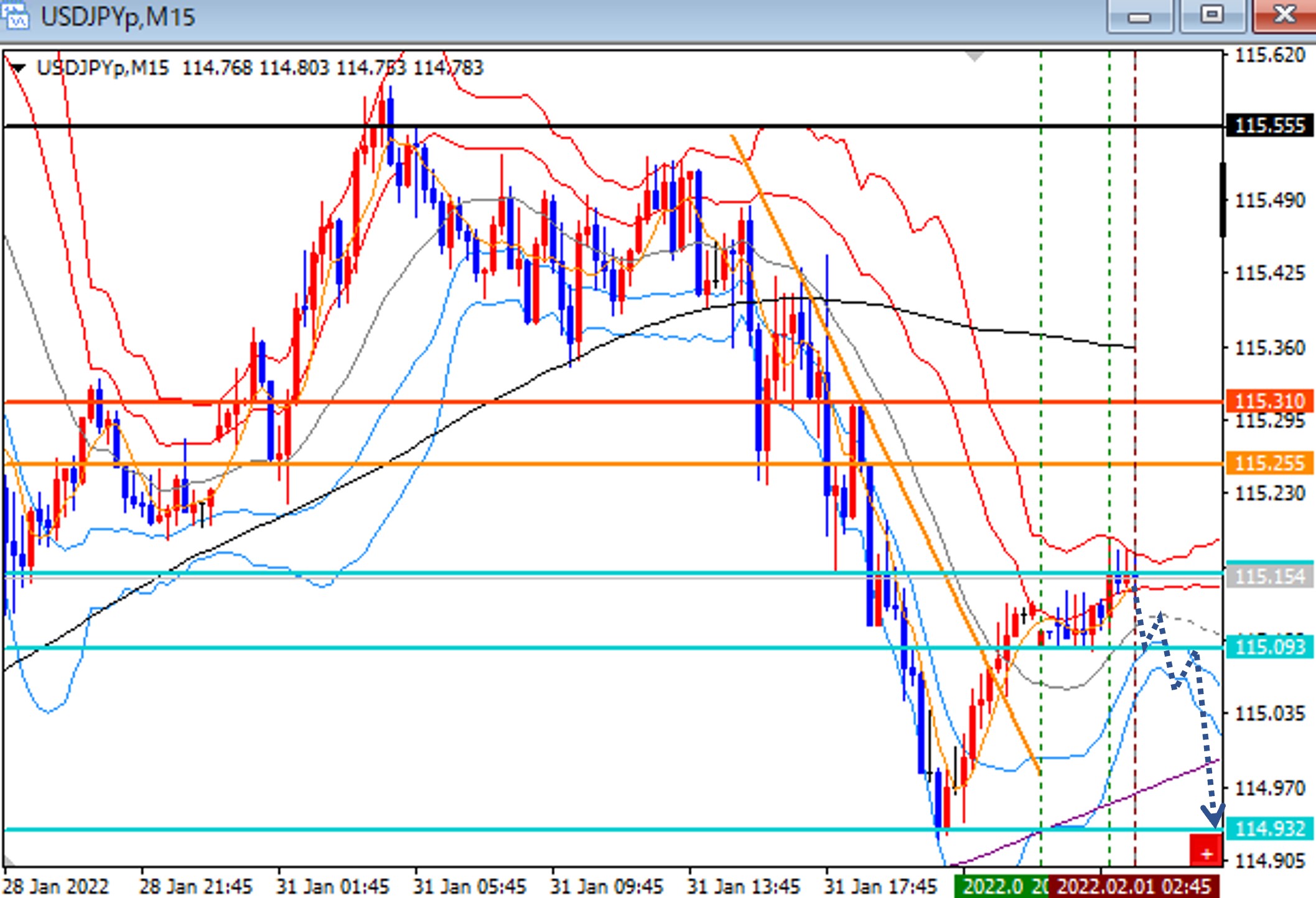

7:00 取引開始時間

ドル円: 115.093

ギャップダウンスタートでしたが、直ぐに窓埋め。よって、テクニカル分析(A)ロング優勢と推測。

東京マーケット(9:00~15:00)

9:00 オープン

ドル円:115.121

9:55 月初仲値

ドル円:115.150

月初仲値でしたが、目立ったドル買い円売りのドル円上昇は見られず。

当初、テクニカル(A)優勢と考えましたが、仲値前から15M足戻り高値115.159を何度もヒゲで押し戻され仲値に向けて強い上昇見られず。

よって、15M足レンジ下限かつ始値115.093を下抜けたら、失望売りが入りやすいと仮定して、(B)ショート狙い(目標114.787ですが一旦114.932で止まる可能性あり)に切り替えて良かったようです。

11:30

15M足レンジ下限115.093下抜けた後、レジサポして20MAで上ヒゲ反発。この時点で(B)ショートはリスクを取る価値ありましたが、チャートを開けない時間帯でノーエントリー。

15:00 クローズ

ドル円:114.997

16:15

前日NY安値114.924に達して114.888を付けた後、反発して新たに引けた1H足下降トレンドライン付近115.059に到達。

この時、15M足で見るとCup&Handle形成しつつありました。

Cup&Handleで下落継続の可能性があったこと、かつ115.059から(B)ショートの目標114.787まで約25pipsあったことから、この時点でもショート狙う価値はありました(後から振り返ってみると)。

欧州マーケット(17:00~1:30)

17:00 オープン

ドル円:114.942

18:30

ドル円114.738で(B)ショート目標114.787到達。ここより下のシナリオは立てていませんでしたが、次の下値目標は4H足200MA付近の押し安値114.598。

1H足トレンドラインやレジスタンス114.917付近まで戻りが生じたら、今度こそショート狙いでエントリーしたい。

懸念点は日足20MAまで下落しているため、日足レベルの押し目買いが参入しやすいこと。

21:00

1H足トレンドラインやレジスタンス114.917付近からの戻り売りを狙っていましたが、米国経済指標等の注目材料前に4H足押し安値114.598到達。

4H足押し安値下抜けや反発が明確になるには時間が掛かると考え、これ以上のエントリーは検討することなく様子見することにしました。

21:30 米国主要企業2021年第4四半期決算発表

エクソン・モービル

売上高:予想918.5億ドル、結果849.7億ドル(✕)

EPS:予想1.93ドル、結果2.05(○)

22:34 要人発言

米国ハーカー、フィラデルフィア連銀総裁(Bloomberg)

「3月会合での25bp利上げ支持」

「今年4回の利上げが望ましいが、データ次第」

「50bpの利上げは可能だがリスクがある」

「オミクロンの影響で雇用統計1月度の結果はおそらく悪い」

「バランスシート縮小は前回より早期で急速となる可能性」

「将来、FRBは資産を売却し得る」

【考察】

1/26FOMC後のパウエルFRB議長会見で「50bp利上げ排除しない」と発言があっただけに、ハト派的な発言と解釈された様子。「利上げ織り込み低下→米国債利回り2年,10年下落」になるかと思いましたが、ほとんど影響なし。

NYマーケット(23:30~6:00)

23:30 オープン

・ドル円:114.697。

・米国主要3指数:全て下落スタート。米国ハーカー、フィラデルフィア連銀総裁のハト派的な発言から上昇スタートするかと思いましたが、NY勢の驚きはなかったよう。しかし、大きく上下に振れており、

23:45 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国製造業PMI【確報値】1月度:基準50、前回55.0、予想55.0、結果55.0(○)

【見通し】

直後のISM製造業景気指数がより注目度が高いため確認のみ。

0:00 経済指標

米国ISM製造業景気指数 1月度:基準50、前回58.7、予想57.5、結果57.6(○)

仕入価格:前回68.2、結果76.1(○)

新規受注:前回57.9、結果60.4(○)

雇用:前回54.5、結果54.2(✕)

(Bloomberg)

毎月の米国主要経済指標の中で最も発表が早く景気転換の先行指標。雇用部門は雇用統計の先行指標として注目されています。

【見通し】

2011年11月から2ヶ月連続で予想値を下回る結果でドル円下落となりました。今回も予想より低い数値が出れば「ドル売り→ドル円下落」の可能性はあります。

0:00 経済指標

米国建築支出12月度:前回0.4%、予想0.6%、結果0.2%(✕)

【見通し】

同刻のISM製造業景気指数がより注目度が高いため確認のみ。

0:00 経済指標

米国JOLTS求人件数12月度:前回1,056万件、予想1,003万件、結果1,092万件(◎)

(Bloomberg)

【見通し】平常時は注目度が低い指標ですが、コロナパンデミック以降は雇用状況を判断する指標として注目度が上がっています。

【考察】

注目度が高い米国ISM製造業景気指数は予想より0.1上回った程度ですが、仕入価格が大きく上昇したことで「インフレ懸念再燃→米国債利回り2年,10年上昇→ドル買い」となったよう。

更に、「米国主要3指数急落→円買いでなく円売り→クロス円上昇」、「ドル買い円売り」でドル円上昇

ドル円1H足・15M足トレンドラインかつレジスタンス114.921付近までリテストしたため、戻り売り狙えそうでしたが、米国経済指標結果がドル買い材料のためショートなし。

実際にはドル円上昇は一時的で、直ぐに下落へ転換。

0:36 要人発言

米国ボスティック、アトランタ連銀総裁(Reuters)

「期待インフレが4%を超えるようであれば極めて危険な状態に陥る」

「インフレが加速するようならさらに積極的な対応が必要」

【考察】

タカ派発言ですが特に新しいことなし。

1:30 欧州クローズ

ドル円:114.738

3:20 報道

米、ベラルーシ渡航中止勧告 加はウクライナ渡航回避勧告(Reuters)

【考察】

やはり協議がまとまる気配が見えず、地政学リスクは高まったと感じます。

4:32 要人発言

米国ブラード、セントルイス連銀総裁

「3月会合で利上げを支持する」

「5月会合での利上げも好ましい」

「50bpの利上げが有効な手段とは思わない」

「第2四半期にバランスシート縮小を開始することに賛成」

「今年5回の利上げ織り込みは的外れではない」

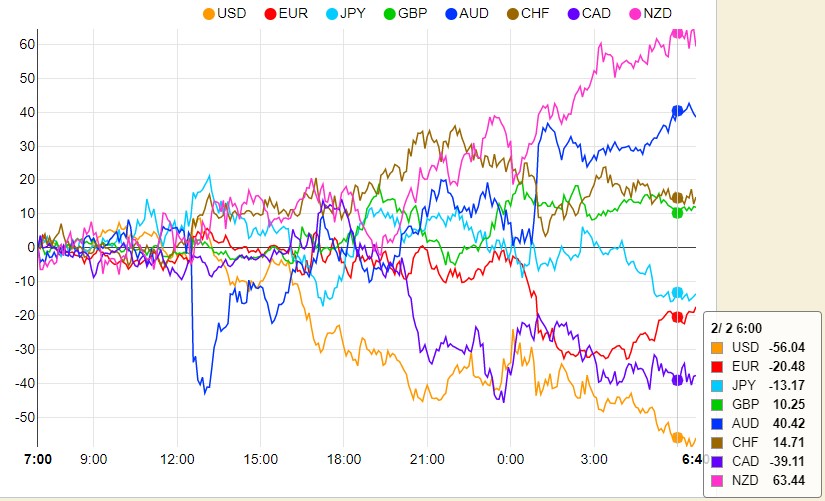

【考察】タカ派発言で、米国債利回り2年,10年上昇しましたが、通貨強弱でドル最弱継続で、ドル円上昇にはならず。

6:00 クローズ

・ドル円:

・米国主要3指数:3日連続強い上昇。1/26FOMCが無事通過したこと、米国企業決算が総じて良好なこと、FRB金融引き締めが織り込まれたと推測されます。

6:05 米国主要企業2021年第4四半期決算発表

ゼネラルモーターズ

売上高:予想342.4億ドル、結果335.8億ドル(✕)

EPS:予想1.15ドル、結果1.35ドル(○)

時間外の株価急落

アルファベット

売上高:予想718.1億ドル、結果753.3億ドル(○)

EPS:予想27.35ドル、結果30.69ドル(○)

時間外の株価急騰

ペイパル

売上高:予想68.6億ドル、結果69.0億ドル(○)

EPS:予想1.12ドル、結果1.11ドル(✕)

時間外の株価急落

スターバックス

売上高:予想79.5億ドル、結果80.5億ドル(○)

EPS:予想0.80ドル、結果0.72ドル(✕)

時間外の株価急落

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):前日3位

- AUD(資源国リスクオン通貨):前日1位→2/1豪中銀政策金利据え置きだったものの、今後の金融引き締め期待か

- CHF(リスクオフ通貨):前日4位

- GBP(リスクオン通貨):前日5位

- JPY(リスクオフ通貨):前日7位

- EUR(リスクオン通貨):前日2位

- CAD(資源国リスクオン通貨):前日6位

- USD(基軸通貨):前日8位(2日連続最下位)

特徴的なのは、

オセアニア通貨(NZD, AUD)が買われドル売りとなったこと。

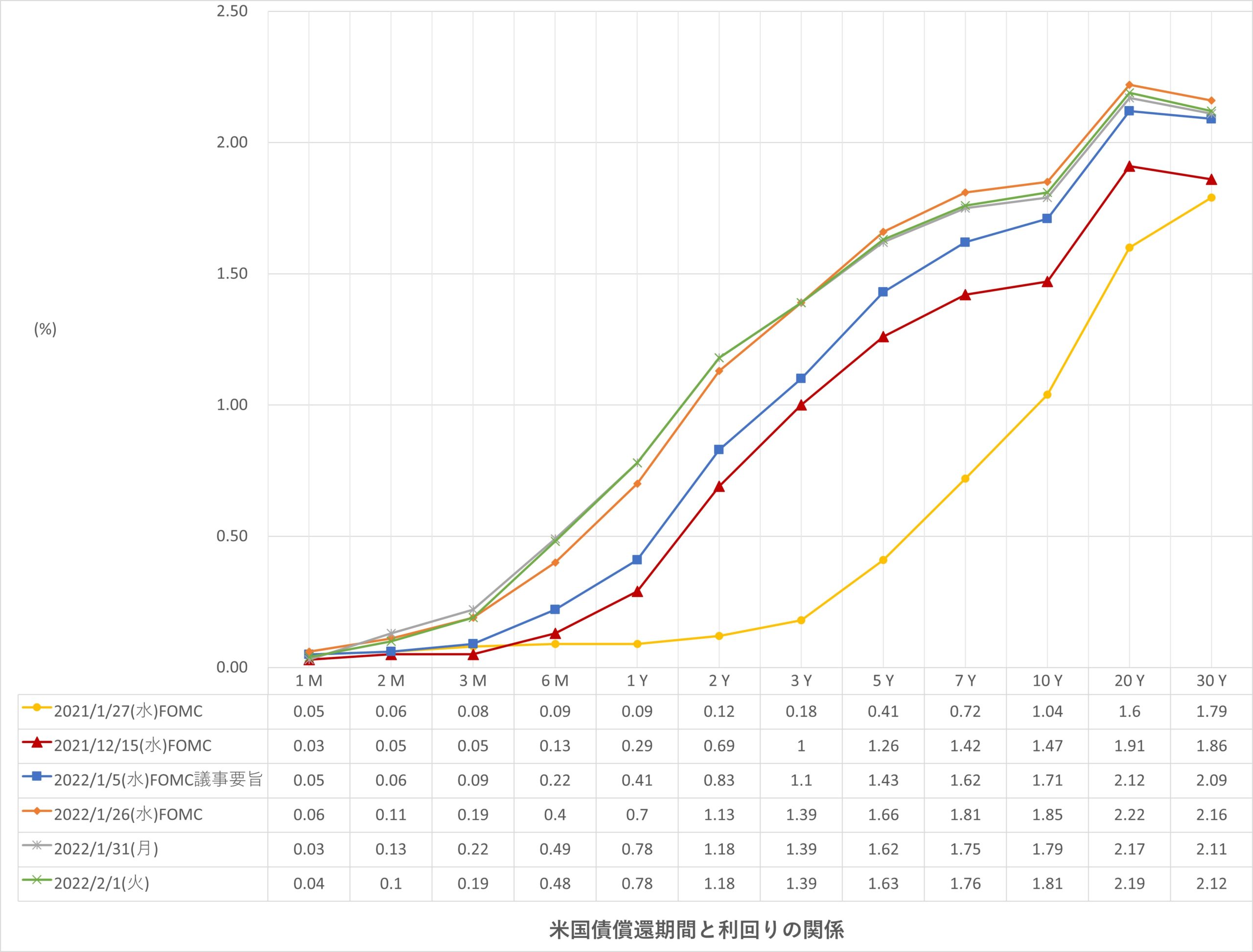

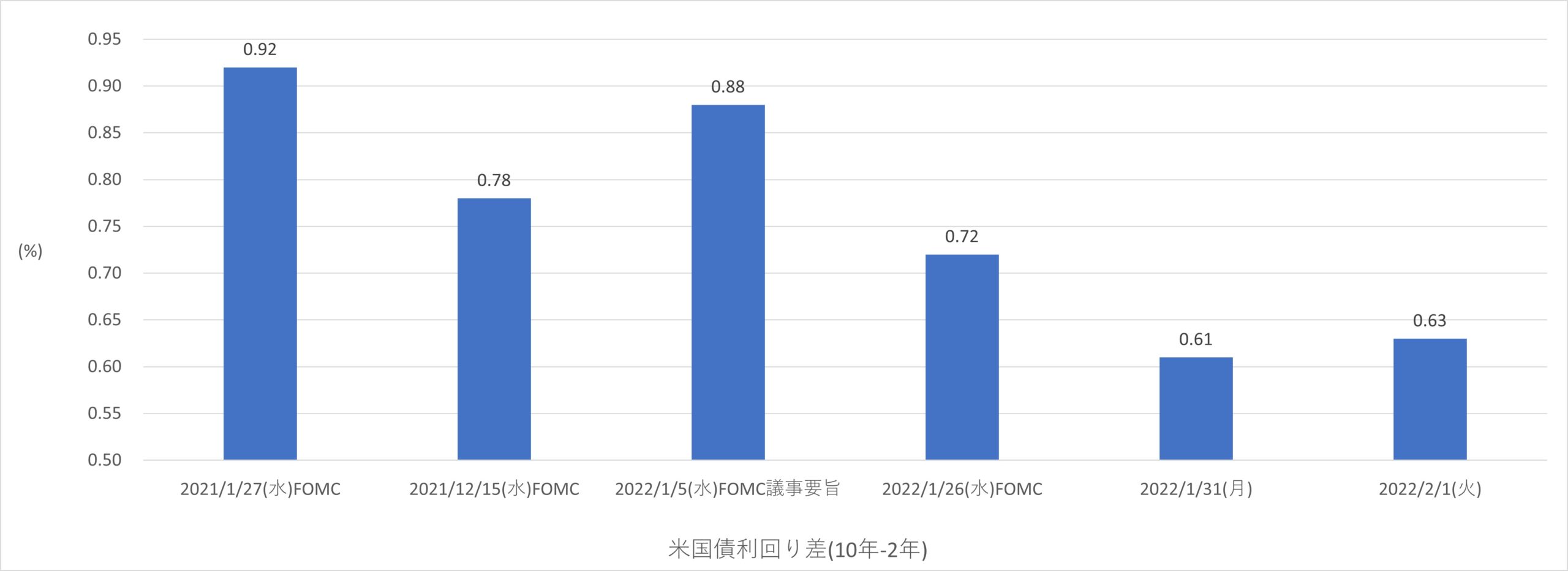

米国債イールドカーブ

- 2/1(火)は1/31(月)とほぼ同じイールドカーブになりましたが、利回り差は0.63で若干拡大。

- 2022/1/26FOMCに対して、2/1はツイストフラットニング(短期金利上昇、長期金利が低下しながらフラット化)しており、将来の景気減速が見込まれています。

材料まとめ

ドル買い材料

- 金融政策

- FOMC(1/26):政策金利据え置き、但し、金融引き締めに前向きな見解(3月テーパリング終了確定、3月利上げほぼ確実)。市場では3月0.5%利上げ観測や年内利上げ5回以上予想見られる。

- 日米金利差拡大:米国は金融引き締め、日本は金融緩和継続

- 政治、経済

- 暖房用と米経済回復による原油需要拡大→需要ひっ迫警戒感→原油価格上昇→インフレ高進懸念→米利上げ織り込み

- エネルギー需要増&供給不足、労働賃金上昇→利上げ観測前進

- 米国雇用統計(1/7):失業率(ほぼ完全雇用)と平均時給が良好。→インフレ懸念

- 米企業決算総じて良好

- 米国GDP第4四半期(1/27):良好

- 要人発言

- パウエルFRB議長会見(1/26):「利上げとバランスシート縮小可能」「毎回のFOMC会合で、利上げする可能性を排除しない」「金利を引き上げる余地はかなりある」→タカ派発言

- 新型コロナ

- オミクロン株はデルタ株に比べて重症化事例が少ない→経済活動回復期待

- FDAワクチン諮問委員:オミクロン株のピークは2~3週間の見込み

- 地政学リスク

- ウクライナへロシア侵攻すれば米国制裁→ロシア産原油のドル建て決済不可→原油先物価格上昇→インフレ加速

ドル売り材料

- 政治、経済

- 米国貿易赤字が過去最大規模

- 世界経済が回復する中、欧州株、アジア新興市場株や債券、資源国通貨、金や銀に資産を移すべきとのマネーマネージャーが増えているとの報道(1/13, Bloomberg)

- 気候変動・社会保障関連歳出法案:マンチン上院議院反対で採決先送り

- 中国春節の7連休(1/31~2/6):中国国内での消費のためにドル保有投資家や企業がドルを人民元に両替。中国の経済規模は大きいたドル売り人民元買いの影響が大きいと推測。高インフレに伴うバイデン政権支持率低下

- 雇用回復鈍化:米国新規失業保険申請件数が一時20万人下回ったものの増加傾向

- 新型コロナ

- オミクロン株の感染拡大や重症化リスクが払拭されていない→経済活動停滞や景気回復鈍化懸念

- オミクロン株はデルタ株より入院率は低いが医療システム逼迫懸念

- 米国内のワクチン接種率向上しない、マスクをしない人も多い→感染拡大で人員不足

- 地政学リスク

- 台湾情勢を巡る米中関係悪化

- ウクライナ情勢を巡る露・欧米関係の緊迫化:

- ロシア、米国、NATOの協議不調。

- ロシア制裁でドル決済が使えなくなったら、ロシアはドル売り中国人民元買いの可能性

円買い材料

- 金融政策

- 日銀、量的緩和じわり修正 国債保有残高13年ぶり減少(1/5, 日経新聞):弱いながらも実質的なテーパリング。

- 政治、経済

- 長期金利が一時0.185%(2016年1月以来):2/1から大手銀行5行が10年固定の住宅ローン基準金利を0.05~0.10%引き上げ。

- 要人発言

- 岸田首相発言「新しい資本主義」:投資家軽視→リスクオフ株価下落

- 地政学リスク

- 台湾情勢を巡る米中関係

- ウクライナ情勢を巡る露・欧米関係の緊迫化

- 北朝鮮の軍事行動:ミサイル発射は1月に7回

- IMM通貨先物

- 1/25時点、円ショート縮小(ネット-80,879→-68,273、前週比+12,606)

円売り材料

- 金融政策

- 2021.12.17 に引き続き、2022.1.18日銀金融政策決定会合で、政策金利-0.1%維持、金融緩和継続、必要なら追加緩和方針。

- 日本以外でテーパリングや利上げ実施する国が増加→円を売って海外通貨買って利回りが良い海外国債などに投資した方が良い。

- 要人発言

- 日銀黒田総裁(1/18):「利上げや緩和的な政策変える必要ないし議論もない」

- 政治、経済

- 原油など資源価格高騰→輸入物価上昇→資源輸入への支払い増→日本の経常収支悪化

- 新型コロナ

- 日本国内での新型コロナ感染急拡大(1/28, 全国で新規感染者8万人超、4日連続過去最多)

- 日本政府 「まん延防止等重点措置」 13都県に1/21から適用。期間は1月21日から2月13日の約3週間。27日に18都府県追加。合計34都道府県→日本経済停滞

- トヨタ、コロナ拡大で工場稼働停止を延長-減産規模は計6万5000台に(1/24, Bloomberg)

テクニカル分析

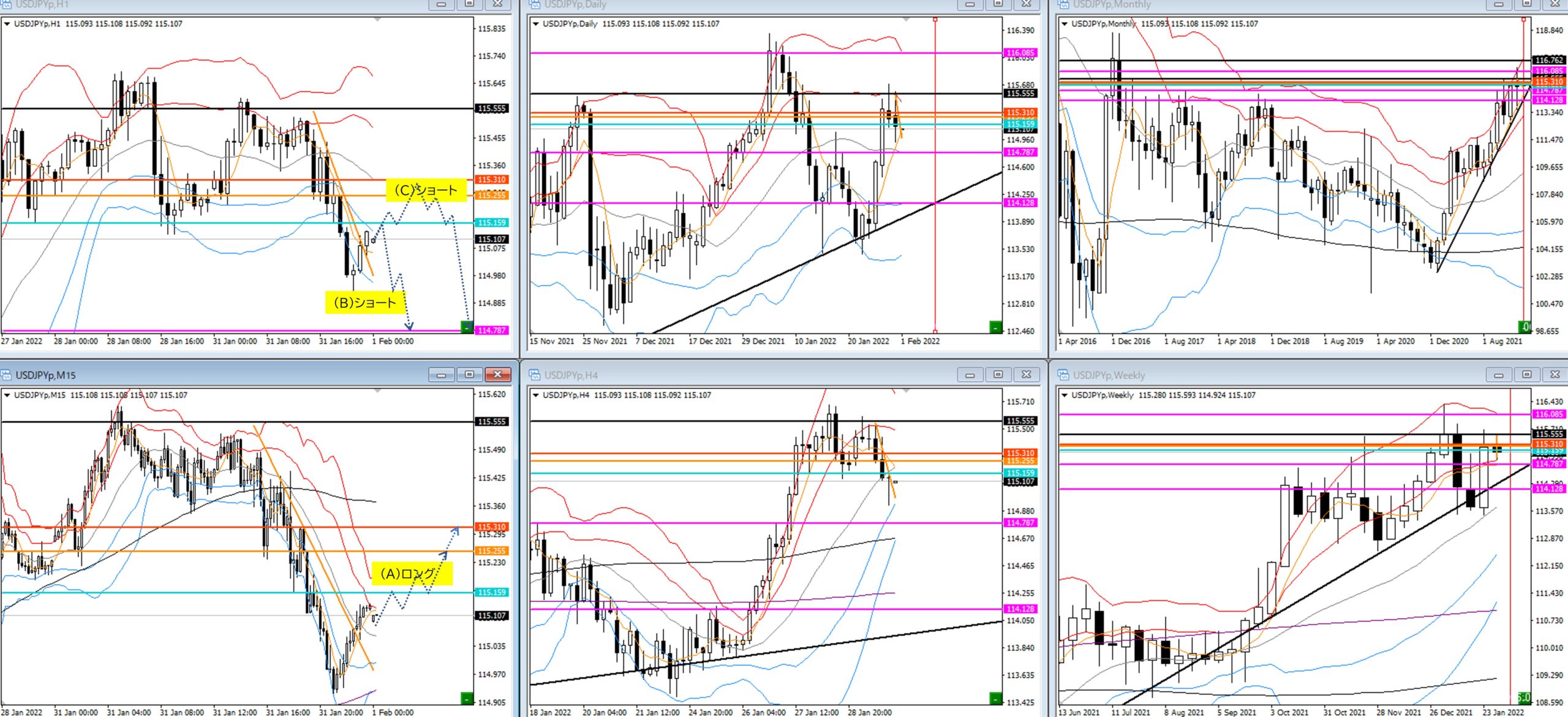

ドル円チャート

- 月足: 陰線形成スタート。トレンドラインを下抜けていないため、上昇トレンド継続。

- 週足: 陰線スタート。レンジ上限実体115.555を超えるための押しを形成中とも考えられます。レンジ上限実体115.555からの半値戻しの下落を想定しますので下目線。

一方で、今週115.555を実体で超えて引ければ週足レベルで上昇継続の可能性が高いと判断できます。 - 日足: 週足実体115.555かつ日足ボリンジャーバンド+1σで反発し上ヒゲピンバー陰線で引けていたため下目線でしたが、その通りに陰線形成しました。

引き続き日足陰線形成しやすいと考えます(週足、日足下目線)

下値目処は20MA付近114.787、その下はボリンジャーバンド-1σ付近114.128。

115.555上抜けるなら、上値目処はレンジ上限付近116.085。 - 4H足: Wトップネックラインかつ20MA下抜けており下目線(週足、日足、4H足下目線)。下値目処は日足かつ4H足ボリンジャーバンド-1σ付近114.787。

- 1H足: トレンドライン上抜けたため下目線終了。ダウを形成して上昇するなら上値目処1H足戻り高値115.255。

- 15M足: レンドライン上抜けたため下目線終了。ダウを形成して15M足戻り高値115.159上抜けるなら上値目処1H足戻り高値115.255。

【シナリオ】

①ロング

(A)15M足戻り高値115.159上抜けるなら、目標1H足戻り高値115.255。上昇勢いあればオーバーシュートで目標1H足20MA付近115.310。

②ショート

(B)15M足戻り高値115.159反発でショート狙い。目標は日足20MAと4H足ボリンジャーバンド-1σ付近114.787。

(C)1H足戻り高値115.255~20MA付近115.310まで上昇して反発あれば戻り売りショート狙い。目標は(B)と同じ。

日足,4H足下目線ですが、直近のドル円上昇勢いが強いため、ロングとショートの優先は付けがたい。

【考察】

シナリオ(B)で推移し、更に下落が進みました。但し、シナリオが合っていてもエントリータイミングと噛み合わないことが多すぎ。エントリー出来ないことが続いているため、ドル円と相関や逆相関になりやすい他通貨も分析に加えてみたい。

コメント