ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

4/4はロシア軍が民間人を虐殺した疑惑が浮上し、各国からロシア批判が強まり、対ロシア制裁強化や停戦交渉の不透明感によって、ウクライナ情勢が急速に悪化しました。

「リスクオフ→ドル買い円買い」となりドル円は綱引き。本日、強いサプライズの報道や要人発言なければドル円への影響は小さいと考えます。

2.円売り加速

①日本の金融緩和継続(日銀指し値オペ通告)、②安全資産としての円魅力低下、③日本の経済成長率低下、④日本の貿易収支悪化(特にエネルギーや食料価格高騰)が円売り要因。

①~④のいずれも改善が見えないことから、円売りが続く可能性が高い。円売り勢の決済で円買いが入っても一時的になると考えます。

一方、125円台は黒田日銀総裁が2015年6月に懸念を示した「黒田ライン」と呼ばれており125.000が強いレジスタンスとして意識されると考えます。

また、円安牽制の要人発言も出てきており、一時的に急な円買いに注意が必要。

3. 米国経済指標

米国ISM非製造業景気指数3月度が発表予定。4/1発表の米国ISM製造業景況指数3月度はサプライズの弱さでドル売りドル円下落となりました。

米国ISM非製造業景気指数3月度も、サプライズの弱い数値が出ればドル売りドル円下落、反対にサプライズの強い数値が出ればドル買いドル円上昇と考えます。

マーケットの動き

東京マーケット前

6:00 取引開始

・ドル円: 122.768 (前営業日終値 122.756 と同等スタート)

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円: 122.798

・日経平均株価: 27965.94 (前日営業日終値 27736.4 )

・TOPIX 1967.36 (前日営業日終値 1953.63 )

前日の米国主要3指数上昇を引き継いで日本の株価指数はギャップアップスタート。

9:23 要人発言

鈴木財務相

「為替の安定は重要」

「為替の急激な変化は一番に注意しないといけない」

【考察】3/29に続いて円安牽制発言でしたが円買い、「米国債2年,10年利回り低下→ドル売り」も重なりドル円急落。

9:51 要人発言

黒田日銀総裁

「為替相場の変動はやや急」

「円安が日本経済にプラスの認識変わらない」

「為替動向を今後もきめ細かく点検していく」

「最近の輸入物価の上昇は、資源価格の上昇の影響がはるかに大きい」

今回の為替相場の変動は「やや急」、引き続き注視-黒田日銀総裁(Bloomberg)

【考察】円安牽制と円安容認発言が混在し、円買い円売りも交錯しドル円の方向性なし。

9:55 五十日仲値

・ドル円: 122.555

10:55 要人発言

黒田日銀総裁

「出口議論は時期尚早」

「4月以降の消費者物価指数は、2%程度になる可能性」

【考察】円安牽制と円安容認発言が混在し、円買い円売りも交錯しドル円の方向性なし。

11:01 要人発言

岡本財務副大臣

「為替の急激な変動は好ましくない」

【考察】円安牽制発言ですが、直前の黒田日銀総裁発言もあったためか反応薄。

15:00 クローズ

・ドル円: 122.504

・米国債2年利回り: 2.441 %

・米国債10年利回り: 2.425 %

・日経平均株価: 27787.91 (前営業日比 +51.51 、 +0.19 %)

・TOPIX 1949.12 (前営業日比 -4.51 、 -0.23 %)

欧州マーケット(17:00~25:30)

17:00 オープン

・ドル円: 122.907

・米国債2年利回り: 2.459 %

・米国債10年利回り: 2.445 %

21:30 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国貿易収支2月度:前回-897億ドル、予想-885億ドル、結果-892億ドル(○)

米貿易赤字は過去最大近辺、北京冬季五輪の放映権料も一部影響(Bloomberg)

【考察】サプライズなく材料となりにくくドル円は大きく上限に変動。

NYマーケット(22:30~29:00)

22:30 オープン

・ドル円: 122.826

・米国債2年利回り: 2.453 %

・米国債10年利回り: 2.452 %

・ダウ平均: 34876.33 (前営業日終値 34921.87 )

・S&P500: 4572.45 (前営業日終値 4582.63 )

・ナスダック: 14490.26 (前営業日終値 14532.56 )

米国主要3指数ギャップダウンスタート。

22:45 経済指標

米国サービス部門PMI改定値3月度:基準50、前回58.9、予想58.9、結果58.0(✕)

米国総合PMI改定値3月度:基準50、前回58.5、予想58.5、結果57.7(✕)

【考察】前回かつ予想より弱い数値でしたが、直後の米国ISM非製造業景気指数の注目度が高いためかドル円動きなし。

23:00 経済指標

米国ISM非製造業景気指数3月度:基準50、前回56.5、予想58.4、結果58.3(△)

米ISM非製造業総合景況指数、3月は上昇-雇用・受注が改善(Bloomberg)

【考察】サプライズなかったものの4ヶ月ぶりプラス。

23:04 要人発言

米国ブレイナードFRB副議長

「利上げを通じて金融引き締める」

「早ければ5月FOMCでバランスシートの縮小を開始する」

「インフレは高すぎで更に上昇の懸念あり」

ブレイナード理事、5月にもバランスシートを急速に縮小開始へ(Bloomberg)

【考察】ハト派代表のブレイナード氏のサプライズの強いタカ派発言で「米国債2年,10年利回り急騰→ドル買い」、ドル円急騰。

23:13 要人発言

米国ジョージ・カンザスシティ連銀総裁

「0.5%利上げを考える必要がある」

「インフレ抑制のために中立水準より政策金利を上げる可能性」

ジョージ総裁、バランスシートを絡めて検討する必要-利上げ議論で(Bloomberg)

【考察】タカ派発言で「米国債2年,10年利回り急騰→ドル買い」、ドル上昇後押し。

25:30 欧州クローズ

・ドル円: 123.518

・米国債2年利回り: 2.518 %

・米国債10年利回り: 2.560 %

26:07 要人発言

米国デイリー・サンフランシスコ連銀総裁

「早ければ5月会合でバランスシートの縮小を開始できる」

米経済、利上げで鈍化もリセッションには陥らず=SF連銀総裁(Reuters)

【考察】タカ派発言。発言までに急速にドル円上昇してためか、更なるドル円上昇なし。

29:00 NYクローズ

・ドル円: 123.608

・米国債2年利回り: 2.516 %

・米国債10年利回り: 2.556 %

・ダウ平均: 34641.17 (前営業日比 -280.72 、 -0.80 %)

・S&P500: 4525.11 (前営業日比 -57.52 、 -1.26 %)

・ナスダック: 14204.18 (前営業日比 -328.38 、 -2.26 %)

ファンダメンタルズ材料とドル円の関係

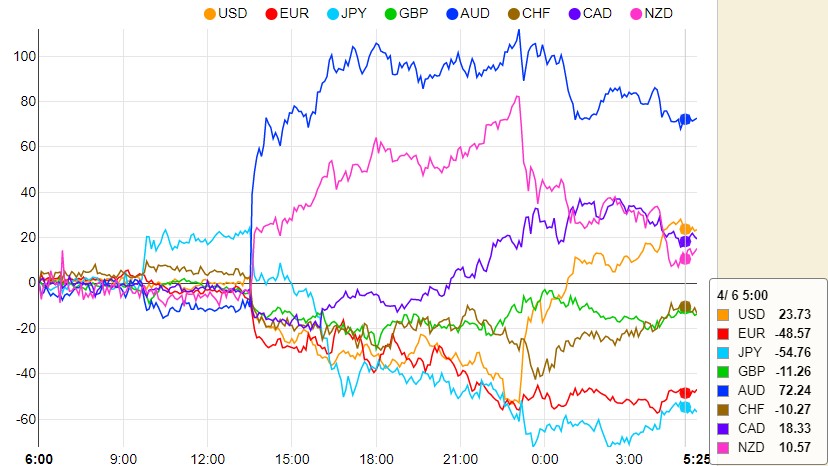

通貨強弱

NYマーケットクローズ時点の通貨強弱

- AUD(資源国リスクオン通貨):前日1位

- USD(基軸通貨):前日5位

- CAD(資源国リスクオン通貨):前日3位

- NZD(資源国リスクオン通貨):前日2位

- CHF(リスクオフ通貨):前日6位

- GBP(リスクオン通貨):前日4位

- EUR(リスクオン通貨):前日8位

- JPY(リスクオフ通貨):前日7位

【考察】

豪準備銀行(RBA)理事会は予想通り政策金利0.10%で据え置きでしたが、声明文で利上げに関して「忍耐強く」との文言が削除されたことを受けタカ派と捉えられAUD買い。

米国金融当局者の相次ぐタカ派発言でUSD買い。

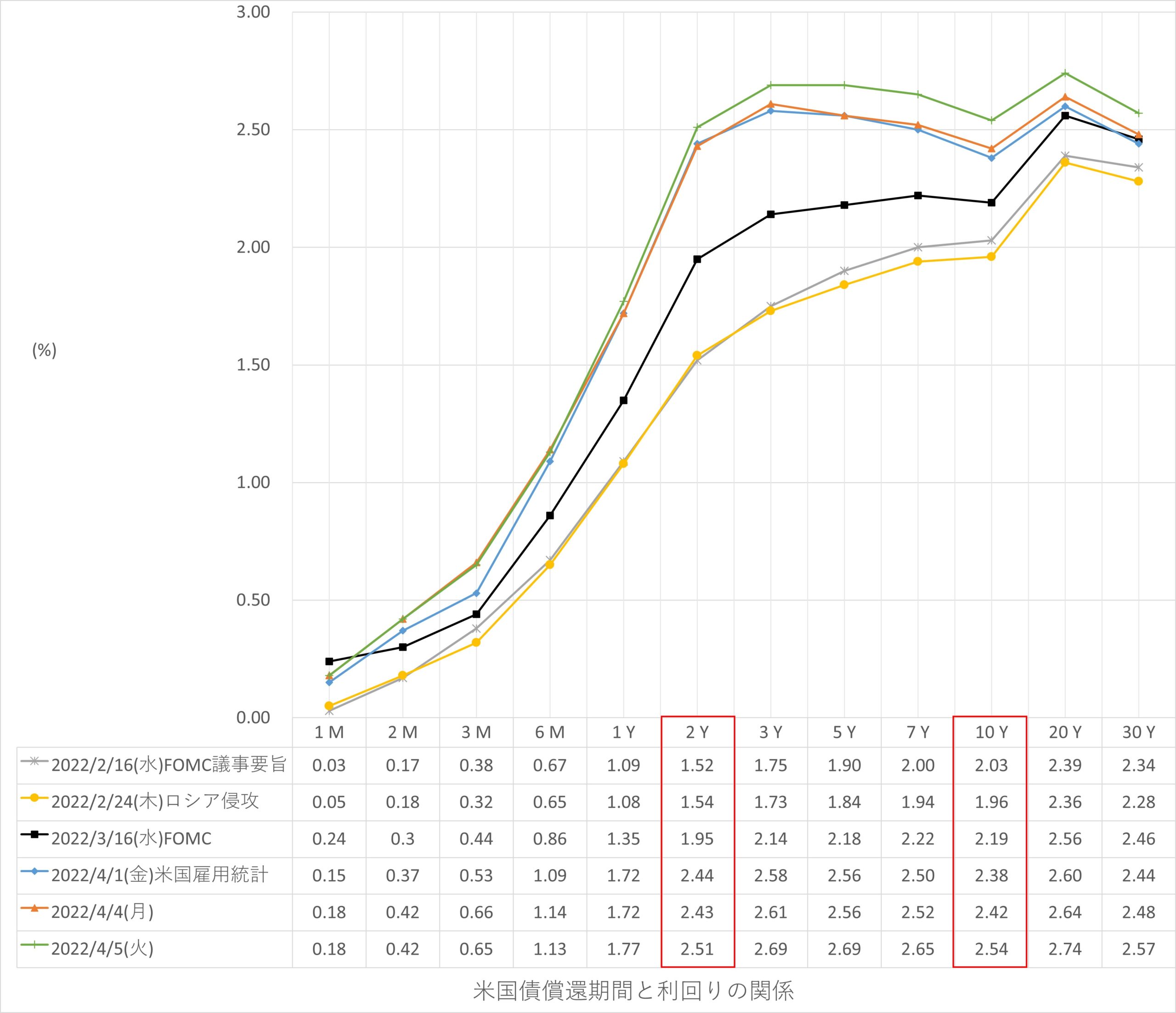

米国債イールドカーブ

4/5(火)は4/4(月)に対して、ブル・スティープニング(短期金利上昇、長期金利上昇、長短金利差拡大)。

3年~10年利回りで逆イールド発生。2年と10年利回り差がプラスへ転換。

*ブル・スティープニング:直近の景気後退→政策金利下げ(又は利上げ期待後退)の可能性浮上→将来の金利もやや低下見込み→景気後退懸念→リスクオフ→ドル売り示唆

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 週足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 日足: ボリンジャーバンドスクイーズ移行中。BB+1σ付近推移。

- 4H足:ボリンジャーバンドスクイーズしレンジ。

- 1H足: ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)4H足戻り高値ヒゲ先123.155上抜け→レジサポ→目標4H足戻り高値実体123.707。

(B)4H足戻り高値実体123.707上抜け→レジサポ→目標4H足戻り高値実体124.138。

②ショート

(C)1H足押し安値122.370下抜け→レジサポ→目標4H押し安値実体121.567。

円安材料が多いためロング優先ですが、円安牽制の円買い要注意。

【考察】

24:45 4H足戻り高値ヒゲ先123.155上抜け→レジサポ→(A)ロング可。

目標4H足戻り高値実体123.707手前でレンジ形成し上昇停滞中。

コメント