ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 前日NYマーケットの流れ引継ぎ

米国ADP雇用者数が前回かつ予想を大きく下回る数値だったにも関わらず、初動は「米国債利回り2年,10年上昇→ドル買い」、「株先物(ダウ、日経)下落→円買いでなく円売り」、「ドル買い円売り」でドル円上昇となりました。しかし、「直ぐにドル円全戻し下落→再上昇→小幅推移」となり、方向性のない動きになりました。

米国主要3指数は米国企業決算が総じて良好なこと、米国債利回り低調したことで、4日連続で上昇を示しました。

しかし、NYマーケット直後の米企業決算が悪く、株先物(ダウ、日経)急落へ。

よって、「株先物(ダウ、日経)下落→日経平均株価下落→円買い」、「米国債利回り2年,10年低調→ドル売り」、「ドル売り円買い」となればドル円下落トレンドが継続する可能性があります。

2. 注目経済指標

①「英国BOE政策金利&声明発表、ベイリーBOE総裁会見」

②「ECB政策金利&声明発表、ラガルドECB総裁会見」

英中銀とECBが金融政策を発表します。市場では英中銀の追加利上げを織り込み、ECBの年内の利上げを織り込む動きも出始めています。追加利上げを織り込んでいるポンドが堅調。ユーロもこれに対ドルで堅調推移。

利上げや資産購入の引き締めの強弱によって、ポンドやユーロは大きく動くと予想され、それに伴い、ドルや円も動くはず。

基本はポンドやユーロが買われ、ドルや円が売られやすくなりと考えますが、ドルと円の強弱関係は、米国債利回りと株先物・株価指数で見極めることになります。

3.ウクライナ情勢緊迫化

バイデン政権は着々と対ロシア制裁案を協議(1/29,Bloomberg)

ロシアのラブロフ外相とブリンケン米国務長官の電話会談も事態の打開に至りませんでした(2/1, Bloomberg)

米軍が東欧に3000人規模の部隊増派し、ロシアが非難(2/2, Bloomberg)

日に日に、軍事衝突が現実的になりつつあります。引き続き「地政学リスク→強い円買い→ドル円下落」の可能性に注意すべきと判断します。

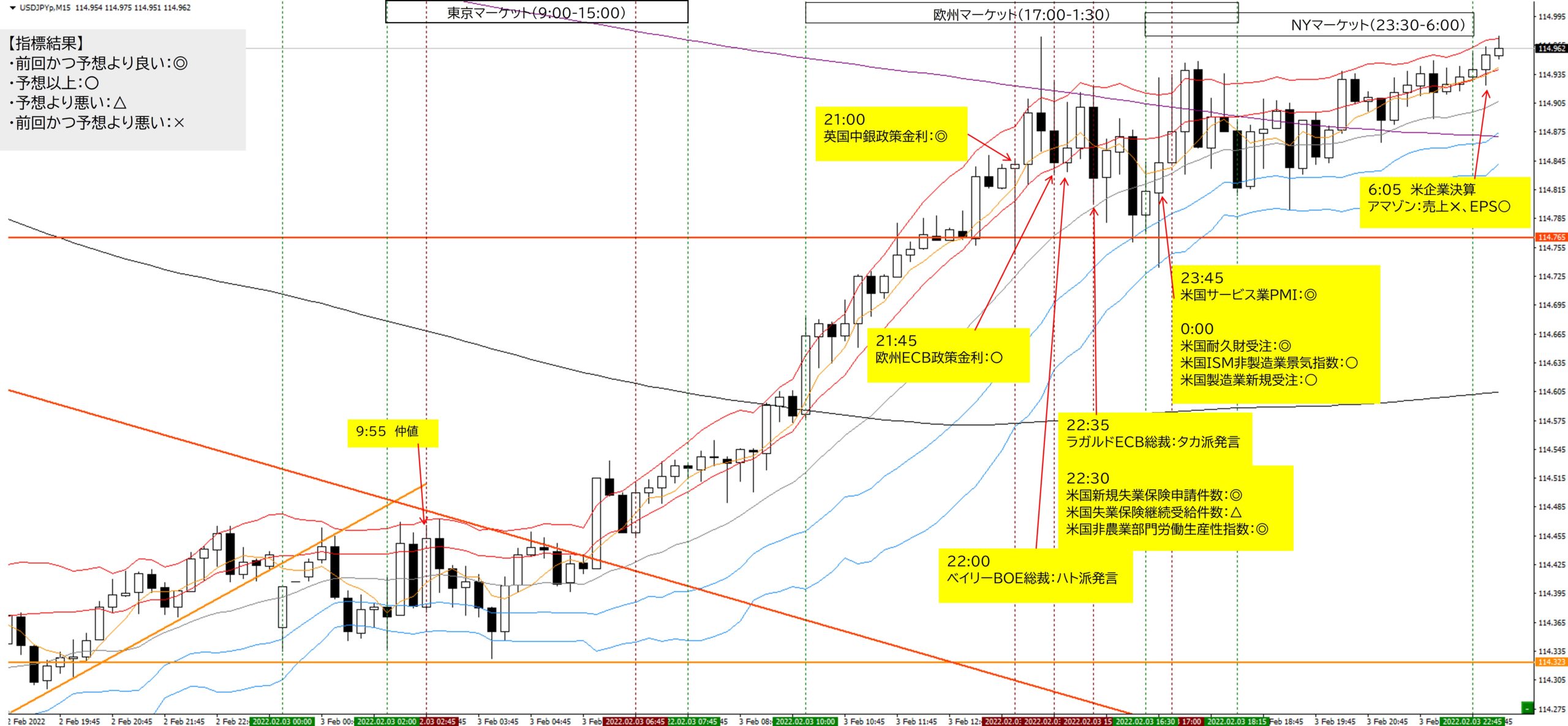

マーケットの動き

東京マーケット前

7:00 取引開始時間

・ドル円:114.360、ギャップダウンスタートから即窓埋め上昇。トレンドラインを下に抜けており、テクニカル(C)ショート狙いの動き。

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円:114.381

・日経平均株価:27330.96。200円超のギャップダウンスタート。想定通り、「NYマーケットの米企業決算不調→株先物(ダウ、日経)急落」の流れを引き継ぎ。

9:55 仲値

・ドル円:114.411

15:00 クローズ

・ドル円:114.525

・日経平均株価:27241.31円(前日比-292.29円)

欧州マーケット(17:00~1:30)

17:00 オープン

・ドル円:114.561

21:00 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

英国中銀政策金利2月度:前回0.25%、予想0.25%、結果0.50%(◎)

英中銀金融政策委員会(MPC)議事要旨(Bloomberg)(Reuters)

「政策金利0.50%への引き上げを5対4で決定」

「社債購入目標を200億ポンドからゼロとすることは9対0で決定」

「8750億ポンドの英国債保有について削減開始を9対0で決定」

「再投資中止、2022年3月満期の英国債からスタート」

【考察】

タカ派結果となったことで、初動は「強烈なポンド買い→ドル売り円買い→ドル円下落」。

21:45 経済指標

欧州ECB政策金利2月度:前回0.00%、予想0.00%、結果0.00%

21:50 ECB声明(Bloomberg)

「APPは第2四半期に月額400億ユーロのペースで実施」

「APPは第3四半期に月額300億ユーロ、第4四半期に月額200億ユーロのペースになる予定」

「必要ならばPEPPのもとで純購入の再開は可能」

【考察】

経済指標のインフレ懸念から、タカ派発表が期待されていましたが政策金利は現状維持で、初動「強いユーロ売り→ドル買い円買い→ドル円動き小」

22:00 要人発言

ベイリーBOE総裁(Bloomberg)

「金利が長期的に上昇すると推測することは誤り」

【考察】

ポンド急騰に対する牽制となりポンド急落。途中で飛び乗りしたロング勢の含み損が大きいと推測されます。「ポンド売り→ドル買い円買い→ドル円動き小」

22:30 経済指標

米国新規失業保険申請件数:前回26.0万件、予想24.5万件、結果23.8万件(◎)(Reuters)

米国失業保険継続受給件数:前回167.5万件、予想162.0万件、結果162.8万件(△)

米国非農業部門労働生産性指数(速報値) 第4四半期:前回-5.2%、予想3.9%、結果6.6%(◎)(Reuters)

【考察】

ドル買い材料になりそうな結果ですが、英欧金融政策の注目度の方が重要度高い。

22:35 要人発言

欧州ECBラガルド総裁

「エネルギー価格の高騰が消費を抑制する公算が大きい」

「インフレは想定を超えて長期化する公算が大きい」

「インフレは今年減速する見通し」

「供給のボトルネックは次第に解消しつつある可能性」

「インフレの主な要因は引き続きエネルギー価格」

「インフレを巡るリスクは上方向に傾斜」

「現状のインフレ懸念は全ての理事が共有している」

「インフレの判断をする上では3月会合と6月会合が重要となる」

【考察】

インフレリスクへ言及、今年の利上げなしとは言及したなかったことで、タカ派と捉えられ、「独国債利回り急騰→強烈なユーロ買い→ドル売り円売り(強さ:円>ドル)→ドル円下落」

しかし、米国債利回り2年,10年は強い上昇を続けており、ドル円15M足押し安値114.817や20MAを下抜けておらず下降トレンドに転換した訳ではない。

よって、「ユーロ買い一服→ドル買い→ドル円上昇」に急展開する可能性あり。

23:05

「以前に比べはるかにインフレ目標の達成に近づいている」

「1月のインフレデータには極めて驚いた」

「今後の資産買入ペースは3月理事会で議論する」

「利上げは債券の純購入が終了するまで実施しない」

NYマーケット(23:30~6:00)

23:30 オープン

・ドル円:114.789

・米国主要3指数:ギャップダウンスタート

23:45 経済指標

米国サービス業PMI【確報値】1月度:前回50.9、予想50.9、結果51.2(◎)

0:00 経済指標

米国耐久財受注(確報値) 12月度:

(前月比)前回-0.9%、予想-0.9%、結果-0.7%(◎)

(コア前月比)前回-0.4%、予想-、結果0.6%(◎)

米国製造業新規受注 12月度:前回1.6%、予想-0.4%、結果-0.4%(○)

米国ISM非製造業景気指数1月度:前回62.0、予想59.6、結果59.9(○)

新規受注: 前回62.1、結果61.7

仕入価格: 前回83.9、結果82.3

雇用: 前回54.7、結果52.3

(Bloomberg)

【考察】

ISM非製造業景気指数は2021年2月ぶり低水準。内訳の雇用は米国ISM製造業景気指数1月度(2/1)、米国ADP雇用数(2/2)、や米国金融当局者の雇用悪化発言で低い数値は織り込み済か。

1:30 欧州クローズ

・ドル円:114.817

6:00 NYクローズ

・ドル円:114.940

・米国主要3指数:全て下落

ダウ平均:35111.16(-518.17、-1.45%)

S&P500:4477.44(-111.94、-2.44%)

ナスダック:13878.81(-538.72、-3.74%)

6:05 米国主要企業2021年第4四半期決算発表

アマゾン

売上高:予想1375.6億ドル、結果1374.1億ドル(×)

EPS:予想3.58ドル、結果27.75ドル(○)

時間外株価15%上昇

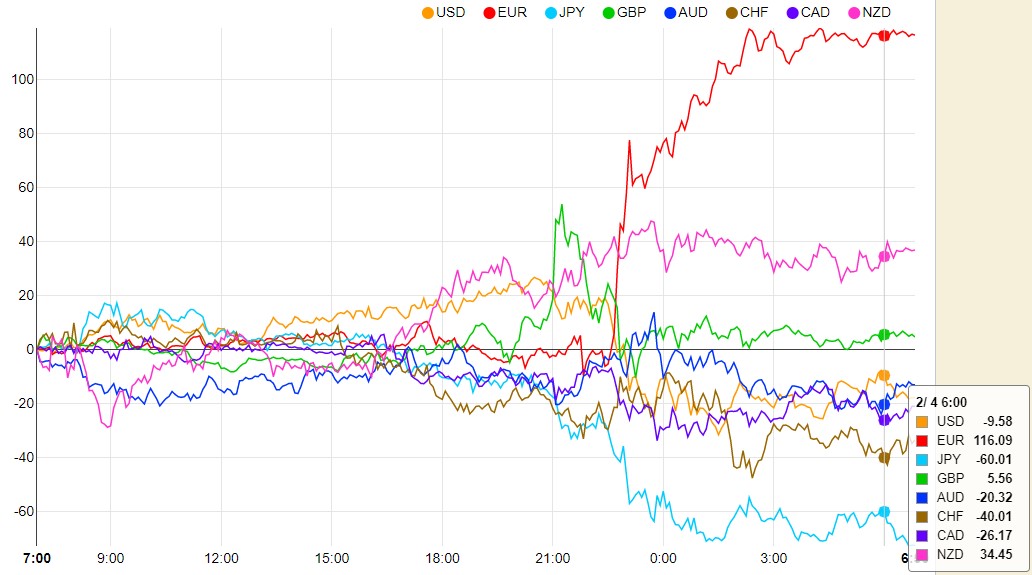

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):前日2位→2/3ECB金融政策タカ派

- NZD(資源国リスクオン通貨):前日7位

- GBP(リスクオン通貨):前日1位→2/3英中銀金融政策タカ派

- USD(基軸通貨):前日8位

- AUD(資源国リスクオン通貨):前日5位

- CAD(資源国リスクオン通貨):前日6位

- CHF(リスクオフ通貨):前日3位

- JPY(リスクオフ通貨):前日4位

通貨としてはリスクオンの流れでした。やはり金融政策がタカ派になったEUR, GBPが強い。つられてUSDも上位へ。反対に、ハト派が続くJPYが最弱へ。

原油先物WTIが90ドルを超えたためにCADも強くなるかと思いましたが、金融政策タカ派には相対的に弱くなったよう。

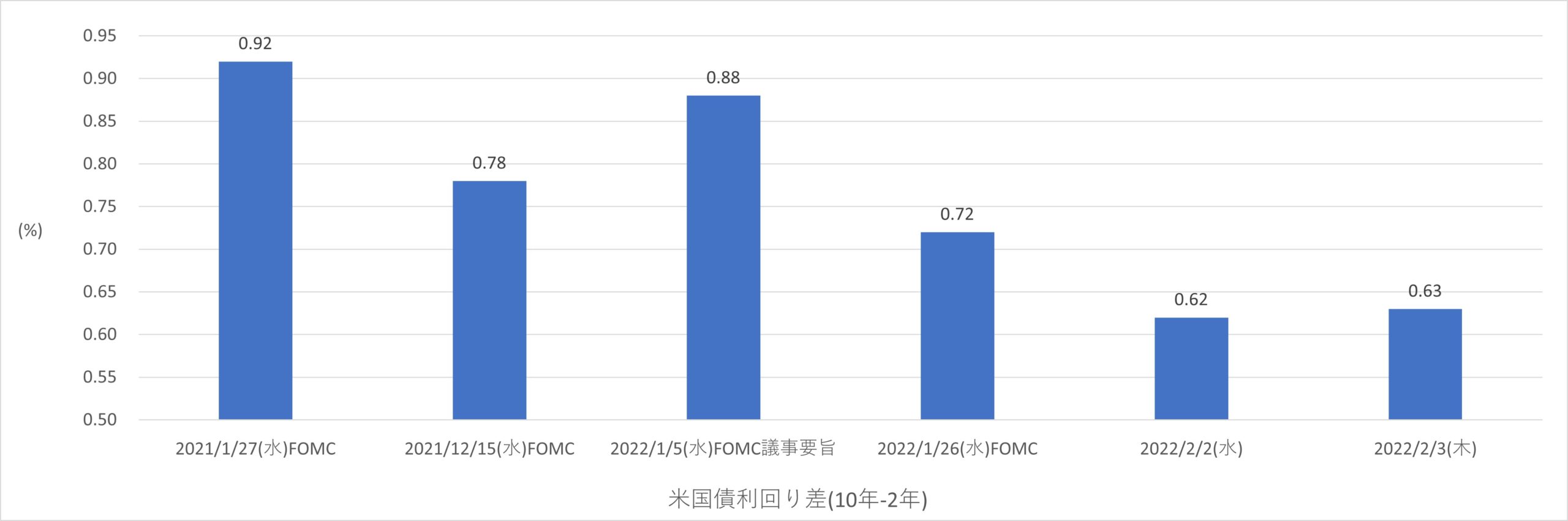

米国債イールドカーブ

- 2/3(木)は2/2(水)に対して、ベアスティーブニングとなりました。景気回復や金融引き締めを示唆しており、ドル買い材料と考えられます。

- 2022/1/26FOMCに対して、2/2はツイストフラットニング(短期金利上昇、長期金利が低下しながらフラット化)しており、将来の景気減速や金融緩和が想定されます。

材料まとめ

ドル買い材料

- 金融政策

- FOMC(1/26):政策金利据え置き、但し、金融引き締めに前向きな見解(3月テーパリング終了確定、3月利上げほぼ確実)。市場では3月0.5%利上げ観測や年内利上げ5回以上予想見られる。

- 日米金利差拡大:米国は金融引き締め、日本は金融緩和継続

- 政治、経済

- 暖房用と米経済回復による原油需要拡大→需要ひっ迫警戒感→原油価格上昇→インフレ高進懸念→米利上げ織り込み

- エネルギー需要増&供給不足、労働賃金上昇→利上げ観測前進

- 米国雇用統計(1/7):失業率(ほぼ完全雇用)と平均時給が良好。→インフレ懸念

- 米企業決算総じて良好

- 米国GDP第4四半期(1/27):良好

- 要人発言

- パウエルFRB議長会見(1/26):「利上げとバランスシート縮小可能」「毎回のFOMC会合で、利上げする可能性を排除しない」「金利を引き上げる余地はかなりある」→タカ派発言

- 新型コロナ

- オミクロン株はデルタ株に比べて重症化事例が少ない→経済活動回復期待

- FDAワクチン諮問委員:オミクロン株のピークは2~3週間の見込み

- 地政学リスク

- ウクライナへロシア侵攻すれば米国制裁→ロシア産原油のドル建て決済不可→原油先物価格上昇→インフレ加速

ドル売り材料

- 政治、経済

- 米国貿易赤字が過去最大規模

- 世界経済が回復する中、欧州株、アジア新興市場株や債券、資源国通貨、金や銀に資産を移すべきとのマネーマネージャーが増えているとの報道(1/13, Bloomberg)

- 気候変動・社会保障関連歳出法案:マンチン上院議院反対で採決先送り

- 中国春節の7連休(1/31~2/6):中国国内での消費のためにドル保有投資家や企業がドルを人民元に両替。中国の経済規模は大きいたドル売り人民元買いの影響が大きいと推測。高インフレに伴うバイデン政権支持率低下

- 米国ADP雇用者数(2/2):サプライズの弱い数値

- 新型コロナ

- 米国内のワクチン接種率向上しない、マスクをしない人も多い→感染拡大で人員不足

- 地政学リスク

- 台湾情勢を巡る米中関係悪化

- ウクライナ情勢を巡る露・欧米関係の緊迫化:

- ロシア、米国、NATOの協議不調。

- ロシア制裁でドル決済が使えなくなったら、ロシアはドル売り中国人民元買いの可能性

円買い材料

- 金融政策

- 日銀、量的緩和じわり修正 国債保有残高13年ぶり減少(1/5, 日経新聞):弱いながらも実質的なテーパリング。

- 政治、経済

- 長期金利が一時0.185%(2016年1月以来):2/1から大手銀行5行が10年固定の住宅ローン基準金利を0.05~0.10%引き上げ。

- 要人発言

- 岸田首相発言「新しい資本主義」:投資家軽視→リスクオフ株価下落

- 地政学リスク

- 台湾情勢を巡る米中関係

- ウクライナ情勢を巡る露・欧米関係の緊迫化

- 北朝鮮の軍事行動:ミサイル発射は1月に7回

- IMM通貨先物

- 1/25時点、円ショート縮小(ネット-80,879→-68,273、前週比+12,606)

円売り材料

- 金融政策

- 2021.12.17 に引き続き、2022.1.18日銀金融政策決定会合で、政策金利-0.1%維持、金融緩和継続、必要なら追加緩和方針。

- 日本以外でテーパリングや利上げ実施する国が増加→円を売って海外通貨買って利回りが良い海外国債などに投資した方が良い。

- 要人発言

- 日銀黒田総裁(1/18):「利上げや緩和的な政策変える必要ないし議論もない」

- 政治、経済

- 原油など資源価格高騰→輸入物価上昇→資源輸入への支払い増→日本の経常収支悪化

- 新型コロナ

- 日本政府 「まん延防止等重点措置」 13都県に1/21から適用。期間は1月21日から2月13日の約3週間。27日に18都府県追加。合計34都道府県→日本経済停滞

テクニカル分析

ドル円チャート

- 月足: 月足トレンドライン付近まで下落。

- 週足: 陰線形成中。トレンドライン付近まで下落したことから、週足レベルで押し目買いが入ってくる可能性あり。

- 日足: 陰線連続で強い下落が続いていましたが、長い下ヒゲ陰線で引け。やや下落勢い低下していますが下目線継続。下値目処は113.868、その下は113.652。

- 4H足: トレンドライン上抜けまで下目線。下値目処は日足と同じ。

トレンドライン上抜ければ上値目処は200MAや20MA付近の戻り高値114.765、その上はWトップネックライン付近の戻り高値115.123。 - 1H足: トレンドライン上抜けまで下目線。トレンドラインや20MAで反発し押し安値114.323下抜ければ、下値目処は日足と同じ。

トレンドライン、20MAかつ200MA上抜ければ、上値目処は4H足と同じ。 - 15M足: 戦略は1H足と同じ。

【シナリオ】

①ロング

(A)1H足トレンドライン、20MAかつ200MA上抜け後、トレンドラインやMAにピンバーなどに支えられればロング狙い。目標は4H足200MAや20MA付近の戻り高値114.765

(B)4H足戻り高値114.765を上抜けてレジサポすれば、目標は4H足Wトップネックライン付近の戻り高値115.123

②ショート

(C) 1H足トレンドライン、20MAや200MAで反発すれば、目標は押し安値114.233。

(D) 1H足最安値実体114.233下抜けてレジサポすれば、目標は日足・4H足押し安値113.868

日足、4H足、1H足が下目線であるため、ショート狙い優先。

【考察】

9:55 15M足・1H足トレンドラインかつ20MAに到達し、(C)ショート狙い条件達成。しかし、その後は1H足押し安値114.323で反発し、114.233に未達。よって、(C)ショートのシナリオは失敗でした。

13:45 15M足トレンドラインを上抜けた後にリテストし、(A)ロング可。シナリオは合っていましたが、ショート優先の目線であったため手を出せず。

コメント