ファンダメンタルズ分析

本日のシナリオ

(1)経済指標

・日本毎月勤労統計

・日本国際収支

・米国Ny連銀インフレ期待調査

(2)要人発言

・政府、日銀円安牽制発言

・日銀支店長会議

・日銀、地域経済報告(さくらリポート)

・各地域からみた景気の現状(2024年7月支店長会議における報告)

・FRB要人発言

(3)その他

・日本ETF決算(7/8や7/10多):分配金捻出の株売り圧力

・欧州政情不安リスクオフ

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

(4)参考情報

来週の円相場は上昇か、米インフレの鈍化意識しドル安リスク(Bloomberg)

【債券週間展望】長期金利上昇か、債券市場参加者会合で減額拡大懸念(Bloomberg)

【日本株週間展望】高止まり、米利下げや業績期待-需給面は懸念材料(Bloomberg)

(5)本日の注目材料

①7/5(金)米国雇用統計の影響

対予想値ヘッドラインが消化されると、対前回値からの低下(下方修正)が9月FOMC利下げ観測に繋がり、リスクオン株上昇(円キャリー促進)と交錯してドル円乱高下しました。

本日、ドル売り・円売りが交錯しやすくドル円は方向感の出にくいスタートを想定しますが、他通貨に比べて円の弱さは突出しており、円売りがドル円の下値を支える環境には変わりません。

従って、乱高下しながらもドル円上昇に転じると考えます。

②日銀早期金融政策正常化観測、政府・日銀為替介入観測

7月に入り162円台目前を推移しており、政府・日銀為替介入警戒感、強い円安牽制発言が続くことが想定されます。

一方で、恒常的円売り(日米金融政策差、新NISA等海外投資急増、日本デジタル赤字増加等、骨太方針の家計支援で財政支出増)に加え、新規円売り(自動車認証不正問題の日本経済悪化波及、インバウンド関連の旅行収支悪化懸念)も生じていることから、ドル円下落は一時的で押し目が入りやすい相場環境は続くと考えます。

③仏政情不安

7/7仏下院選挙第2回投票(決選投票)で野党左派連合の新人民戦線(NFP)がサプライズの第1党になる見通しとなりました。第2党がマクロン大統領率いる与党連合、第3党にルペン氏極右は転落。

野党左派連合はばらまき政策を掲げており財政赤字悪化の警戒が高まりました。

よって、「リスクオフ株下落(円キャリー促進巻き戻し)→ドル円下落」に注意が必要と考えます。

仏下院選、左派が予想外の勝利-ルペン氏極右は第3党の見込み(Bloomberg)

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

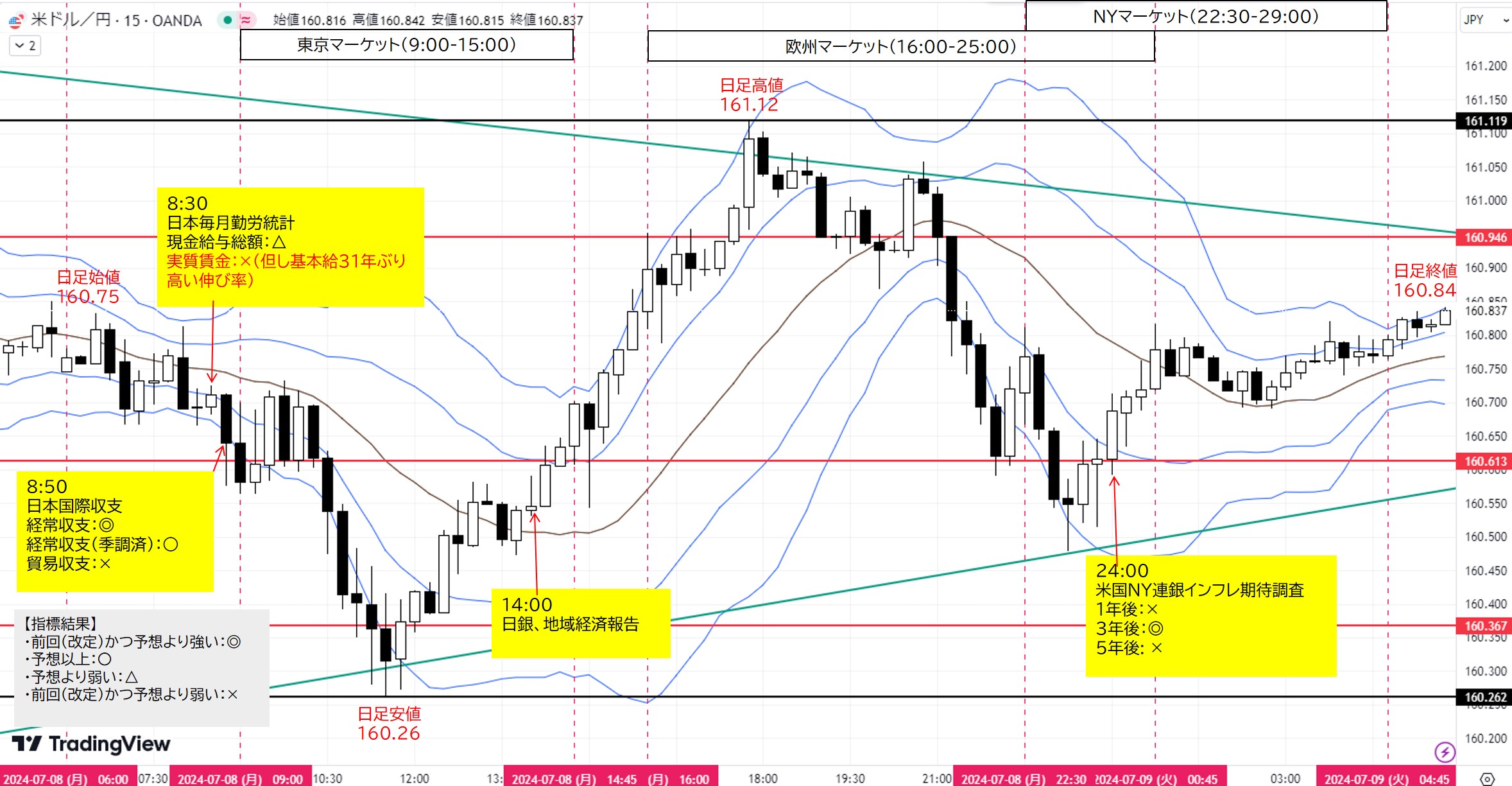

東京マーケット前

8:30 経済指標

日本毎月勤労統計(厚生労働省)

現金給与総額:前回2.1%(改定1.6)、予想2.1%、結果1.9%(△)

実質賃金:前回-0.7%、予想-1.2%、結果-1.4%(×)

5月基本給2.5%増、31年ぶり伸び率 実質賃金は減少続く(日本経済新聞)

【考察】実質賃金26ヵ月連続のマイナス、過去最長を更新。しかし、基本給31年ぶりの高い伸びを受けて7月日銀会合での追加利上げ観測からドル円下落。

8:50 経済指標

日本国際収支

経常収支[海外とのモノやサービス、投資などの取引状況(=貿易収支、サービス収支、第1次所得収支、第2次所得収支)]

:前回20505億円(改定)、予想22650億円、結果28499億円(◎)

経常収支(季調済):前回25241億円(改定)、予想22900億円、結果24062億円(○)

貿易収支[=輸出ー輸入]:前回-6615億円、予想-10975億円、結果-11089億円(×)

経常黒字41.8%増、5月は2兆8499億円 配当金が増加(日本経済新聞)

サービス収支2カ月ぶり黒字 5月、訪日客が増加(日本経済新聞)

東京マーケット(9:00~15:00)

14:00 要人発言

地域経済報告(さくらリポート)(日本銀行)

各地域からみた景気の現状(2024年7月支店長会議における報告)(日本銀行)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

24:00 経済指標

米国Ny連銀インフレ期待調査(NY FED SURVEY OF CONSUMER EXPECTATIONS)

1年後:前回3.2%、結果3.0%(×)

3年後:前回2.8%、結果2.9%(◎)

5年後: 前回3.0%、結果2.8%(×)

【考察】強弱混在。

<まとめ>

東京マーケット:

日足始値160.75

7/5(金)米国雇用統計の対前回(弱)の影響継続、

7/6仏下院選挙決選投票で野党左派連合(新人民戦線:NFP)がサプライズの第1党見通しで仏政情不安リスクオフ、

日本毎月勤労統計(弱)となるも基本給31年ぶりの高い伸びを受けた7月日銀会合での追加利上げ観測によって、マーケットオープン前からドル円下落。

東京始値160.64から日足安値160.26を付けました。

しかしながら、仏左派連合(NFP)が単独過半数に届かない公算から財政赤字悪化懸念後退し、リスクオン(円キャリー促進)に転じて、7/5日足安値160.34付近で下げ止まり一気に切り返しドル円上昇。

東京終値160.70

【日本市況】長期金利が上昇、給与伸びて日銀利上げ期待-円買われる(Bloomberg)

欧米マーケット:

欧州オープン後も、仏政情不安後退からリスクオン欧州株上昇(円キャリー促進)に連れて日足高値161.12付け。

しかしながら、仏政情不安は完全に払拭出来ておらずリスクオフ欧州株下落(円キャリー巻き戻し)に連れて160.48へ急落。

その後、明日注目のパウエルFRB議長の議会証言を控え、7/5米国雇用統計の乱高下で付けたレンジ内で揉み合う展開となりました。

日足終値160.84

【米国市況】S&P500種が最高値更新、今年35回目-ドル160円台後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

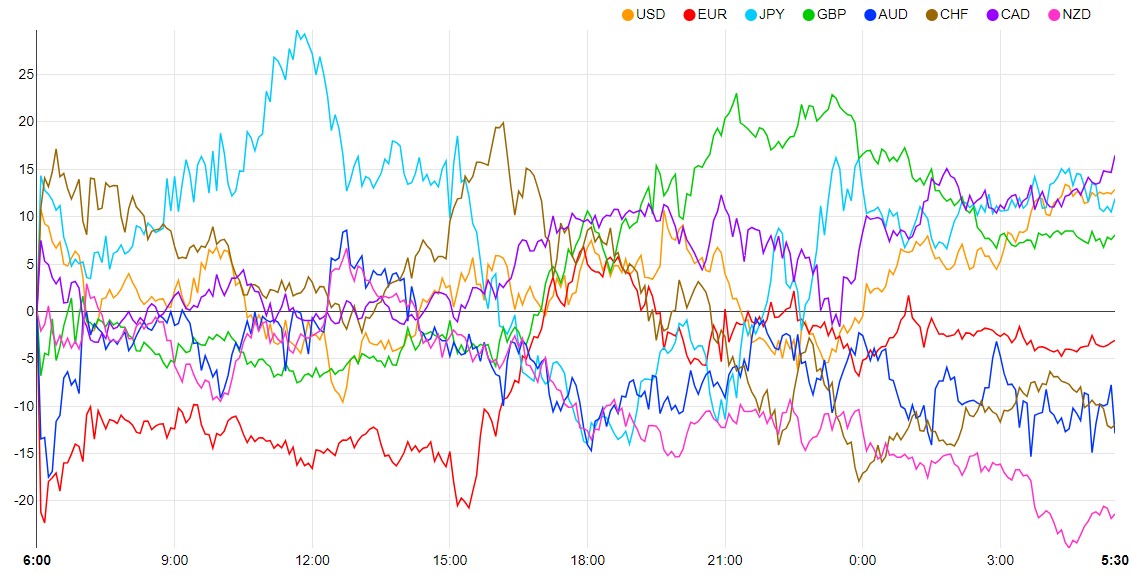

通貨強弱

<ドル売買交錯>

買い材料:

売り材料:

・7/5米国雇用統計影響継続:対前回(弱)→9月FOMC利下げ観測高進

・原油先物価格下落→インフレ懸念後退

<円売買交錯>

買い材料:

・7/7仏下院選挙第2回投票(決選投票):野党左派連合がサプライズ第1党→リスクオフ株下落(円キャリー巻き戻し)

・日本ETF決算:分配金捻出の株売り圧力(円キャリー巻き戻し)

・日本毎月勤労統計(弱):実質賃金26ヵ月連続のマイナスも、基本給31年ぶりの高い伸びを受けて7月日銀会合での追加利上げ観測

・仏政情不安再燃→リスクオフ欧州株下落(円キャリー巻き戻し)

・原油先物価格下落→日本貿易収支改善

売り材料:

・仏政情不安後退→リスクオン欧州株上昇(円キャリー促進)

フランス資産、当初の下げから回復-政治膠着で極端な政策回避と楽観(Bloomberg)

仏下院選の結果に投資家は当初神経質な反応、その後好感に転じる公算(Bloomberg)

・恒常的円売り(日米金融政策差、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、インバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き93.3%

初回利下げ観測9月18日公表:25bp引き下げ70.8%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

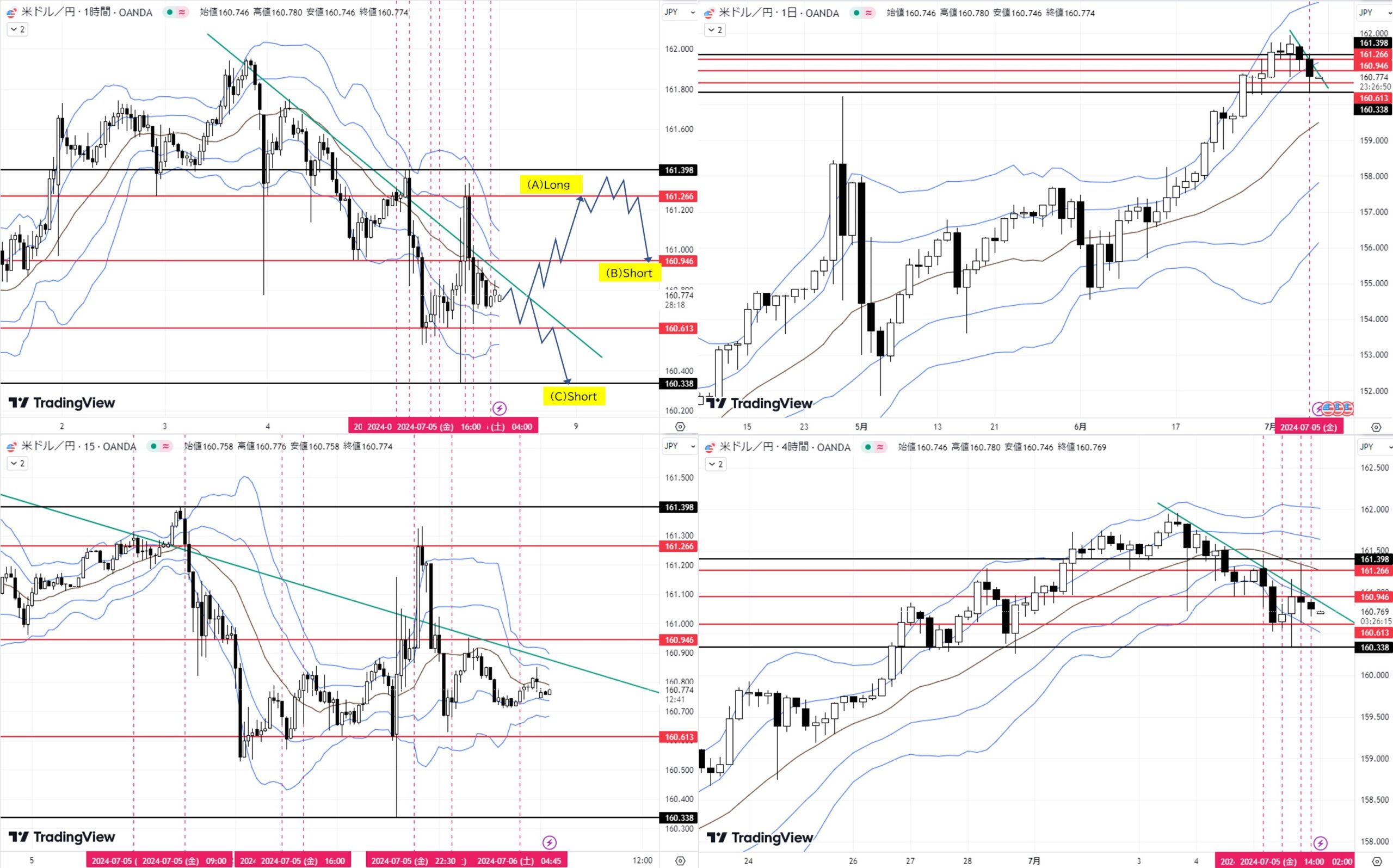

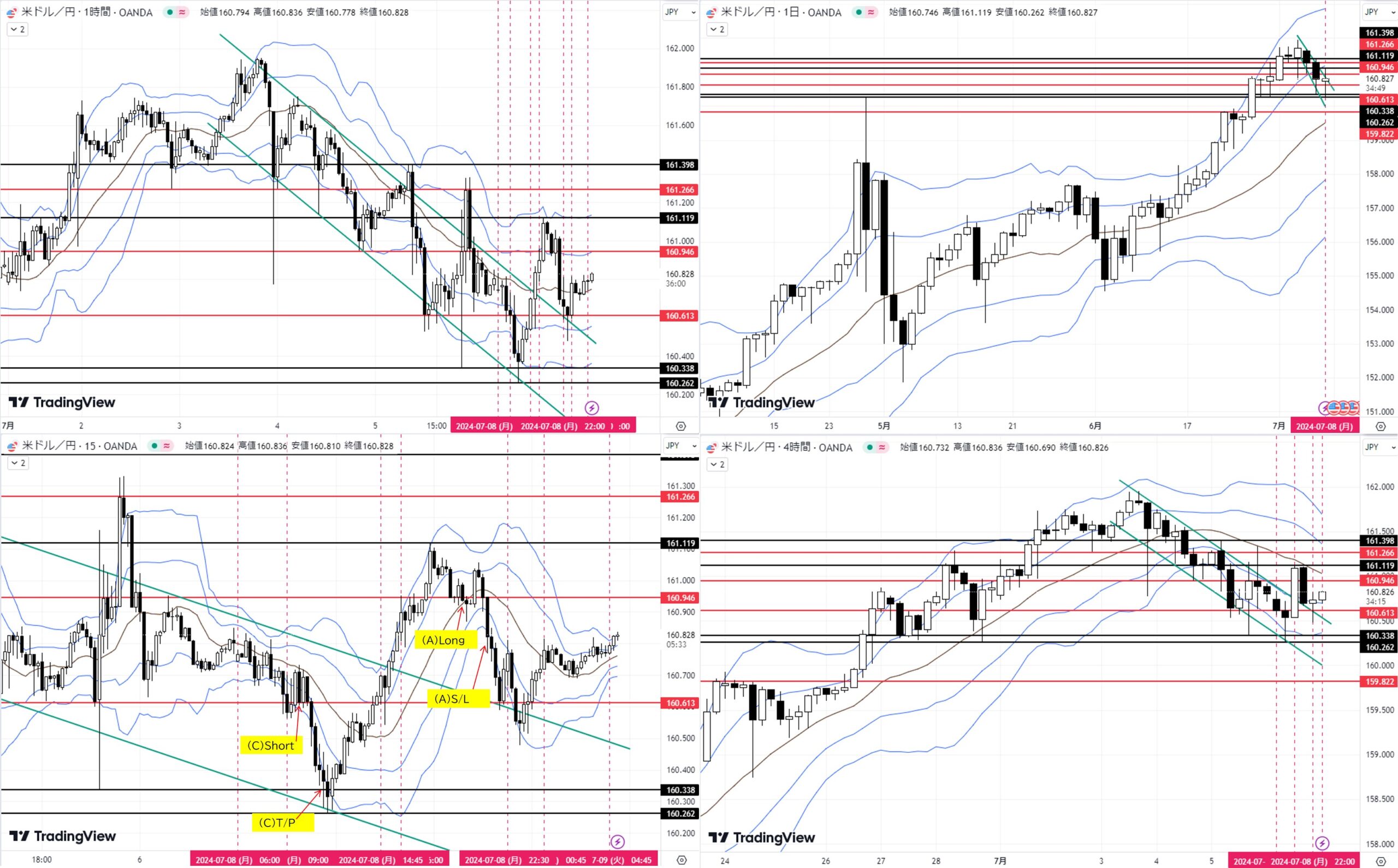

テクニカル分析

Trade

- 月足:7月陽線形成中。上昇トレンド。

- 週足:7/1週、陽線形成中。上昇トレンド。

- 日足:7/4陰線。上昇トレンド、調整波。

- 4H足:下降トレンド、4H押し安値かつ切番付近

- 1H足:下降トレンド。

- 15M足:レンジ。ダブルボトム右肩付近。

【シナリオ】

①Long

(A)4H足ネックライン160.946かつ1H足20MAをダウ上昇→転換上昇→目標4H足戻り高値161.266

②Short

(B)4H足戻り高値161.266付近へ上昇→転換下落→目標4H足ネックライン160.946

(C)1H足レンジ安値160.613をダウ下落→目標日足安値160.338

7月通算:5勝3敗、勝率62.5%、+74.7pips

コメント