ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/3の欧米マーケット影響

前日同様、欧州オープン前から米国債利回り上昇に連れて強いドル買い発生しドル円急上昇。更に米国バーキン・リッチモンド連銀総裁のタカ派発言、米国ISM製造業景気指数の強い数値が材料視されドル円上昇継続。中東地政学リスクオフ悪化に伴う原油先物価格上昇も寄与し143.73へ急騰。

米国FOMC議事要旨は総じてタカ派内容で日足高値143.74を付けるも、ハト派内容も材料視され一転143.12へ下落。

日足終値143.31。

総じて、日本景気悪化懸念で日銀金融政策修正観測後退、FRB要人タカ派発言、米ISM製造業景気指数の強い数値、原油先物価格上昇によりドル円上昇。

(2)経済指標

・米国ADP雇用者数

・米国新規失業保険申請件数、失業保険継続申請件数

・米国PMI確報値(サービス業、総合)

(3)要人発言

・植田日銀総裁(2023/1/4:黒田元日銀総裁の全国銀行協会の新年賀詞交歓会であいさつ)

(4)その他

・大発会

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」になり得る。

本日の注目材料は、東京マーケット年末年始休場明け。能登半島大地震を受けて日銀早期マイナス解除観測後退の円売り影響、植田日銀総裁仕事始め発言と米国経済指標。

引き続き、日銀早期マイナス解除観測後退でドル円上昇しやすいですが、米国経済指標が弱い数値となればFRB利下げ観測により、ドル売り・円売り交錯しドル円揉み合いやすい。しかし、米国経済指標が強い数値であればドル買い・円売りで強いドル円上昇期待。

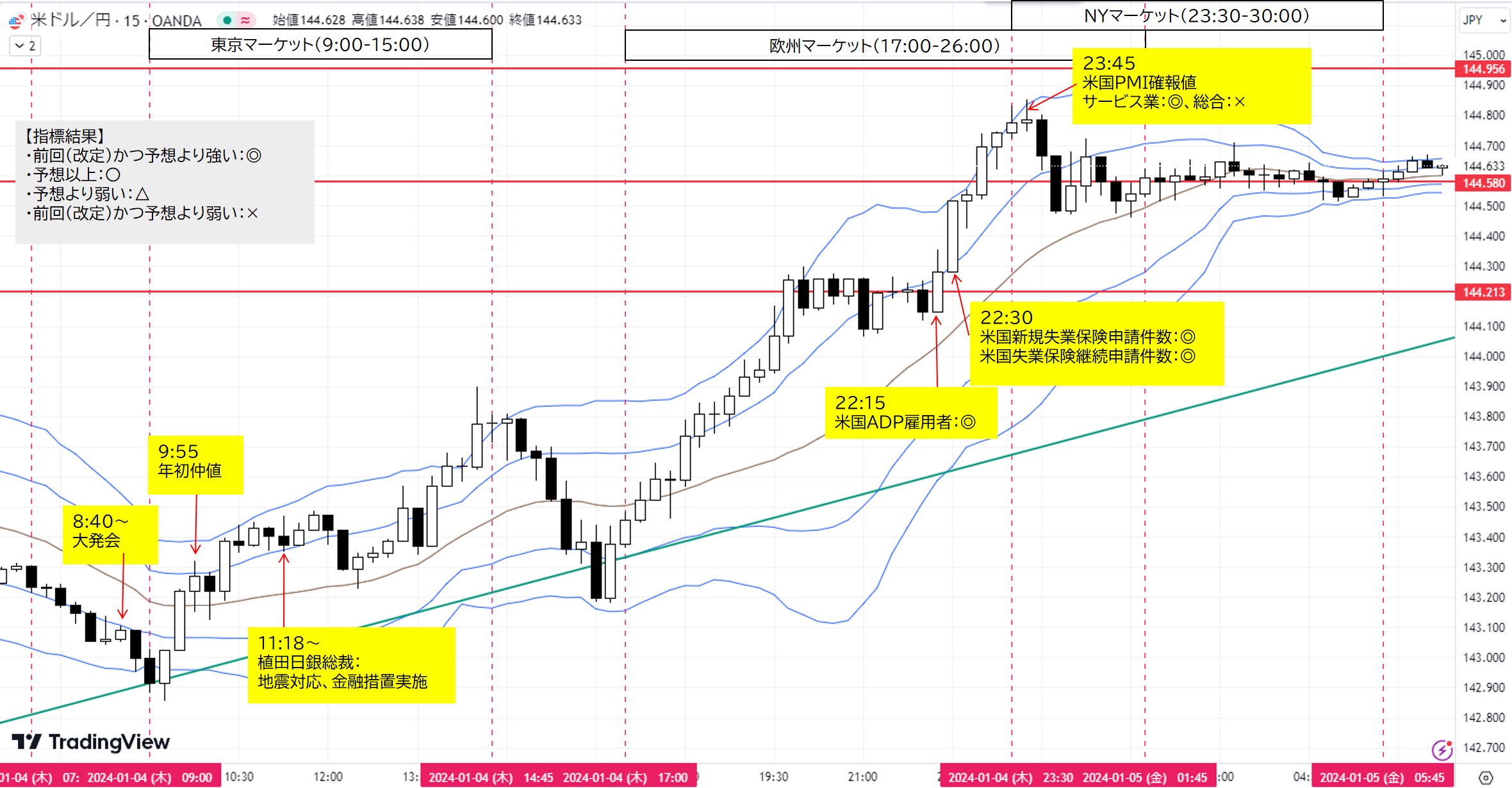

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:40

大発会(日本取引所グループ)

東京マーケット(9:00~15:00)

11:18~要人発言

植田日銀総裁

(過去の発言:11/8, 11/9, 11/17, 11/27, 12/7, 12/19, 12/27, 1/4)

日銀総裁「賃金と物価のバランス良い上昇、加速に期待」(日本経済新聞)

【考察】金融政策について具体的な言及なしですが、能登地震の対応として金融措置実施は事実上の緩和でありドル円上昇。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:15 経済指標

米国ADP雇用者数(過去の発表日:11/30, 1/5, 2/1, 3/8, 4/5, 5/3, 6/1, 7/6, 8/2, 8/30, 10/4, 11/1, 12/5, 1/4)

後日発表の米国雇用統計との差異も注目される。

前月比:前回10.3万人(改定10.1)、予想11.3万人、結果16.4万人(◎)

22:30 経済指標

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回21.8万件(改定22.0)、予想21.6万件、結果20.2万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回187.5万件(改定188.6)、予想188.1万件、結果185.5万件(◎)

【考察】ADP雇用者数、新規失業保険申請件数・失業保険継続申請件数は全て強い数値でドル円上昇。

23:45 経済指標

米国PMI確報値

(速報値発表日:1/24, 2/21, 3/24, 4/21, 5/23, 6/23, 7/24, 8/23, 9/22, 10/24, 11/24, 12/15)

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

サービス業:前回51.3、予想51.3、結果51.4(◎)

総合:前回51.0、予想51.0、結果50.9(×)

<まとめ>

東京マーケット:

日足始値143.31。

前日NYマーケット後半のFOMC議事要旨公表後の下落を引き継いでマーケットオープン直後に日足安値142.85を付けましたが、年初仲値のドル買い需要や大災害・事故を受けて日銀早期政策修正観測後退、植田日銀総裁の金融措置実施(事実上の緩和)で東京高値143.90まで上昇しました。

きょうの国内市況(1月4日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

東京クローズ後は143.18まで下落したものの押し目買いの機会となり、1/2、1/3に続き欧州オープン前からドル円急騰し144.30を付けました。「日銀早期政策修正観測後退→強烈な円売り」、「欧州・英国サービス業PMI確報値良好→欧州株上昇→リスクオン円売り」、「FRB利下げ観測後退→米国債利回り上昇→ドル買い」が重なった影響。

米国ADP雇用者数、新規失業保険申請件数・失業保険継続申請件数は全て強い数値でドル円上昇し、日足高値144.85を付けました。

日足終値144.63。

総じて、日本景気悪化懸念による日銀金融政策修正観測後退、米国経済指標(雇用関連)の強い数値によるFRB早期利下げ観測後退でドル円上昇。

【米国市況】ナスダック100が1年ぶりの長期下落-ドル一時144円85銭(Bloomberg)

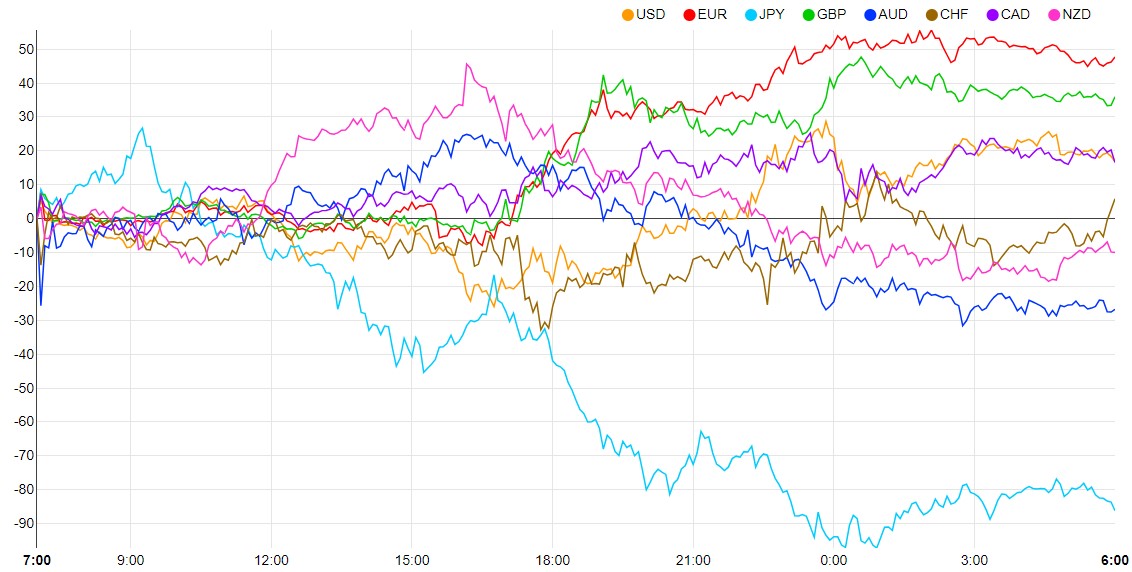

ファンダメンタルズ材料とドル円の関係

通貨強弱

・1/2~強いドル買い継続:FRB利下げ観測の大きな後退。

ドル、2024年は明るい出足-米利下げ予想後退で3月以来最大の上昇(Bloomberg)

米ハト派転換に賭けた債券トレーダーに再考の兆し、ポジション変化(Bloomberg)

・1/2~強烈な円売り:能登大地震やJAL機・海保機衝突事故による日本景気悪化懸念で日銀金融政策修正観測の後退の影響

大地震受け円安進行、日銀のマイナス金利「早期解除は困難」との声も(Bloomberg)

米国債イールドカーブ

1/4(木)は1/3(水)に対しベア(短期金利上昇、長期金利上昇)、逆イールド縮小。ドル買い材料(U.S. DEPARTMENT OF THE TREASURY)

FRB政策金利:525~550bps

FOMC見通し(CME FedWatch Tool)

次回公表(2024年1月31日):25bps引き下げ6.7%、据え置き93.3%

初回利下げ観測2024年3月20日公表:25bp引き下げ62.1%

24年合計利下げ観測:25bps×6回=150bps → 政策金利375~400bps見込み

2023年12月13日FOMC政策金利見通し(Projection Materials)と1/4織り込み

24年:4.6%(米国1年債利回り4.85%)

25年:3.6%(米国2年債利回り4.38%)

26年:2.9%(米国3年債利回り4.15%)

Longer run: 2.5%(米国10年債利回り4.00%)

24年利下げ見通し:25bps×3回=75bps →政策金利450~475bps相当

(現状の相関関係は、25bpsでドル円約3円変動)

テクニカル分析

トレード

- 月足:1月陽線形成中。押し安値や20MA付近から上昇中。

- 週足:1/1週、陽線形成中。下降トレンドからレンジ移行中。

- 日足:1/3大陽線。レンジ。BBスクイーズ。

- 4H足:上昇トレンド。BBエクスパンション。

- 1H足:上昇トレンド。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)1H足サポート143.237をダウ上昇→目標4H足レジスタンス142.603

(B)4H足レジスタンス142.603をダウ上昇→目標日足レジスタンス143.838

(C) (E)後、1H足サポート143.237をダウ上昇→目標日足レジスタンス143.838

(D)1H足20MAかつトレンドライン付近へ下落→ダウ転換上昇→目標1H足レジスタンス143.237

②ショート

(E)4H足レジスタンス142.603付近へ上昇→ダウ転換下落→目標1H足サポート143.237

1月通算:2勝0敗、勝率100%、獲得Pips +62.9

コメント