ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

本日の注目材料は米国ニューヨーク連銀製造業景気指数。

下記②が優勢ですが、①サプライズがあればドル円上昇の可能性あり。

①結果が強い数値→ドル買い→ドル円上昇、②結果が弱い数値→ドル売り→ドル円下落

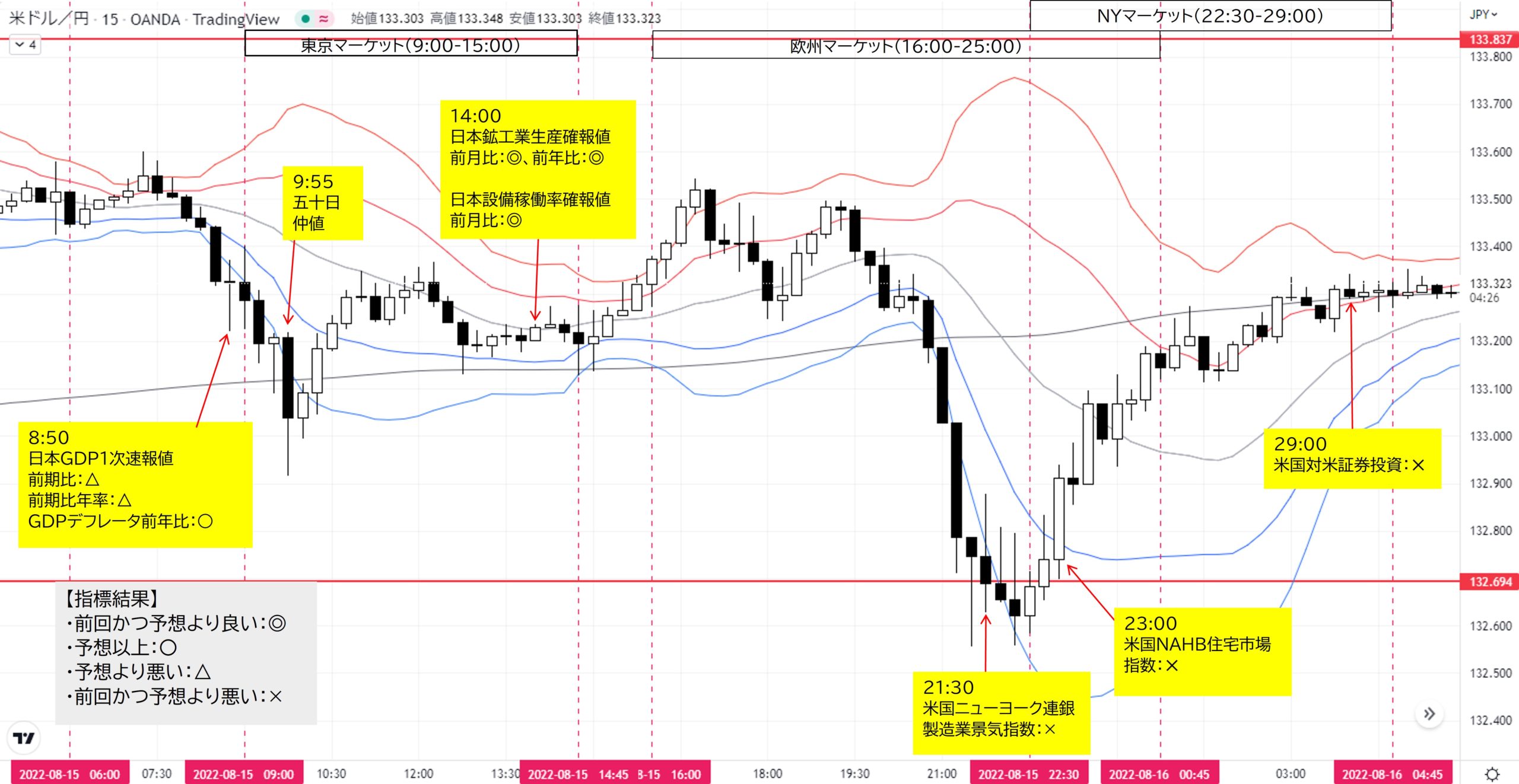

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本GDP1次速報値 第2四半期

前期比:前回-0.1%(改定0.0)、予想0.6%、結果0.5%(△)

前期比年率:前回-0.5%(改定0.1)、予想2.6%、結果2.2%(△)

GDPデフレータ前年比:前回-0.5%、予想-0.8%、結果-0.4%(○)

東京マーケット(9:00~15:00)

9:55 五十日仲値

14:00 経済指標

日本鉱工業生産確報値6月度

前月比:前回8.9%、結果9.2%(◎)

前年比:前回-3.1%、結果-2.8%(◎)

日本設備稼働率確報値6月度

前月比:前回-9.2%、結果9.6%(◎)

欧州マーケット(16:00~25:00)

21:30 経済指標

米国ニューヨーク連銀製造業景気指数8月度

0を上回れば景況感の改善を示し、0を下回れば景況感の悪化。米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。

「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

基準0、前回11.1、予想5.0、結果-31.3(✕)

23:00 経済指標

米国NAHB住宅市場指数8月度

基準50、前回55、予想55、結果49(✕)

NYマーケット(22:30~29:00)

29:00 経済指標

米国対米証券投資6月度

前回1553億ドル、結果1218億ドル(✕)

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):

- USD(基軸通貨):米国ニューヨーク連銀製造業景気指数の弱い数値で売り。

- CHF(リスクオフ通貨):

- GBP(リスクオン通貨):

- EUR(リスクオン通貨):独卸売物価指数の弱い数値で売り。

- CAD(資源国リスクオン通貨):「中国経済指標の弱い数値→世界の景気減速懸念→原油先物価格下落」で売り。

- NZD(資源国リスクオン通貨):CAD売りと同様。

- AUD(資源国リスクオン通貨):CAD売りと同様。

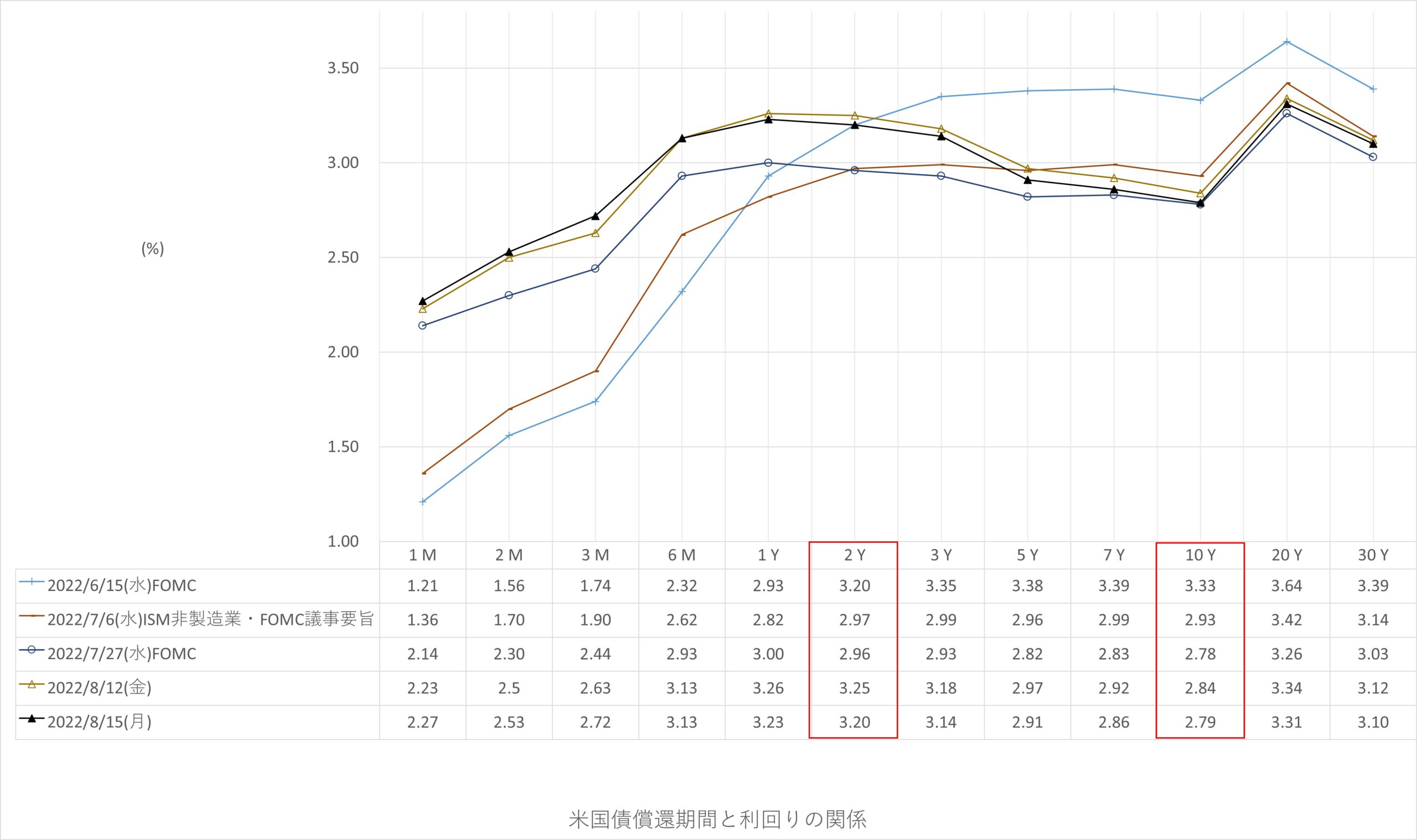

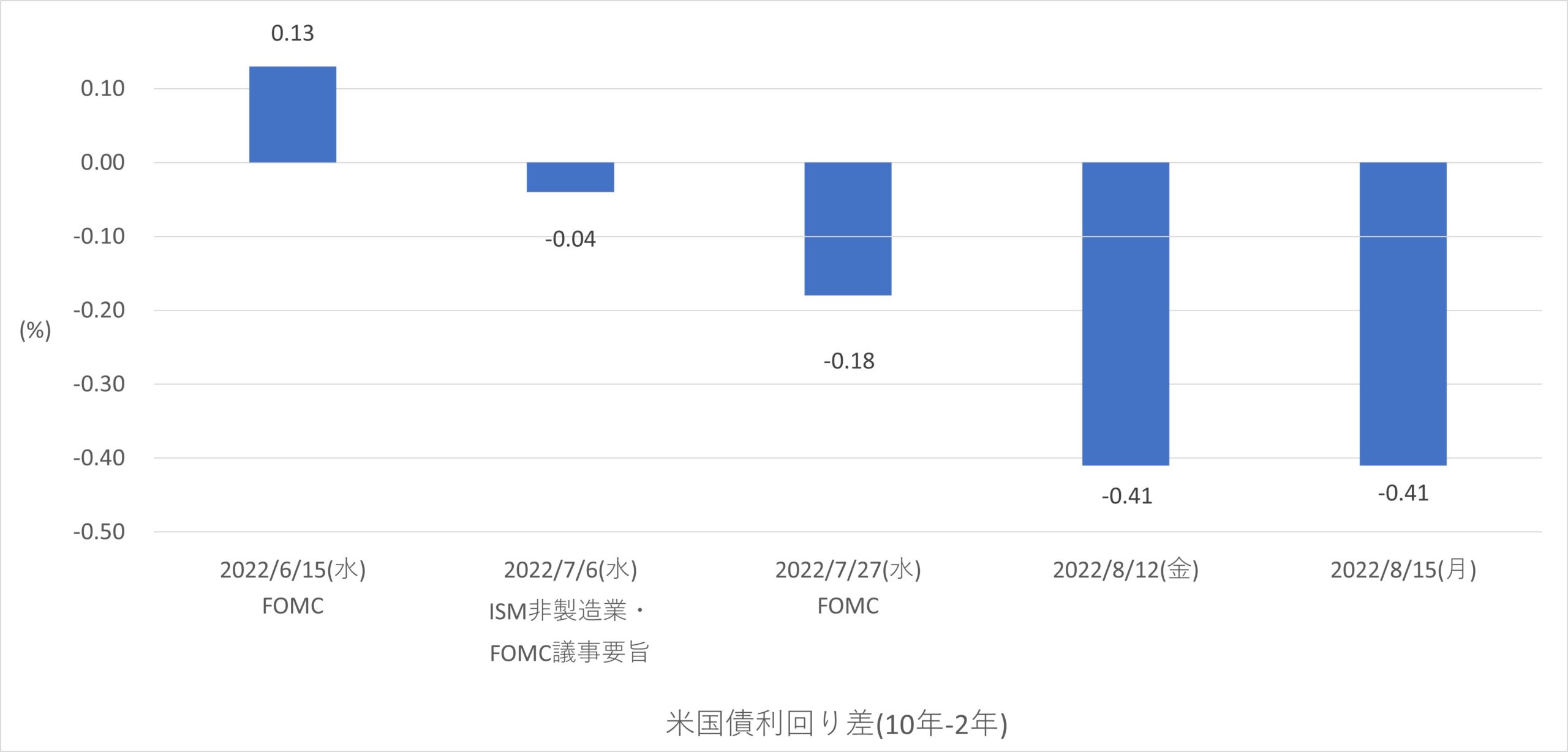

米国債イールドカーブ

8/15(月)は8/12(金)に対して、短期金利低下、長期金利低下、長短金利差同等。2年と10年利回りの逆イールド継続。

・ドルインデックス:日足大陽線。下降チャネルかつ20MA上抜けたことで引き続き上昇優位。

・米国債2年利回り:日足小陰線。レンジ。

・米国債10年利回り:日足陰線。直近は上昇ダウ崩れてレンジ。

テクニカル分析

ドル円チャート

- 月足:ボリンジャーバンド+2σをバンドウォーク終了し、+2σ~+1σ間を推移。

- 週足:8/8週は下長ヒゲ陰線。ボリンジャーバンド+1σ~20MA間推移。直近はレンジ。

- 日足:8/12陽線。直近はレンジ。8/15はレンジ推移と予想。

- 4H足:上昇ダウで20MA到達。

- 1H足:上昇ダウ。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H・4H足レジスタンス133.837上抜け→レジサポ→目標1H・4H足レジスタンス134.367。

②ショート

(B)1H足サポート133.467下抜け→レジサポ→目標1H足サポート133.228。

【考察】前提:リスクリワード2.0以上、値幅20pips以上、指標結果が強ければレジサポなくともエントリー。

トレード1

8:30 1H足サポート133.467下抜け→レジサポ→(B)ショート

9:00 T/P 133.228到達→(B)ショート成立

ショート:133.428

目標利益:(133.428-133.228)×100=20.0 pips

S/L :133.428+0.10=133.528

RR: 20.0/10=2.00

結果:+20.0 pips

8月通算:6勝6敗1分、勝率50.0%

8月獲得pips:+81.1

コメント