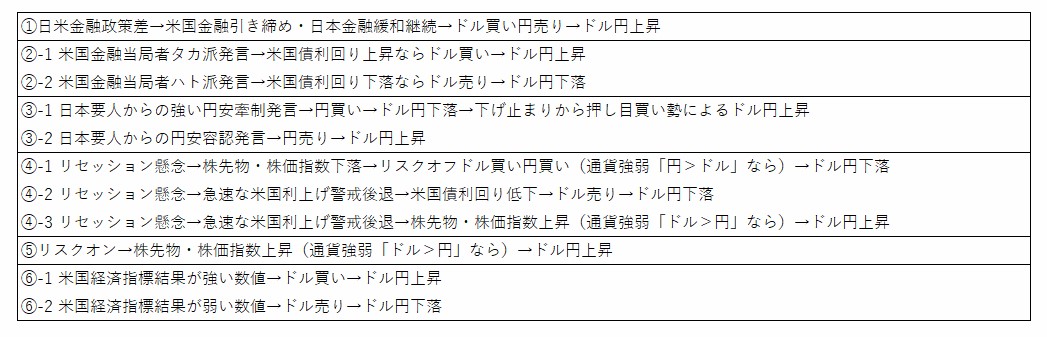

ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

本日もジャクソンホール シンポジウムでの「パウエルFRB議長のタカ派発言」と「日銀黒田総裁のハト派発言」を引き継いで下記①ドル円上昇の想定ですが、現在はレンジ推移。このままレンジ上限付近139円の上抜けトライを何度も失敗すると大きめの調整下落が生じそうです。

また、本日は注目度の高い米国経済指標が相次ぎます。8/29は米国ダラス連銀製造業活動指数「強い数値→ドル買い・円売り→ドル円上昇」の素直な動きになりました。

本日も下記⑥-1,2にドル円が反応してくれると分かりやすいですが、指標結果が弱くともFRB利上げスタンスに変更はないため、「指標結果弱い→ドル円下落」となれば、押し目買いの機会かもしれません。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

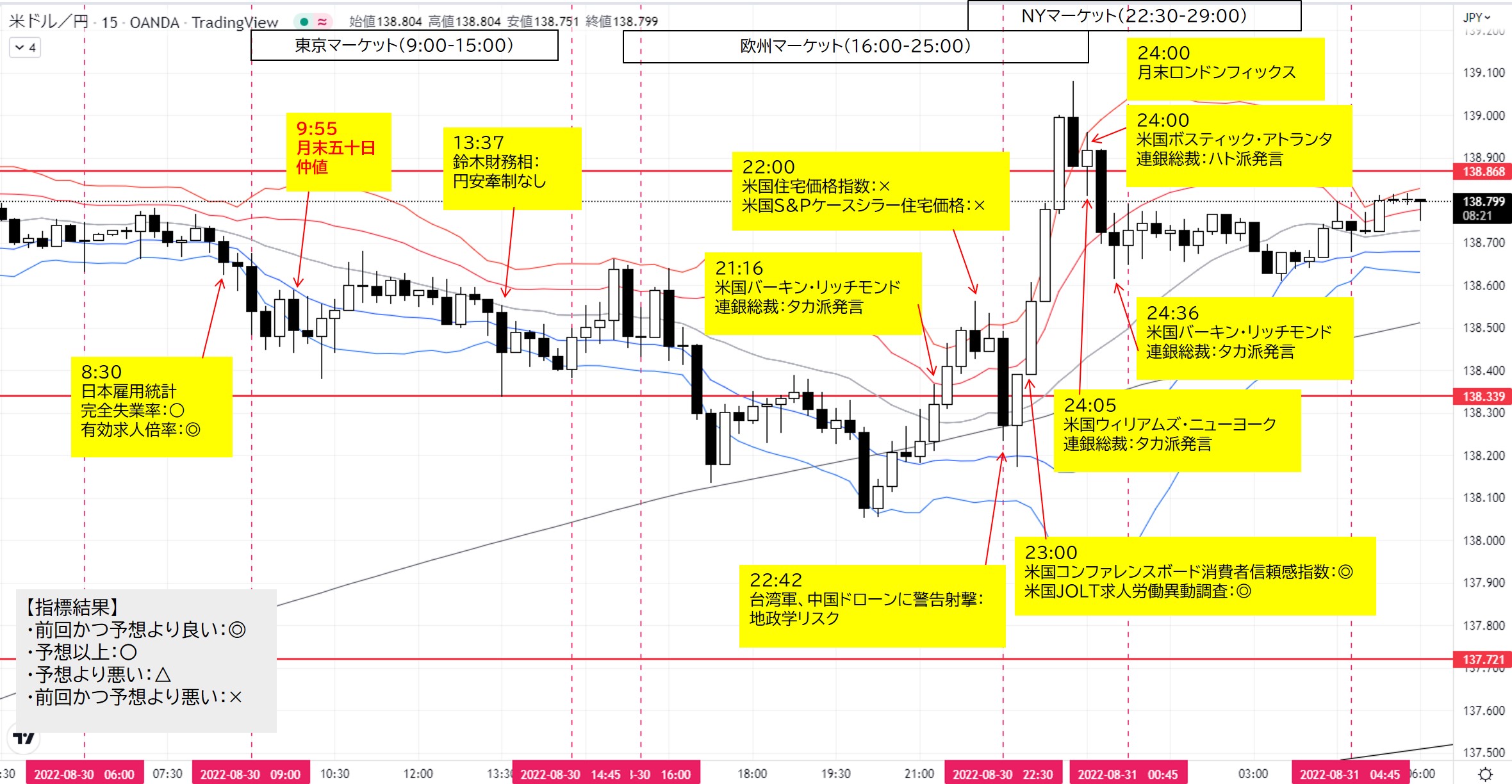

東京マーケット前

8:30 経済指標

日本雇用統計7月度

完全失業率:前回2.6%、予想2.6%、結果2.6%(○)

有効求人倍率:前回1.27倍、予想1.27倍、結果1.29倍(◎)

東京マーケット(9:00~15:00)

9:55 月末五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

【考察】仲値に向かってのドル円上昇、仲値後の大きな動きもなし。

13:37 要人発言

鈴木財務相

「為替の動きはファンダメンタルズで決まる」

【考察】先週からの急激なドル円上昇に対して円安牽制発言あるかも思いましたが特になし。

欧州マーケット(16:00~25:00)

21:16 要人発言(Bloomberg)

米国バーキン・リッチモンド連銀総裁(2022年FOMC投票権なし)

「戦後のようなインフレに直面している」

「経済において低需要の始まりがみられる」

「インフレ率を2%目標に戻すため必要なことを実施する」

「目標インフレに戻る過程でインフレ率が跳ね上がる可能性はある」

【考察】タカ派発言。サプライズないもののドル円上昇。

22:00 経済指標

米国住宅価格指数6月度

前月比:前回1.4%(改定1.3)、予想0.8%、結果0.1%(✕)

22:00 経済指標

米国S&Pケースシラー住宅価格6月度

前年比:前回20.50%(改定20.51)、予想19.40%、結果18.65%(✕)

22:42 要人発言(Bloomberg)

台湾軍、中国ドローンに警告射撃

【考察】地政学リスク材料ですが、日本への影響もあると判断されたためかリスクオフ円買いにならず円売り継続。

NYマーケット(22:30~29:00)

23:00 経済指標(Bloomberg)

米国コンファレンスボード消費者信頼感指数8月度

米国ミシガン大学消費者信頼感指数と同様、経済活動全体に重要な役割を果たす個人消費に関する重要指標。

前回95.7(改定95.3)、予想97.6、結果103.2(◎)

23:00 経済指標(Bloomberg)

米国JOLT求人労働異動調査7月度

前回1069.8万件(改定1104.0)、予想1047.5万件、結果1123.9万件(◎)

【考察】強い数値→米国債利回り上昇→ドル買い・円売り→ドル円急騰

24:00 月末ロンドンフィックス

24:00 要人発言(Bloomberg)

米国ボスティック・アトランタ連銀総裁(2022年FOMC投票権なし)

「金利引き上げには慎重すぎるか、積極的すぎるリスクが伴う」

「FRBは慎重かつ素早く行動する」

「インフレ鈍化のデータが明確になれば利上げペースを緩める理由になる」

【考察】FRB金融当局者からタカ派発言が相次ぐ中、利上げ幅縮小の可能性に言及あったことで、ややハト派と捕えられたためか、「米国債利回り低下→ドル売り→ドル円低下」

24:05 要人発言(Bloomberg)

米国ウィリアムズ・ニューヨーク連銀総裁(2022年FOMC投票権あり)

「インフレは高すぎる」

「金利引き上げ決定は、全体的な証拠に基づく」

「9月FOMCでの利上げはデータ次第。政策金利3.5%を超える必要がある見込み」

「FRBの優先事項は高過ぎるインフレ率を引き下げること」

【考察】タカ派発言

24:36 要人発言(Bloomberg)

米国バーキン・リッチモンド連銀総裁(2022年FOMC投票権なし)

「金融政策の影響にはタイムラグがある」

「FRBは労働市場ではなくインフレ抑制を重視」

「利上げはデータ次第」

「労働市場は依然として非常にタイト。需要は強い」

【考察】タカ派発言

ファンダメンタルズ材料とドル円の関係

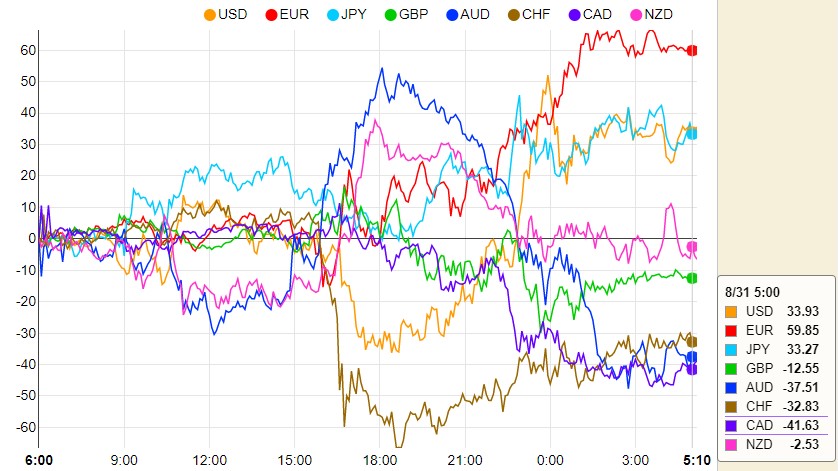

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):「エネルギー価格下落→欧州の景気減速懸念後退」で買い。ECB金融当局者のタカ派発言で買い。

- USD(基軸通貨):米国バーキン・リッチモンド連銀総裁のタカ派発言で買い。米国住宅価格指数・米国S&Pケースシラー住宅価格の弱い数値で売り。米国コンファレンスボード消費者信頼感指数・米国JOLT求人労働異動調査の強い数値で買い。米国ボスティック・アトランタ連銀総裁のハト派発言で売り。米国ウィリアムズ・ニューヨーク連銀総裁のタカ派発言で買い。

- JPY(リスクオフ通貨):

- NZD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- CHF(リスクオフ通貨):

- AUD(資源国リスクオン通貨):

- CAD(資源国リスクオン通貨):

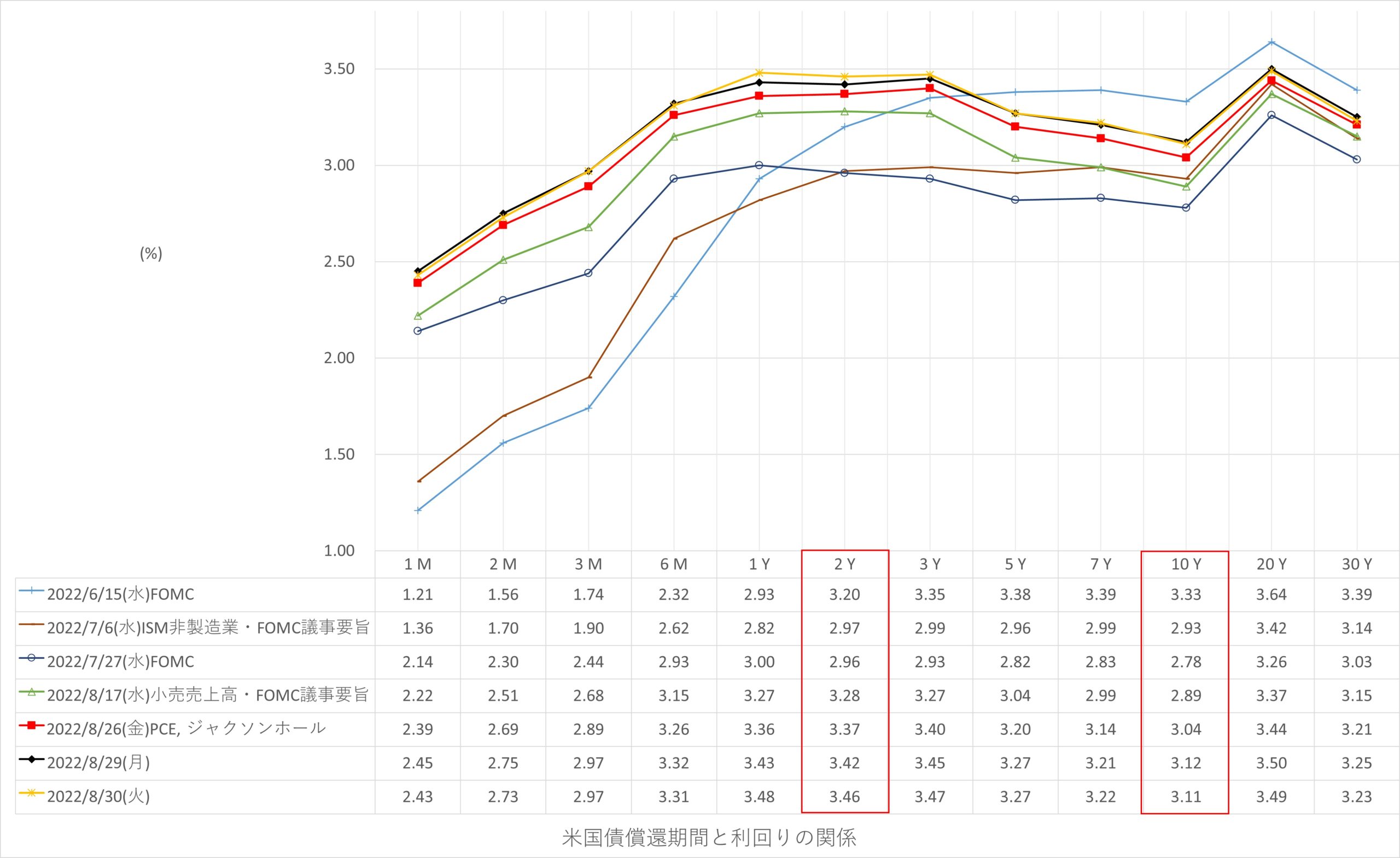

米国債イールドカーブ

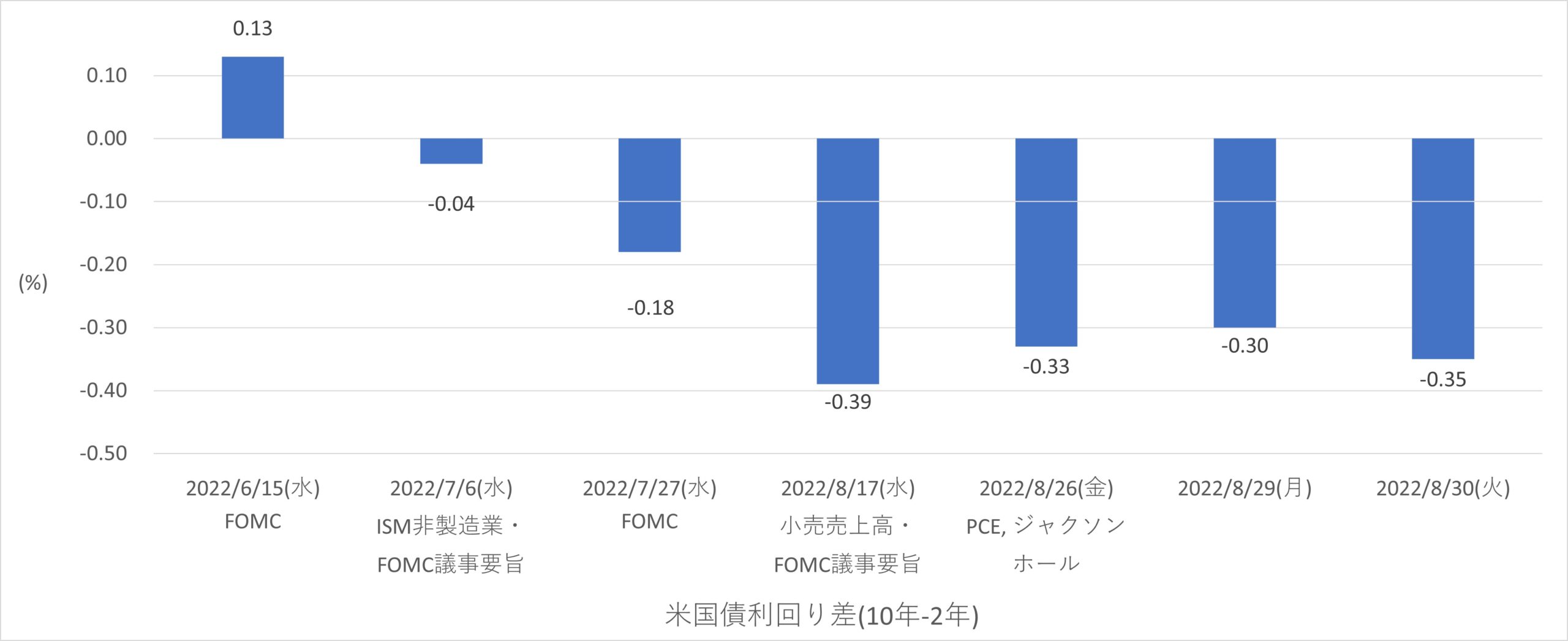

8/30(火)は8/29(月)に対してツイスト(短期金利上昇、長期金利低下、長短金利差拡大)。2年と10年利回りの逆イールド継続。

・ドルインデックス:日足コマ足で方向性なし。トレンドライン下抜けてレンジ。

・米国債2年利回り:日足コマ足で方向性なし。上昇ダウでレンジ上限到達しており、このままレンジ上抜けつつあり。

・米国債10年利回り:日足十字線で方向性なし。レンジ上限。

直近は上下に振れて方向性なし。米国債利回りは日足トレンドラインに近づいており、上抜けをトライする動きになりやすいと想定します。

テクニカル分析

ドル円チャート

- 月足:ボリンジャーバンド+2σをバンドウォーク。

- 週足:ボリンジャーバンド+1σ~+2σ推移。

- 日足:8/29大陽線。上昇勢い強いものの、レンジ上限到達かつ日足トレンドラインから乖離していることから調整の下落が生じる可能性もあり。

- 4H足:上昇トレンド。

- 1H足:ボリンジャーバンドスクイズしレンジ。

- 15M足:ボリンジャーバンドスクイズしレンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス138.868上抜け→レジサポ→目標日足ヒゲ先139.376

②ショート

(B)1H・4H足サポート138.339下抜け→レジサポ→目標1H・4H足サポート137.721

【前提】

リスクリワード2.0以上、値幅20pips以上。経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

138.339下抜け→レジサポ→(B)ショート→S/L 138.550到達→(B)ショート失敗

ショート:138.280

目標利益:(138.280-137.721)×100=55.9 pips

S/L :138.280+0.27=138.550

RR:55.9/27=2.07

結果:-27.0 pips

考察:15M足200MA付近で大きく反発を示していることから、200MAを下回らない限りはショート狙いにくい環境かもしれません。

トレード2

138.8678上抜け→レジサポ→(A)ロング→S/L 138.678到達→(A)ロング失敗

ロング:138.908

目標利益:(139.376-138.908)×100=46.8 pips

S/L :138.908-0.23=138.678

RR:46.8/23=2.03

結果:-23.0 pips

考察:一気にレンジ上限まで上昇した際は利確が入ったり、レンジ上限からの売りが入りやすいか。レンジ上抜けからの上昇継続を狙うパターンを再考しよう。

8月通算:11勝16敗1分、勝率40.7%

8月獲得pips:+56.8

コメント