ファンダメンタルズ分析

本日のシナリオ

<注目材料>

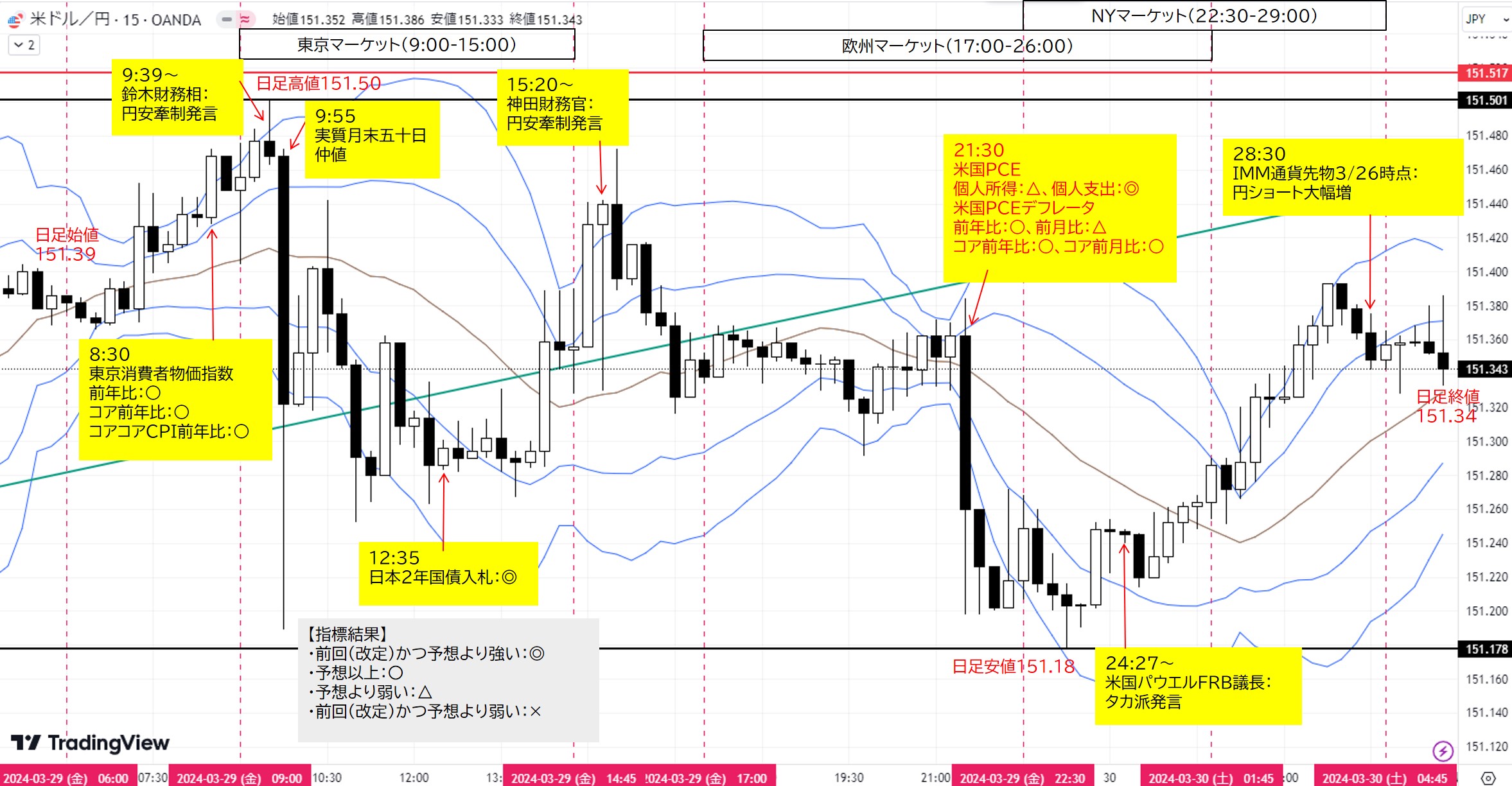

(1)3/28の欧米マーケット影響

欧州オープン後、151.50へ上昇。鈴木財務相のハト派発言、岸田首相のハト派・円安牽制発言で前日からの介入警戒感が勝りドル円下落。米国経済指標は強弱混在を受け、揉み合いながら日足安値151.15を付け、欧米イースター休暇前の閑散相場で方向感なし。

日足終値151.39

(2)経済指標

・東京消費者物価指数

・米国PCE、PCEデフレータ

(3)要人発言

・政府日銀円安牽制

・FRB要人

(4)その他

・実質月末五十日仲値

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。

特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・欧米祝日休場(イースター休暇前のグッドフライデー)

・IMM通貨先物ポジション

・中東地政学リスクオフ

本日の注目材料は6点。

①政府・日銀口先介入

強い円安牽制発言、政府・日銀3者会合報道にも関わらずドル円下落は限定的で押し目狙いの機会になっています。

但し、相場参加者がこのパターンに慣れた頃に今までより強い牽制発言や報道で大き目のドル円下落が生じる可能性には注意。その場合にも押し目買いに機会になる状況は変わらず。

②FRB要人発言

タカ派発言でドル円下げ止まりやドル円上昇、ハト派発言ではドル円下落一時的から押し目買い機会の傾向が継続見込み。

③米国経済指標

「強い数値→ドル円上昇」、「弱い数値→ドル円下落」の素直な動きを想定しますが、弱い数値が出てもドル円下落は一時的となり、押し目買いの機会になりやすい。

④中東、ウクライナ、ロシア地政学リスクオフ

各地域で軍事行動が活発になったことに加え、3/22は露モスクワでテロ発生。従って、原油先物価格上昇、安全資産米国債買い、リスクオフ円買いによる材料交錯が生じやすい。どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

⑤ポジション調整

年金基金がポジションを調整するために320億ドル相当の株式を売却する可能性があるとゴールドマン・サックス・グループが試算。この通りであれば、株下落リスクオフに連れたドル円急落の可能性が考えられます。欧米マーケットは祝日休場であることから、東京マーケットのドル円下落に要警戒。

5兆円近い株売りも、年金基金が期末調整で-ゴールドマン(Bloomberg)

⑥欧米イースター休暇前のグッドフライデー

3連休が始まり、市場参加者が減少する見込み。閑散相場を狙った投機筋の仕掛けで乱高下、もしくはほとんど動きがない推移に留まる可能性あり。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:30 経済指標

東京消費者物価指数(政府統計の総合窓口)

全国消費者物価指数の先行指標で日本国内のインフレが進んでいる中で注目度が高まっています。

日銀物価目標2.0%。日銀政策金利0.0-0.1%

前年比:前回2.6%(改定)、予想2.5%、結果2.6%(○)

コア前年比:前回2.5%(改定1.8)、予想2.4%、結果2.4%(○)

コアコアCPI前年比:前回3.1%(改定)、予想2.9%、結果2.9%(○)

東京消費者物価2カ月ぶり伸び鈍化、日銀の2%目標は上回る(Bloomberg)

東京マーケット(9:00~15:00)

9:39~要人発言

鈴木財務相

(過去の発言:2/9, 2/14, 2/16, 2/20, 2/22, 3/5, 3/7, 3/8, 3/12, 3/15, 3/19, 3/21, 3/22, 3/26, 3/27, 3/29)

:前回3/27ハト派発言

為替円安、ファンダメンタルズに沿っていない部分ある=鈴木財務相(Reuters)

【考察】円安牽制発言

9:55 実質月末五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

12:35 経済指標

日本2年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

最高落札利回り:前回0.082%、結果0.192%(×)

応札倍率:前回3.62倍、結果4.07倍(◎)

テール:前回1銭4厘、結果9厘(◎)

【考察】総じて入札好調。

15:20~要人発言

神田財務官

(過去の発言:11/1, 12/21, 2/14, 2/29, 3/5, 3/25, 3/27, 3/29)

:前回3/25円安牽制発言

今の円安の動きは「反対方向という意味で強い違和感」-神田財務官(Bloomberg)

【考察】円安牽制発言。ドル円下落

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国PCE

個人所得:前回1.0%(改定)、予想0.4%、結果0.3%(△)

個人支出:前回0.2%(改定)、予想0.5%、結果0.8%(◎)

米国PCEデフレータ(過去の発表日:3/31, 4/28, 5/26, 6/30, 7/28, 8/31, 9/29, 10/27, 11/30, 12/22, 1/26, 2/29, 3/29)

強い数値なら、「インフレへの警戒感が高まり→FF金利ターミナルレート上昇する可能性→ドル買い材料」

前月比:前回0.3%(改定)、予想0.4%、結果0.3%(△)

前年比:前回2.4%(改定)、予想2.5%、結果2.5%(○)

コア前月比:前回0.4%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回2.8%(改定)、予想2.8%、結果2.8%(○)

米PCE統計「強弱混在」、慎重なFOMCを変えず-市場関係者の見方(Bloomberg)

【考察】

発表前:乱高下から揉み合い。直前151.36

発表後:総じて強い数値。しかし、警戒されていた強い上振れがなかった安心感のためか日足安値151.18へ下落(下落幅=151.36-151.18=0.18)。

24:27~ 要人発言

米国パウエルFRB議長

:政策スタンスは中立。前回3/22金融政策に関するコメントなし。

(過去の発言:12/1, 12/13, 1/31, 2/5, 3/6, 3/7, 3/20, 3/22, 3/29)

パウエルFRB議長、インフレ指標「予想通り」-利下げはなお慎重(Bloomberg)

【考察】米国PCEデフレータを受けてのタカ派発言。ドル円上昇。

28:30 経済指標

IMM通貨先物3/26時点(ポジション推移)

円ショート大幅増

【考察】円売り材料

<まとめ>

東京マーケット:

日足始値151.39

月末実質五十日仲値に向けてドル買い需要から東京高値151.50をつけるも、鈴木財務相の円安牽制発言で東京安値151.19へ急落。しかし強い牽制ではなく為替介入の可能性は低いと判断されほぼ全戻し。

東京クローズ直前まで揉み合い続いましたが、再びドル円上昇のタイミングで神田財務官の円安牽制発言で全戻し下落。

きょうの国内市況(3月29日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

米国PCE、PCEデフレータは総じて強い数値。しかし警戒されていた強い上振れがなかったことの安心感のためか、日足安値151.18へ下落。その後、米国パウエルFRB議長の米国PCEデフレータを受けてのタカ派発言で151.39へ上昇。2月度発表と同様の動き。総じて2月度発表と同様の動きになりました。欧米イースター休暇前のグッドフライデーによる閑散相場のなか米国パウエルFRB議長タカ派発言への反応も大きくなった様子。

日足終値151.34

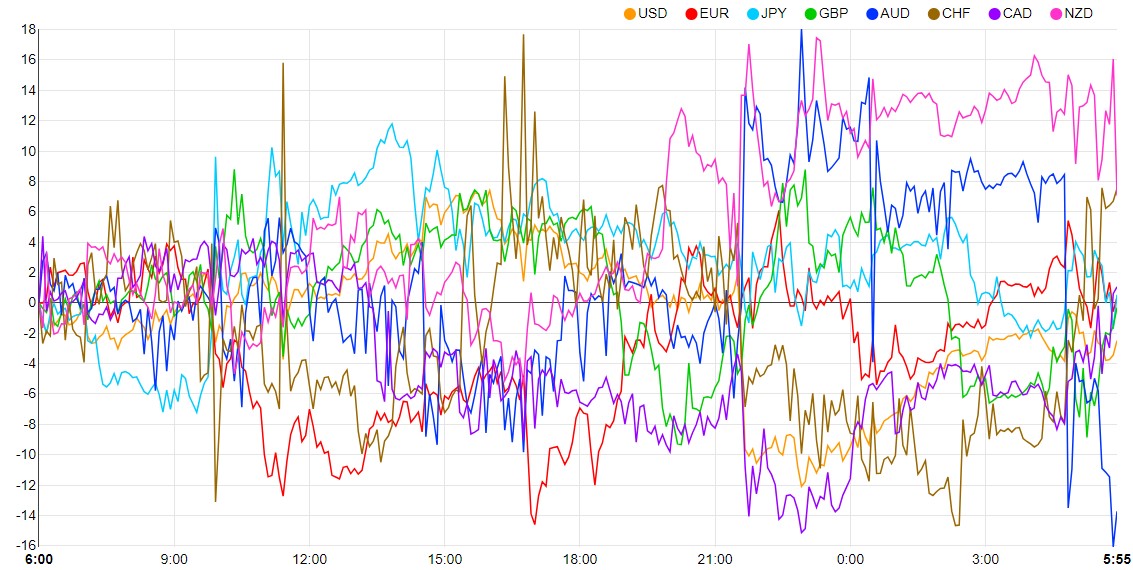

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル売買交錯

買い:米国パウエルFRB議長のタカ派発言、米国PCE、PCEデフレータの強い数値

売り:

・円売買交錯

買い:鈴木財務相の円安牽制発言

売り:日本2年国債入札好調、IMM通貨先物円ショート大幅増

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

5月1日公表:25bp引き下げ4.2%、据え置き95.8%

6月12日公表(初回利下げ観測):25bp引き下げ61.0%、据え置き36.4%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

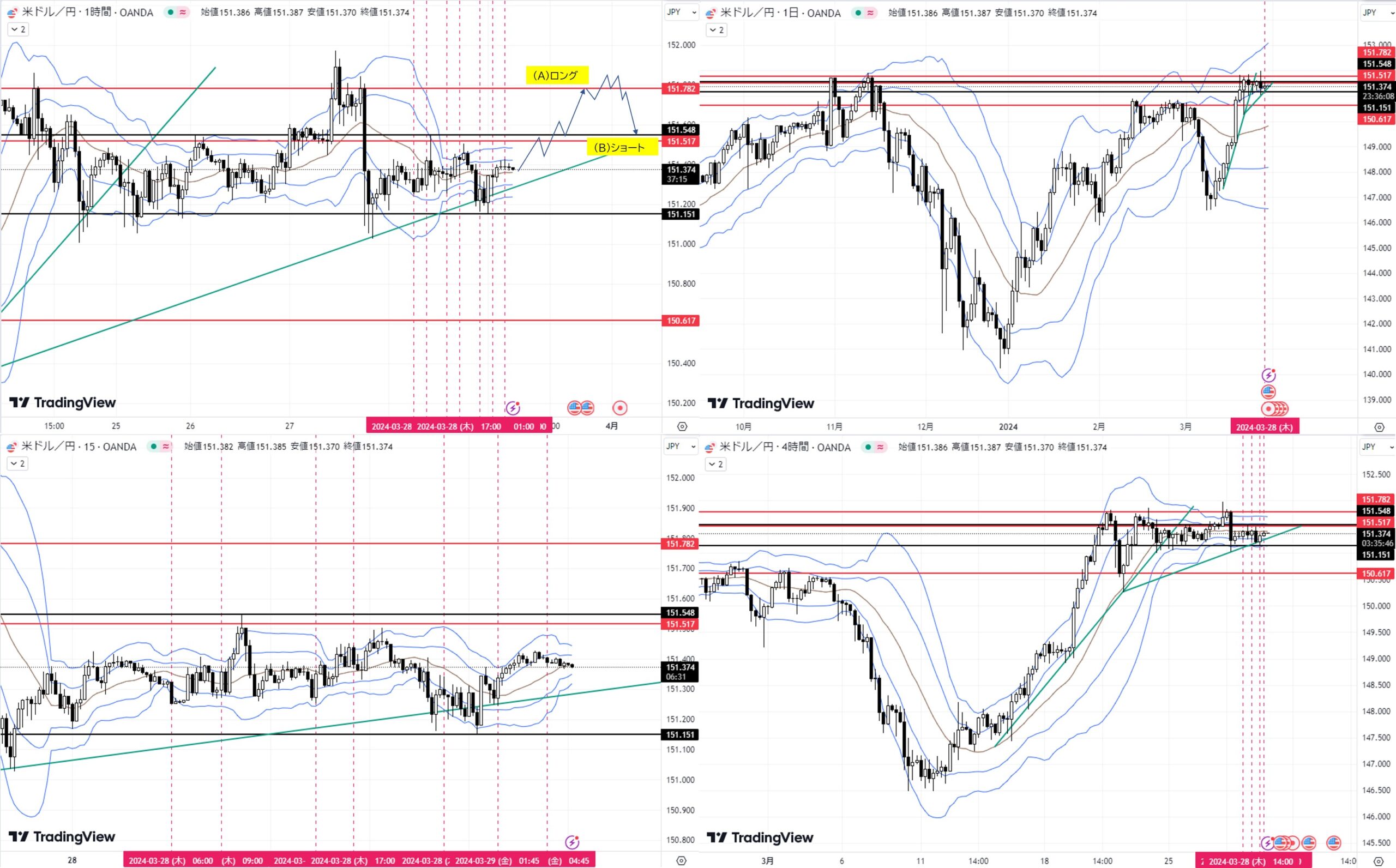

テクニカル分析

トレード

- 月足:3月陽線形成中。レンジ上限151.59到達

- 週足:3/25週、陽線形成中。レンジ上限到達。

- 日足:3/28コマ足陽線。レンジ。3/29もレンジ抜けまで揉み合い優勢と推測。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:上昇チャネル。

【シナリオ】

①ロング

(A)4H足レンジ上限151.548かつ1H20MAをダウ上昇→目標4H足レンジ上限151.782

②ショート

(B)4H足レンジ上限151.782付近へ上昇→ダウ転換下落→目標4H足レンジ下限151.548

3月通算:10勝4敗、勝率71.4%、+136.4 pips

コメント