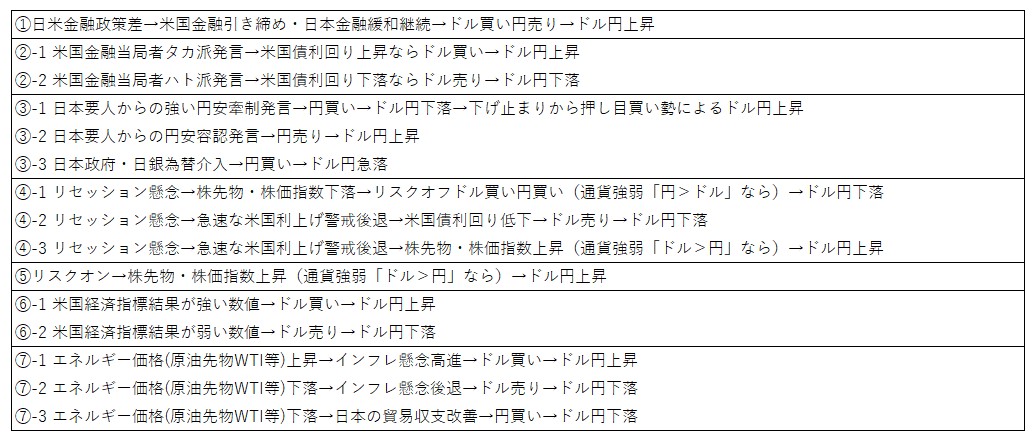

ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)2/7の欧米マーケット影響:パウエル議長のサプライズのハト派発言でドル円急落から、タカ派発言で全戻しの急騰で乱高下。

(2)米国経済指標(⑥):注目度の高い材料なし。

(3)米国要人発言(②):米国バイデン大統領(一般教書演説)、FRB当局者

(4)その他:

日本国際収支; 大幅な貿易収支悪化なら円売りでドル円上昇の可能性あり。

日銀総裁、副総裁を巡る要人発言や報道(2/6, 2/7はドル円下落)

2/8の東京マーケットでも2/6, 2/7同様に日銀人事を巡る発言が出る可能性あり。同様の発言ならサプライズなくドル円動き小の見込みだが、前日までと異なる発言や報道が出てくればサプライズで一時的にドル円動きそう。

また、パウエル議長発言はハト派・タカ派内容が混在しドル円乱高下したことから、本日のFRB要人発言でも方向性が判りにくくレンジ推移する可能性あり。新たなドル円方向性を決める材料待ちになりそう。

モーニングサテライト、ドル円参考情報

注目のニュース:FRBパウエル議長、利上げ継続姿勢示す

<主な発言>

インフレ鈍化のプロセスは始まったがまだ先が長い。

2023年はインフレが大幅に鈍化する年になる見通し

雇用市場にダメージを与えずディスインフレが始まったのは良いこと。

米雇用統計が強かったため、タカ派的な市場を牽制するような発言が出るのは想定内のことだったが、タカ派的な発言だけでなく、「インフレ鈍化は始まった」や「2023年にインフレ大幅鈍化する」ようなコメント、雇用統計にはポジティブなコメントも見られた。

予想よりハト的な発言もあったことでバランスが取れていた。

本日のドル円予想レンジ:130.50~131.80

NY市場はパウエル議長発言に振らされた。本日は上値の重い展開の想定。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

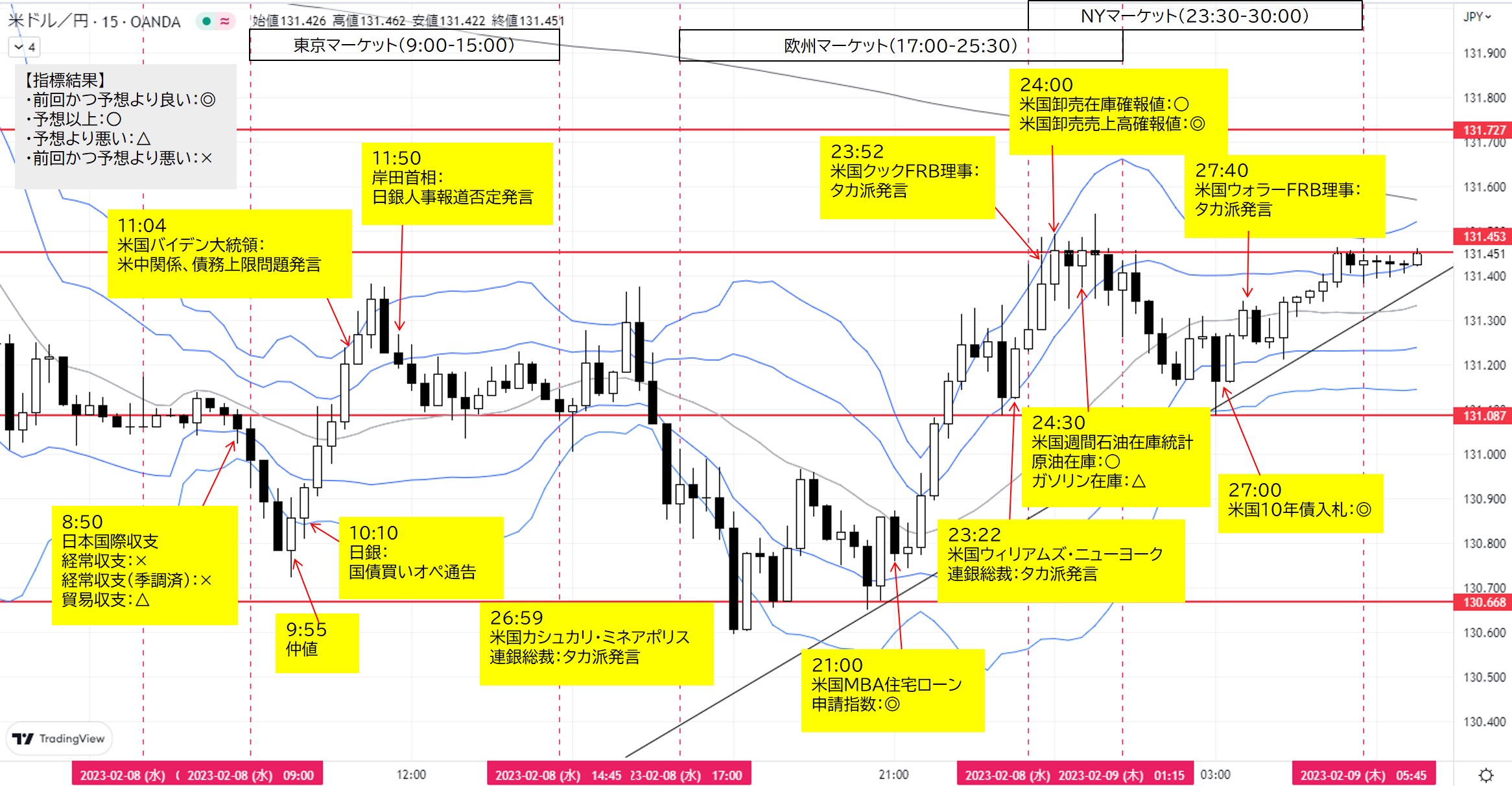

東京マーケット前

8:50 経済指標

日本国際収支12月度

経常収支:前回18036億円(改定)、予想1010億円、結果334億円(×)

経常収支(季調済):前回19185億円(改定)、予想12503億円、結果11821億円(×)

貿易収支:前回-15378億円、予想-11148億円、結果-12256億円(△)

東京マーケット(9:00~15:00)

10:10 要人発言

日銀、国債買いオペ通告

【考察】円売りでドル円上昇

11:04 要人発言

米国バイデン大統領(一般教書演説)(Reuters)

「中国が米国の主権に異議を唱えるなら行動を起こす」

「債務上限問題でデフォルトさせない」

【考察】演説までに期待感のためかドル円上昇していたが、米中関係悪化や債務上限問題のドル売り材料もあり、ドル円下落。

11:50 要人発言

岸田首相(Bloomberg)

「日銀総裁人事、細心の注意を払いつつ候補を選出中」

【考察】2/6の雨宮新総裁とする日経新聞報道を改めて否定する発言となり、緩和継続期待の後退でドル円下落。しかし、同様の報道否定が連日続いていることから影響小。

欧州マーケット(17:00~25:30)

21:00 経済指標

米国MBA住宅ローン申請指数:住宅販売数件数や住宅着工件数の先行指標

前週比:前回-9.0%、結果7.4%(◎)

23:22 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2023年FOMC投票権あり)(Bloomberg)

「最終金利5%-5.25%は妥当な見解」

【考察】タカ派発言でドル円上昇。

NYマーケット(23:30~30:00)

23:52 要人発言

米国クックFRB理事(Bloomberg)

「利上げは終わっていない」

「今後、小幅利上げが適切 」

【考察】タカ派発言でドル円上昇。

24:00 経済指標

米国卸売在庫確報値12月度

前月比:前回0.1%(改定)、予想0.1%、結果0.1%(○)

米国卸売売上高確報値12月度

前月比:前回-0.6%(改定-1.4)、予想-0.3%、結果0.0%(◎)

24:30 経済指標

米国週間石油在庫統計

「在庫増→需要低迷・供給過多→原油・ガソリン売り材料→ドル売り材料」、「在庫減→需要増・供給不足→原油・ガソリン買い材料→ドル買い材料」

原油在庫:前回414.0万バレル、予想202.5万バレル、結果242.3万バレル(○)

ガソリン在庫:前回257.6万バレル、予想716.5万バレル、結果500.8万バレル(△)

26:59 要人発言

米国カシュカリ・ミネアポリス連銀総裁(2023年FOMC投票権あり)(Bloomberg)

「今年、FF金利が5%を超えると予想」

【考察】タカ派発言。2/7同様の内容で影響薄。

27:00 経済指標

米国10年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.575%、結果3.613%(◎)

【考察】入札好調→10年債利回り低下→ドル売りドル円下落

27:40 要人発言

米国ウォラーFRB理事(Bloomberg)

「賃金伸びの緩和は不十分」

「インフレは依然として非常に高い」

「引き締め維持が必要」

【考察】タカ派発言でドル円上昇。

東京マーケット:2/7のパウエル議長ハト派・タカ派発言交錯の影響、バイデン大統領演説への期待感、米中関係悪化や債務上限問題への懸念でドル円乱高下。

利上げ継続は市場のコンセンサスだが、先行き不透明感、地政学リスクの材料交錯もあり方向性が出にくい様子。

欧米マーケット:パウエル議長ハト派・タカ派発言交錯の影響を引き継いでドル円乱高下していたものの、FRB要人の相次ぐタカ派発言でドル円上昇優位となり、下落しても直ぐに上昇し、131円台前半キープ。

ファンダメンタルズ材料とドル円の関係

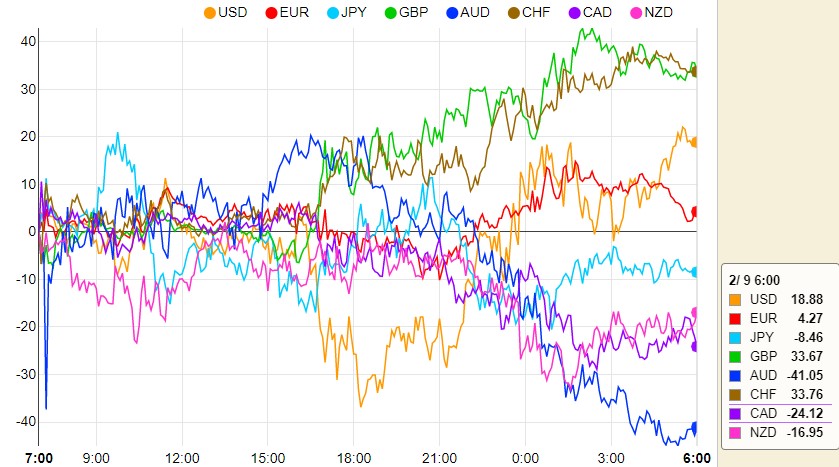

通貨強弱

NYマーケットクローズ時点の通貨強弱

- GBP(リスクオン通貨):

- CHF(リスクオフ通貨):

- USD(基軸通貨):FRB要人の相次ぐタカ派発言で買い。

- EUR(リスクオン通貨):ECB要人のタカ派発言で買い。

- JPY(リスクオフ通貨):

- NZD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

- AUD(資源国リスクオン通貨):

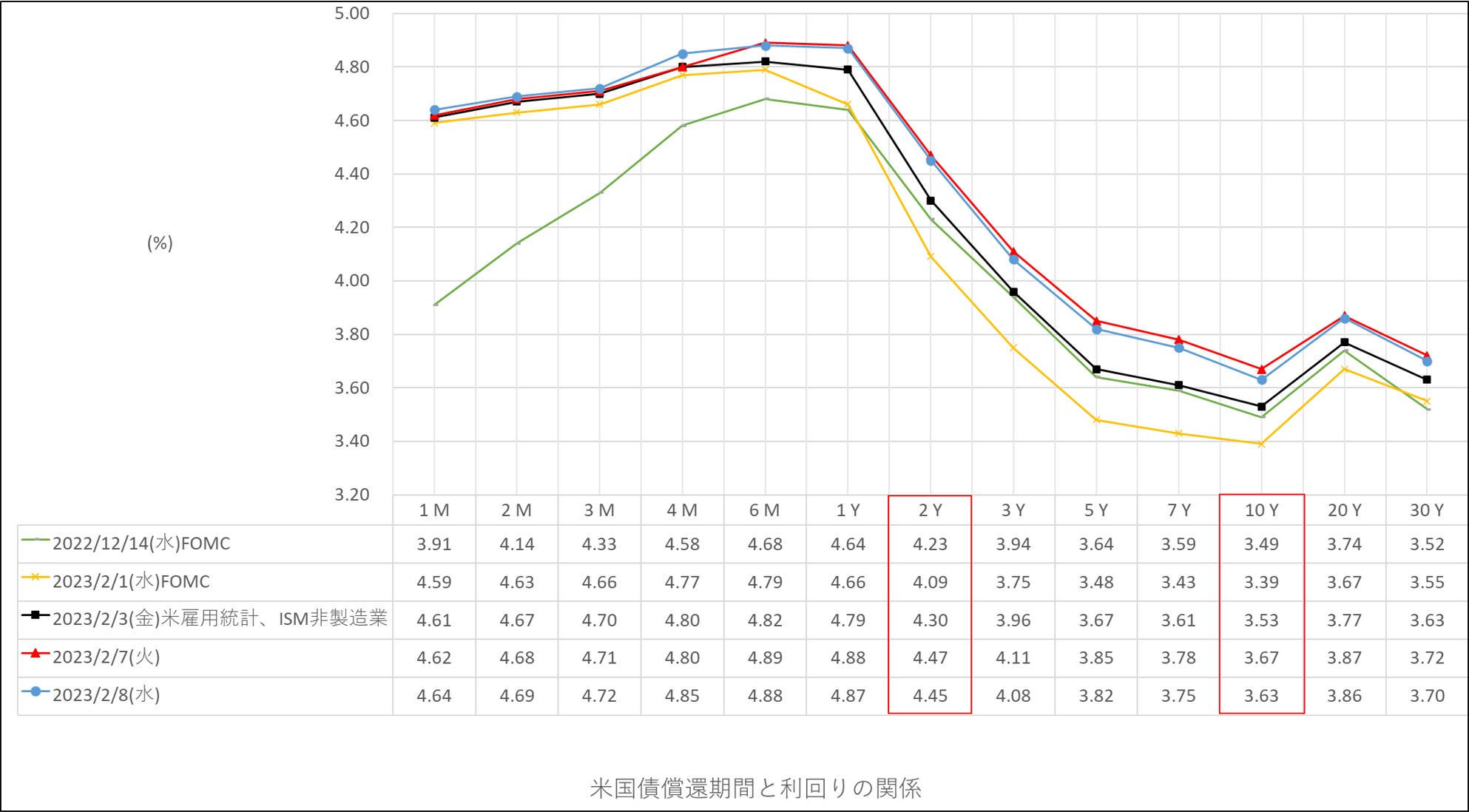

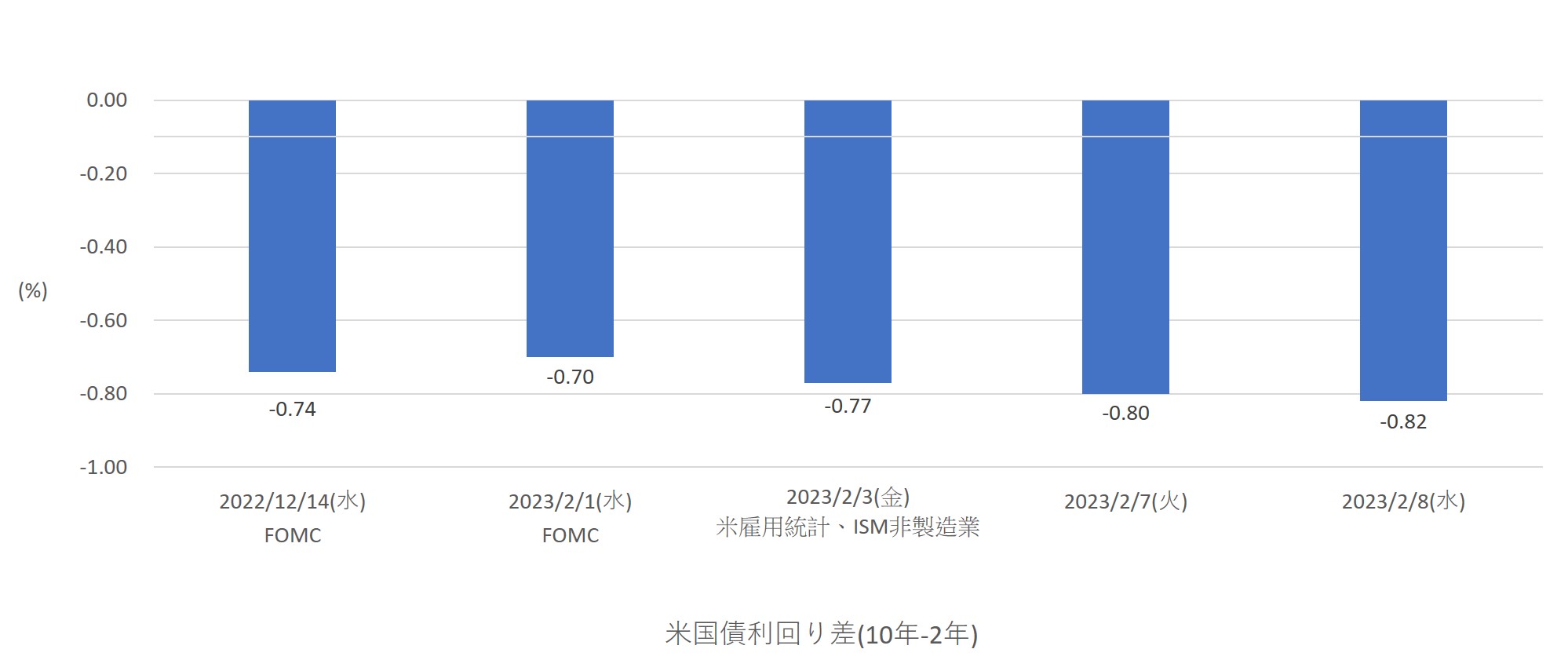

米国債イールドカーブ

2/8(水)は2/7(火)に対してブル(短期金利低下、長期金利低下、逆イールド拡大)でドル売り材料。

しかし、ドルインデックス日足陽線でありイールドカーブと関係のない投機的なドル買いが起きているのか。

ドル円日足陽線は円売りだけでなくドル買いの影響強い。

3月FOMCでの利上げ幅0.25%市場コンセンサスは90.8%(CME FedWatch Tool)

テクニカル分析

ドル円トレード

- 月足:2月陰線形成中。ボリンジャーバンド+1σ下抜け。

- 週足:2/6週、陽線から陰線形成中に急展開。ボリンジャーバンド-1σ上抜け。20MAに向かい上昇継続の可能性あり。

- 日足:2/7大陰線。ボリンジャーバンド+2σから+1σ付近まで急落。

- 4H足:レンジ。20MA付近に急落。

- 1H足:下降トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス131.375かつ20MAを1H足ダウで上抜け→目標4H足レジスタンス131.881

②ショート

(B)1H足サポート131.053を1H足ダウで下抜け→目標1H足サポート130.564

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

・1H足ダウなく、シナリオ条件未達でトレードなし

2月通算:3勝1敗、勝率75.0%、平均RR 2.21、獲得Pips +96.6

コメント