ファンダメンタルズ分析

本日のシナリオ

注目材料

1. ウクライナ情勢緊迫化

(1)戦闘激化、停戦交渉不調、ウクライナ原発攻撃、核威嚇:リスクオフ

「安全資産米国債買い→米国債利回り低下→ドル売り」「安全資産ドル買い」

「米国債利回り低下→日米金利差縮小→円買い」、「株価下落→円買い」

⇒ドル買いドル売り交錯、円買い。総じてドル円下落と推測。

(2)停戦交渉前進:リスクオフ後退

(1)と逆の動きとなるためドル円上昇と推測。

(3)コモディティ価格・食品価格急騰

「決済ドル需要増→ドル買い」、「インフレ加速→米利上げ見込み→ドル買い」、「スタグフレーション懸念→ドル売り」

「日本貿易収支悪化→円売り」、「インフレ加速→円利上げ観測→円買い」「スタグフレーション懸念→円売り」

⇒ドル買いドル売り、円買い円売りが交錯。しかし、急な円利上げは考えにくいことから、総じてドル円上昇と推測。

3/23もリスクオフが高まるような要人発言が相次ぎましたがドル円への影響見られず。

しかし、ロシアからウクライナへの最後通牒があったことから、ロシア軍の攻撃激化が予想されリスクオフが高まる可能性があると考えます。

2. 3/18~3/24米国金融当局者のタカ派発言相次ぐ

米国FRBの金融引き締め方針⇒ドル買い

3.円売り加速

①日本の金融緩和継続、②安全資産としての円魅力低下、③日本の経済成長率低下、④日本の貿易収支悪化(特にエネルギーや食料価格高騰)が円売り要因。

①~④のいずれも改善が見えないことから、円売りが続く可能性が高い。円売り勢の決済で円買いが入っても一時的になると考えます。

注目材料2.と3.から、本日もドル買い円売りによるドル円上昇しやすいと考えます。

マーケットの動き

東京マーケット前

6:00 取引開始

・ドル円: 122.357 (前営業日終値 122.297 からギャップアップダウンスタート)

8:30 経済指標

日本・東京消費者物価指数3月度:前回0.5%、予想0.7%、結果0.8%(◎)

【考察】通常、注目度は低い指標ですが、日本のインフレ状況を把握するために要注目。

東京マーケット(9:00~15:00)

9:00 オープン

・ドル円: 122.35

・日経平均株価: 28338.81 (前日営業日終値 28110.32 )

・TOPIX 1993.51 (前日営業日終値 1981.56 )

前日の米国主要3指数急騰を受けて、株価指数はギャップアップスタート。

9:55 五十日仲値

・ドル円: 122.057

11:00 要人発言

黒田日銀総裁

「円安進行で円の信頼が失われたということではない」

円に対する信頼失われてない、為替動向を引き続き注視-日銀総裁(Bloomberg)

【考察】従来と変わらず円安容認発言。ハト派でサプライズなし。

15:00 クローズ

・ドル円: 121.704

・米国債2年利回り: 2.152 %

・米国債10年利回り: 2.363 %

・日経平均株価: 28149.77 (前営業日比 +39.45 、 +0.14 %)

・TOPIX 1981.47 (前営業日比 -0.09 、 +0.00 %)

欧州マーケット(17:00~25:30)

17:00 オープン

・ドル円: 121.741

・米国債2年利回り: 2.152 %

・米国債10年利回り: 2.363 %

NYマーケット(22:30~29:00)

22:30 オープン

・ドル円: 122.095

・米国債2年利回り: 2.223 %

・米国債10年利回り: 2.422 %

・ダウ平均: 34702.39 (前営業日終値 34707.93 )

・S&P500: 4522.91 (前営業日終値 4520.17 )

・ナスダック: 14194.72 (前営業日終値 14191.85 )

23:00 経済指標

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

米国ミシガン大学消費者信頼感指数(確報値) 3月度:前回59.7、予想59.7、結果59.4(✕)

米消費者センチメント、3月は10年ぶり低水準-インフレが圧迫(Bloomberg)

米国中古住宅販売成約指数2月度:前回-5.7%、予想1.0%、結果-4.1%(△)

米中古住宅仮契約指数、2月は4.1%低下 4カ月連続の下げ(Reuters)

23:34 要人発言

米国ウィリアムズ・ニューヨーク連銀総裁

「50bpsの利上げが必要なら実施すべき」

「インフレデータは予想よりはるかに高い」

NY連銀総裁、1会合で0.5ポイント利上げが適切ならそうすべきだ(Bloomberg)

【考察】タカ派

24:13 報道

サウジアラビア、ジェッダのアラムコ石油施設にミサイル攻撃

サウジアラムコの燃料貯蔵施設、相次ぐドローン攻撃受ける(Bloomberg)

【考察】リスクオフ材料。原油先物WTI急騰。

25:30 欧州クローズ

・ドル円: 122.021

・米国債2年利回り: 2.316 %

・米国債10年利回り: 2.477 %

25:58 要人発言

米国デイリー・サンフランシスコ連銀総裁

「50bpsの利上げが必要なら実施すべき」

「インフレデータは予想よりはるかに高い」

米国の高インフレ、物価安定には「程遠い」状況-SF連銀総裁(Bloomberg)

【考察】タカ派

29:00 NYクローズ

・ドル円: 122.150

・米国債2年利回り: 2.291 %

・米国債10年利回り: 2.488 %

・ダウ平均: 34861.25 (前営業日比 +153.30 、 +0.44 %)

・S&P500: 4543.05 (前営業日比 +22.88 、 +0.51 %)

・ナスダック: 14169.31 (前営業日比 -22.53 、 -0.16 %)

ファンダメンタルズ材料とドル円の関係

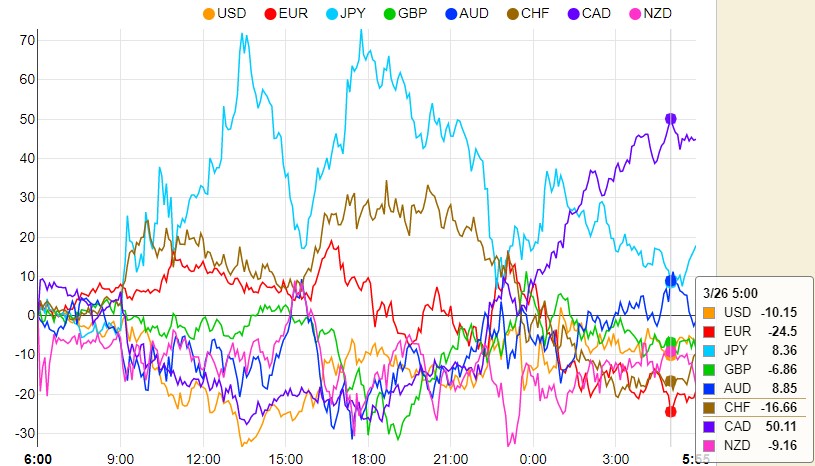

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CAD(資源国リスクオン通貨):前日1位

- AUD(資源国リスクオン通貨):前日2位

- JPY(リスクオフ通貨):前日8位

- GBP(リスクオン通貨):前日6位

- USD(基軸通貨):前日3位

- NZD(資源国リスクオン通貨):前日7位

- CHF(リスクオフ通貨):前日4位

- EUR(リスクオン通貨):前日5位

【考察】

前日までの強烈なJPY売りの買戻しあり。アラムコ石油施設へのミサイル攻撃でWTI急騰した影響でCAD上昇。

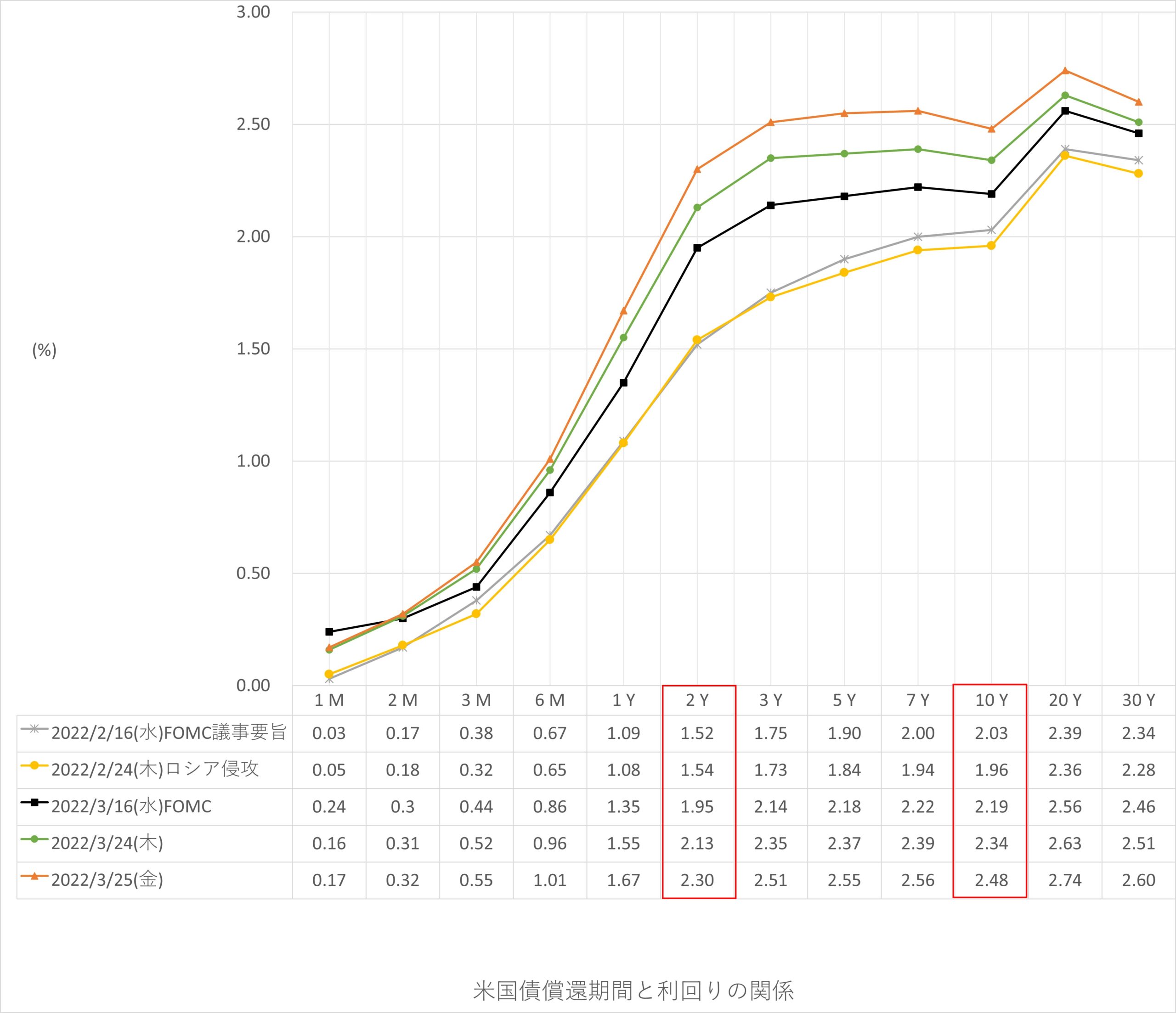

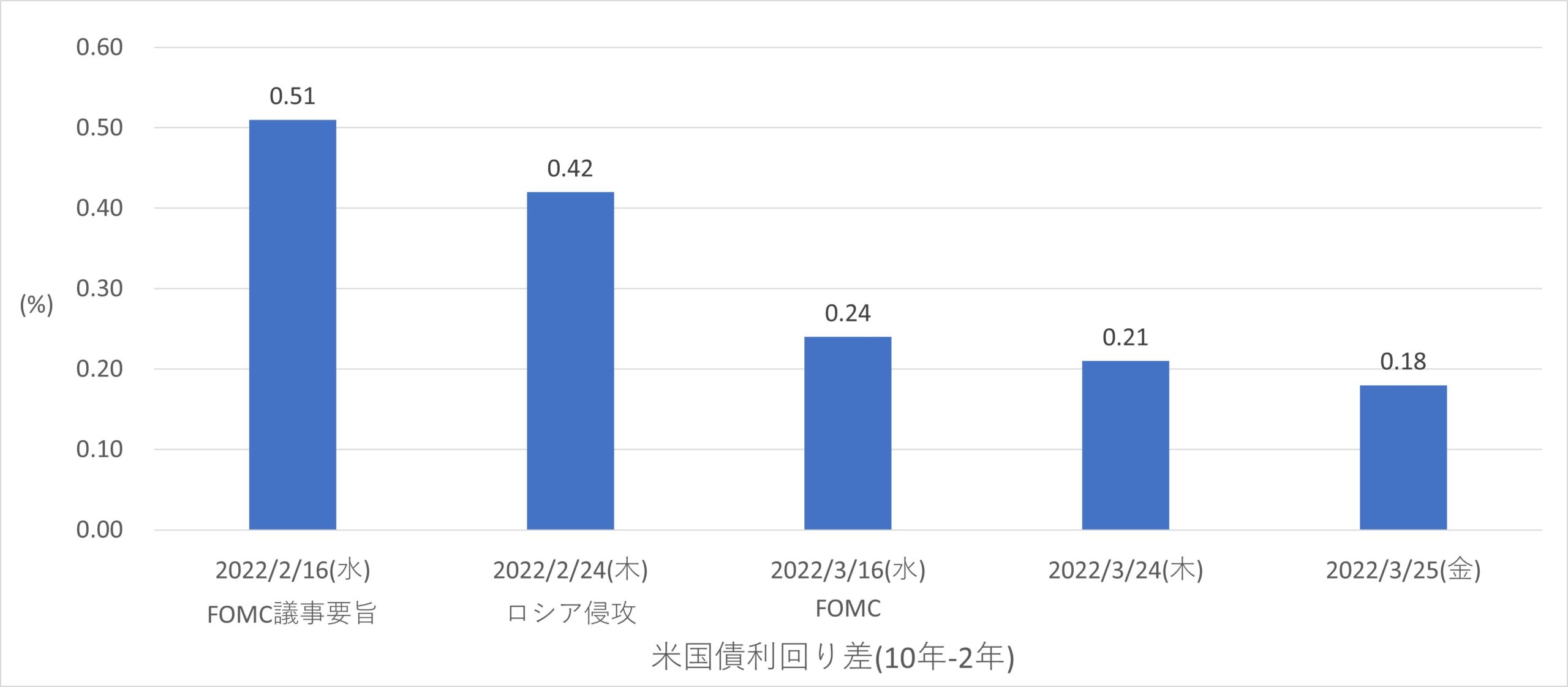

米国債イールドカーブ

3/25(金)は3/24(木)に対して、ベア・スティープニング(短期金利上昇、長期金利上昇、長短金利差縮小)。

*債券ベア:「安全資産債券売り→債券利回り上昇」、「安全資産債券売り→リスク資産買い(株式等)」、景気良好

*ベア・フラットニング:直近の景気良好→景気過熱抑制のために政策金利上げの可能性浮上→長短金利上昇→長期金利高く将来も利上げ見込み→利上げが続く可能性あり→景気にブレーキ掛かりそう→リスクオン終焉に近い→ドル買い後退示唆

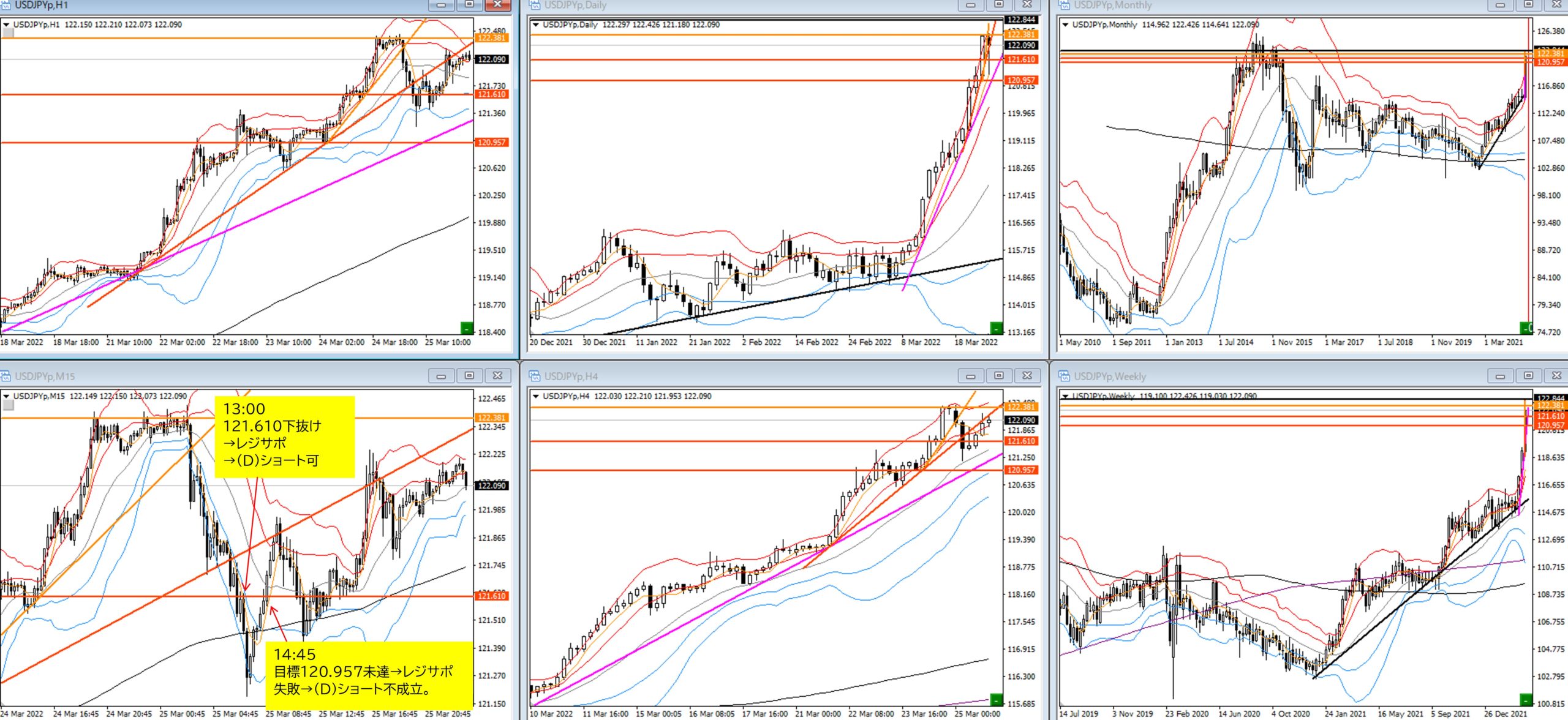

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 週足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 日足: ボリンジャーバンドエクスパンションし上昇トレンド。

- 4H足:ボリンジャーバンドエクスパンションからスクイーズしつつあるも、上昇トレンド。

- 1H足: ボリンジャーバンドエクスパンションからスクイーズしつつあるも、上昇トレンド。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)1H足トレンドライン反発→レジサポ→目標月足実体122.844。

(B)1H足トレンドライン下抜け→4H足トレンドライン反発→レジサポ→目標1H足実体122.368。

(C) (B)で1H足実体122.368到達→112.368上抜け→レジサポ→目標月足実体122.844。

②ショート

(D) 4H足押し安値121.610下抜け→レジサポ→目標4H押し安値120.957。

15M足以外が上昇トレンド中であるため、15M足が上昇に転じて強い上昇になりやすい。よってロング優先。

【考察】

13:00 4H足押し安値121.610下抜け→レジサポ→(D)ショート可。

14:45 目標4H押し安値120.957に届かず、121.180から急反発上昇→121.610上抜けしレジサポ失敗→(D)ショート不成立。

コメント