ファンダメンタルズ分析

注目材料

1.経済指標

・米国住宅着工、米国住宅建築許可

・米国輸入、輸出物価指数

・米国鉱工業生産指数、米国設備稼働率

・米国アトランタ連銀GDP Now

・米国20年債入札

・加消費者物価指数

2.要人発言

・政府日銀円安牽制

・日銀ブラックアウト期間(3/17~3/19)

・米ロ首脳電話会談

・FEDウォッチャー、WSJ紙のニック氏(X投稿):FRBブラックアウト期間(FOMC開催前週の土曜日から公表翌日までの13日間:3/9~3/21)につき

3.その他

・日銀会合関連リーク報道

・地政学リスクオフ(中東、ウクライナ・ロシア)

・スワップ3倍デー

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:30)

9:19 報道

イスラエル、ガザ空爆で事実上停戦終了-ハマスに原因と主張(Bloomberg)

【考察】地政学リスクオフ。しかし、停戦合意延長が頓挫したことでサプライズないためかドル円反応薄。

9:42~要人発言

金融政策の具体は日銀が自主的に決める、適切対応に期待-加藤財務相(Bloomberg)

【考察】日銀政策修正牽制発言。政策据え置きが市場コンセンサスでサプライズないがドル円上昇継続

9:46~要人発言

政治資金規正法に従い対応、指摘当たらない=献金問題で赤沢再生相(Reuters)

【考察】日銀政策修正牽制発言。政策据え置きが市場コンセンサスでサプライズないがドル円上昇継続

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

20:07~要人発言

米国ベッセント財務長官

21:30 経済指標

加消費者物価指数(CPI)

米国と貿易関係等で密接な関係であり、サプライズの数値は米国インフレの先行指標となり得ることから注目されます。

特に注目度の高い米国経済指標発表がない日は米国債利回りに波及しやすい。但し、あくまでカナダ指標であり短期的な影響に留まりやすい。

前月比:前回0.1%、予想0.6%、結果1.1%(◎)

前年比:前回1.9%、予想2.2%、結果2.6%(◎)

22:30 経済指標

米国輸入物価指数

前月比:前回0.3%(改定0.4)、予想-0.1%、結果0.4%(◎)

前年比:前回1.9%(改定1.8)、予想1.5%、結果2.0%(◎)

米国輸出物価指数

前月比:前回1.3%(改定)、予想-0.2%、結果0.1%(○)

前年比:前回2.7%(改定)、予想2.4%、結果2.1%(×)

21:30 経済指標

米国住宅着工

住宅購入に伴い家電などの耐久消費財も購入されることが多く、個人消費への波及効果が大きいため注目されます。また、最近はFRB当局者が住宅関連指標をインフレ把握のために注目していることから重要度が上がっています。

件数:前回136.6万件(改定135.0)、予想138.5万件、結果150.1万件(◎)

前月比:前回-9.8%(改定-11.5)、予想1.0%、結果11.2%(◎)

米国住宅建築許可

件数:前回147.3万件(改定)、予想145.2万件、結果145.6万件(○)

前月比:前回-0.6%(改定-)、予想-1.6%、結果-1.2%(○)

22:15 経済指標

米国鉱工業生産指数

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回0.5%(改定0.3)、予想0.3%、結果0.7%(◎)

米国設備稼働率

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回77.8%(改定77.7)、予想77.8%、結果78.2%(◎)

【考察】

22:25~要人発言

米国ラトニック商務長官

「貿易協定に輸出規制検討」

【考察】

23:00~25:30

米ロ会談開始、プーチン氏は停戦中の兵器供給停止を要求と関係者(Bloomberg)

23:50 経済指標

米国アトランタ連銀GDP Now(US Atlanta Fed)(Investing.com)

米国アトランタ連銀が各種経済指標を基に算出した米国実質GDPの先行指標です。比較的精度が高いことから市場の注目度が上がっています。

(発表日:2/28, 3/3, 3/6, 3/17, 3/18, 3/26, 3/28)

Q1:前回-2.1%、予想-2.1%、結果-1.8%(◎)

24:00 報道

ドイツ議会、歳出法案を可決-財政拡大路線へ転換(Bloomberg)

【考察】織り込み済かつ、市場の注目は米ロ首脳電話会談に移っているためかドル円反応薄。

25:48 要人発言

ロシア情報筋、米ロ首脳会談は非常に上手くいった

トランプ・プーチン電話会談は約1時間半で終了、内容は不明-報道(Bloomberg)

【考察】詳細不明。

26:00 経済指標

米国20年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):130億ドル

最高落札利回り(High Yield):前回4.830%、結果4.632%(◎)

応札倍率Bid to Cover Ratio, 応札額/発行額):前回2.43倍、結果2.78倍(◎)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回63.0%、結果68.8%(◎)

テール(Bid利回りと落札利回りの差):前回+1.0bps、結果-1.4bps(◎)。4.632-4.646=-0.014

WI:4.646%

(過去の発表:12/17, 1/22, 2/19, 3/18)

【考察】入札好調。米国債り利回り低下。ドル円下落継続。

26:21~要人発言

露プーチン大統領

「ウクライナと捕虜交換実施する」

「30日間、エネルギー施設攻撃のみ停止命令」

プーチン氏、ウクライナ30日停戦に同意せず-エネ施設攻撃は制限(Bloomberg)

26:34~要人発言

ホワイトハウス

「ウクライナ完全停戦協議、即時開始」

【考察】エネルギー施設攻撃のみ停戦。完全停戦への期待が高すぎたためか、一時は地政学リスクオフ後退でリスクオン米国株上昇するも、再びドル円下落。

<まとめ>

東京マーケット

日足始値149.21

取引開始後に日通し安値149.13を付けると、3/17材料(石破政権支持率低下、米国小売売上高コア(強)・コントロール(強)、ウクライナ停戦期待・米国トランプ追加関税言及なしリスクオン米国株上昇)の影響、加えて加藤財務相と赤沢経済再生相の日銀政策修正牽制発言を受けた日本株上昇に連れて日通し高値149.87へ上昇して引けました。

【日本市況】株が大幅続伸、米景気懸念緩和や商社株買い-円は下落(Bloomberg)

欧米マーケット

欧州オープン直後に日通し高値149.90を付けてから切番150.00直前で揉み合っていましたが、米国住宅着工・米国住宅建築許可・米国輸入・輸出物価指数(強)、加消費者物価指数(強)を受け日足高値149.94へ上昇。

一方、23:00開始の米ロ首脳電話会談への警戒感や3/19日銀会合・FOMC公表前の手控えや決済のためか、リスクオフ米国株下落や安全資産米国債買いに連れてドル円揉み合いから下落。

米露首脳会談後、露プーチン大統領「ウクライナ捕虜交換実施、30日間エネ施設のみ攻撃停止命令」とホワイトハウス「ウクライナ完全停戦協議、即時開始」でウクライナ停戦への進展はみられましたが、完全停戦へはまだ遠く期待度が高すぎたためかリスクオフ続き日足安値149.10を付けて引けました。

日足終値149.28

【米国市況】株反落、大型ハイテク銘柄に再び売り-ドル149円台前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

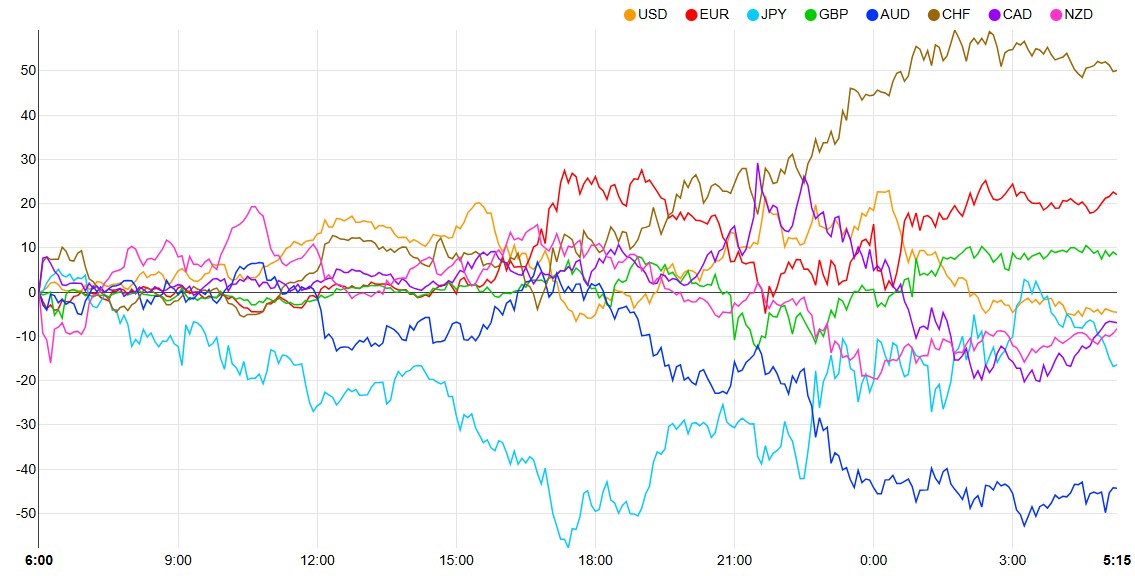

通貨強弱

<ドル売買交錯>

買い材料:

・3/17米国小売売上高コア(強)・コントロール(強)影響

・米国住宅着工、住宅建築許可、米国輸入、輸出物価指数、米国鉱工業生産指数、設備稼働率(強)

・加消費者物価指数(強)

売り材料:

・米国20年債入札(強)

<円売り優勢>

買い材料:

・

売り材料:

・3/13石破首相、自民議員に商品券配布→石破政権支持率低下、日本政情不安→日銀早期利上げ観測後退

・加藤財務相、赤沢経済再生相の日銀政策修正牽制発言

・ウクライナ停戦期待、米国トランプ追加関税言及なし→リスクオン米国株上昇(円キャリー促進)

・2024年6月調査想定為替レート上期144.96(日本銀行、短観)以上推移→日本企業業績改善・株上昇(円キャリー促進)

・構造的円売り(日本実質金利マイナスで金融緩和環境継続、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(航空燃料不足・パイロット不足・クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

・FRB:現行政策金利4.25-4.50%

FOMC市場織り込み(CME FedWatch Tool)

次回3月19日(水)公表:据え置き(98.0→99.0%)、0.25%引き下げ(2.0→1.0%)

2025年利下げ観測:0.25%×2回=0.50% → 政策金利3.75~4.00%相当

・日銀:現行政策金利0.50%

市場織り込み(東京短資株式会社)

次回3月19日(水)公表:0.25%引き上げ(1→1%)

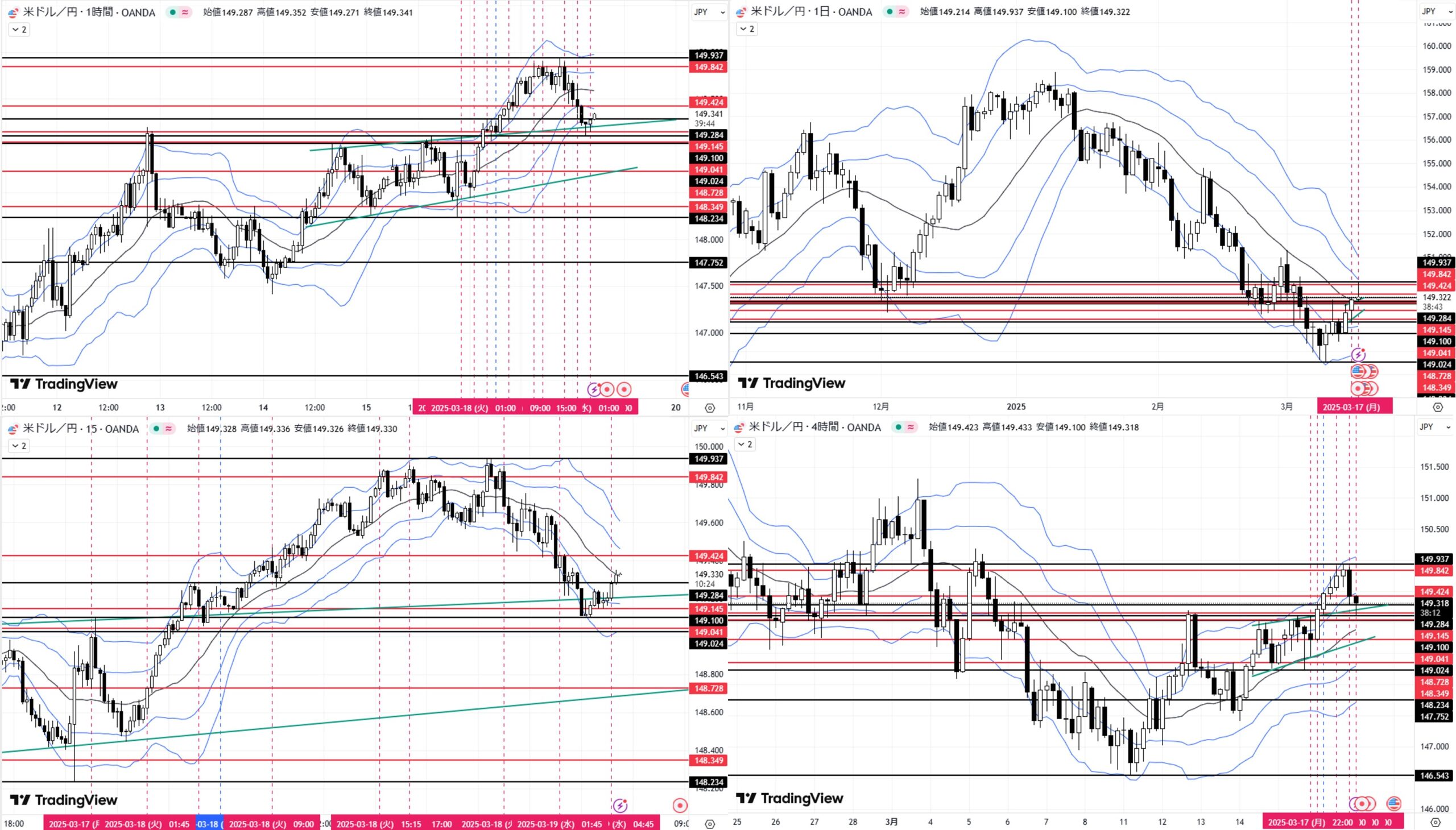

テクニカル分析

トレードシナリオと結果

- 月足:3月陰線形成中。レンジ。BB-1σ付近。

- 週足:3/17週、陽線形成中。下降トレンド。押し安値ヒゲ先付近。

- 日足:3/17陽線。上昇トレンド。20MA付近

- 4H足:上昇チャネル上限付近

- 1H足:上昇トレンド。

- 15M足:レンジ。

【シナリオ】

①Long

(A)4H足押し安値148.728付近へ下落→転換上昇→目標4H足ダウ高値149.041

(B)日足押し安値148.234付近へ下落→転換上昇→目標4H足押し安値148.728

②Short

(C)4H足ダウ高値149.041をダウ下落→目標4H足押し安値148.728

(D)4H足押し安値148.728かつ4H足チャネル下限をダウ下落→目標4H足押し安値148.349

本日:シナリオ外のためトレードなし

3月通算:8勝5敗、勝率61.5%、RR1.96 、+164.0pips

コメント