ファンダメンタルズ分析

東京マーケット

9:00 大発会

(想定) NYマーケットで米長短金利急騰にも関わらず米株価指数は好調(ダウ平均とS&P500史上最高値更新)であったことから、日経平均株価も強い流れになると考えられます。

特に、「時間外米国債2年&10年利回り上昇→ドル買い」と「日経平均株価上昇→円売り」が重なれば、強いドル円上昇継続の可能性高い。

(結果) 「時間外米国債2年&10年利回り→小幅推移」となったためドル買いになりにくい状況であったものの、日経平均株価はギャップアップスタートし、その後も堅調。強い円売りとなったことで、ドル円急騰しました。

9:55 仲値

(想定)東京市場休み明け、かつ前日欧米市場での米長期金利急騰の流れを引き継いでドル円上昇が続きそう。仲値通過後に一旦ドル円下落しても、下落が落ち着いてからの押し目買いは強そうです。

(結果)後ほど更新

10:45 中国財新製造業PMI

(想定)基準50.0、前回49.9、予想50.0

ドル円への影響は軽微と考えますが、もし弱い結果が出てドル円が下落しても、良い押し目買いとなって直ぐに戻しそう。

(結果)50.9。中国経済回復は世界の景気回復にもつながる為、ドル円上昇の後押し材料。

12:00 ドル円115.62、2017年1月以来、約5年ぶり高値更新

こうなると、ロング勢利確や逆張りショート勢を増えてきそう→レンジ突入や急な下落に注意が必要か。

14:51 要人発言:岸田首相「感染再拡大して病床の逼迫見込まれるなら、行動制限の強化も機動的に考えなければならない」

若干日経平均株価上昇ストップ、リスクオフ円買いでドル円下落が見られましたが、実際に行動制限が発表されたわけではないため、大きな材料にならなかったと考えます。

もし、行動制限が発表されたなら、リスクオフで大きめの日経平均株価下落、円買い、ドル円下落が生じる恐れがあるため、注視したいと思います。しかし、周りの様子からは、まだその可能性を感じませんが。

欧州マーケット

17:07 報道(Reuters): 国内で新型コロナ感染3カ月ぶり1000人超か、東京都は151人

18:47 要人発言(Reuters):スループ英ワクチン担当相「オミクロン株は症状軽い、新たな制限不要」

世界経済回復にとって良い情報。昨年末からポンドドルやポンド円は急騰しているためか、ポンド買い材料の動きみられず。ドル円への影響もなさそう。

20:17 ドル円、115.97円まで上昇、116.00円にはOP観測(Trader’s web FX)

116.00円前後は神経質な動きになる可能があるようですが、週末のことですので、それほど気にしなくとも良さそう。

21:15 ドル円、116.353円と2017年1月以来の高値を更新

NYマーケット

22:59 報道: OPECプラス、2月に日量40万バレルの生産引き上げで合意

原油需給逼迫が続いているものの、簡単に生産能力を引き上げることも出来ないようで増産計画変更なし。今年の冬、WTI先物価格は高止まりか。

24:00 米国ISM製造業景気指数

(想定)基準50.0、前回61.1、予想60.2

3ヶ月連続で60超えており、既に基準から大きく乖離しています。よって多少の上振れではドル円の反応も薄そうですが、前日のように米金利が上昇するようならドル円買いで狙いたい。

仮に60を下回ってドル円下落しても、直ぐに押し目買いが入ってきそう。

(結果)58.7。入荷遅延と仕入価格の大幅低下が目立ち、米製造業サプライチェーンのひっ迫が緩和しつつあるようです。

24:00 米国JOLT労働調査

(想定)前回1,109.1万件、予想1,107.5万件

昨年末にかけて米国新規失業保険申請件数や米国米失業保険継続受給者数の回復が見られていることから、JOLTも強い数値になれば、労働需給逼迫からインフレ観測、ドル買い材料になりやすいと考えます。

(結果)1,056.2万件

米国ISMとJOLTは共に弱い結果で、初動は米国債2年&10年利回り下落、ドル売りとなりドル円下落。下落が良い押し目と見られるか、大きな調整の下落に転換するか注視したいと思います。

25:01 要人発言:カシュカリ米ミネアポリス連銀総裁「今年2回の利上げを想定している」「初回利上げは4月以降を想定」

昨年12月FOMCでの今年3回の利上げ方針に対して、2回の利上げはハト的ですが、もともとハト派の要人ですので、材料にはならなかったと考えます。

ドル、円材料まとめ

ドル買い材料

- 金融政策

- テーパリング加速決定:2021.12.15 FOMCで、2022年3月終了に前倒し

- 政策金利:2021.12.15 FOMCで2022年末までに0.25%ずつ3回利上げ方針

- 経済

- 暖房用と米経済回復による原油需要拡大→需要ひっ迫警戒感→原油価格上昇→インフレ高進懸念→米利上げ織り込み→米国債金利上昇

- 米国債利回り急上昇、22年最初の取引-早期利上げ観測強まるとの見方(1/4, Bloomberg)

- 米国インフレが一時的(transitory)でなく持続的:エネルギー需要増&供給不足、労働賃金上昇→利上げ観測前進

- アップル時価総額、世界初の3兆ドルを一時突破(1/3, Bloomberg):米経済回復期待大

- 要人発言

- 米FRB関係者のタカ派転換発言

- 新型コロナ

- オミクロン株はデルタ株に比べて重症化事例が少ない→経済活動回復期待

- ワクチンや経口薬開発が進んでいる→経済活動回復期待

ドル売り材料

- 経済

- 米国貿易赤字が過去最大規模

- 新型コロナ

- オミクロン株の感染拡大や重症化リスクが払拭されていない→経済活動停滞や景気回復鈍化懸念→利上げ時期後退の可能性

- 米国で1000便超が欠航報道:新型コロナウイルス感染拡大に伴う乗員不足に加えて寒波が影響しているよう。長引くと米経済への悪影響あり

- オミクロン株はデルタ株より入院率は低いが医療システム逼迫懸念

- 人員不足でNY州での地下鉄運転停止、オハイオ州で感染拡大による消防署の人員不足で非常事態宣言

- 地政学リスク

- 台湾情勢を巡る米中関係やウクライナ情勢を巡る露・欧米関係の緊迫化

円買い材料

- 新型コロナ

- 世界中で新型コロナのオミクロン株感染拡大:英国やドイツでもロックダウンが実施されるようなら株価下落でリスクオフ円買いあり得る。

- 地政学リスク

- 台湾情勢を巡る米中関係やウクライナ情勢を巡る露・欧米関係の緊迫化

- IMM通貨先物

- 12/21時点、円ショートポジション縮小

円売り材料

- 金融政策

- 2021.12.17 日銀金融政策決定会合で、金融緩和継続方針の決定

- 日本以外でテーパリングや利上げ実施する国が増加→円を売って海外通貨買って利回りが良い海外国債などに投資した方が良い

- 要人発言

- 2021.12.17 日銀金融政策決定会合で、黒田総裁が円安容認発言→発言直後、円売りが強まりドル円上昇となった。

- 経済

- 原油など資源価格高騰→輸入物価上昇→資源輸入への支払い増→日本の経常収支悪化

現在は「米テーパリング・利上げ」や「新型コロナ関連」が材料として重要度が高いと考えますが、総合的には、米テーパリングや利上げ予定のドル買い材料が最も強いと推測しています。

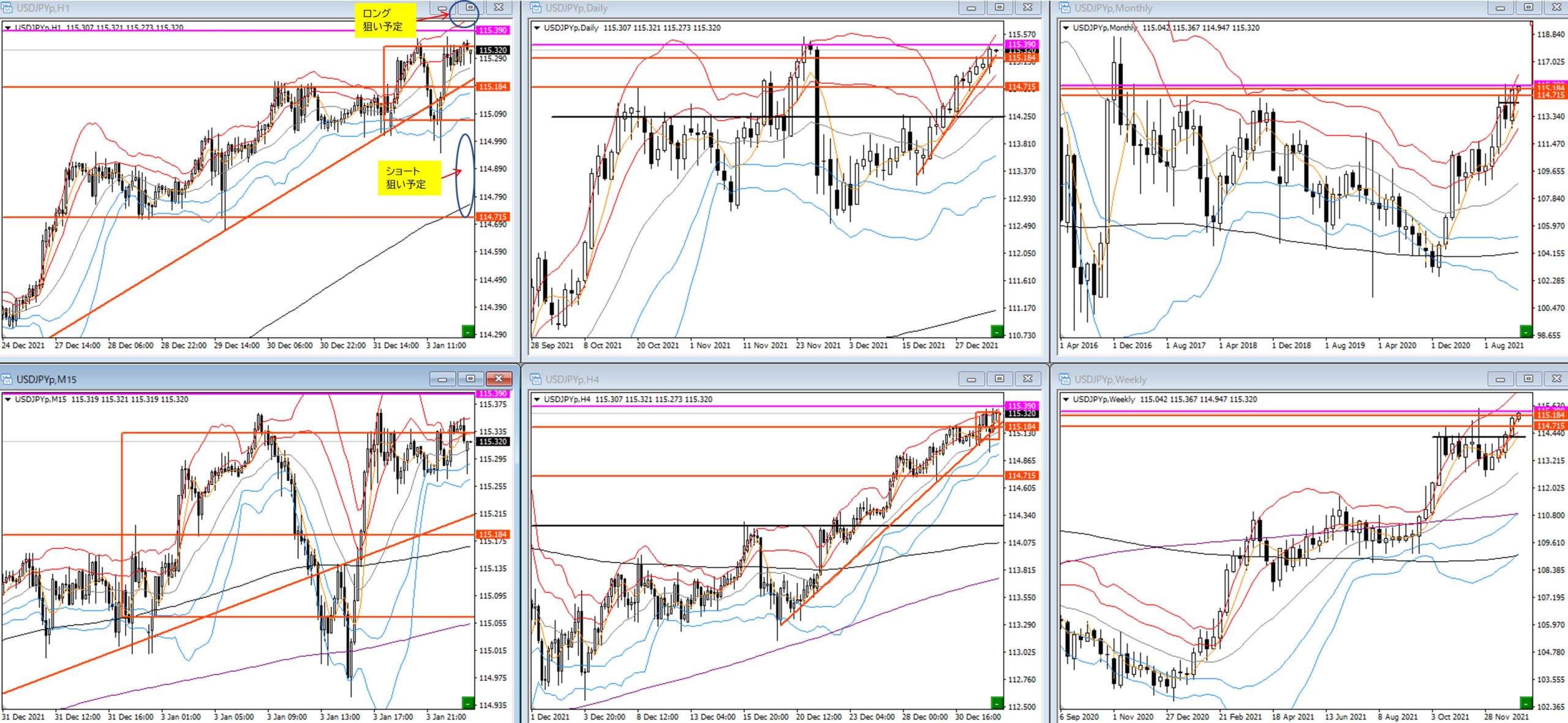

テクニカル分析

ドル円チャート

- 月足: 上昇トレンド中。

- 週足: 5週連続陽線形成中。強い上昇トレンド。

- 日足: 強い上昇トレンド継続。但し、日足レンジ実体上限115.390が一旦の上値目処と考えます。

- 4H足: 前日はトレンドライン割れてレンジ形成中と考えましたが、20MAを下ヒゲピンバーで反発したことから、トレンド継続と判断します。

しかし、一旦の上値目処を115.390と想定していますので、115.390を4H足でダウで上抜けるまではロング見送りたい。

一方で、トレンドライン&ラウンドナンバー115.000を下抜けるなら、114.715までショートを狙う。 - 1H足: レンジ形成中。ロング、ショートの狙いは4H足同様。

- 15M足: レンジ中。4H足や1H足で流れが出るまでは待ち。

(想定)ファンダメンタルズ分析ではドル買い優勢と推測していますので、ドル円も買い目線主体ですが115.390を明確に上抜けたらロング狙い。一方でトレンドライン&ラウンドナンバー115.000を下抜けならショート狙いの予定です。

(結果) 日足レンジ実体上限115.390が一旦の上値目処と考えていましたが、更にラウンドナンバー116.000もあっさりと上抜いて、一時2017年1月以来、5年ぶりの高値を更新し116.353に達しました。ドル買いよりも圧倒的な円売りでドル円が急騰しました。

115.390を上抜いたらロング狙い予定でしたが、今回もタイミングを逸したのが残念でした。

116.353より上には、2017年の高値118円台まで目立った抵抗がありません。明日1/7の米国FOMC議事要旨公表や1/7米国雇用統計の結果次第では、一気に118円台を目指す動きになるかも知れません。

コメント