ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

6/22は米国金融当局者からタカ派発言が相次ぎましたが、サプライズはなく、市場は織り込み済のためか「米国債利回り上昇→ドル買い」にはほとんど繋がらず。また、リセッション懸念をパウエルFRB議長が明確に認めたこともドル買いが生じにくい要因になったと推測します。

本日も米国金融当局者の発言、更に米国経済指標に注目。基本は①由来のドル円上昇を想定しますが、④~⑦によるドルと円の方向性を見極めたい。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

③日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

④リセッション懸念→株先物・株価指数下落→リスクオフ(通貨強弱「円>ドル」なら)→ドル円下落

⑤リスクオフ後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑦米国経済指標結果が弱い数値→ドル売り→ドル円下落

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

11:39 要人発言

中尾元財務官

「現在の円安は日本経済にとって良くない」

「イールドカーブコントロール(YCC)継続には多くのマイナス要素」(Bloomberg)

【考察】円安牽制発言。元財務官であるものの、YYC継続への懸念が出たのは大きかった様子。

欧州マーケット(16:00~25:00)

21:30 経済指標

米国経常収支 第1四半期

前回-2179億ドル(改定-2248)、予想-2747億ドル、結果-2914億ドル(✕)

21:30 経済指標

米国新規失業保険申請件数:前回22.9万件(改定23.1)、予想22.6万件、結果22.9万件(△)

米国失業保険継続申請件数:前回131.2万件(131.0改定)、予想131.5万件、結果131.5万件(○)(Bloomberg)

NYマーケット(22:30~29:00)

22:45 経済指標

米国製造業PMI速報値6月度:前回57.0、予想56.0、結果52.4(✕)

米国サービス業PMI速報値6月度:前回53.4、予想53.5、結果51.6(✕)

米国総合PMI速報値6月度:前回53.6、予想-、結果51.2(✕)(Bloomberg)

23:23 要人発言

米国パウエルFRB議長(議会証言)

「インフレ抑制にコミット」

「労働市場に影響を与えずインフレ抑制は困難」

「ソフトランディングの達成はますます困難」(Reuters)

【考察】前日同様のタカ派発言

24:00 要人発言

米国ボウマンFRB理事

「7月FOMCで0.75%利上げ支持」

「7月以降、数回のFOMCで0.50%利上げが適切」(Bloomberg)

【考察】タカ派発言

24:00 経済指標

米国カンザスシティ連銀製造業活動指数6月度

前回23、予想-、結果12(✕)

25:00 欧州クローズ

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

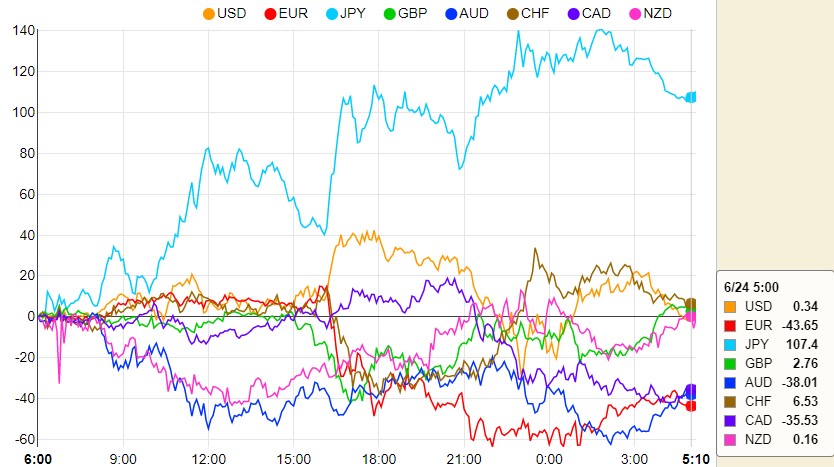

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):前日2位。中尾元財務官の円安牽制発言で買い。リスクオフで買い。

- CHF(リスクオフ通貨):前日1位。

- GBP(リスクオン通貨):前日5位。英国製造業PMI速報値が予想より弱い数値で売り。

- USD(基軸通貨):前日4位。米国経済指標の弱い数値で売り。米国ボウマンFRB理事のタカ派発言で買い。リスクオフで買い。

- NZD(資源国リスクオン通貨):前日8位。リスクオフで売り。

- CAD(資源国リスクオン通貨):前日6位。原油先物大幅安で売り。リスクオフで売り。

- AUD(資源国リスクオン通貨):前日7位。リスクオフで売り。

- EUR(リスクオン通貨):前日3位。独・欧製造業/非製造業PMI速報値が弱い数値で売り、独政府が天然ガス供給不足の懸念で「非常警報」を発令して売り。リスクオフで売り。

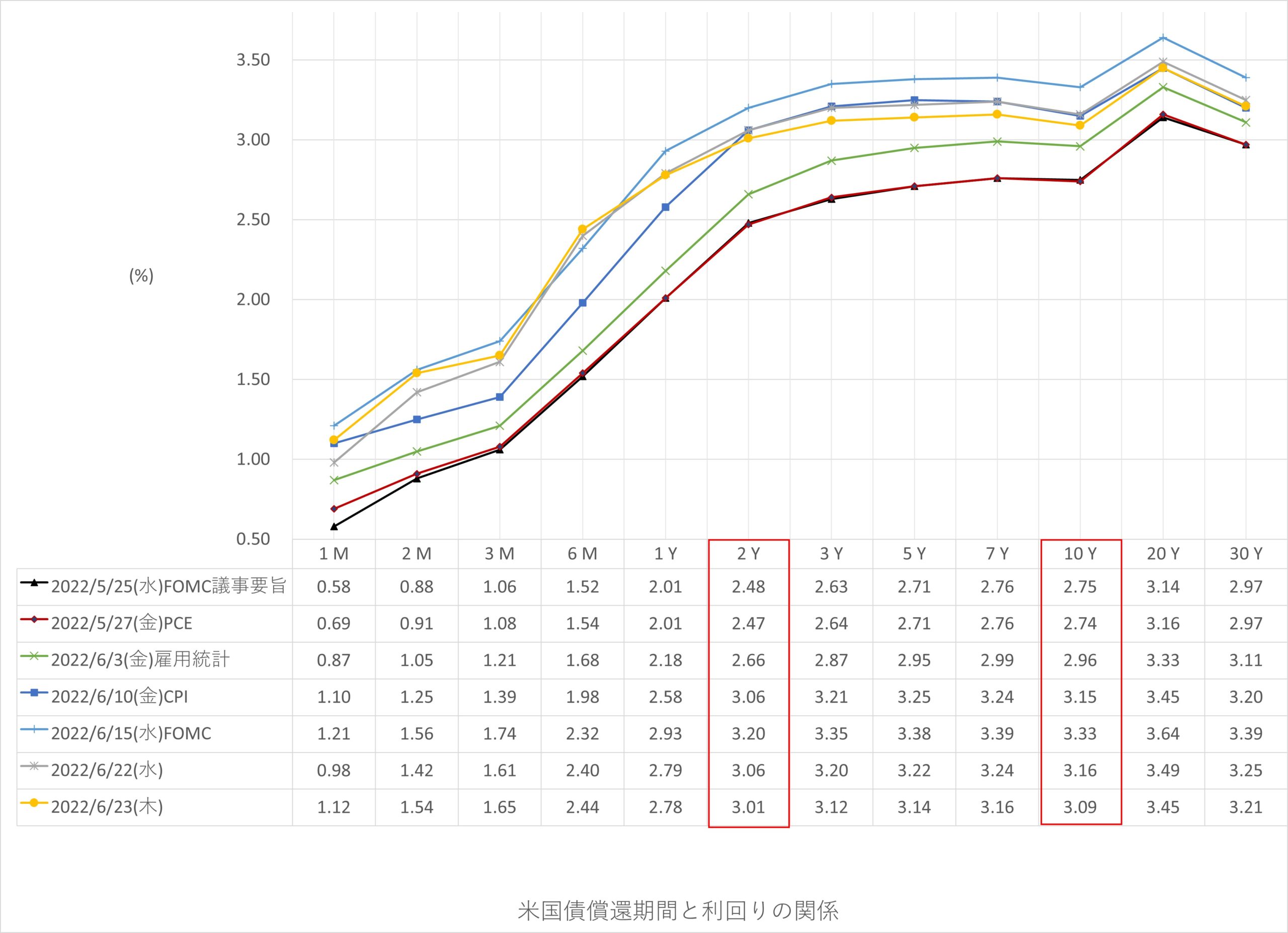

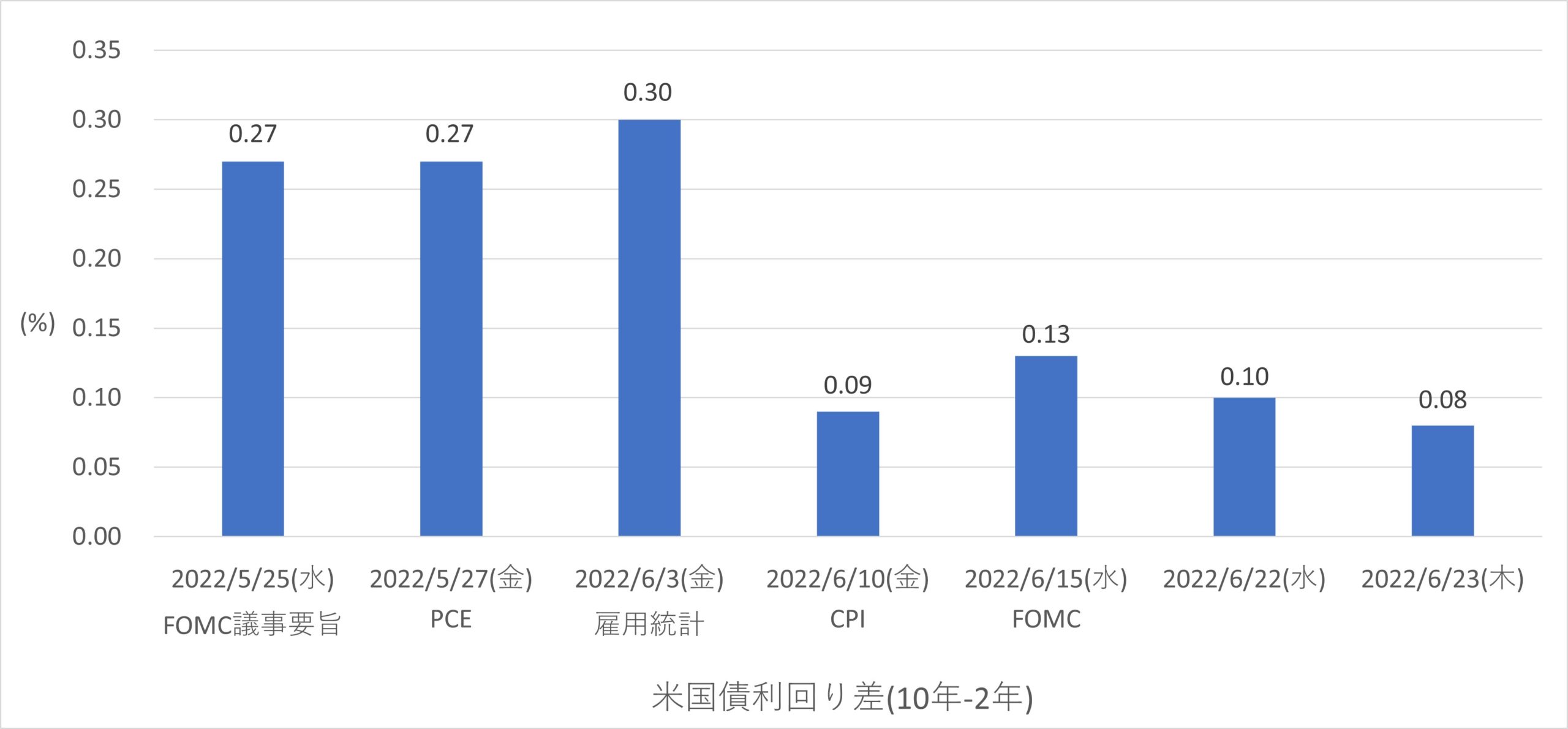

米国債イールドカーブ

6/23(木)は6/22(水)に対して、ブル・フラットニング(短期金利低下、長期金利低下、長短金利差縮小)。

*ブル・フラットニング:

直近の景気後退→政策金利引き下げ(又は予測より利上げ後退)の可能性浮上→将来も景気後退懸念→将来も利下げの見込み→ドル売り示唆

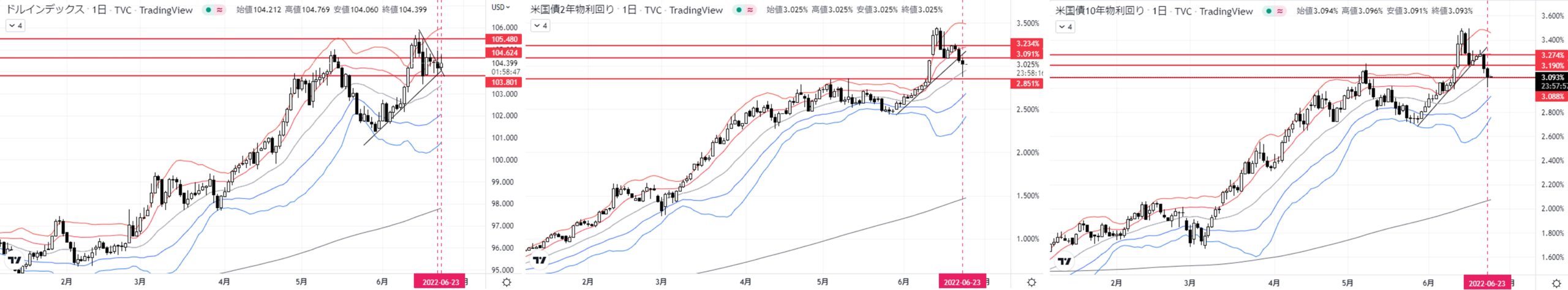

ドルインデックス:日足上下長ヒゲ陽線。レンジ推移。

米国債2年利回り:日足下ヒゲ陰線で20MAから反発。一旦、ネックライン3.091%やボリンジャーバンド+1σ付近の戻り高値3.234%まで上昇の可能性あり。

米国債10年利回り:日足下ヒゲ陰線で20MAから反発。一旦、ネックライン3.190%やボリンジャーバンド+1σ付近の戻り高値3.274%まで上昇の可能性あり。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:6/22下ヒゲ陰線。

- 4H足:ボリンジャーバンドスクイーズでレンジ。

- 1H足:ボリンジャーバンドスクイーズでレンジ。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H・4H足ネックライン実体136.273上抜け→レジサポ→目標1H・4H足実体上限136.600。

②ショート

(B)4H足ネックライン実体135.782下抜け→レジサポ→目標チャネル下限付近4H足サポート135.433。

【考察】前提:リスクリワード2.0以上

12:00 135.782下抜け→レジサポなく135.433到達→(B)ショート見送り

6月通算:6勝6敗、勝率50.0%

6月獲得pips:+149.2

コメント