ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

先週は、米国経済指標の弱い数値が多く、「リセッション懸念→弱い数値→ドル売り→ドル円下落」への反応が示すことが多々ありました。

本日の米国経済指標も弱い数値が出れば、先週と同様に下記⑥-2でのドル円下落が考えられます。一方、米国経済指標の弱い数値が出ても④-3でドル円上昇の可能性あり。どちらの動きが主体になるか見極めたい。

①日米金融政策差→米国金融引き締め・日本金融緩和継続→ドル買い円売り→ドル円上昇

②米国金融当局者タカ派発言→米国債利回り上昇ならドル買い→ドル円上昇

③日本要人からの強い円安牽制発言→円買い→ドル円下落→下げ止まりから押し目買い勢によるドル円上昇

④-1 リセッション懸念→株先物・株価指数下落→リスクオフドル買い円買い(通貨強弱「円>ドル」なら)→ドル円下落

④-2 リセッション懸念→急速な米国利上げ警戒後退→米国債利回り低下→ドル売り→ドル円下落

④-3 リセッション懸念→急速な米国利上げ警戒後退→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑤リスクオン→株先物・株価指数上昇(通貨強弱「ドル>円」なら)→ドル円上昇

⑥-1 米国経済指標結果が強い数値→ドル買い→ドル円上昇

⑥-2 米国経済指標結果が弱い数値→ドル売り→ドル円下落

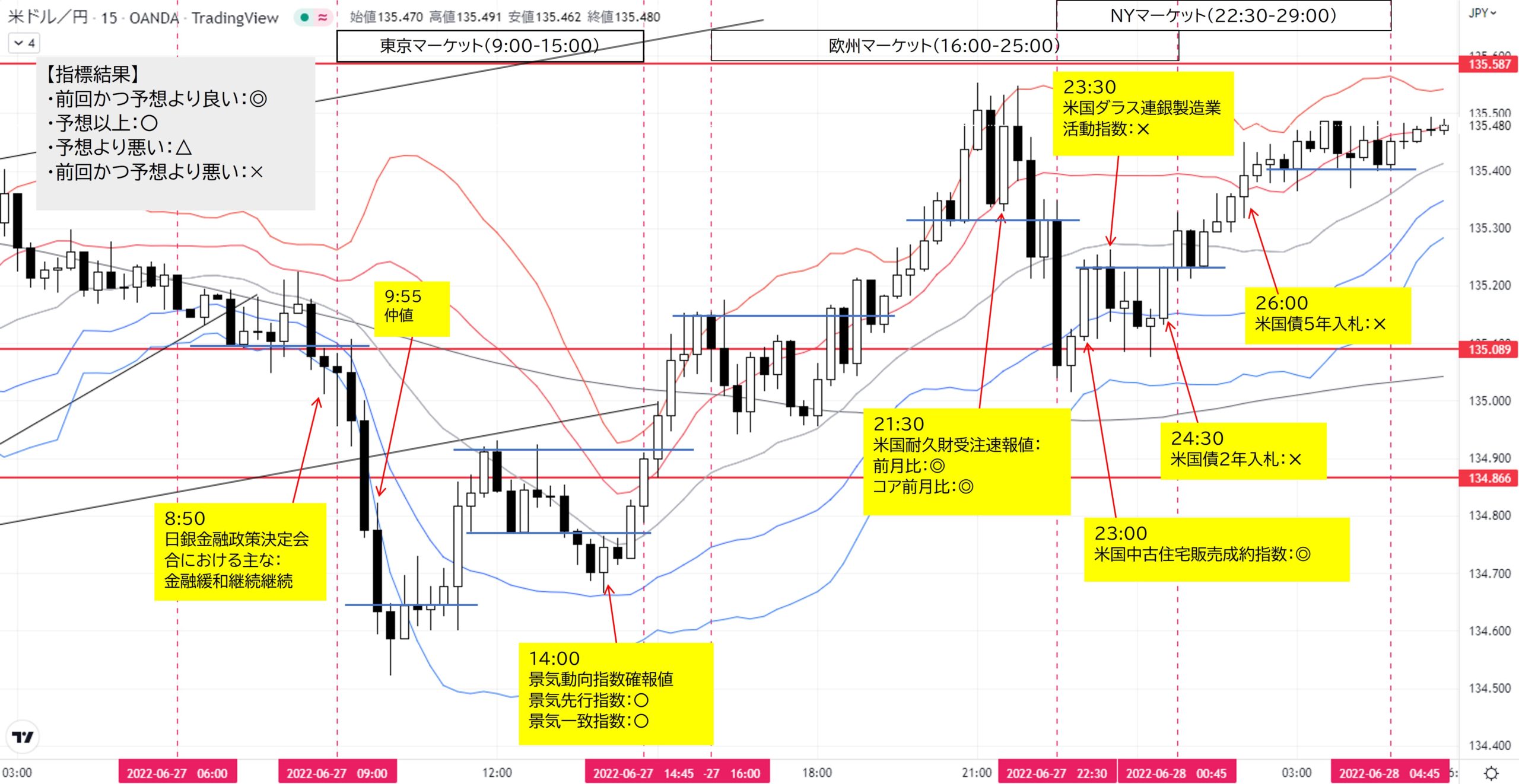

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日銀金融政策決定会合における主な意見(6月16・17日分)

「急激な円安の進行は、先行きの不確実性を高め、企業による事業計画の策定を困難にするため、経済にマイナスに作用する」

「金融政策は現状維持が適当」

「物価安定の目標の安定的な達成は難しい」(日本銀行)(Bloomberg)

【考察】

金融緩和継続のため円売り材料。しかし、想定通り内容であり円売り反応なし。

東京マーケット(9:00~15:00)

14:00 経済指標

日本景気動向指数確報値4月度

景気先行指数:前回102.9、結果102.9(○)

景気一致指数:前回96.8、結果96.8(○)

欧州マーケット(16:00~25:00)

21:30 経済指標

米国耐久財受注速報値5月度

前月比:前回0.5%(改定0.4)、予想0.2%、結果0.7%(◎)

コア前月比:前回0.4%(改定0.2)、予想0.4%、結果0.7%(◎)

NYマーケット(22:30~29:00)

23:00 経済指標

米国中古住宅販売成約指数5月度

前回-3.9%(改定-4.0)、予想-3.5%、結果0.7%(◎)

23:30 経済指標

米国ダラス連銀製造業活動指数6月度

前月比:前回-7.3、予想-6.5、結果-17.7(✕)

24:30 経済指標

米国債2年入札:「入札好調→利回り低下→ドル売り」、「入札不調→利回り上昇→ドル買い」の動き。

前回2.519%、結果3.084%(✕)

25:00 欧州クローズ

26:00 経済指標

米国債5年入札:「入札好調→利回り低下→ドル売り」、「入札不調→利回り上昇→ドル買い」の動き。

前回2.736%、結果3.271%(✕)

29:00 NYクローズ

ファンダメンタルズ材料とドル円の関係

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):前日5位。

- CHF(リスクオフ通貨):前日4位。

- CAD(資源国リスクオン通貨):前日2位。

- USD(基軸通貨):前日7位。

- GBP(リスクオン通貨):前日6位。

- JPY(リスクオフ通貨):前日8位。

- NZD(資源国リスクオン通貨):前日3位。

- AUD(資源国リスクオン通貨):前日1位。

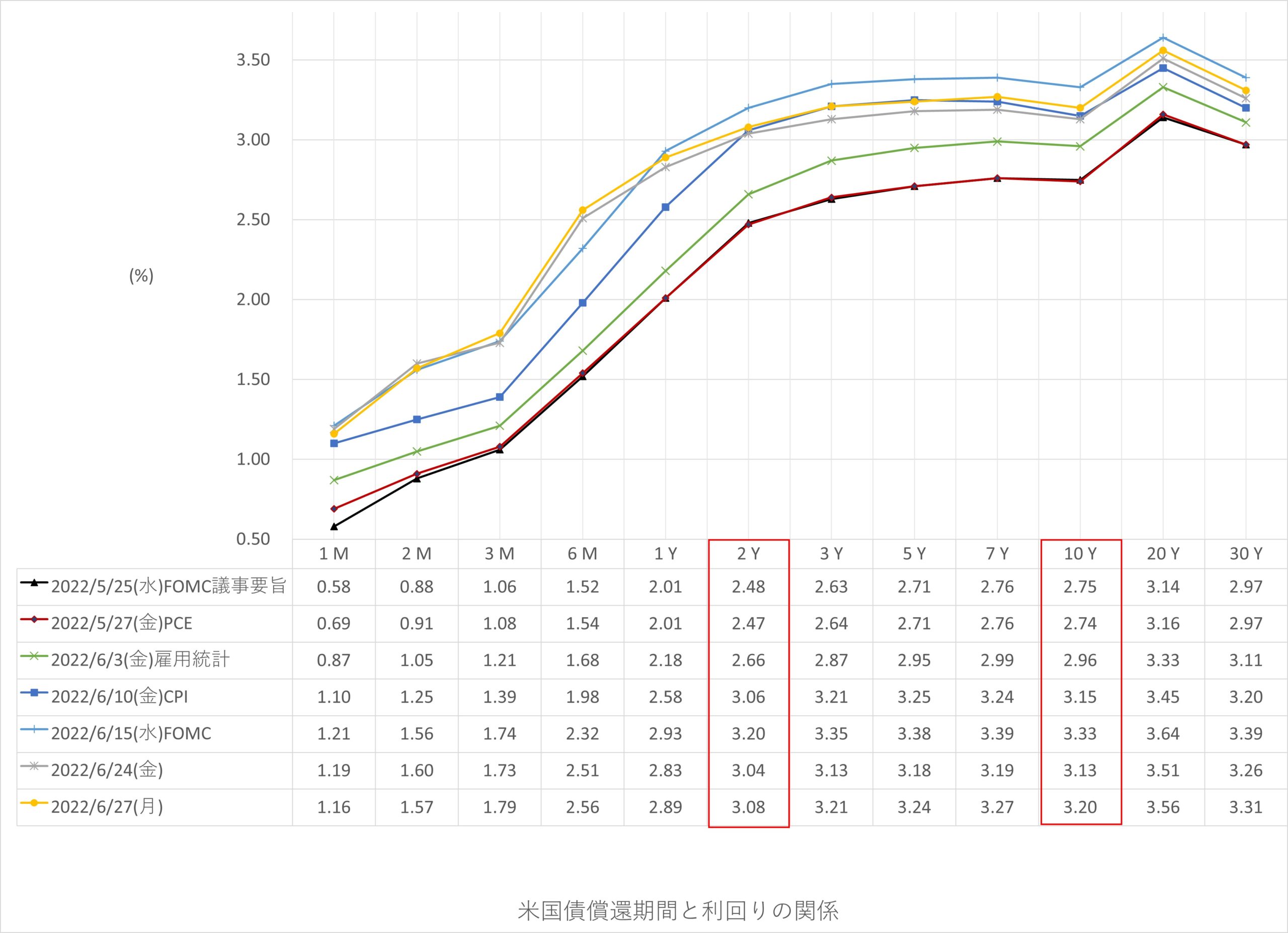

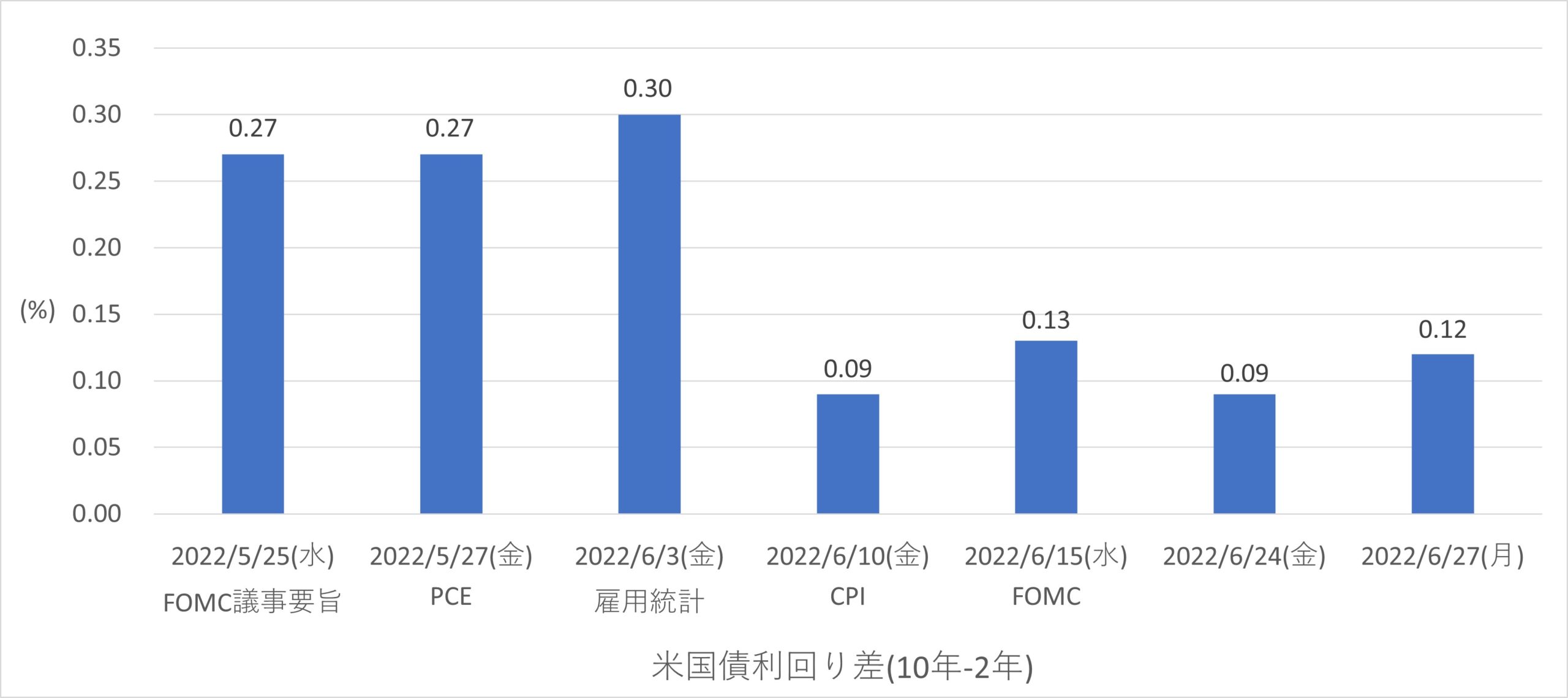

米国債イールドカーブ

6/27(月)は6/24(金)に対して、ベア・スティープニング(短期金利上昇、長期金利上昇、長短金利差拡大)。

*ベア・スティープニング:

直近の景気良好→景気過熱抑制のために政策金利上げの可能性浮上→長短金利上昇→長期金利高く将来も利上げ見込み→好景気継続→リスクオン→ドル買い示唆

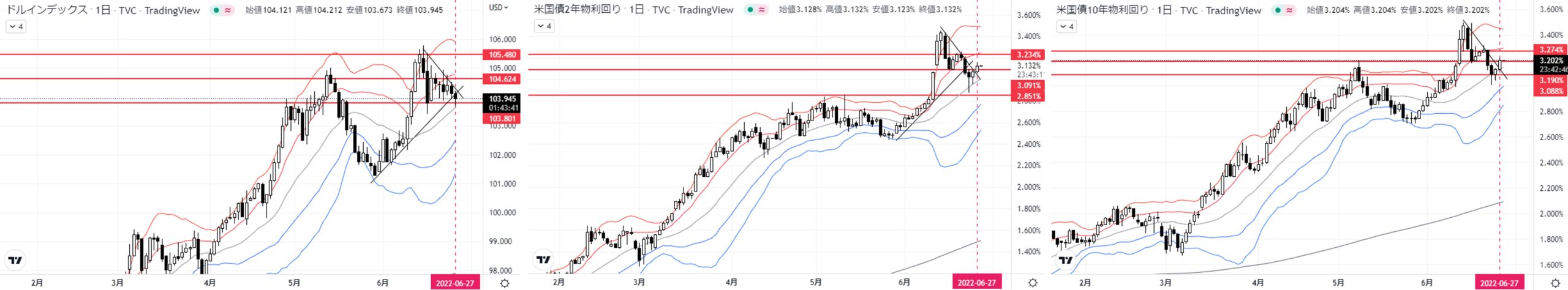

ドルインデックス:日足下ヒゲ陰線。20MAかつネックライン103.801付近推移。

米国債2年利回り:日足下ヒゲ陽線で20MAから反発しトレンドライン上抜け。ボリンジャーバンド+1σ付近の戻り高値3.234%まで上昇の可能性あり。

米国債10年利回り:日足下ヒゲ陽線で20MAから反発しトレンドライン上抜け。ボリンジャーバンド+1σ付近の戻り高値3.274%まで上昇の可能性あり。

テクニカル分析

ドル円チャート

- 月足: ボリンジャーバンド+2σをバンドウォークし強い上昇トレンド。

- 週足:6/20週は長下ヒゲ陽線。ボリンジャーバンド+1σ~+2σ間の上昇トレンド。

- 日足:6/24陽線。ボリンジャーバンド+1σ~+2σ間。

- 4H足:ボリンジャーバンドスクイーズで直近は下降トレンド。

- 1H足:下降チャネル形成。

- 15M足:ボリンジャーバンドスクイーズでレンジ。

【シナリオ】

①ロング

(A)1H足チャネル上限かつ戻り高値実体135.587上抜け→レジサポ→目標1H足戻り高値実体135.794。

②ショート

(B)1H足押し安値実体135.089下抜け→レジサポ→目標15M足実体下限134.866

【考察】前提:リスクリワード2.0以上、値幅20pips以上

9:45 135.089下抜け→レジサポ→値幅<20pips→(B)ショート見送り

6月通算:6勝8敗、勝率42.9%

6月獲得pips:+119.2

コメント