ファンダメンタルズ分析

本日のシナリオ

1.経済指標

・米国2年債入札

2.要人発言

・政府日銀円安牽制

・FRB

3.その他

・五十日仲値

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①米国労働市場、②インフレ、③米国経済成長、④地政学リスク、⑤米国大統領選挙、⑥円キャリー取引(促進or巻き戻し)に分類できます。

・来週の円相場は堅調か、地政学リスクに警戒続く-米感謝祭前で動意薄(Bloomberg)

・【債券週間展望】金利に上昇圧力、日銀の12月利上げ織り込み進む(Bloomberg)

・【日本株週間展望】小反発、景気指標が手掛かりに-内需株選好か(Bloomberg)

今週は11/28(木)米国感謝祭で祝日休場、11/29(金)米国ブラックフライデーで短縮取引となりますが、既に休暇入りしている投資家が多いことから閑散相場となりやすいです。

従って値動き乏しい展開になりやすいですが、一方で市場参加者が少ないタイミングを狙った投機筋による仕掛けで乱高下に警戒が必要と言えます。

5.本日の注目材料

(1)米国経済指標

注目度の高い指標なし。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

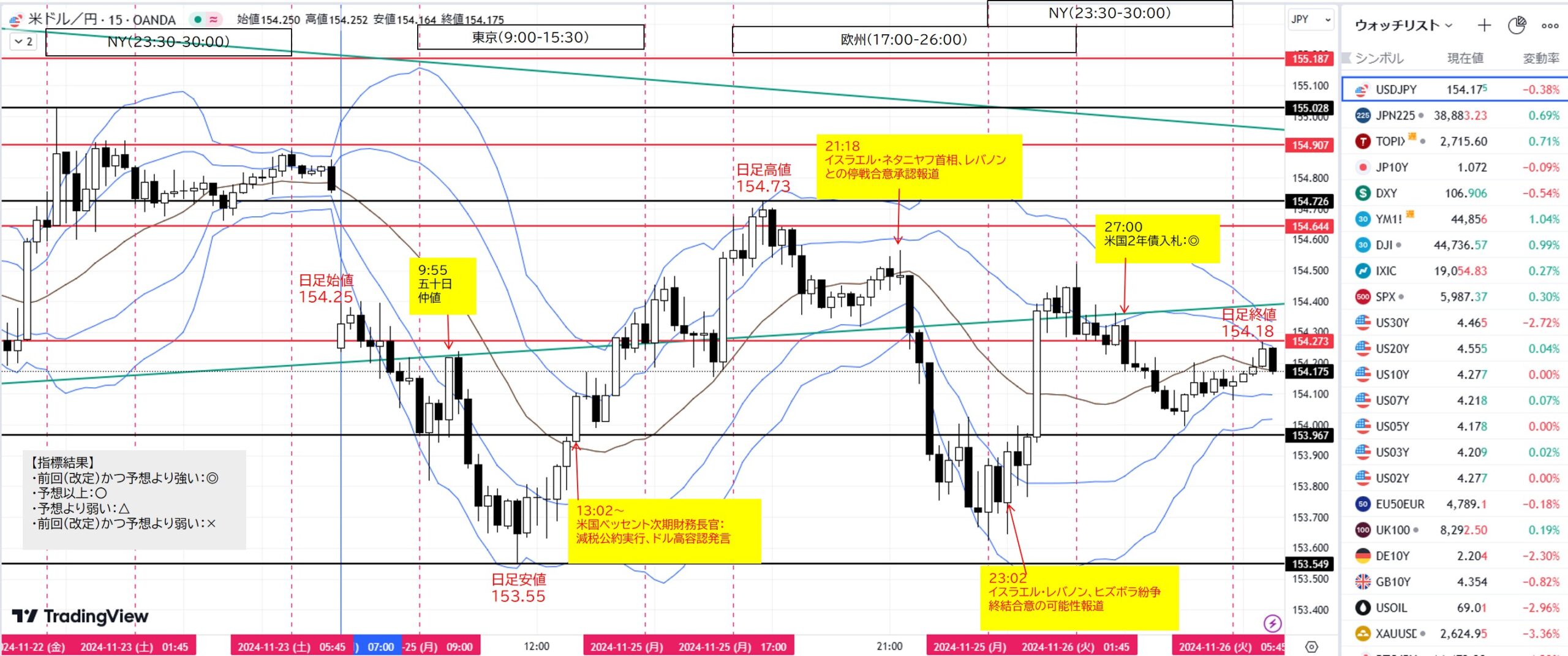

東京マーケット前

東京マーケット(9:00~15:30)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあります。

13:02~要人発言

米国スコット・ベッセント次期財務長官

ベッセント氏、安倍氏「3本の矢」倣い提言-減税を優先と米紙に語る(Bloomberg)

【考察】減税公約実行、ドル高容認発言。ドル円上昇。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

21:18 報道

Israeli prime minister approves Lebanon ceasefire deal ‘in principle,’ source says(CNN)

【考察】中東地政学リスクオフ後退。原油先物価格下落に連れてドル円下落。

23:02 報道

イスラエル、26日の閣議でヒズボラ停戦を採決する可能性-当局者(Bloomberg)

【考察】中東地政学リスクオフ後退。原油先物価格下落に連れてドル円下落。

27:00 経済指標

米国2年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもある。

(過去の発表日:8/27, 9/24, 10/28, 11/25)

発行額(Offering Amount):690億ドル

最高落札利回り(High Yield):前回4.130%、結果4.274%(×)

応札倍率(Bid to Cover Ratio, 応札額/発行額):前回2.50倍、結果2.77倍(◎)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回58.2%、結果71.6%(◎)

テール(Bid利回りと落札利回りの差):前回+0.80bps、結果-0.18bps(◎)。4.274-4.292=-0.018

WI:4.292%

【考察】入札良好。ドル円下落。

29:30~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

(過去の発言: 10/17, 11/15, 11/21, 11/25)

:政策スタンスは中立。前回11/21ハト派発言。

【考察】ハト派発言。ドル円揉み合い。

<まとめ>

東京マーケット:

日足始値154.25

取引開始直後、休場中11/23(土)米国トランプ大統領が次期財務長官にスコット・ベッセント氏を指名したことでインフレ抑制期待からドル円ギャップダウンスタートから、日足安値153.55へ急落。

その後、米国インフレ抑制期待から日本株上昇(円キャリー促進)、米国ベッセント次期財務長官の減税公約実行・ドル高容認発言を受けて日通し高値154.33へ急騰して引けました。

【日本市況】円上昇、米財務長官に財政タカ派で債券高も-株式は続伸(Bloomberg)

欧米マーケット:

欧州オープン後も米国ベッセント次期財務長官の減税公約実行・ドル高容認発言の影響から日足高値154.73へ上昇。

しかし、イスラエル・ネタニヤフ首相がレバノンとの停戦合意承認報道、イスラエル・レバノン、ヒズボラ紛争終結合意の可能性報道を受けて中東地政学リスオフ後退し、原油先物価格下落に連れてドル円急落。

一方、NYマーケットに入ると、米国ベッセント次期財務長官の3本の矢(①実質GDP3%拡大、②財政赤字3%へ縮小、③原油日量300万バレル増産)の中で、①実質GDP3%拡大から米国株上昇(円キャリー促進)に連れたドル円上昇、米国2年債入札(強)のドル円下落も交錯し、乱高下で引けとなりました。

日足終値154.18

【米国市況】国債と株上昇、ベッセント・ラリーの様相-154円台前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

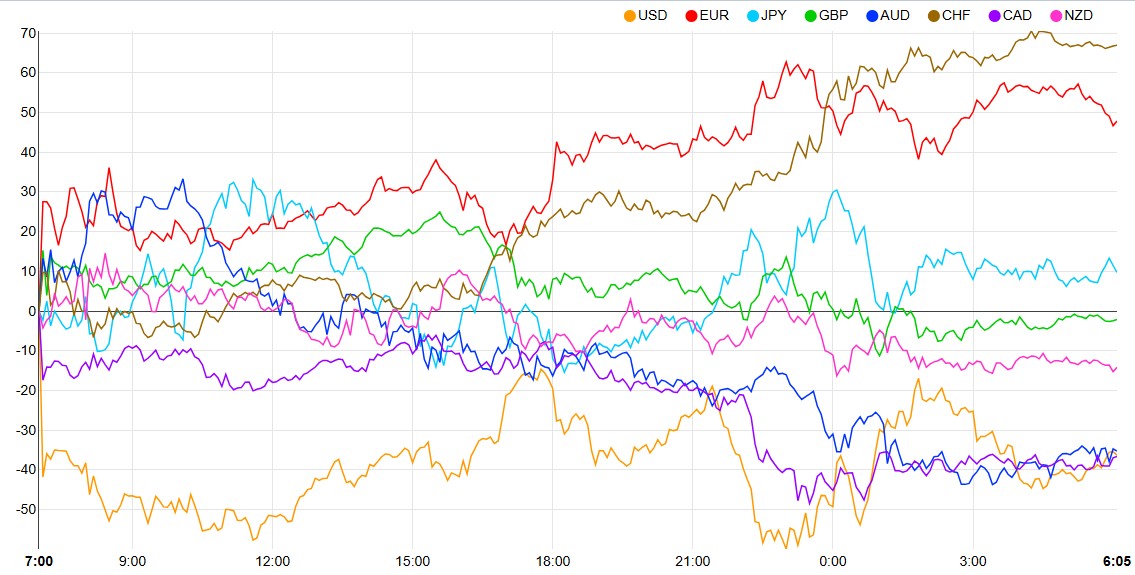

通貨強弱

<ドル売り優勢>

買い材料:

・米国ベッセント次期財務長官:減税公約実行、ドル高容認発言

・米国ベッセント次期財務長官:3本の矢(①実質GDP3%拡大→米国株上昇、②財政赤字3%へ縮小→米国債利回り低下、③原油日量300万バレル増産→原油先物価格低下、米国債利回り低下)の①

売り材料:

・休場中11/23(土)米国トランプ大統領が次期財務長官にスコット・ベッセント氏を指名

・米国ベッセント次期財務長官:3本の矢(①実質GDP3%拡大→米国株上昇、②財政赤字3%へ縮小→米国債利回り低下、③原油日量300万バレル増産→原油先物価格低下、米国債利回り低下)の②と③

・イスラエル・ネタニヤフ首相、レバノンとの停戦合意承認報道→中東地政学リスオフ後退→原油先物価格下落

・イスラエル・レバノン、ヒズボラ紛争終結合意の可能性報道→中東地政学リスオフ後退→原油先物価格下落

・米国2年債入札(強)

<円売買交錯>

買い材料:

・中東地政学リスオフ後退→原油先物価格下落→日本貿易収支改善

売り材料:

・米国ベッセント次期財務長官政策のインフレ抑制期待→日本株上昇(円キャリー促進)

・米国ベッセント次期財務長官:3本の矢の内、①実質GDP3%拡大→米国株上昇(円キャリー促進)

・2024年6月調査想定為替レート上期144.96(日本銀行、短観)以上推移→日本企業業績改善・株上昇(円キャリー促進)

・構造的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、航空燃料不足・パイロット不足・クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利450-475bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回12月18日(水)公表:据え置き47.3→44.1%、25bps引き下げ52.7→55.9%、50bps引き下げ0.0→0.0%

年内利下げ観測:25bps×1回=25bps → 政策金利425~450bps相当

テクニカル分析

トレードシナリオと結果

- 月足:11月陽線形成中。レンジ。付近。

- 週足:11/18週、確定。レンジ。戻り高値付近

- 日足:11/22。上昇トレンド。

- 4H足:上昇チャネル。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足レンジ高値154.907をダウ上昇→目標4H足戻り高値155.187

②Short

(B)1H足押し安値154.644かつ1H足20MAをダウ下落→目標4H足押し安値154.273

本日:シナリオ外のためトレードなし

11月通算:9勝10敗、勝率47.4%、RR2.01 、+116.2pips

コメント