ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

8/2最大の注目材料であった「米国ペロシ下院議長の台湾訪問」は大きな問題なく実施され、「地政学リスクオフ後退→円売り→ドル円上昇」。当然ながら、中国からは強い反発があり、急遽台湾周辺で軍事訓練が発表されました。更に中国の強い対抗措置が打ち出されて「地政学リスク→円買い→ドル円下落」の可能性があるため、本日も急な報道に注意したい。

また、米国金融当局者からタカ派発言が相次ぎ、「米国債利回り上昇→ドル買い→ドル円上昇」も生じました。本日もこの影響を引き継ぎやすいと考えます。

本日の注目材料は、米国PMIとISM非製造業景況感指数。

①「結果が強い数値→ドル買い→ドル円上昇」か②「結果が弱い数値→ドル売り→ドル円下落」ですが、②ドル円下落の可能性が高いと推測します。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:47 要人発言(Bloomberg)

米国ブラード・セントルイス連銀総裁(2022年FOMC投票権あり)

「米国のリセッション入りはない」

「年内、政策金利3.75%-4.00%を望む」

【考察】タカ派発言

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

20:00 経済指標

米国MBA住宅ローン申請指数:住宅販売数件数や住宅着工件数の先行指標

前週比:前回-1.8%、結果1.2%(◎)

20:32 要人発言(Bloomberg)

米国ブラード・セントルイス連銀総裁(2022年FOMC投票権あり)

「米国の下半期GDPはプラス成長になる可能性」

「雇用増のためリセッションとは言い難い」

「年内、政策金利3.75%-4.00%を望む」

【考察】 午前のタカ派発言と変わりなし。

21:03 要人発言(Bloomberg)

OPECプラス閣僚級会合

「小幅増産で合意」

【考察】「供給不足→WTI先物価格上昇→ドル買い材料」

21:44 米国第2四半期決算(Bloomberg)

モデルナ

売上:予想40.7億ドル、結果47.0億ドル(◎)

EPS:予想4.55ドル、結果5.24ドル(◎)

NYマーケット(22:30~29:00)

22:45 経済指標

米国サービス業PMI確報値7月度:基準50、前回47.0、予想47.0、結果47.3(◎)

米国総合PMI確報値7月度:基準50、前回47.5、予想47.5、結果47.7(◎)

23:00 経済指標

米国製造業新規受注6月度

前回1.6%(改定1.8)、予想1.1%、結果2.0%(◎)

23:00 経済指標(Bloomberg)

米国ISM非製造業景気指数7月度:景気の先行指標として注目度大。

基準50、前回55.3、予想53.6、結果56.7(◎)

【考察】

発表前:15M足上昇チャネル内でダウ形成。チャネル上抜けで強い上昇示唆。

発表後:同刻発表の他指標と同じく、前回かつ予想より強い数値。「ファンダとテクニカル」の方向性一致で強い上昇。

23:00 経済指標

米国耐久財受注確報値6月度

前月比:前回1.9%、予想1.9%、結果2.0%(◎)

コア前月比:前回0.3%、予想0.3%、結果0.4%(◎)

23:30 経済指標(Reuters)

米国週間石油在庫統計

「在庫増→需要低迷・供給過多→原油・ガソリン売り材料→ドル売り」、「在庫減→需要増・供給不足→原油・ガソリン買い材料→ドル買い」

原油在庫:前回-452.3万バレル、予想-62.9万バレル、結果446.7万バレル(◎)

ガソリン在庫:前回-330.4万バレル、予想-161.4万バレル、結果16.3万バレル(〇)

24:09 要人発言(Reuters)

米国デイリー・サンフランシスコ連銀総裁(2022年FOMC投票権なし)

「高インフレとの闘いは終わっていない」

「市場の来年利下げ観測は先を急ぎ過ぎ」

「9月FOMCで0.50%利上げは妥当」

「インフレ抑制が見られず、加速しているなら0.75%利上げあり得る」

「年内、FF金利3.4%合理的な水準」

【考察】タカ派発言

24:46 要人発言(Reuters)

米国バーキン・リッチモンド連銀総裁(2022年FOMC投票権なし)

「インフレ抑制は可能だが、リセッションの可能性がある」

「FRBは目標インフレ2%に戻す」

【考察】タカ派発言

27:45 要人発言(Reuters)

米国カシュカリ・ミネアポリス連銀総裁(2022年FOMC投票権なし)

「インフレ抑制に対する動きが遅すぎた」

「インフレが一過性の可能性はある」

「2023年、利下げの可能性は低い」

【考察】タカ派発言

ファンダメンタルズ材料とドル円の関係

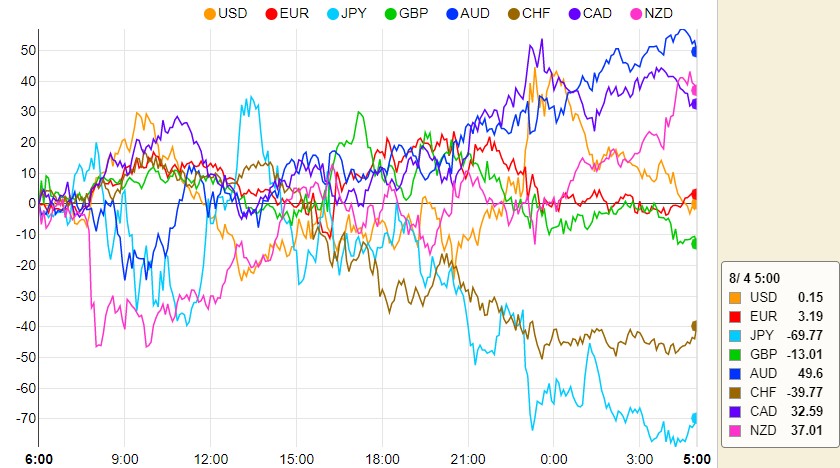

通貨強弱

NYマーケットクローズ時点の通貨強弱

- AUD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

- CAD(資源国リスクオン通貨):「OPECプラスで小幅増産合意→WTI原油先物価格上昇」で買い。

- EUR(リスクオン通貨):

- USD(基軸通貨):米国ブラード・セントルイス連銀総裁、米国デイリー・サンフランシスコ連銀総裁、米国バーキン・リッチモンド連銀総裁tと米国カシュカリ・ミネアポリス連銀総裁のタカ派発言で買い。米国PMI確報値、米国ISM非製造業景気指数、米国製造業新規受注と米国耐久財受注確報値の強い数値で買い。

- GBP(リスクオン通貨):

- CHF(リスクオフ通貨):

- JPY(リスクオフ通貨):

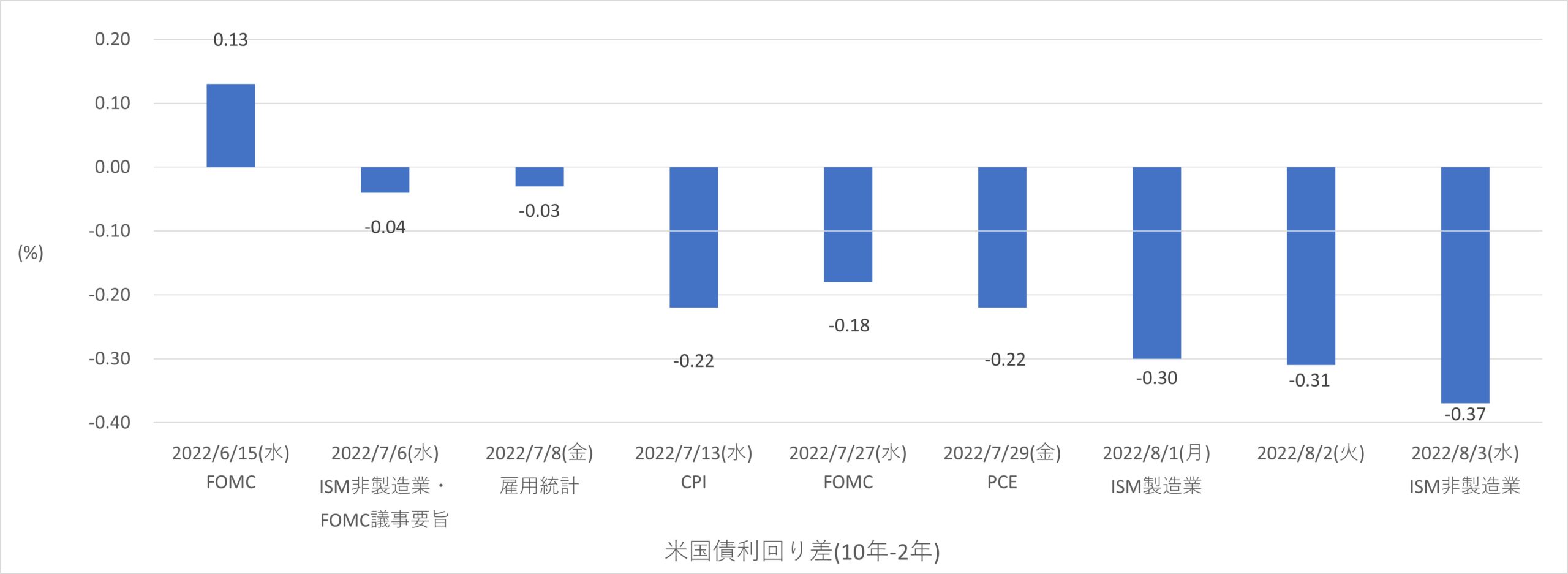

米国債イールドカーブ

8/3(水)は8/2(火)に対して、ツイスト・フラットニング(短期金利上昇、長期金利低下、長短金利差拡大)。2年と10年利回りの逆イールド継続。

*ツイスト・フラットニング:

直近の景気良好→政策金利引き上げ(又は予測より利上げ前進)の可能性浮上→将来は景気減速懸念→将来は利上げ見込み後退→直近のドル買い、将来のドル売り示唆

・ドルインデックス:日足十字線。チャネル上限かつレジスタンス106.386上抜けており、8/4は上昇と推測。

・米国債2年利回り:日足上長ヒゲ陽線。レジスタンス3.05%上抜けており、8/4は上昇と推測。

・米国債10年利回り:日足上長ヒゲ陰線。8/4も下落の可能性あり。

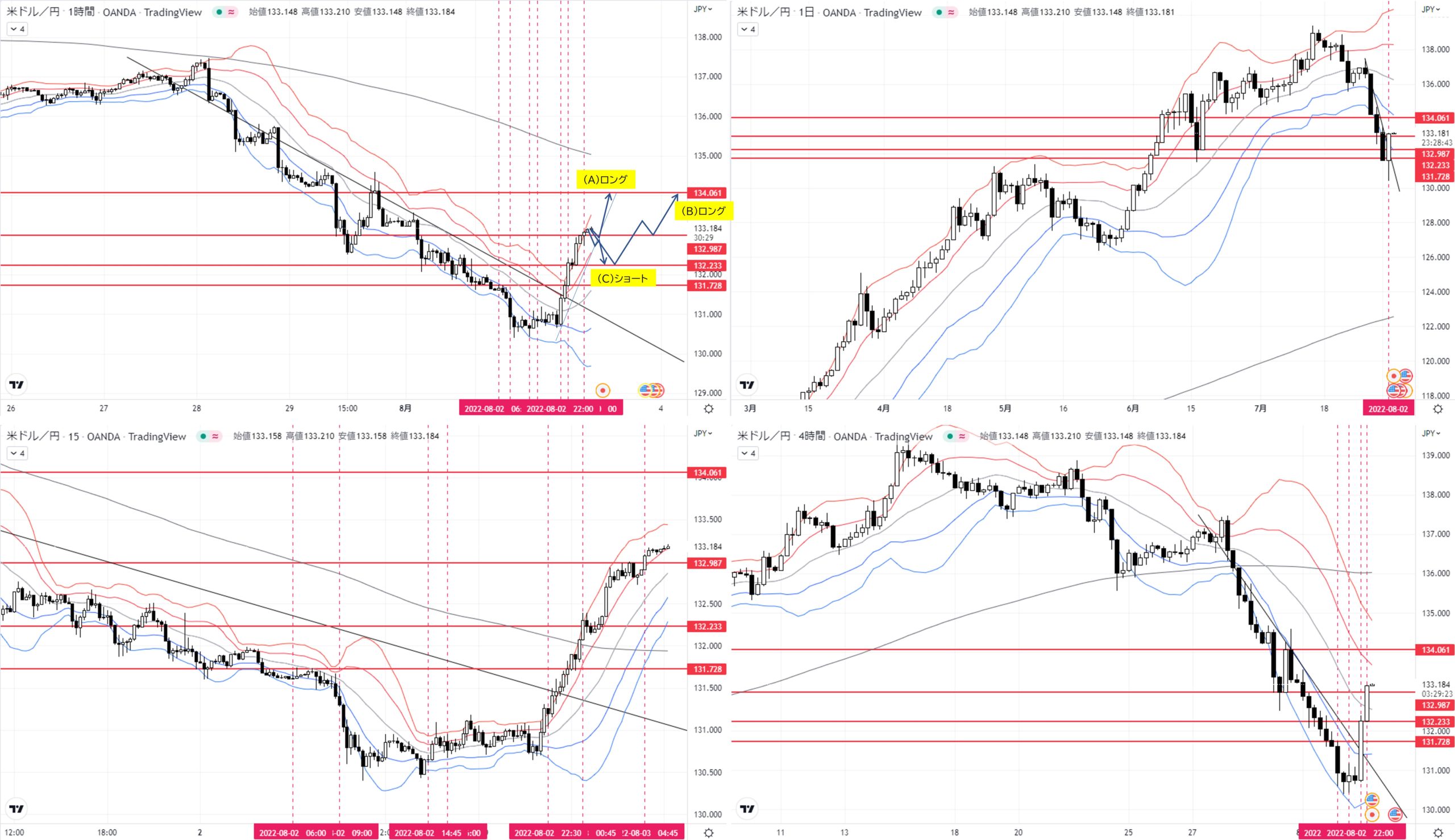

テクニカル分析

ドル円チャート

- 月足:ボリンジャーバンド+2σをバンドウォーク終了し、+2σ~+1σ間を推移。

- 週足:8/2下ヒゲピンバー、20MAから急反発上昇中。

- 日足:8/2長下ヒゲ陽線。しかしボリンジャーバンド-2σバンドウォーク継続。

- 4H足:20MA上抜けて下降トレンド終了しレンジ推移。

- 1H足:ボリンジャーバンド+2σバンドウォークの上昇トレンド。

- 15M足:上昇トレンド。

【シナリオ】

①ロング

(A)4H足サポート132.987かつ1Hトレンドライン反発上昇→レジサポ→目標1H・4H足戻り高値134.061。

(B)1H足トレンドライン下抜け後、再上昇→4H足レジスタンス132.987上抜け→ダウ形成→目標1H・4H足戻り高値134.061。

②ショート

(C)1H・4H足サポート132.987下抜け→レジサポ→目標1H足押し安値131.728。

【考察】前提:リスクリワード2.0以上、値幅20pips以上

トレード1

8:45 132.987上抜け→レジサポ→(A)ロング

11:45 S/L 133.130到達→(A)ロング失敗

ロング:133.430

目標利益:(134.061-133.430)×100=63.1 pips

S/L :133.430-0.30=133.130

RR: 63.1/30=2.10

結果:-30.0 pips

トレード2

20:00 132.987上抜け→ダウ形成→(B)ロング

23:15 T/P 134.061到達→(B)ロング成立

ロング:133.354

目標利益:(134.061-133.354)×100=70.7 pips

S/L :133.354-0.35=133.004

RR: 70.7/35=2.02

結果:+70.7 pips

8月通算:2勝1敗、勝率66.7%

8月獲得pips:+69.5

コメント