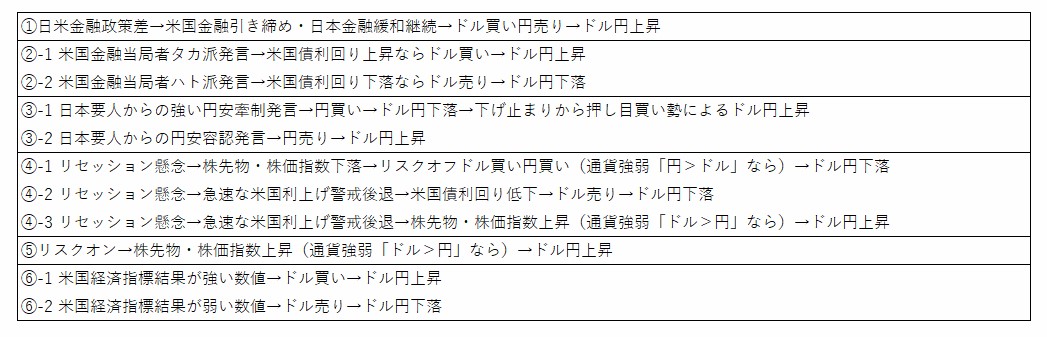

ファンダメンタルズ分析

本日のシナリオ

注目材料

1. 経済指標・要人発言

9/14は何といっても、日本要人から相次ぐ強烈な円安牽制発言によるドル円急落。NYマーケットで下げ止まりじりじりとドル円上昇していますが本日どうなるか。

また、本日は注目度の高い米国経済指標が続きます。通常なら強い数値が出ればドル円上昇を考えたいところですが、円安牽制の動きと交錯する可能性があり悩ましい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

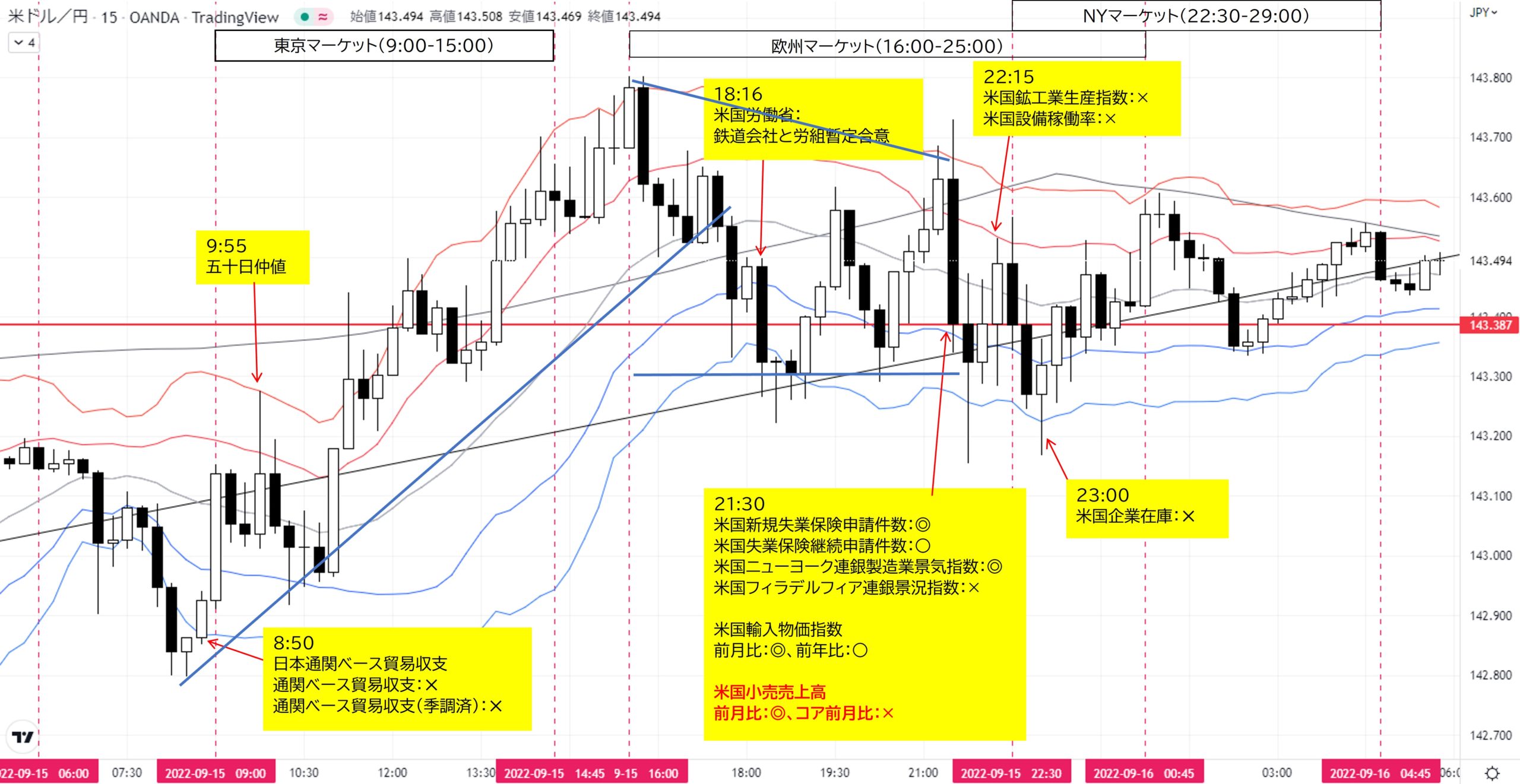

東京マーケット前

8:50 経済指標(Bloomberg)

日本通関ベース貿易収支8月度

通関ベース貿易収支:前回-14368億円(改定-14338)、予想-23820億円、結果-28173億円(✕)

通関ベース貿易収支(季調済):前回-21333億円(改定)、予想-20321億円、結果-23713億円(✕)

【考察】弱い数値→円売り→ドル円上昇。

東京マーケット(9:00~15:00)

9:55 五十日仲値

【考察】ややドル買い需要→ドル円上昇

欧州マーケット(16:00~25:00)

18:16 要人発言(Bloomberg)

米国労働省、鉄道会社と労組暫定合意

【考察】スト回避→インフレ加速・米国リセッション懸念後退→ドル買い・ドル売り交錯ですが、ややドル売り優勢でドル円下落。

21:30 経済指標(Bloomberg)

米国新規失業保険申請件数

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回22.2万件(改定21.8)、予想22.6万件、結果21.3万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回147.3万件(改定140.1)、予想147.5万件、結果140.3万件(○)

21:30 経済指標(Bloomberg)

米国ニューヨーク連銀製造業景気指数9月度

米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」。

基準0、前回-31.3、予想-13.0、結果-1.5(◎)

21:30 経済指標

米国フィラデルフィア連銀景況指数9月度

米国ISM製造業購買担当者景気指数と相関性あるため注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

基準0、前回6.2、予想2.4、結果-9.9(✕)

21:30 経済指標(Bloomberg)

米国輸入物価指数月8月度

前月比:前回-1.4%(改定-1.5)、予想-1.2%、結果-1.0%(◎)

前年比:前回8.8%(改定8.7)、予想7.7%、結果7.8%(○)

21:30 経済指標(Bloomberg)

米国小売売上高8月度

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。

前月比:前回0.0%(改定-0.4)、予想-0.1%、結果0.3%(◎)

コア前月比:前回0.4%(改定0.0)、予想0.0%、結果-0.3%(✕)

【考察】

発表前:東京マーケットは15M足上昇トレンドでしたが、欧州マーケットに入りレンジ。同刻発表の指標が複数あり、結果交錯すれば方向性出にくい。

発表後:結果は強弱交錯しレンジ内推移継続。

22:15 経済指標(Bloomberg)

米国鉱工業生産指数8月度

鉱工業生産指数:前回0.6%(改定0.5)、予想0.3%、結果-0.2%(✕)

設備稼働率:前回80.3%(改定80.2)、予想80.4%、結果80.0%(✕)

【考察】弱い数値でしたがドル円上昇。結果とドル円の動きがちくはぐ。

NYマーケット(22:30~29:00)

23:00 経済指標

米国企業在庫7月度

前月比:前回1.4%、予想0.7%、結果0.6%(✕)

【考察】米国鉱工業生産指数と同様に、弱い数値にも関わらずドル円上昇。弱い数値が材料視されないという地合いなのか。

ファンダメンタルズ材料とドル円の関係

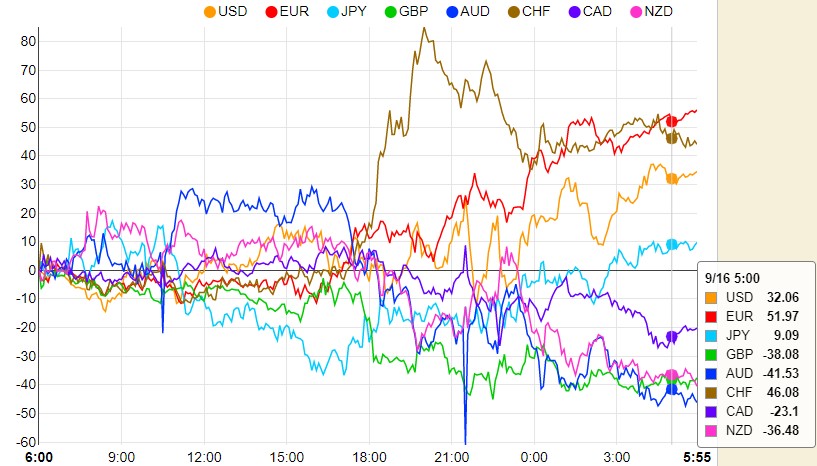

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):ECB当局者のタカ派発言で買い。

- CHF(リスクオフ通貨):

- USD(基軸通貨):

- JPY(リスクオフ通貨):

- CAD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- AUD(資源国リスクオン通貨):

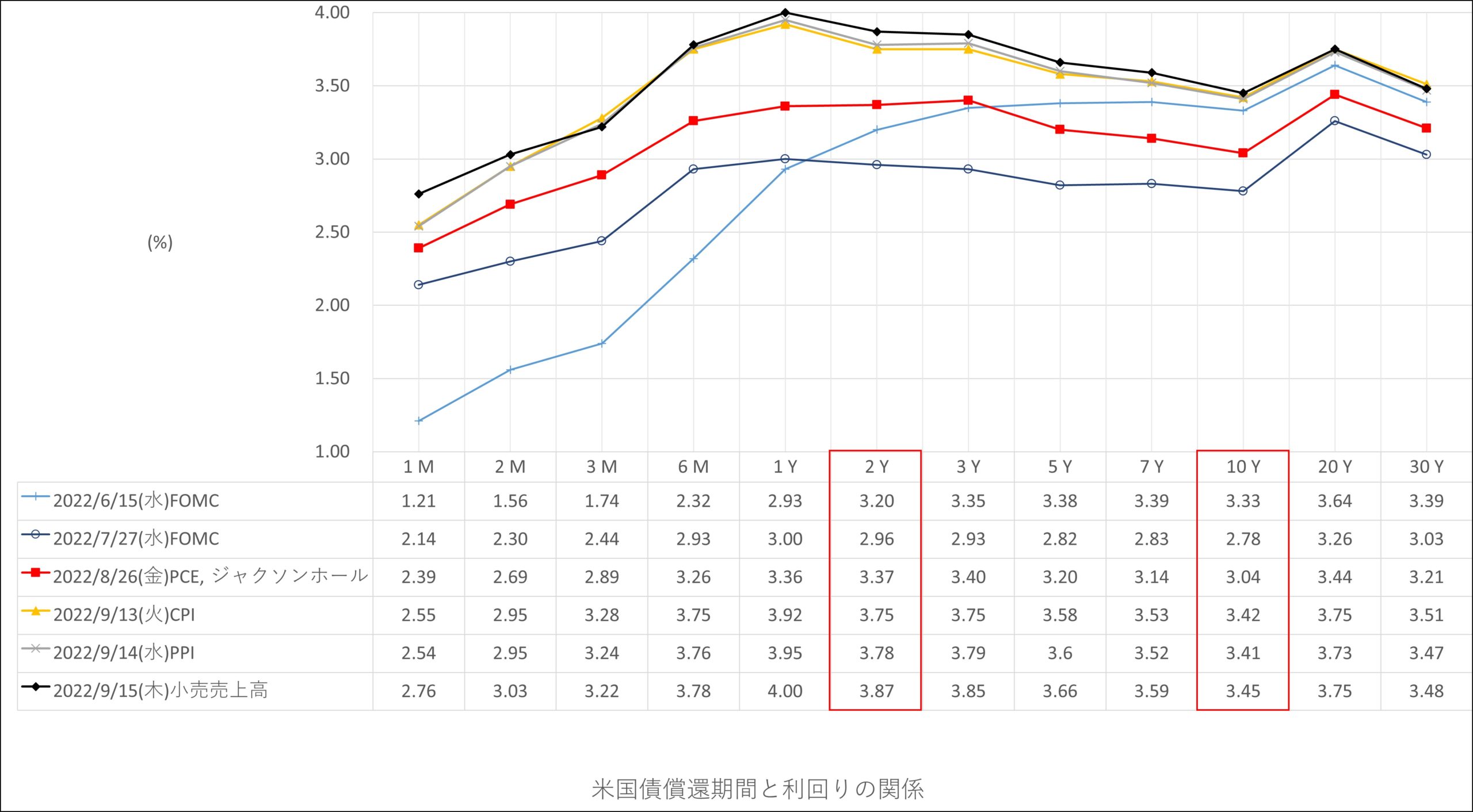

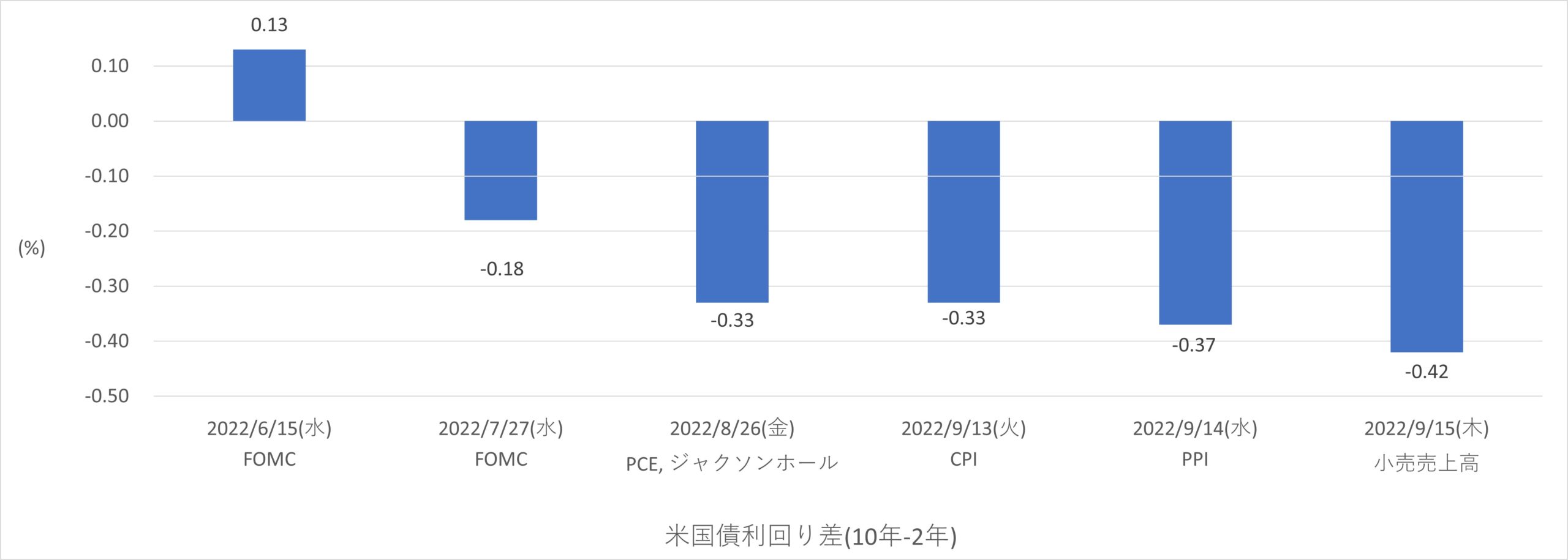

米国債イールドカーブ

9/15(木)は9/14(水)に対してベア(短期金利上昇、長期金利上昇、長短金利差拡大)。2年と10年利回りの逆イールド継続。

テクニカル分析

ドル円トレード

- 月足:ボリンジャーバンド+2σをバンドウォーク。

- 週足:ボリンジャーバンド+2σをバンドウォーク。

- 日足:9/14大陰線。上昇トレンド継続。

- 4H足:ボリンジャーバンドスクイーズしレンジ。直近は日足トレンドラインで反発上昇。

- 1H足:ボリンジャーバンドスクイーズしレンジ。

- 15M足:ボリンジャーバンドスクイーズしレンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス143.387上抜け→レジサポ→目標ラウンドナンバー144.000

②ショート

(B)1H足サポート142.636下抜け→レジサポ→目標4H足サポート142.242

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

ロング:143.745

S/L :143.548

獲得pips:-19.7

考察:1H足レジスタンス143.387を15M足ダウで上抜けしたために上昇継続するかと考えましたが、1H足戻り高値ヒゲ先143.700付近から一気に戻されて急落しS/L。1H足抵抗に最初に15M足ダウで挑戦した場合、戻されやすいのか。

トレード2

ロング:143.597

S/L :143.399

獲得pips:-19.8

考察:トレード1で15M足トレンドが崩れた後、15M足20MAでの下げ止まりが見られたことで、再上昇を期待しましたが、下落継続でS/L。15M足トレンドが崩れた場合、再度トレンド継続の見込みが立つまで様子見が適切でした。

9月通算:5勝6敗1分、勝率45.5%、平均RR2.30

9月獲得pips:+75.5

コメント