ファンダメンタルズ分析

本日のシナリオ

(1)10/24欧米マーケットのドル円影響:NYオープン前の約1円下落(投機筋の利確か。介入の可能性は低そう)と米国PMIが総じて弱く下落発生。為替介入警戒感や米国経済悪化懸念によってレンジ推移しており、この影響を引き継いでスタートしやすいと考えます。上値が重い展開が長けれ諦めたロング勢の利確で一時的に大きめの下落もありそう。

(2)政府・日銀為替介入懸念(③-3):10/24は円安牽制発言は全く効果なし。今まで以上に強い牽制発言なければ今後も発言は効果薄の想定。しかし、介入警戒感は以前よりも増しており、じり上げが続きやすそう。

(3)米国経済指標(⑥):前日の米国PMI速報値の弱い数値に素直にドル円下落しており、悪材料に反応しやすい地合いの様子。本日、複数経済指標でも結果に素直に反応すればエントリーに活用しやすい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:33 要人発言

鈴木財務相

「為替動向を高い緊張感を持って注視」

「過度な変動には適切な対応を取る」

「為替相場は市場において決定されるべき」

「投機による過度な変動は容認できない」

「米国当局とは、常日頃連絡をとっている」

「日銀金融政策は物価安定目標実現のためのもの」

「金融緩和と為替介入は政策目的が異なる、矛盾するものではない」

【考察】円安牽制発言

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

欧州マーケット(16:00~25:00)

20:30 米国第3四半期決算

ゼネラルモーターズ

売上:予想420.5億ドル、結果418.9億ドル(✕)

EPS:予想6.75ドル、結果6.50-7.50ドル(◎)

21:30 米国第3四半期決算

米国第3四半期決算

スリーエム

売上:予想87億ドル、結果86.2億ドル(✕)

EPS:予想2.60ドル、結果2.69ドル(◎)

22:00 経済指標

米国S&Pケースシラー住宅価格8月度

前年比:前回16.06%(改定16.01)、予想14.00%、結果13.08%(✕)

22:00 経済指標(Bloomberg)

米国住宅価格指数8月度

前月比:前回-0.6%、予想-0.6%、結果-0.7%(✕)

【考察】全て弱い数値→米国債2年,10年利回り低下→ドル売り→ドル円下落

NYマーケット(22:30~29:00)

23:00 経済指標(Bloomberg)

米国コンファレンスボード消費者信頼感指数10月度

米国ミシガン大学消費者信頼感指数と同様、経済活動全体に重要な役割を果たす個人消費に関する重要指標。

前回108.0(改定)、予想106.5、結果102.5(✕)

23:00 経済指標

米国リッチモンド連銀製造業指数10月度

基準0、前回0、予想-5、結果-10(✕)

【考察】全て弱い数値→米国債2年,10年利回り低下→ドル売り→ドル円下落。しかし、日足実体抵抗147.634到達したことでショート勢の利確やロング勢参入の為か、ドル円上昇発生。

26:00 経済指標

米国2年債入札

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回4.290%、結果4.460%(✕)

【考察】入札不調でドル円上昇。しかし、ドル円急落中の上昇だったことで4H足ボリンジャーバンド-1σが意識され反発下落。

29:02 米国第3四半期決算

マイクロソフト

売上:予想495.6億ドル、結果501億ドル(◎)

EPS:予想2.30ドル、結果2.35ドル(◎)

29:02 米国第3四半期決算

アルファベット(グーグル)

売上:予想581.8億ドル、結果572.7億ドル(✕)

EPS:予想1.25ドル、結果1.06ドル(✕)

東京マーケット:介入警戒感のためかレンジ推移

欧米マーケット:米国経済指標が軒並み弱い数値でドル円下落

ファンダメンタルズ材料とドル円の関係

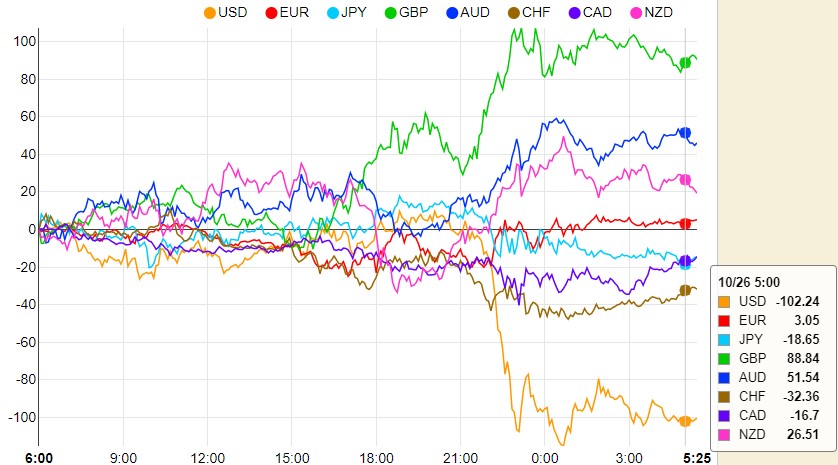

通貨強弱

NYマーケットクローズ時点の通貨強弱

- GBP(リスクオン通貨):英国スナク新政権の経済政策・財政改善への期待感で買い。

- AUD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

- EUR(リスクオン通貨):

- CAD(資源国リスクオン通貨):

- JPY(リスクオフ通貨):政府・日銀の為替介入懸念で買い。

- CHF(リスクオフ通貨):

- USD(基軸通貨):米国経済指標の弱い数値で売り。

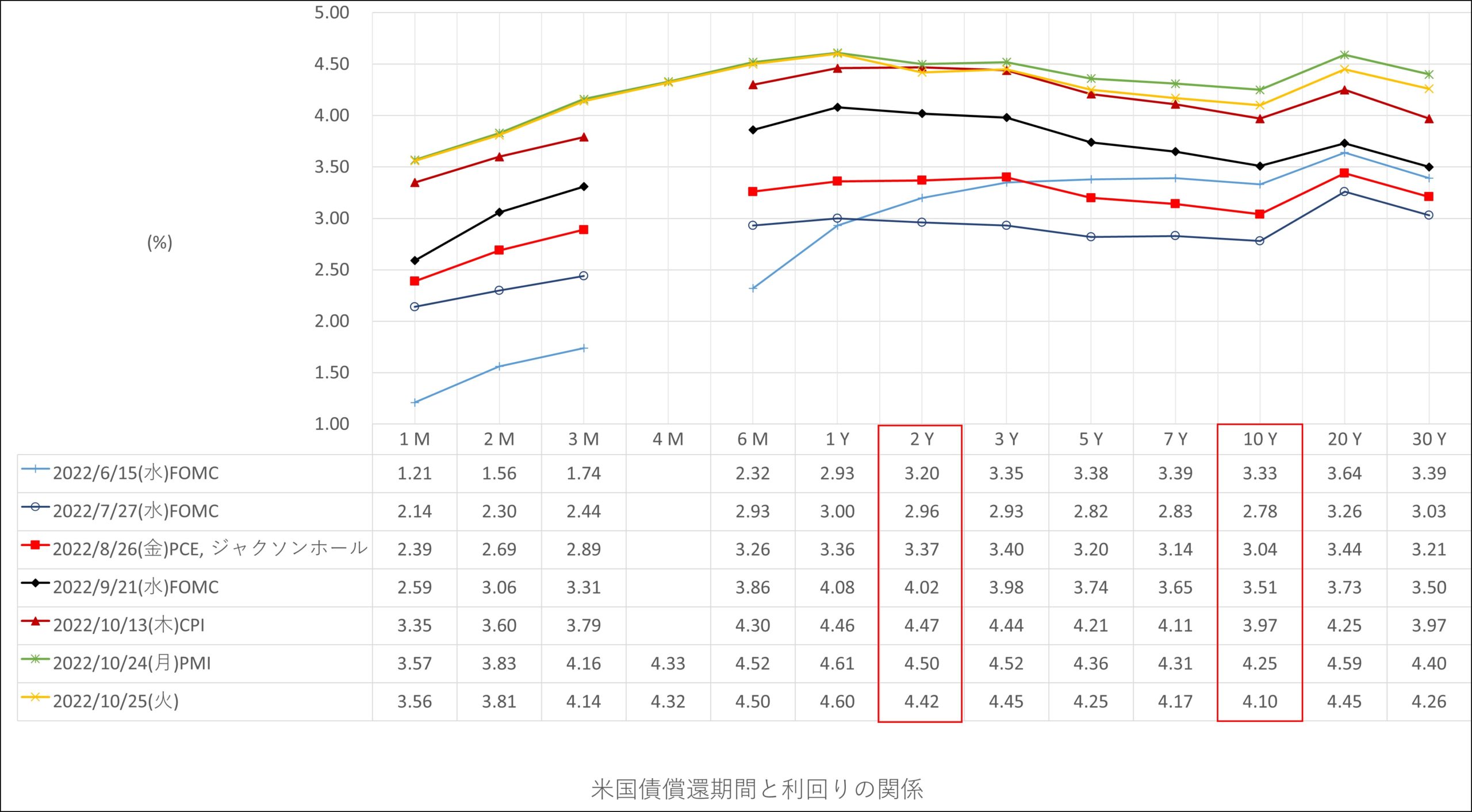

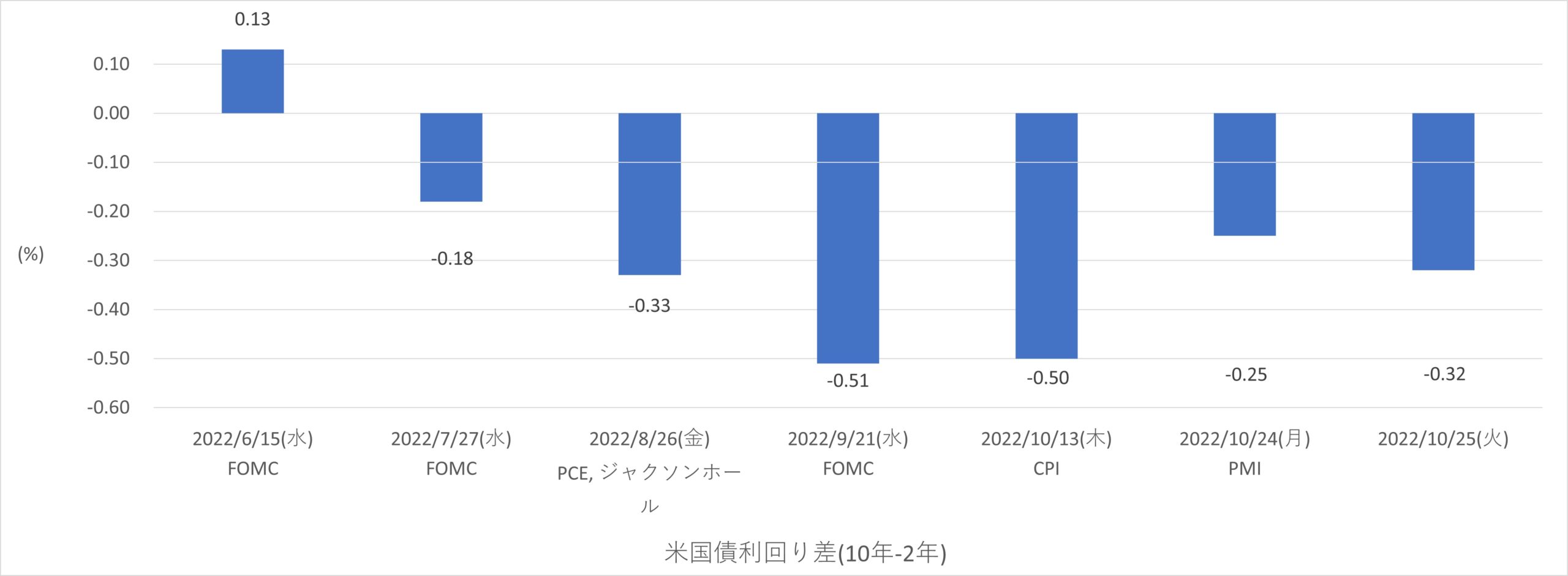

米国債イールドカーブ

10/25(火)は10/24(月)に対してブル(短期金低下、長期金利低下、長短金利差拡大)でドル売り優勢。

日足ドルインデックス:大陰線で三角持ち合い下抜けたため、110.197までの下落が続きそう。

日足米国債2年利回り:上昇ウェッジ下限抜けておらず上昇継続見込み。

日足米国債10年利回り:トレンドライン抜けておらず上昇継続見込み。

テクニカル分析

ドル円トレード

- 月足:9月大陽線で引け。ボリンジャーバンド+2σをバンドウォーク。

- 週足:10/24週、下ヒゲピンバー陽線形成中。ボリンジャーバンド+2σをバンドウォーク。

- 日足:10/24下ヒゲピンバー陽線。20MAから反発。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス149.576上抜け→4H足20MA上、レジサポ→目標ラウンドナンバー150.000

②ショート

(B)1H足サポート148.279下抜け→レジサポ→目標1H足サポート147.634

【前提】

目標:リスクリワード2.0以上、値幅20pips以上

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

・1H足サポート148.279下抜け→レジサポ→(B)ショート→目標T/P 1H足サポート147.634到達

ショート:148.131

T/P:147.632

獲得pips:+49.9

考察:前回為替介入翌日9/23の動きと異なり、東京マーケット前からドル円急騰は想定外でしたが、勢い強く15M足で判断。

10月通算:4勝3敗、勝率57.1%、平均RR2.13

10月獲得pips:+108.8

コメント