ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)7/31の欧米マーケット影響

日銀の臨時国債買い入れオペ通知後の円売り継続でドル円上昇。

NYマーケットではFRB要人のハト派発言や米国シカゴ購買部協会景気指数の弱い数値でドル円下落から小幅レンジ推移。

【米国市況】株は続伸、S&P500種は5カ月連続上昇-一時142円68銭(Bloomberg)

(2)経済指標

・米国製造業PMI確報値

・米国建設支出

・米国JOLTS求人件数

・米国ISM製造業景気指数

(3)要人発言

・政府日銀要人の円安牽制

(4)その他

・米国主要企業決算

・TOM(Turn of the Month)効果(アノマリー)

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。

月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。株式購入で株高・円売り→ドル円上昇材料、株式売りで株安・円買い→ドル円下落材料になり得る。

7/26FOMC公表後のパウエルFRB議長が今後の利上げもデータ次第と明言したことで、9月FOMCまでインフレ指標発表で一喜一憂する展開が続く見込み。

最近はドル軟調・円売り主導でドル円が上昇していることから、本日の米国JOLTS求人件数と米国ISM製造業景気指数の強い数値が出ればドル買い円売りで強いドル円上昇の期待あり。反対に弱い数値が出ても下落は限定的か。

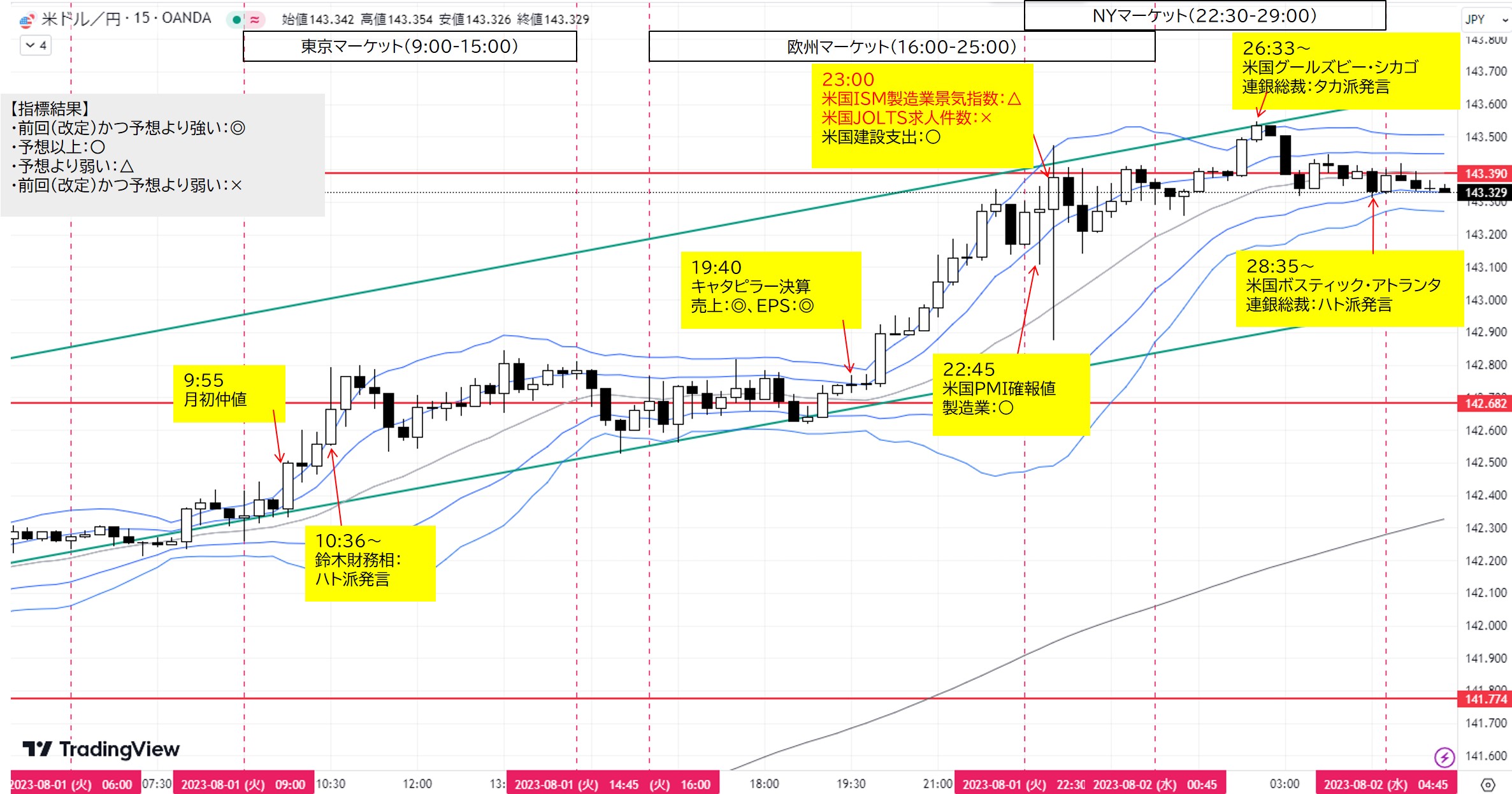

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

10:36~要人発言

日銀のYCC柔軟化「金融緩和の持続性を高めるもの」-鈴木財務相(Bloomberg)

【考察】円安牽制なくハト派発言

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

19:40 米国主要企業決算

キャタピラー

売上高:予想163.9億ドル、結果173.2億ドル(◎)

EPS:予想4.54ドル、結果5.55ドル(◎)

キャタピラー、4-6月利益は予想上回る-世界経済減速の懸念払拭(Bloomberg)

22:45 経済指標

米国PMI確報値

(速報値発表日:10/24, 11/23, 12/16, 1/24, 2/21, 3/24, 4/21, 5/23, 6/23, 7/24)

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

製造業:前回49.0、予想49.0、結果49.0(○)

23:00 経済指標

米国建設支出

前月比:前回0.9%(改定)、予想0.5%、結果0.5%(○)

23:00 経済指標

米国JOLTS求人件数5月度(過去の発表日; 1/4, 2/1, 3/8, 4/4, 5/2, 5/31, 7/6, 8/1)

(Bureau of Labor Statistics)

前回982.4万件(改定)、予想965.0万件、結果958.2万件(×)

米求人件数は6月に減少、2021年以来の低水準-レイオフも抑制(Bloomberg)

23:00 経済指標

米国ISM製造業景気指数:景気の先行指標として注目度大(

Institute for Supply Management)

(発表日; 8/1, 9/1, 10/3, 11/1, 12/1, 1/4, 2/1, 3/1, 4/3, 5/1, 6/1, 7/3, 8/1)

基準50、前回46.0、予想46.8、結果46.4(△)

米ISM製造業総合景況指数、9カ月連続の縮小-予想下回る(Bloomberg)

【考察】米国JOLTS求人件数と米国ISM製造業景気指数は共に弱い数値で初動ドル円下落。しかし、7月中旬から続く、弱い数値でドル円下落しても一時的で押し目となる傾向は続いており、全戻しから上昇継続。一方で、高値警戒感からか15M足チャネルで推移しており強い上昇にはならず。

26:33~要人発言

米国グールズビー・シカゴ連銀総裁(2023年FOMC投票権あり)

シカゴ連銀総裁、利上げ終了にはインフレ緩和の証拠もっと欲しい(Bloomberg)

【考察】前日のハト派発言から一転してタカ派発言

28:35~要人発言

米国ボスティック・アトランタ連銀総裁(2023年FOMC投票権なし)

アトランタ連銀総裁、追加利上げに慎重さ呼び掛け-インフレ鈍化続く(Bloomberg)

【考察】ハト派発言でドル円下落

<まとめ>

東京マーケット:

日経平均株価上昇リスクオンや鈴木財務相ハト派発言による円売りとドル買いでドル円上昇。

きょうの国内市況(8月1日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープンからは米国債利回り上昇に加え、注目度の高いキャタピラー決算良好でドル円上昇加速。前日と異なりドル買い主導のドル円上昇。

米国JOLTS求人件数と米国ISM製造業景気指数は共に弱い数値で初動ドル円下落。しかし、7月中旬から続く、弱い数値でドル円下落しても一時的で押し目となる傾向は続いており、全戻しから上昇継続。一方で、高値警戒感からか15M足チャネルで推移しており強い上昇にはならず。

米国グールズビー・シカゴ連銀総はタカ派発言だったが、米国ボスティック・アトランタ連銀総裁は利上げ停止に言及するハト派発言でドル円下落。

【米国市況】株は失速、雇用統計や決算控え様子見も-一時143円55銭(Bloomberg)

【欧州市況】株下落、BMWが自動車株の下げ主導-国債は軟調(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

8/1(火)は7/31(月)に対しベア(短期金利上昇、長期金利上昇)、逆イールド縮小。ドル買い材料(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

9月公表:据え置き82.5%、25bps引き上げ17.5%、50bps引き上げ0.0%

テクニカル分析

トレード

- 月足:7月下長ヒゲ陰線確定。レンジ内の上昇トレンド。

- 週足:7/31週、陽線形成中。

- 日足:7/31大陽線。ボリンジャーバンド+1σ直前まで急騰。

- 4H足:上昇トレンド。

- 1H足:上昇トレンドからレンジに移行中。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足サポート141.774付近へ下落→ダウ転換上昇→目標4H足レジスタンス142.418

②ショート

(B) (A)後、1H足サポート141.774をダウ下落→目標4H足サポート141.167

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

コメント