ファンダメンタルズ分析

本日のシナリオ

<注目材料>

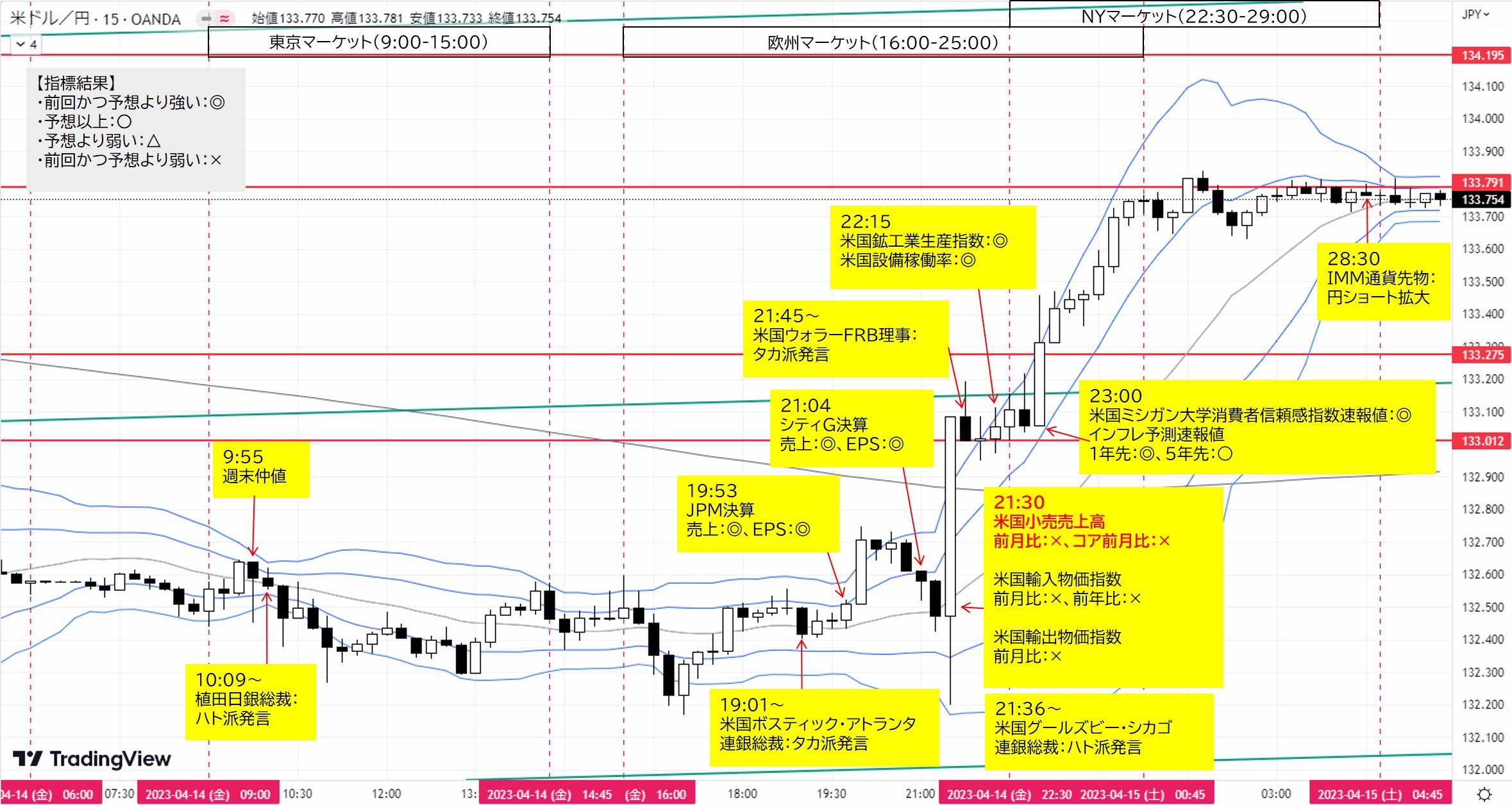

(1)4/13の欧米マーケット影響

米国PPIのサプライズの弱い数値を受けてドル円急落したが、NYマーケットではドル売りは続かず円売りが進んだことから下落から半値以上戻して引け。

(2)経済指標

・米国小売売上高

・米国鉱工業生産指数

・米国ミシガン大学消費者信頼感指数速報値、インフレ予測

(3)要人発言

・FRB当局者

注目度の高いインフレ指標の米国CPIとPPIが弱い数値になったことから、インフレ鈍化が明確になりつつあり米利上げ期待が後退しドル売り優勢。よって、4/14もドル円下落優勢と推測。しかし、本日の米国経済指標も注目度が高く、サプライズの強い数値が出ればドル円急騰もあり得る。反対に弱ければドル円急落の見込み。

(ドル円動き例)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:55 実質五十日仲値(4/15休場につき)

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

10:09~要人発言

植田日銀総裁

「G20で金融緩和維持する姿勢と説明」

【考察】連日のハト派発言。材料にならずドル円下落継続。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

19:01~要人発言

米国ボスティック・アトランタ連銀総裁(2023年FOMC投票権なし)(Reuters)

「最近の物価動向は1回以上の利上げと合致」

【考察】タカ派発言だが強い表現なし。ドル円は上昇。

19:53 米国主要企業決算

JPモルガン・チェース(Bloomberg)

売上高:予想361億ドル、結果383億ドル(◎)

EPS:予想3.41ドル、結果4.1ドル(◎)

21:04 米国主要企業決算

シティグループ(Bloomberg)

売上高:予想200.5億ドル、結果214億ドル(◎)

EPS:予想1.7ドル、結果2.19ドル(◎)

21:30 経済指標

米国小売売上高3月度(Bloomberg)

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。

前月比:前回-0.4%(改定-0.2)、予想-0.5%、結果-1.0%(×)

コア前月比:前回-0.1%(改定)、予想-0.5%、結果-0.8%(×)

21:30 経済指標

米国輸入物価指数3月度(Bloomberg)

前月比:前回-0.1%(改定-0.2)、予想0.0%、結果-0.6%(×)

前年比:前回-1.1%(改定)、予想-3.8%、結果-4.6%(×)

米国輸出物価指数3月度

前月比:前回0.2%(改定0.4)、予想0.1%、結果-0.3%(×)

【考察】全て弱い数値にも関わらずドル円の下げは一瞬で急騰。ファンダメンタルズに逆行する動きであることから投機筋の仕掛けか。

21:36~要人発言

米国グールズビー・シカゴ連銀総裁(Bloomberg)(2023年FOMC投票権あり)

「インフレは下がってきている」

「過度に利上げに積極的であってはならない」

【考察】ハト派発言だがドル円急騰継続

21:45~要人発言

米国ウォラーFRB理事(Bloomberg)

「インフレはまだ高すぎる」

「金利をさらに引き上げる必要」

【考察】タカ派発言でドル円上昇

22:15 経済指標

米国鉱工業生産指数3月度(Bloomberg)

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回0.0%(改定)、予想0.3%、結果0.4%(◎)

米国設備稼働率2月度

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回78.0%(改定79.1)、予想78.9%、結果79.8%(◎)

23:00 経済指標

米国ミシガン大学消費者信頼感指数速報値4月度(過去の速報値発表日;9/16, 10/14, 11/11, 12/9, 1/13, 2/10, 3/17, 4/14)(Bloomberg)

米国コンファレンスボード消費者信頼感指数に先行して発表されるため注目度は高い。米国GDPの約70%を占める個人消費の動向を確認できる。

前回62.0、予想62.0、結果63.5(◎)

米国ミシガン大学インフレ予測速報値4月度

1年先:前回3.6%、予想3.7%、結果4.6%(◎)

5年先:前回2.9%、予想2.9%、結果2.9%(○)

【考察】強い数値。直前までの上昇トレンドに乗ってドル円急騰。

28:30 経済指標

IMM通貨先物(4/11時点)(ポジション推移)

円ショート拡大

【考察】円売り材料

東京マーケット:前日米国PPIサプライズの弱い数値を引き継いで下落推移。

欧米マーケット:米国小売売上高はサプライズの弱い数値で下落したが、一瞬で切り返し急騰。投機的な仕掛けが入ったのか。更に、米国ウォラーFRB理事のタカ派発言、米国ミシガン大学消費者信頼感指数速報値・インフレ予測速報値の強い数値でドル円急騰。

ファンダメンタルズ材料とドル円の関係

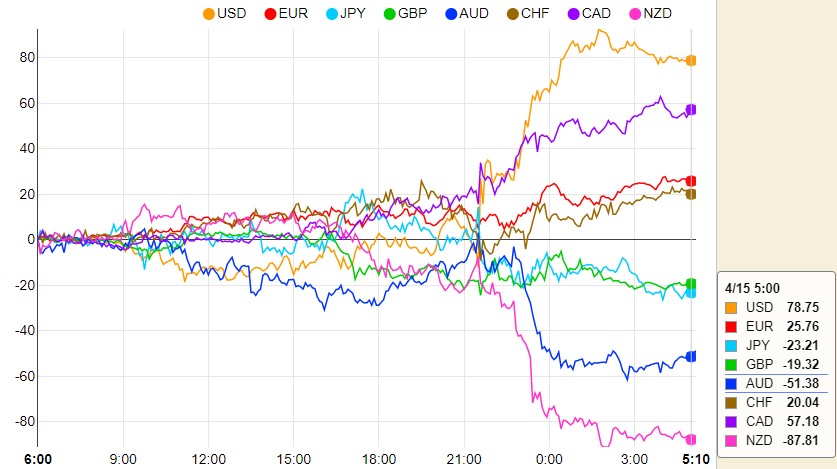

通貨強弱

NYマーケットクローズ時点の通貨強弱

- USD(基軸通貨):

- CAD(資源国[産油国]リスクオン通貨):

- EUR(リスクオン通貨):

- CHF(リスクオフ通貨):

- GBP(リスクオン通貨):

- JPY(リスクオフ通貨):

- AUD(資源国リスクオン通貨):

- NZD(資源国リスクオン通貨):

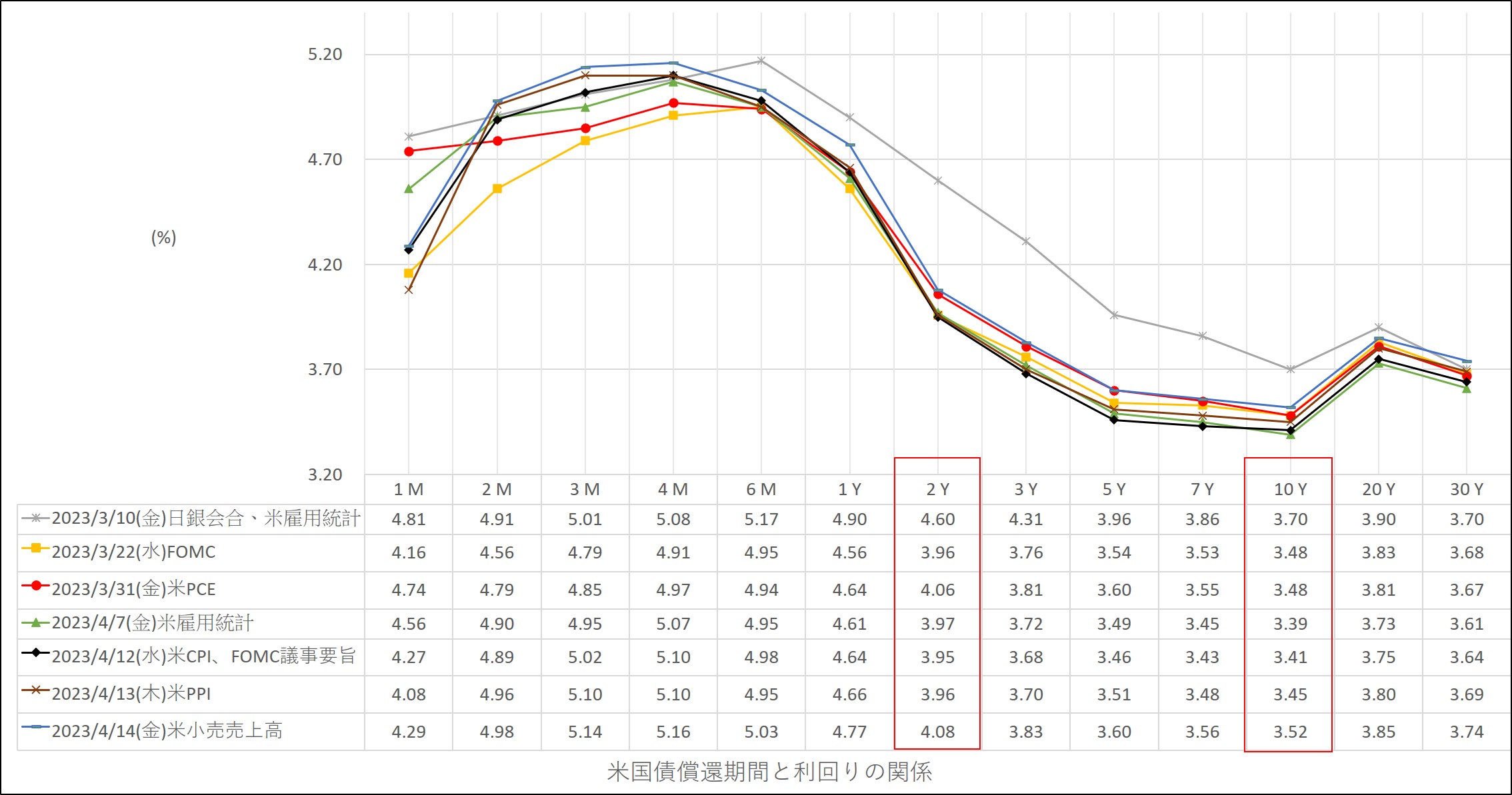

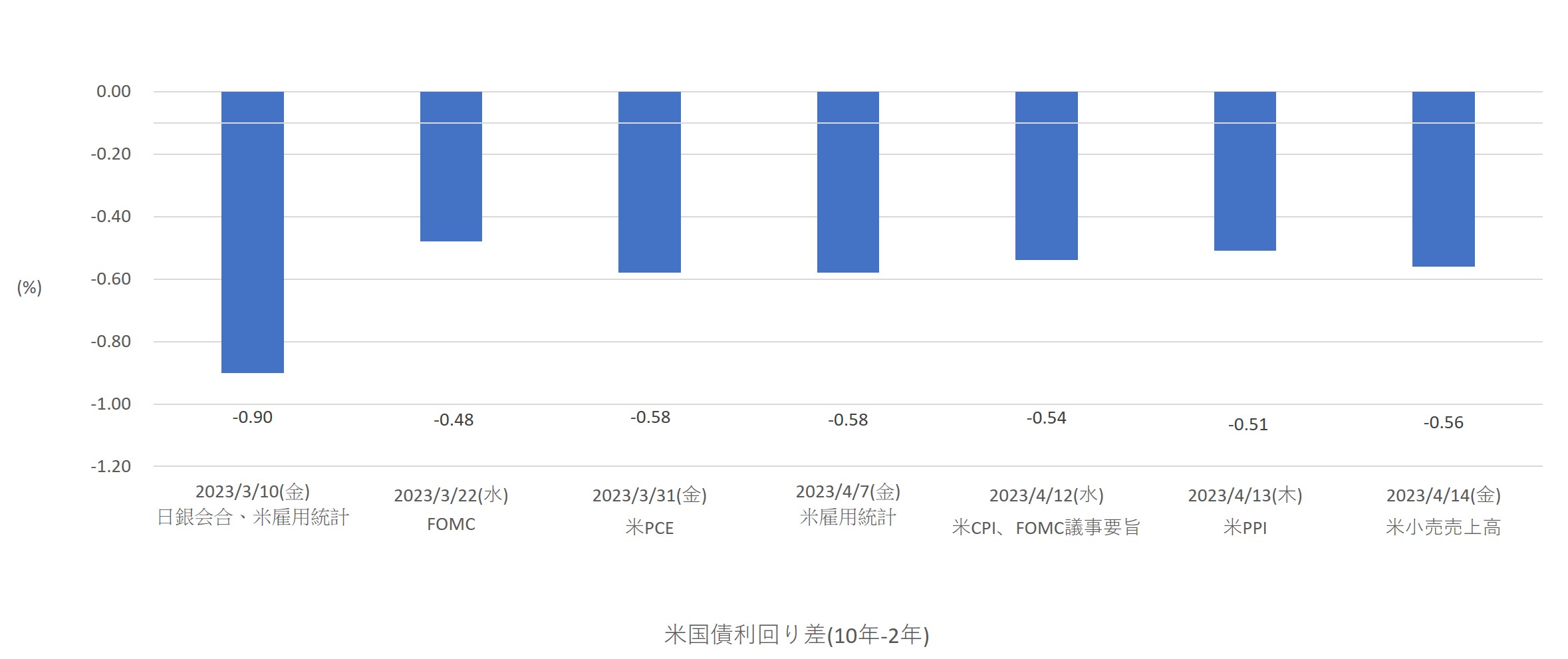

米国債イールドカーブ

4/14(金)は4/13(木)に対してベア(短期金利上昇、長期金利上昇、逆イールド拡大)でドル買い・ドル売り材料交錯。

ドルインデックス日足陽線は金利上昇の影響と推測。

*逆イールドはリセッションのサイン(Bloomberg)、逆イールド拡大(Bloomberg)

5月FOMCの利上げ幅見通しは、据え置きが22.5%、25bpsが77.5%。(CME FedWatch Tool)

テクニカル分析

トレード

- 月足:4月十字線形成中。

- 週足:4/10週、陽線形成中。

- 日足:4/13陰線。20MAまで下落し、上昇チャネル。

- 4H足:下降トレンド。

- 1H足:下降トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス132.766かつ20MAをダウ上昇→目標1H足レジスタンス133.012

②ショート

(B)1H足レジスタンス133.012や下降チャネル上限付近まで上昇→ダウ転換下落→目標1H足サポート132.364

(C)1H足サポート132.364をダウ下落→目標1H足サポート132.137

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

132.364をダウ下落→(C)ショート

ショート:132.405

S/L:132.537

獲得pips:-13.2

4月通算:9勝10敗、勝率47.43%、平均RR 2.09、獲得Pips +169.4

コメント