ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)経済指標

・日銀、国債買入オペ通知

・米国小売売上高

・米国鉱工業生産指数、米国設備稼働率

・米国アトランタ連銀GDP Now

・米国20年債入札(6/19米国祝日休場につき前倒し)

(2)要人発言

・植田日銀総裁(参院財政金融委員会)

・政府、日銀円安牽制発言

・FRB要人発言

(3)その他

・トヨタ株主総会:認証不正問題対応

・欧州政情不安リスクオフ

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

来週のドル・円は上昇か、日銀慎重姿勢映し円売り-節目158円上回る(Bloomberg)

本日の注目材料は4点。

①日銀国債買い入れオペ通知

日銀、国債買いオペ通知日のドル円動きまとめ

(1)据え置き:6/14日銀会合公表において、7月会合に具体的な国債減額計画決定と提示されているため据え置きは織り込み済みか。オペ通知後のドル円上昇を警戒してか直前に円安牽制発言が出ることが多くドル円乱高下に注意が必要です。

(2)減額:サプライズであり一時的にドル円急落が生じる可能性あり。

②欧州・英国政情不安リスクオフ影響

6/10から欧州政情不安リスクオフが続いていますが、影響は欧州マーケットに強く表れており、東京マーケット、NYオープン後や欧州クローズ後はリスクオフ後退しています。

また、6/16(日)仏極右政党・国民連合(RN)を率いるルペン氏が、マクロン大統領と協力する意向を示したことから「リスクオフ後退→欧州株上昇→ドル円上昇」しました。

一方、6/16(日)7/4英国総選挙でスナク首相大敗見通しとの報道は材料されず

本日も東京マーケットクローズ頃からの欧州勢動向に注目が集まります。新たなヘッドラインで動きが変わりやすいため引き続き注意したい。

(1)欧州政情不安ヘッドライン→リスクオフ株下落→ドル円下落

(2)欧州政情不安後退ヘッドライン→リスクオン株上昇→ドル円上昇

(3)新たなヘッドラインなし→リスクオン株上昇→ドル円上昇

③米国経済指標

特に米国小売売上高への注目度が高いです。

基本は(1)か(3)ですが、米国株が大きく動けば(2)と(4)も生じやすいと考えます。

(1)強い数値→米国債利回り上昇→ドル円上昇

(2)強い数値→リスクオフ株下落→ドル円下落

(3)弱い数値→米国債利回り低下→ドル円下落

(4)弱い数値→リスクオン株上昇→ドル円上昇

④FRB要人発言

多数の発言が予定されています。

6/12FOMC公表・パウエルFRB議長会見はタカ派でしたが、年内利下げ見通しは1~2回(ドットプロット1.5回相当)と当局者の間でも分かれていました。

会合以降の、6/12米国生産者物価指数、本日米国小売売上高を踏まえた利下げ見通しに変更があるか注目が集まります。

基本は(1)か(3)ですが、米国株が大きく動けば(2)と(4)も生じやすいと考えます。

(1)タカ派発言→米国債利回り上昇→ドル円上昇

(2)タカ派発言→リスクオフ株下落→ドル円下落

(3)ハト派発言→米国債利回り低下→ドル円下落

(4)ハト派発言→リスクオン株上昇→ドル円上昇

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

10:03~要人発言

植田日銀総裁(参院財政金融委員会)

(発言:5/7, 5/8, 5/9, 5/17, 5/23, 5/25, 5/27, 6/4, 6/6, 6/14, 6/17, 6/18)

:前回6/17円安牽制発言

7月会合での追加利上げ、「場合によっては十分あり得る」-日銀総裁(Bloomberg)

【考察】6/14日銀会合公表後の会見と同じく、円安牽制発言と7月会合での追加利上げ示唆のタカ派発言。ドル円下落。

10:10 経済指標

日銀、国債買入オペ通知(日本銀行)

(発表日:5/7, 5/13, 5/17, 5/23, 5/31, 6/7, 6/12, 6/18, 6/24, 6/28)

1~3年債:前回3750億円、結果3750億円(○)

3~5年債:前回4250億円、結果4250億円(○)

5~10年債:前回4250億円、結果4250億円(○)

10~25年債:前回1500億円、結果1500億円(○)

【考察】

発表前:植田日銀総裁の円安牽制発言と追加利上げ示唆タカ派発言を受けてドル円下落。

発表後:据え置き。6/14日銀会合公表において、7月会合に具体的な国債減額計画決定と提示されているため織り込み済みのため、初動ドル円上昇するも反応小。

かつ、直前の植田総裁発言の影響強く揉み合いから下落。

10:19~要人発言

鈴木財務相

(過去の発言:5/3, 5/8, 5/9, 5/10, 5/14, 5/21, 5/24, 5/28, 5/31, 6/4, 6/7, 6/18)

:前回6/7円安牽制発言

金融政策の一環として日銀が自ら判断、国債買い入れ減額-鈴木財務相(Bloomberg)

【考察】新規国債発行抑制発言。ドル円下落継続。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国小売売上高

個人消費が米国GDPの約2/3を占めており、その動向を表す小売売上高の注目は高い。米国個人消費や米国消費者信頼感とも相関性があることからも重要な指標。特にコア指数が重要視されます。

(過去の発表日; 6/15, 7/18, 8/15, 9/14, 10/17, 11/15, 12/14, 1/17, 2/15, 3/14, 4/15, 5/15, 6/18)

前月比:前回0.0%(改定-0.2)、予想0.3%、結果0.1%(△)

コア前月比:前回0.2%(改定-0.1)、予想0.2%、結果-0.1%(△)

【考察】弱い数値。ドル円下落。

21:33~要人発言

米国ウィリアムズ・ニューヨーク連銀総裁(2024年FOMC投票権あり)

(過去の発言:4/11, 4/15, 4/18, 5/6, 5/16, 5/30, 6/18)

:政策スタンスは中立。前回5/30タカ、ハト派発言

ニューヨーク連銀総裁、米経済は「正しい方向に」-利下げデータ次第(Bloomberg)

【考察】

発表前:直前158.05。

発表後:米国小売売上高(弱)データにも関わらず年内利下げ時期へ言及なくデータ次第。直前までに付けた日足高値・安値更新なくドル円揉み合い。

22:15 経済指標

米国鉱工業生産指数

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回0.0%(改定-)、予想0.4%、結果0.9%(◎)

米国設備稼働率

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回78.4%(改定)、予想78.6%、結果78.7%(◎)

【考察】強い数値。ドル円上昇。

23:06~要人発言

米国バーキン・リッチモンド連銀総裁(2024年FOMC投票権あり)

(過去の発言:3/1, 4/4, 4/10, 4/11, 4/16, 4/19, 5/6, 5/10, 5/16, 6/18)

:政策スタンスはタカ派。前回5/16タカ派発言。

利下げ検討前に数カ月分の指標分析が必要=リッチモンド連銀総裁(Reuters)

【考察】利下げ慎重のタカ派発言。ドル円上昇

24:40~要人発言

米国コリンズ・ボストン連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/7, 2/8, 2/28, 4/5, 4/11, 4/12, 5/8, 5/22, 6/18)

:政策スタンスは中立。前回5/22タカ派発言

ボストン連銀総裁、FRBは前向きな物価指標に過剰反応すべきでない(Bloomberg)

【考察】タカ派発言(事前原稿)。ドル円下げ止まり。

26:00 経済指標

米国20年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

発行額(Offering Amount):130億ドル

最高落札利回り(High Yield):前回4.635%、結果4.452%(◎)

応札倍率Bid to Cover Ratio, 応札額/発行額):前回2.51倍、結果2.74倍(◎)

外国中銀など間接入札者の落札比率(Indirect Bidder):前回70.76%、結果77.89%(◎)

テール(Bid利回りと落札利回りの差):前回-0.2bps、結果-2.8bps(◎)

【考察】入札好調。

25:45 経済指標

米国アトランタ連銀GDP Now(US Atlanta Fed)(Investing.com)

米国アトランタ連銀が各種経済指標を基に算出した米国実質GDPの先行指標です。比較的精度が高いことから市場の注目度が上がっています。

(発表日; 5/24, 5/31, 6/3, 6/6, 6/7, 6/18, 6/20, 6/27, 6/28)

実質GDP Q2:前回3.1%、予想3.1%、結果3.1%(○)

【考察】ドル円下げ止まり。

26:00~要人発言

米国クーグラーFRB理事

(過去の発言:2/7, 3/1, 4/3, 6/18)

:政策スタンスは中立。4/3ハト派発言

クーグラーFRB理事、年内の利下げが適切となる可能性高い(Bloomberg)

【考察】市場観測の初回利下げ9月に対して、年後半利下げはタカ派発言(事前原稿)。ドル円上昇。

26:21~要人発言

米国ムサレム・セントルイス連銀総裁(2024年FOMC投票権なし)

(過去の発言:6/18)

:政策スタンス不明。

セントルイス連銀総裁、利下げが適切かデータ見極めには「数四半期」(Bloomberg)

【考察】タカ派発言。ドル円上昇。

26:24~要人発言

米国ローガン・ダラス連銀総裁(2024年FOMC投票権なし)

(過去の発言:1/7, 2/9, 3/1, 4/5, 5/10, 6/18)

:政策スタンスはタカ派。前回5/10タカ派発言

【考察】利下げ慎重のタカ発言。ドル円上昇。

27:05~要人発言

米国グールズビー・シカゴ連銀総裁(2024年FOMC投票権なし)

(発言:4/4, 4/8, 4/10, 4/12, 4/19, 5/3, 5/10, 5/15, 5/30, 6/14, 6/18)

:政策スタンスは中立。前回6/14タカ派発言

米インフレ、年内にさらに鈍化の可能性=シカゴ連銀総裁(Reuters)

【考察】タカ・ハト発言。ドル円揉み合い。

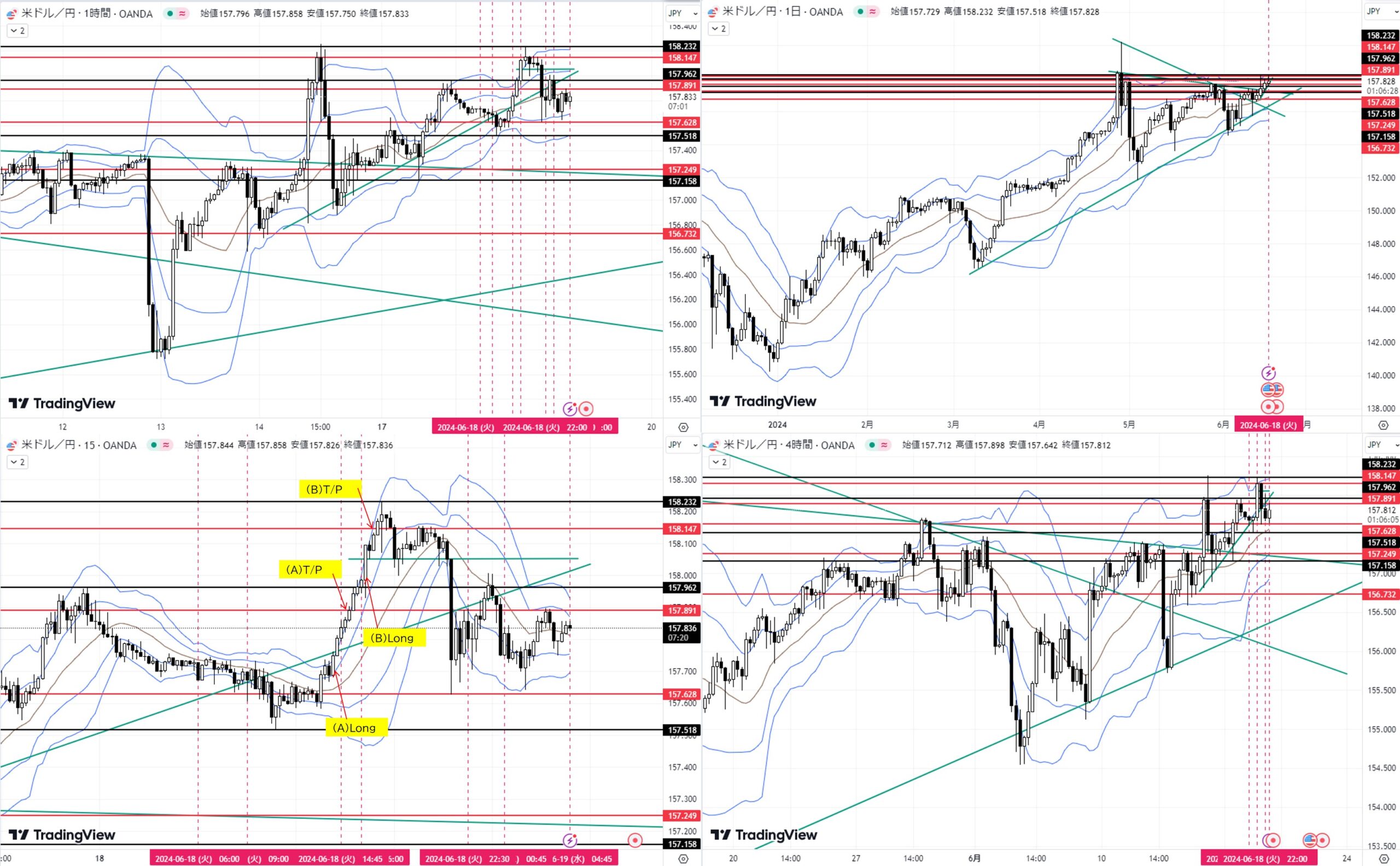

<まとめ>

東京マーケット:

日足始値157.73

前日NYマーケットからの戻り売り(切番158.00や6/14植田日銀総裁タカ派発言・欧州政情不安リスクオフ由来の15M足戻り高値157.64付近)からの流れを引き継いでじり下げスタート。

東京始値157.70後、注目の植田総裁発言と日銀国債買入オペ通知を控えて揉み合い。

植田日銀総裁の円安牽制発言と追加利上げ示唆のタカ派発言、日銀国債買入オペ通知の据え置き、鈴木財務相の新規国債発行抑制発言が交錯。

植田総裁・鈴木財務相発言の影響強く東京安値157.52を付けましたが、植田総裁は6/14会見と全く同じ内容でサプライズなく下落トレンド材料にはなりませんでした。

その後、日銀国債買入オペ通知の据え置き、6/16からの欧州政情不安リスクオフ後退が支えとなりリスクオン株上昇円売り、米国債利回り上昇ドル買いに連れて、東京高値157.86へ急上昇。

東京終値157.84

【日本市況】欧州政治不安が後退し株反発、米金利上昇で債券は下落(Bloomberg)

欧米マーケット:

東京マーケットの流れを引き継ぎ、欧州オープン後には日通し高値158.22(6/14日銀会合公表で付けた日足高値158.26付近)へ急上昇。その後、ロング勢利確や戻り売りも入り揉み合い。

米国小売売上高(弱)を受け初動157.63(4H足押し安値157.68付近)へ急落しましたが、FRB早期利下げ期待のリスクオン米株上昇、米国鉱工業生産指数・米国設備稼働率(強)や相次ぐFRB要人のタカ派発言により急反発。

しかしながら、翌日の米国祝日を控えて市場参加者減少し、158円台手前で方向感なく推移して引けました。

日足終値157.86

【米国市況】S&P連日の最高値、エヌビディア主導-ドル157円後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

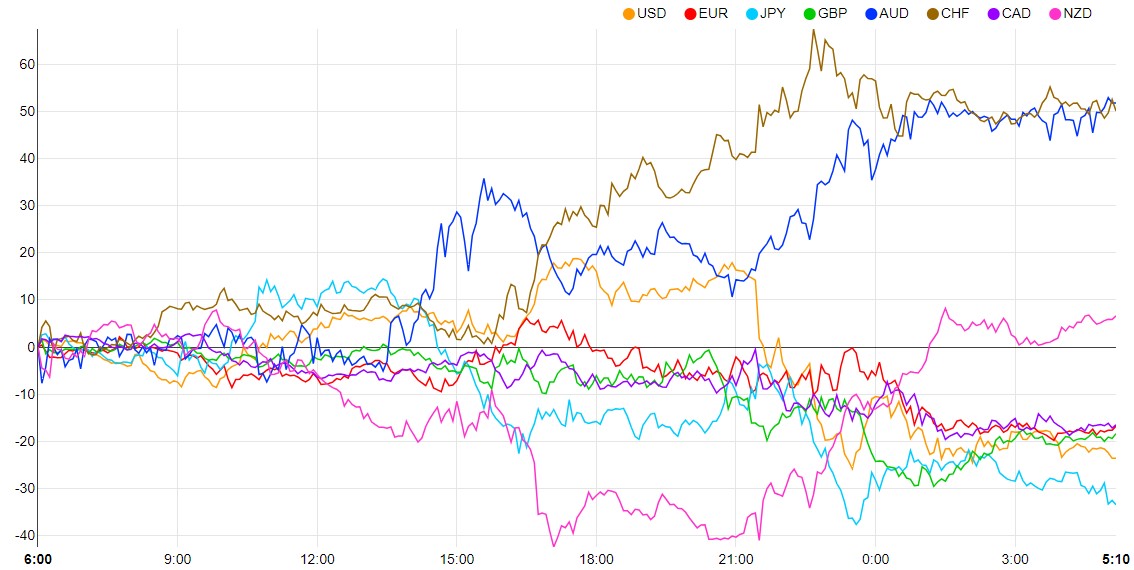

通貨強弱

<ドル売り優勢>

買い材料:

・米国鉱工業生産指数、米国設備稼働率(強)

・米国バーキン・リッチモンド連銀総裁、米国コリンズ・ボストン連銀総裁、米国クーグラーFRB理事、米国ムサレム・セントルイス連銀総裁、米国ローガン・ダラス連銀総裁のタカ派発言

・米国アトランタ連銀GDP Now(強)

・原油先物価格上昇

売り材料:

・米国小売売上高(弱)

・米国20年債入札(強)

<円売り優勢>

買い材料:

・植田日銀総裁の円安牽制発言、タカ派発言

・鈴木財務相の新規国債発行抑制発言

売り材料:

・日銀国債買入オペ通知の据え置き

・リスクオン株上昇

・原油先物価格上昇

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き89.7%

初回利下げ観測9月18日公表:25bp引き下げ61.1%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

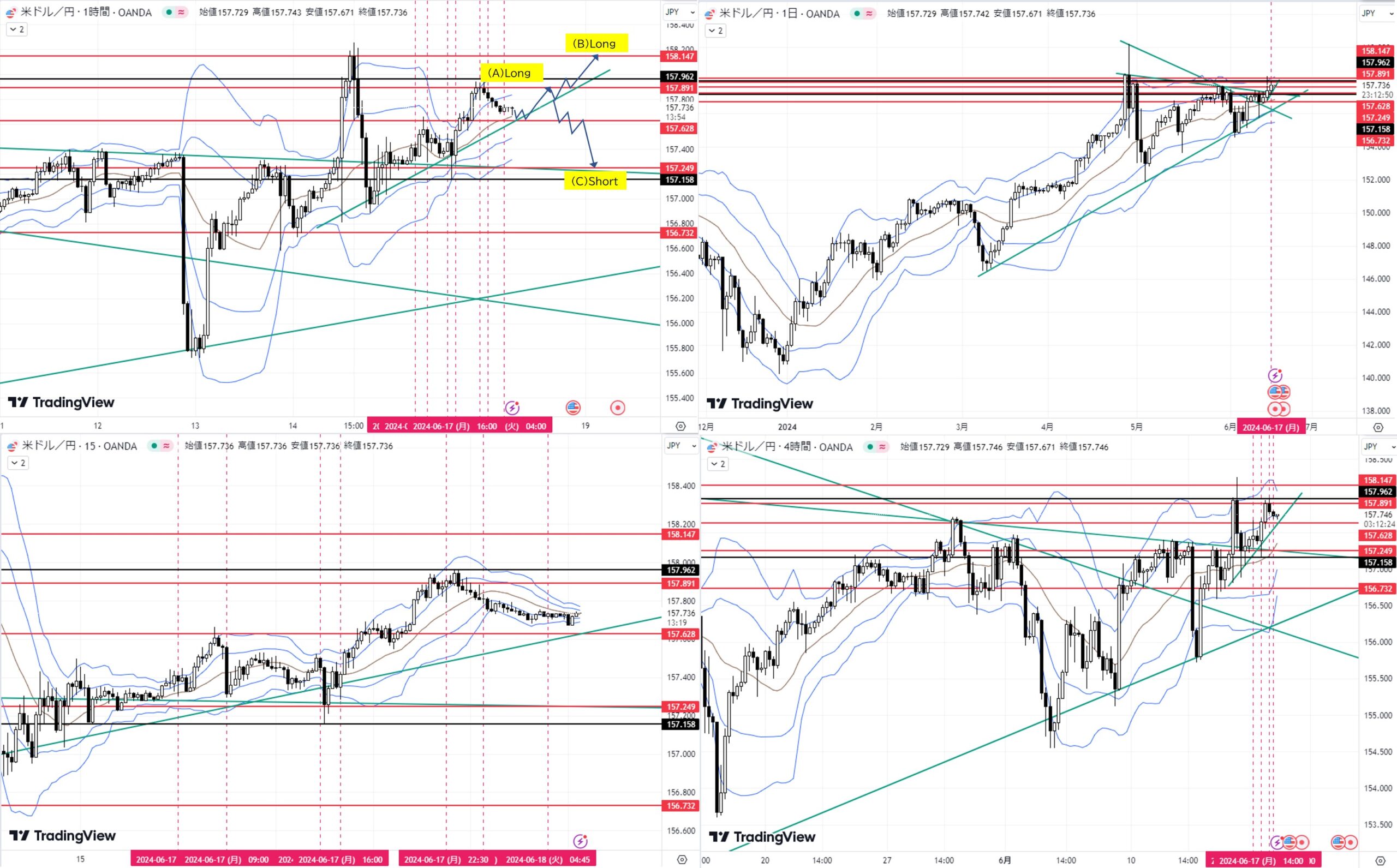

テクニカル分析

Trade

- 月足:6月陽線形成中。上昇トレンド。

- 週足:6/17週、陽線形成中。上昇トレンド。

- 日足:6/17陽線。レンジ

- 4H足:上昇チャネル。

- 1H足:上昇チャネル。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足押し安値157.628付近へ下落→転換上昇→目標1H足ダウ高値157.891

(B)1H足ダウ高値157.891をダウ上昇→目標1H足レンジ高値158.147

②Short

(C)1H足押し安値157.628かつ1H足20MAをダウ下落→目標4H足ダウ安値157.249

6月通算:12勝6敗、勝率66.7%、+209.7pips

コメント