ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)経済指標

・米国PMI確報値(製造業)

・米国建設支出

・米国ISM製造業景気指数

(2)要人発言

・政府日銀円安牽制

・FEDウォッチャーであるWSJ紙のニック氏(Twitter):FRBブラックアウト期間(6/1~6/13)につき。

(3)その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。「株買い→円売り材料」、「株売り→円買い材料」の傾向。

特に2024年1月から新NISAが始まり全世界株への資金流入が一気に進んでおり、「株買い→円売り→ドル円上昇」しやすいと推測されます。

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

来週のドル・円、米雇用統計に向け強含みか-157円台なら介入警戒も(Bloomberg)

【日本株週間展望】足踏み続く、国内外の金融政策の方向性を見極め(Bloomberg)

本日の注目材料は2点。

①日銀早期金融政策正常化観測、政府・日銀為替介入観測

本日も政府・日銀為替介入が実施される可能性低いですが、157円台に乗ったことで円安牽制発言、日銀早期金融政策正常化観測に関する要人発言や報道のヘッドラインが想定されます。但し、サプライズの内容でなければ下落が生じても押し目買い機会になると考えます。

②米国経済指標

本日最大の注目は米国ISM製造業景気指数です。一方、最近はインフレ指標として仕入価格も注目されている。よって、以下の動きを想定します。

・景気指数(強)、仕入価格(強)→ドル円急上昇

・景気指数(弱)、仕入価格(強)→初動ドル円下落から切り返し上昇

・景気指数(強)、仕入価格(弱)→ドル円揉み合いや乱高下

・景気指数(弱)、仕入価格(弱)→ドル円急落

加えて、雇用項目への注目度も上がっており、サプライズの弱い数値ならドル下落。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

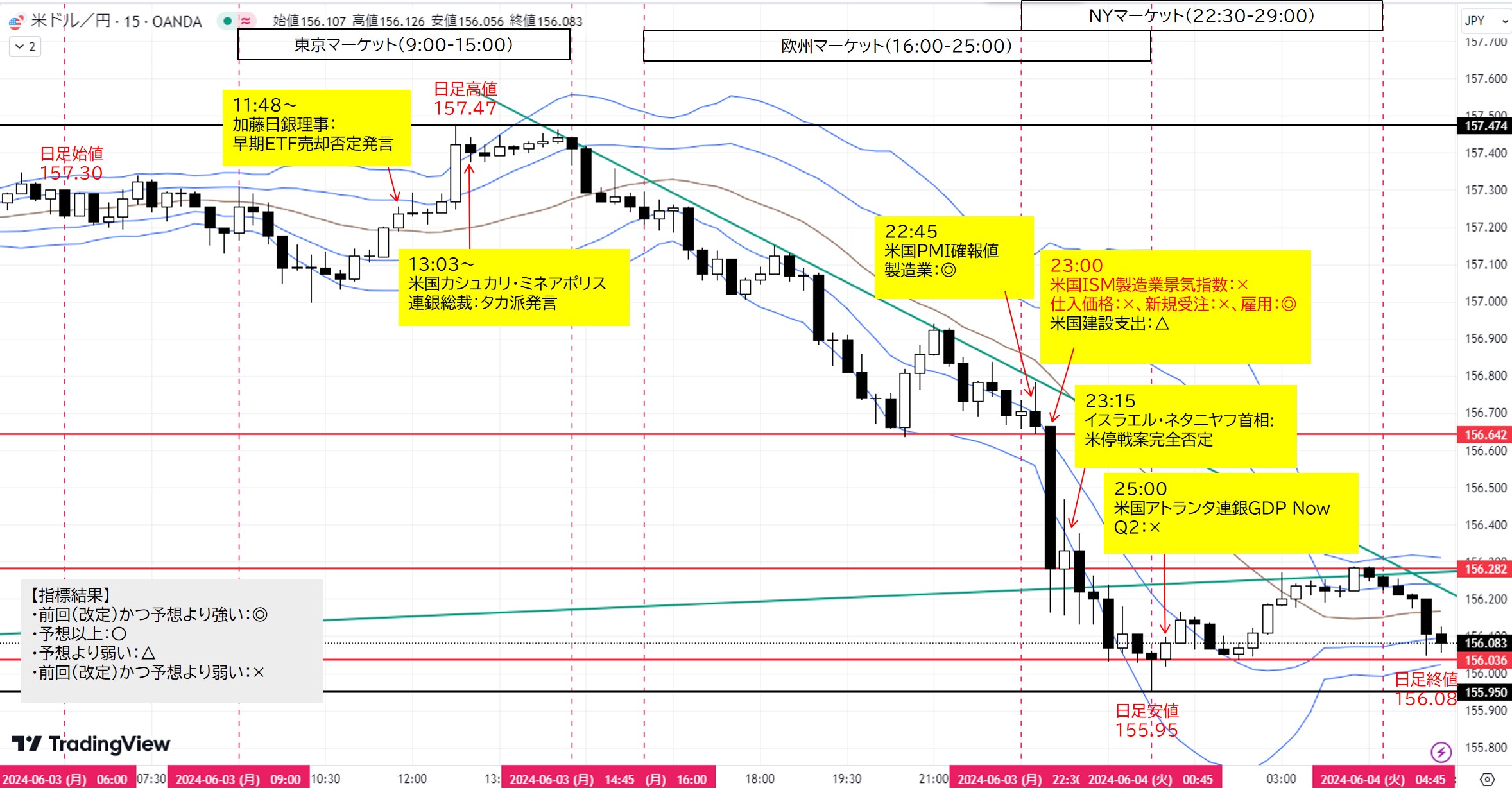

東京マーケット前

東京マーケット(9:00~15:00)

11:48 要人発言

加藤日銀理事

ETF含み益「けっこうある」、株安でも直ちに期間損益に影響出ず=加藤日銀理事(Reuters)

【考察】早期ETF売却否定発言→日本株下支え。ドル円上昇。

13:03 要人発言

米国カシュカリ・ミネアポリス連銀総裁(2024年FOMC投票権なし)

(過去の発言:2/5, 2/6, 2/7, 3/6, 4/4, 4/18, 5/7, 5/10, 5/15, 5/28, 6/3)

:政策スタンスはタカ派。前回5/28タカ派発言。

Fed official says interest rates should stay on hold for ‘extended’ time(Financial Times)

【考察】タカ派発言。ドル円反応薄。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

22:45 経済指標

米国PMI確報値

(速報値発表日:5/23, 6/23, 7/24, 8/23, 9/22, 10/24, 11/24, 12/15, 1/24, 2/22, 3/21, 4/23, 5/23)

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

製造業:前回50.9、予想50.9、結果51.3(◎)

【考察】強い数値。ドル円上昇。

23:00 経済指標

米国建設支出

前月比:前回-0.2%(改定)、予想0.2%、結果-0.1%(△)

23:00 経済指標

米国ISM製造業景気指数:景気の先行指標として注目度大(

Institute for Supply Management)

(発表日; 6/1, 7/3, 8/1, 9/1, 10/2, 11/1, 12/1, 1/3, 2/1, 3/1, 4/1, 5/1, 6/3)

基準50、前回49.2(改定)、予想49.8、結果48.7(×)

・仕入価格:前回60.9、予想59.0、結果57.0(×)

・新規受注:前回49.1、予想49.4、結果45.4(×)

・雇用:前回48.6、予想48.5、結果51.1(◎)

米ISM製造業指数、縮小ペースが加速-新規受注や生産が悪化(Bloomberg)

【考察】

発表前:月初の投機筋等のポジション調整と推測される欧州通貨(ユーロ・ポンド)売り・円買いと原油先物価格急落を受けてドル円急落。

発表後:総じて弱い数値。ドル円急落。

23:51 要人発言

イスラエル・ネタニヤフ首相

ハマス壊滅なければ恒久的停戦あり得ない、イスラエル首相が再表明(Bloomberg)

【考察】5/31米国バイデン大統領の停戦案を完全否定。地政学リスクオフ。ドル円下落継続

25:00 経済指標

米国アトランタ連銀GDP Now(US Atlanta Fed)

米国アトランタ連銀が各種経済指標を基に算出した米国実質GDPの先行指標です。比較的精度が高いことから市場の注目度が上がっています。

(発表日; 5/24, 5/31, 6/3, 6/6)

Q2:前回2.7%、予想2.7%、結果1.8%(×)

【考察】弱い数値。

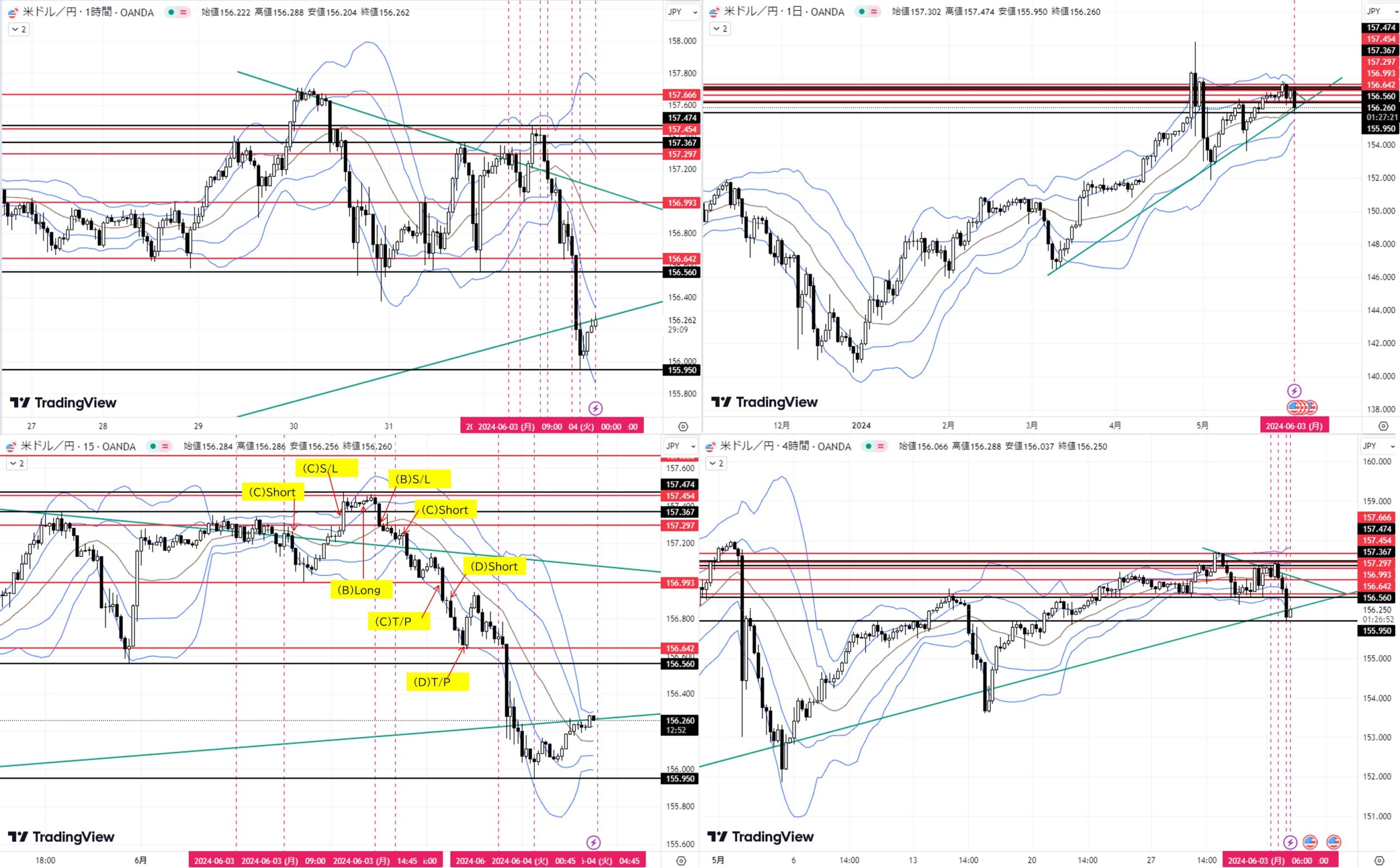

<まとめ>

東京マーケット:

日足始値157.30

東京序盤までは5/31米国PCEコア前月比(弱)のドル売り影響を引き継いで東京安値157.00へ下落しました。

一方、切番157.00では押し目買いも入りやすく、米国PCEコア前月比(弱)のリスクオン株上昇、加藤日銀理事の直ぐにETF売却なし発言を受けて東京高値157.47(5/31日足高値157.37、1H足戻り高値157.45付近)へ上昇するなど乱高下。

【日本市況】金融などバリュー主導で株式続伸、長期債買われ円小動き(Bloomberg)

欧米マーケット:

欧州オープン前、東京クローズ直前に5/31日足高値157.37サポートからの上昇に失敗すると、月初の投機筋等のポジション調整と推測される欧州通貨(ユーロ・ポンド)売り・円買いや原油先物価格下落を受けて日通し安値156.64へ急落。

注目の米国ISM製造業景気指数(×)、仕入価格(×)、新規受注(×)、米国建設支出(△)を受け、リスクオフ米株下落も発生し日足安値155.95へ急落しました。

その後、米株持ち直して引け。

日足終値156.08。

【米国市況】国債上昇、経済統計が利下げ観測支援-ドル一時155円台(Bloomberg)

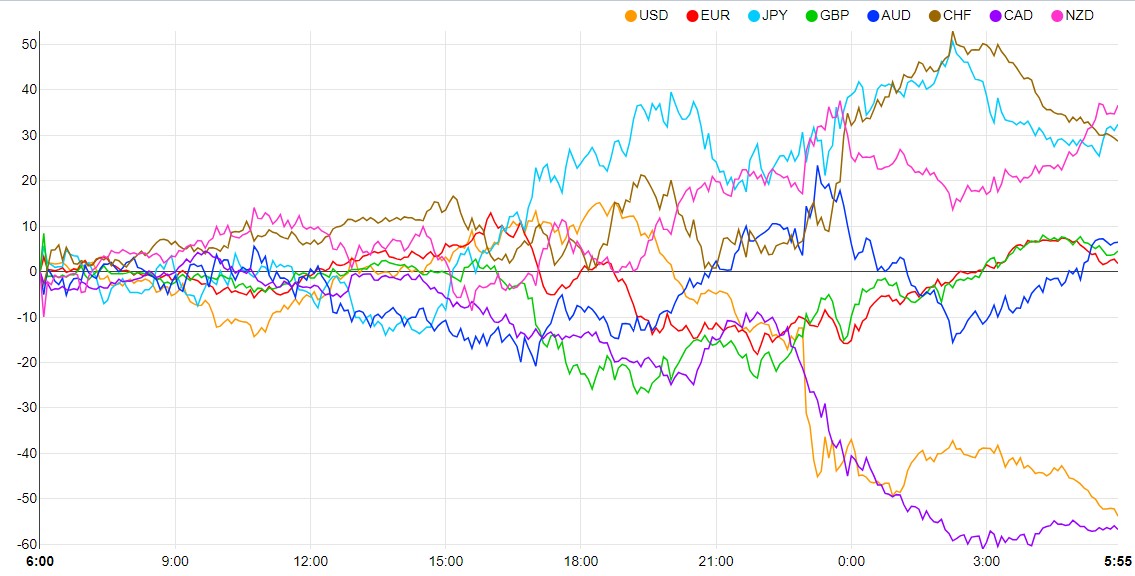

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル売り優勢>

買い材料:

・米国カシュカリ・ミネアポリス連銀総裁のタカ派発言

・米国PMI確報値(製造業)(◎)

売り材料:

・5/31米国PCEコア前月比(×)の影響継続→米国債利回り低下

・米国建設支出(△)

・米国ISM製造業:景気指数(×)、仕入価格(×)、新規受注(×)

・原油先物価格下落→インフレ懸念後退

<円買い優勢>

買い材料:

・投機筋等ポジション調整と推測される欧州通貨(ユーロ・ポンド)売り・円買い

・米国ISM製造業:景気指数(×)、仕入価格(×)、新規受注(×)、米国建設支出(△)→リスクオフ米国下落

・イスラエル・ネタニヤフ首相の米停戦案完全否定発言→中東地政学リスクオフ

・原油先物価格下落→日本貿易収支改善

売り材料:

・5/31米国PCEコア前月比(弱)によるリスクオン米株上昇の影響→リスクオン日本株上昇

・5/31米国PCEコア前月比(弱)の影響継続→米国債利回り低下→日本国債利回り低下へ波及

・加藤日銀理事の早期ETF売却否定発言

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回6月12日公表:据え置き99.9%

初回利下げ観測11月7日公表:25bp引き下げ51.4%

年内利下げ観測:25bps×1回=25bps → 政策金利500~525bps相当

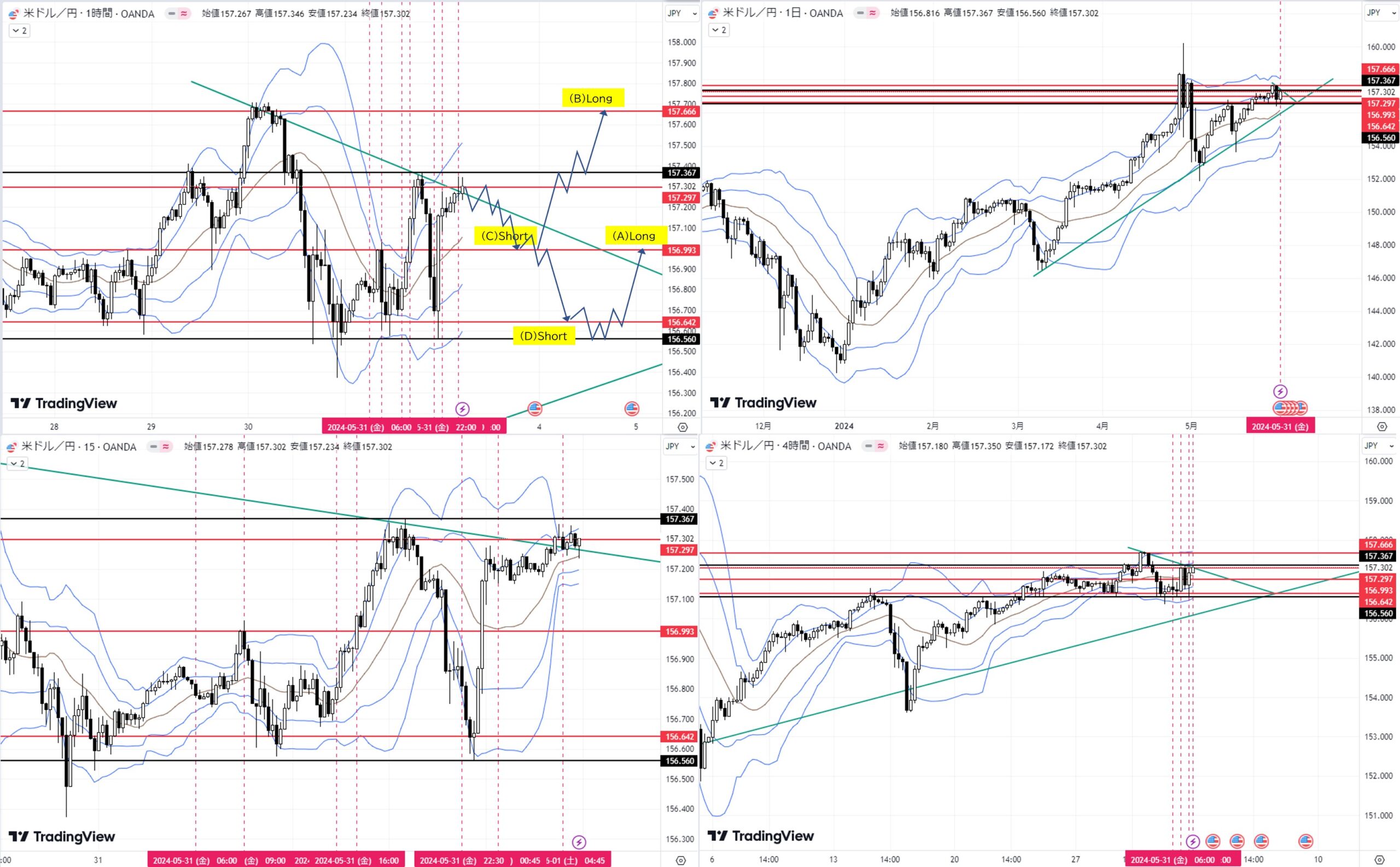

テクニカル分析

Trade

- 月足:5月下ヒゲピンバー陰線確定。上昇トレンド。

- 週足:5/27週、陽線確定。上昇トレンド。

- 日足:5/31陽線。レンジ

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)4H足押し安値156.642付近へ下落→転換上昇→目標1H足三尊肩156.993

(B) (C)後、日足高値157.367をダウ上昇→目標日足戻り高値157.666

②Short

(C)4H足三尊肩付近157.297付近を転換下落→目標1H足三尊肩156.993

(D)1H足三尊肩156.993をダウ下落→目標4H足押し安値156.642

6月通算:2勝2敗、勝率50.0%、+26.1pips

コメント