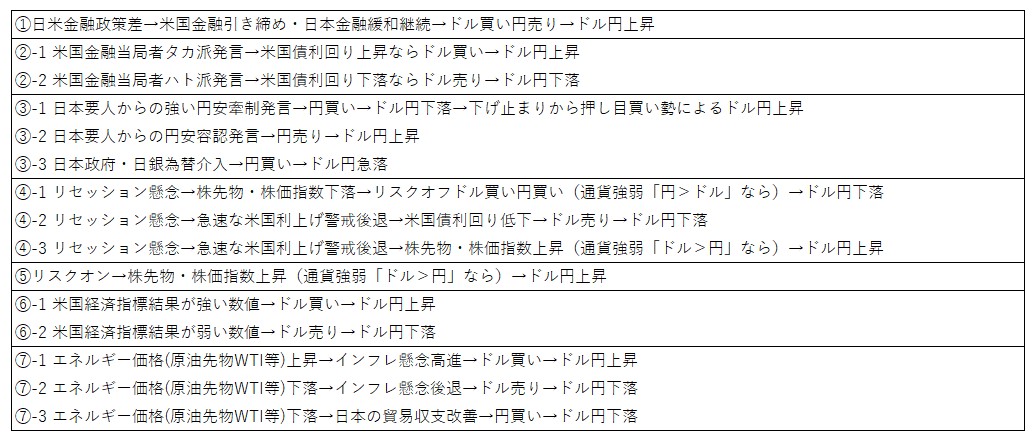

ファンダメンタルズ分析

本日のシナリオ

(1)1/11の欧米マーケット影響:ドル円の方向性を決める材料なく上下に変動するのみ。

1/12は米国消費者物価指数に向けて予想の織り込みで下落か、発表まで方向性のは動きが続く想定。

(2)米国経済指標(⑥):最大の注目は消費者物価指数(CPI)

(3)米国要人発言(②):米国CPI後に複数のFRB当局者の発言有り。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:45 報道

日銀(読売新聞)(Bloomberg)

「大規模緩和の副作用点検」

【考察】サプライズのリーク記事。政策修正の可能性で円買い材料。ドル円急落。

8:50 経済指標

日本国際収支11月度

経常収支:前回-641億円(改定)、予想4530億円、結果18036億円(◎)

経常収支(季調済):前回-6094億円(改定)、予想6135億円、結果19185億円(◎)

貿易収支:前回-18754億円、予想-16740億円、結果-15378億円(◎)

東京マーケット(9:00~15:00)

14:00 経済指標

日本景気ウォッチャー調査12月度(日本経済新聞)

現状判断:前回48.1、予想48.2、結果49.7(×)

先行き判断:前回45.1、予想45.7、結果47.0(◎)

欧州マーケット(17:00~25:30)

22:30 経済指標

米国新規失業保険申請件数(Bloomberg)

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回20.4万件(改定20.6)、予想21.2万件、結果20.5万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回169.4万件(改定169.7)、予想171.0万件、結果163.4万件(◎)

22:30 経済指標

米国消費者物価指数12月度(CPI)(過去の発表日; 8/10, 9/13, 10/13, 11/10, 12/13)(Bloomberg)

FRBが金融政策を決定する上で、インフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。コア指数が特に重要。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.1%、予想-0.2%、結果-0.1%(◎)

前年比:前回7.1%、予想6.5%、結果6.5%(○)

コア前月比:前回0.2%、予想0.4%、結果0.3%(△)

コア前年比:前回6.0%、予想5.7%、結果5.7%(○)

【考察】総じて強い数値だったものの、中でも注目度の高いコア前月比が予想より低いことも材料視しされ、直前までドル円急落が続いてたことでBuy the factも入ったためか、大きく上下に変動。その後は、コア前月比が予想より低いことの影響が強くドル円下落継続。0.25%か0.50%利上げのどちらになるか注目される中、0.25%利上げがコンセンサスとなるデータになった様子。

22:45 要人発言

米国ハーカー・フィラデルフィア連銀総裁(2023年FOMC投票権あり)(Bloomberg)

「今後は0.25%利上げが適切」

「インフレ緩和の兆し」

「今年の利上げはあと数回の見通し」

【考察】0.25%か0.50%利上げのどちらになるか注目される中、0.25%利上げはハト派発言となりドル円下落。

25:01 要人発言

米国バイデン大統領

「6カ月連続でインフレ率低下」

「失業率は50年ぶりの低水準」

【考察】政策の正当性主張。

NYマーケット(23:30~30:00)

26:03 要人発言

米国ブラード・セントルイス連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「労働市場は堅調」

「政策金利5%を超える水準はインフレ抑制に必要」

【考察】タカ派発言。しかし、ドル円急落の流れを止めることはできず。

26:46 要人発言

米国バーキン・リッチモンド連銀総裁(2023年FOMC投票権なし)(Reuters)

「インフレ抑制に対して、より慎重に政策を運営することは理にかなう」

「過去 3 か月の平均インフレ率は低下しているが中央値は高いまま」

「ニュアンスを変えた対応可能」

【考察】タカ派・ハト派発言混在。ドル円下落継続。

27:00 経済指標

米国30年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.513%、結果3.585%(◎)

【考察】入札好調でドル円下落。

28:00 経済指標

米国月次連邦財政収支12月度

マイナスは財政赤字、プラスは財政黒字。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前回-2485億ドル、予想-700億ドル、結果-850億ドル(△)

東京マーケット:日銀の政策引き締め観測報道でドル円急落。

欧米マーケット:日銀の政策引き締め観測報道の影響引き継ぎドル円急落。米国消費者物価指数のコア前月比の弱い数値、米国ハーカー・フィラデルフィア連銀総裁のハト派発言、米国債30年債入札良好でドル円下落継続。

2月FOMCの利上げ幅は0.25%か0.50%と見方が分かれていたものの、米国消費者物価指数を受けて、2月FOMCの利上げ幅は0.25%がコンセンサスとなった様子(CME FedWatch Tool)。

ファンダメンタルズ材料とドル円の関係

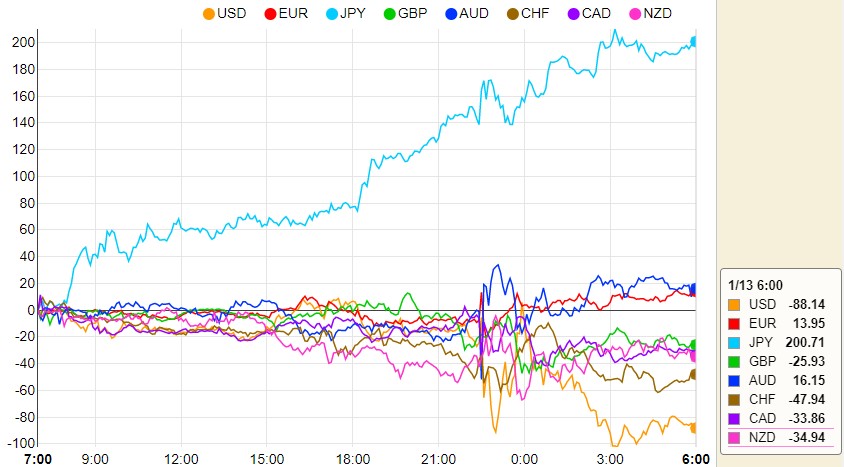

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):日銀の政策引き締め観測報道で買い。

- AUD(資源国リスクオン通貨):中国が豪州産石炭禁輸解除で買い。

- EUR(リスクオン通貨):英国とEUの北アイルランド問題の交渉進展で買い。

- GBP(リスクオン通貨):英国とEUの北アイルランド問題の交渉進展で買い。マン英MPC委員のタカ派発言で買い。

- CAD(資源国[産油国]リスクオン通貨):

- NZD(資源国リスクオン通貨):

- CHF(リスクオフ通貨):

- USD(基軸通貨):米国消費者物価指数のコア前月比の弱い数値、米国ハーカー・フィラデルフィア連銀総裁のハト派発言、米国債30年債入札良好で売り。

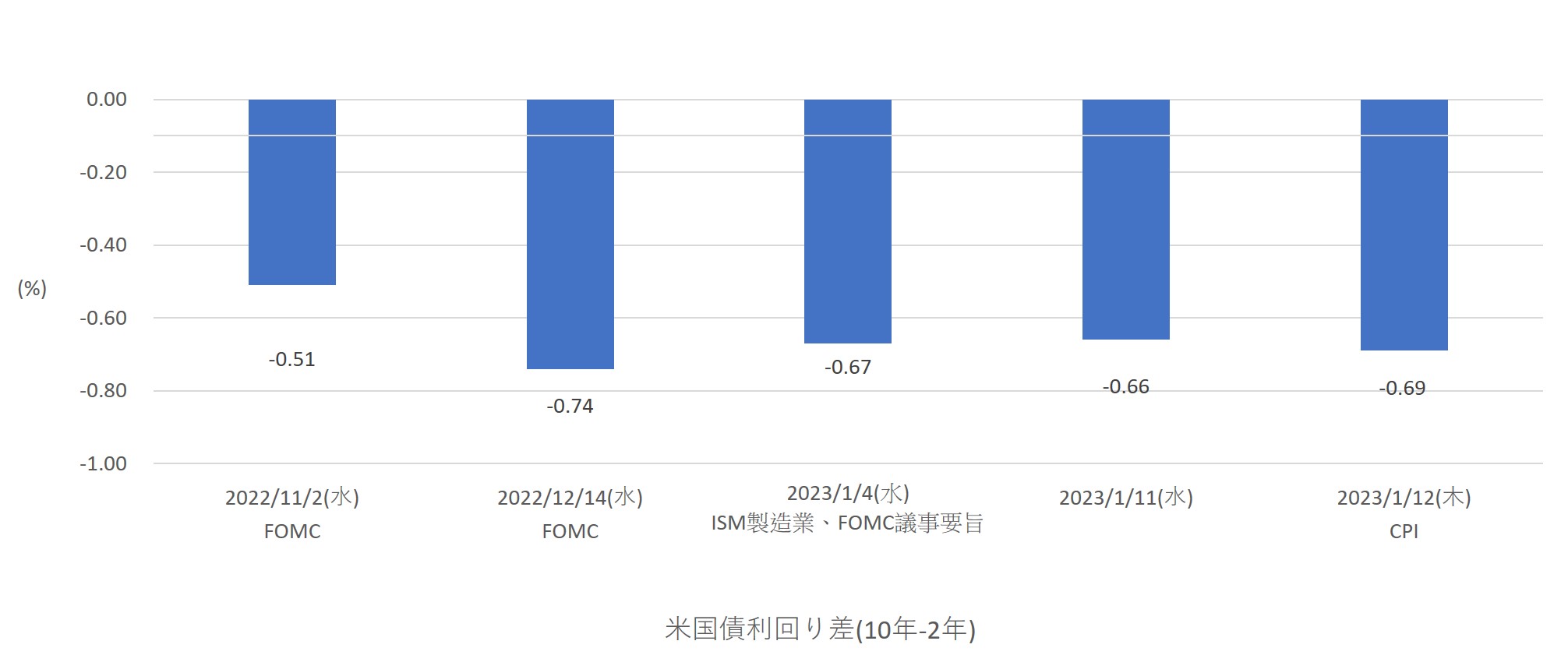

米国債イールドカーブ

1/12(木)は1/11(水)に対してブル(短期金利低下、長期金利低下、逆イールド拡大)でドル売り材料。ドルインデックス低下もしており金利や逆イールドの動きと一致。つまり、ドル円下落はドル売り寄与も大きい。

テクニカル分析

ドル円トレード

- 月足:12月大陰線で引け。ボリンジャーバンド+1σ下抜け。

- 週足:1/9週、陽線形成中。

- 日足:1/10陽線。チャネル内で逆三尊形成しつつあり。

- 4H足:レンジ。

- 1H足:上昇チャネル。

- 15M足:下降チャネル。

【シナリオ】

①ロング

(A)1H足レジスタンス132.769上抜け→チャネル下限付近で反発、レジサポ→目標4H足レジスタンス133.240

②ショート

(B)1H足サポート131.496下抜け→チャネル上限付近で反発、レジサポ→目標日足サポート131.871

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

日銀政策修正観測報道→132.265下抜け→レジサポ→(B)ショート

ショート:132.101

T/P:131.870

獲得pips:+23.1

1月通算:6勝6敗、勝率50.0%、平均RR 2.06、獲得Pips +75.4

コメント