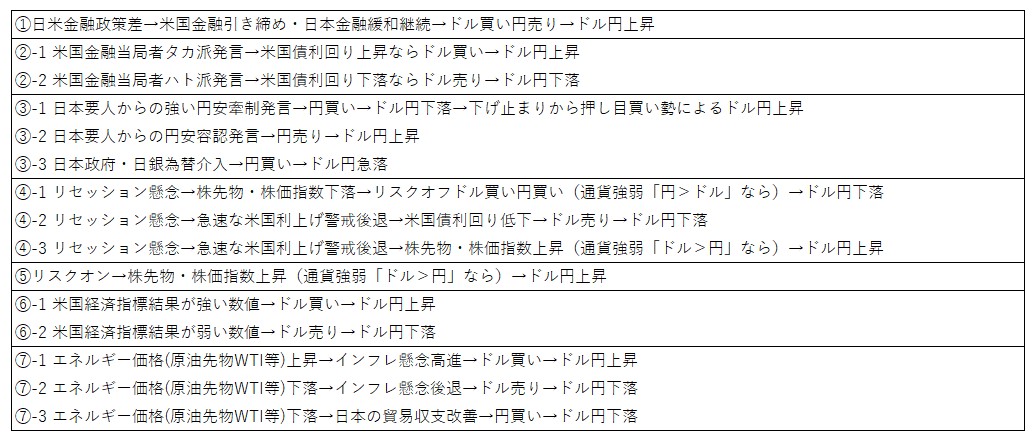

ファンダメンタルズ分析

本日のシナリオ

(1)12/1欧米マーケットの影響:11/30パウエルFRB議長のハト派寄り発言の影響継続に加え、12/1FRB要人の相次ぐハト派寄り発言や米国ISM製造業景気指数の弱い数値でドル円下落。

12/2のスタートもこの影響を引き継いでドル円下落優勢と想定。

(2)米国経済指標(⑥):米国雇用統計(過去の発表日の動き:8/5 ,9/2 ,10/7 ,11/4)。今週最大の注目材料で、発表を控えてレンジ推移や11/30や12/1で含み益を得たショート勢の利確が事前に入る可能性あり。

(3)米国FRB要人発言(②):11/30のパウエルFRB議長のハト派寄り発言が続けばドル円下落の可能性あり。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

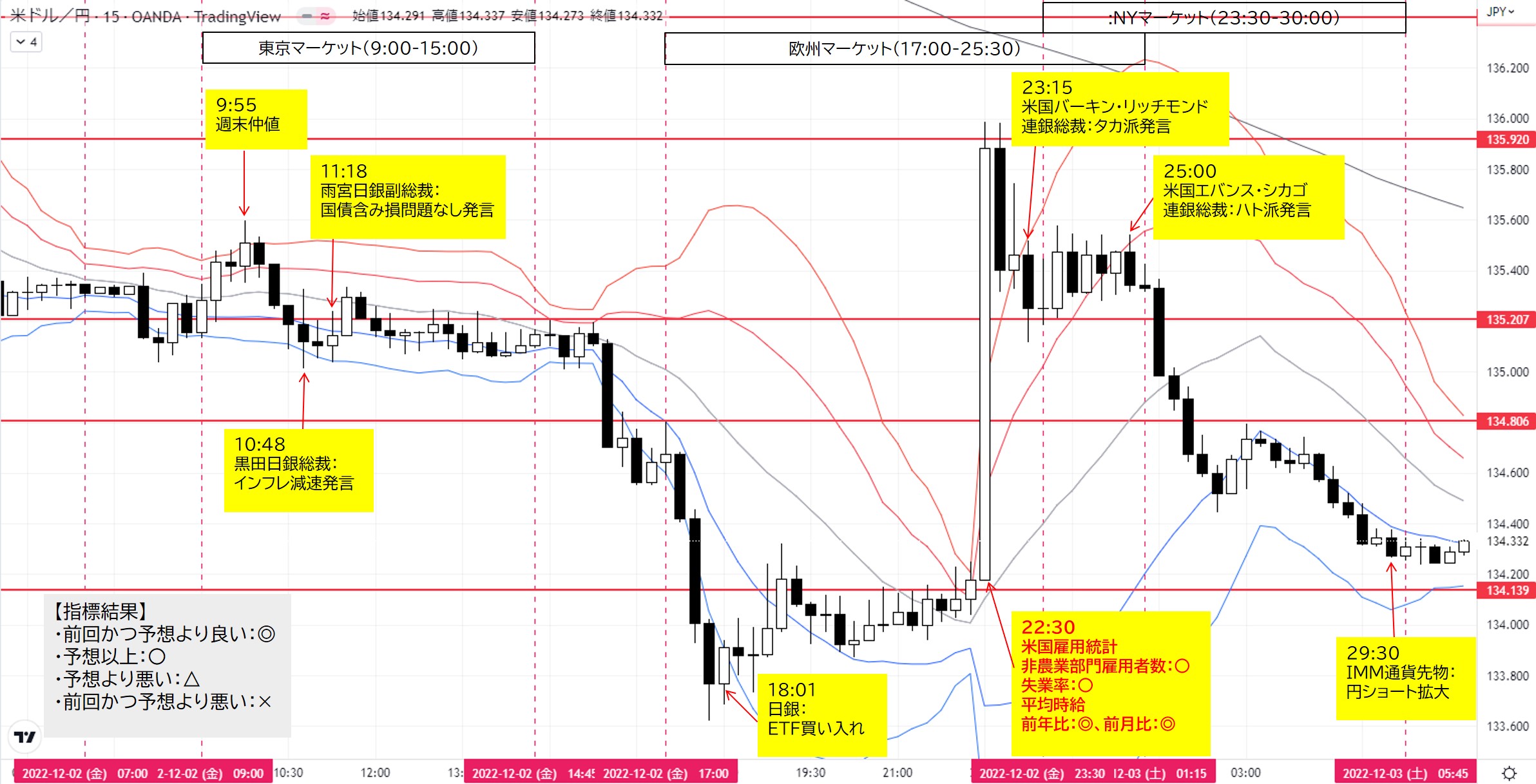

東京マーケット前

東京マーケット(9:00~15:00)

9:55 仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

10:48 要人発言

黒田日銀総裁(日本経済新聞)

「世界的な景気減速がみられる」

「世界のインフレは徐々に鈍化し、世界の経済成長は徐々に拡大する」

「日本のインフレは2023年から減速する」

11:18 要人発言

雨宮日銀副総裁(日本経済新聞)

「保有国債の含み損あっても金融政策の遂行は損なわれない」

「経済支え賃金上昇に伴った物価目標実現のために政策運営している」

欧州マーケット(17:00~25:30)

18:01 要人発言

日銀(Bloomberg)

「ETFを701億円買い入れ」

【考察】円売り株買い材料でドル円上昇。

22:30 経済指標

米国雇用統計11月度(The Employment Situation)(Bloomberg)

非農業部門雇用者数:前回26.1万人(改定28.4)、予想20.2万人、結果26.3万人(○)

失業率:前回3.7%、予想3.7%、結果3.7%(○)

平均時給

前年比:前回4.7%(改定4.9)、予想4.7%、結果5.1%(◎)

前月比:前回0.4%(改定0.5)、予想0.3%、結果0.6%(◎)

【考察】

発表前:日足200MAから反発し、15M足ダブルボトム形成し20MA上。

発表後:全て強い数値(インフレ圧力増→FRB引き締め強化示唆)でドル円急騰。

23:15 要人発言

米国バーキン・リッチモンド連銀総裁(2022年FOMC投票権なし)(Bloomberg)

「労働供給は抑制されたまま」

「労働力不足がインフレを助長」

「高い国民貯蓄が金融当局の仕事を困難にしている」

「追加利上げの方針は明確」

「労働需要は供給を上回り続けている」

【考察】タカ派発言でドル円下げ止まり。

NYマーケット(23:30~30:00)

25:00 要人発言

米国エバンス・シカゴ連銀総裁(2022年FOMC投票権なし)(Reuters)

「政策金利は若干高めのピークを付ける可能性がある」

「インフレ 2% へ引き下げるのに十分な金融条件の引き締めに進んでいる」

「利上げペース減速でも、政策金利ピークはわずかに高くなる見込み」

【考察】利上げペース減速のハト派発言が材料視されてドル円下落。

29:30 経済指標

IMM通貨先物(11/29時点)

円ショート拡大(ポジション推移)

【考察】円売り材料

東京マーケット:米国雇用統計前の手控えのためか小幅レンジ。

欧米マーケット:欧州スタート前からは前日までのFRB要人の相次ぐハト派発言の影響のためかドル円急落。その後、米国雇用統計の強い数値でドル円急騰。しかし、FRB要人のハト派発言や米国リセッション懸念のためか、米国雇用統計での上昇を全て全戻しの下落。こうなれば、次週もドル円下落優勢か。

ファンダメンタルズ材料とドル円の関係

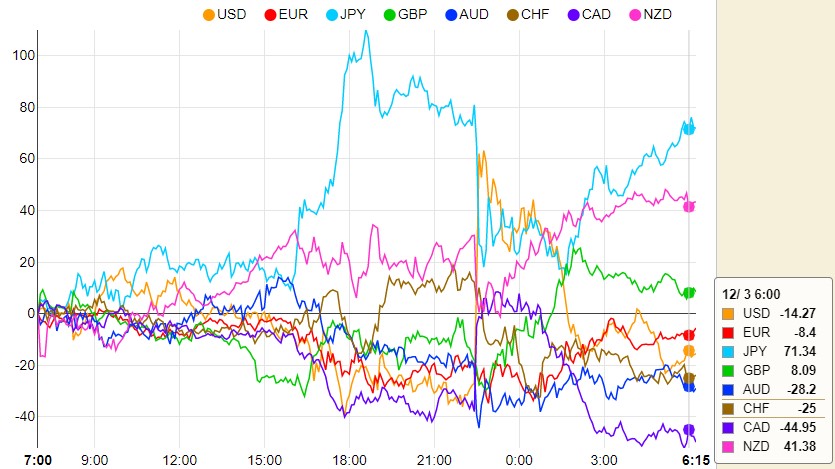

通貨強弱

NYマーケットクローズ時点の通貨強弱

- JPY(リスクオフ通貨):米国利上げ後退で買い。

- NZD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- EUR(リスクオン通貨):独貿易収支・輸入物価指数の強い数値で買い。欧生産者物価指数の弱い数値で売り。デギンドスECB副総裁のリセッション懸念・ハト派発言で売り。

- USD(基軸通貨):米国雇用統計の強い数値で買い。米国リセッション懸念で売り。

- CHF(リスクオフ通貨):

- AUD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):カナダ雇用統計の強い数値で買い。原油先物価格下落で売り。

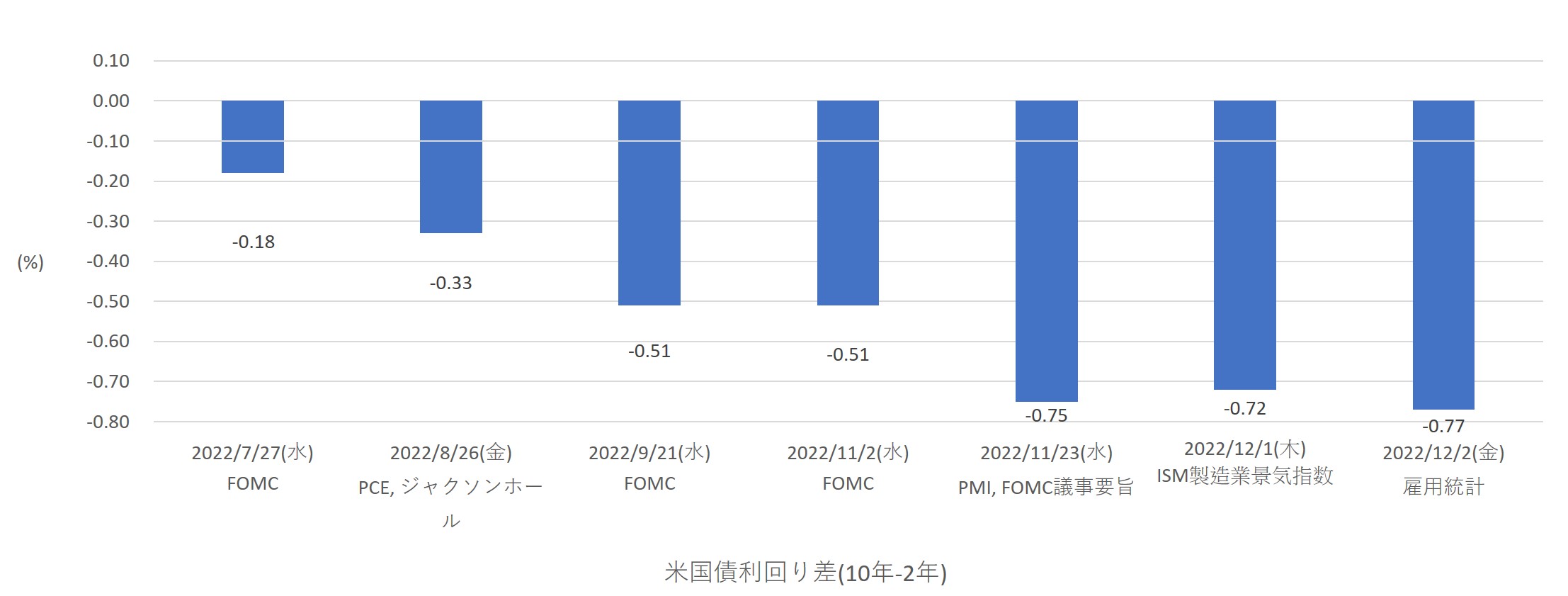

米国債イールドカーブ

12/2(金)は12/1(木)に対してツイスト(短期金上昇、長期金利低下、逆イールド拡大)。金利ツイストと逆イールド拡大のドル売り材料が一致。ドルインデックス低下の関係とも一致。

日足ドルインデックス:上ヒゲ陰線。押し安値104.706下抜けて、ボリンジャーバンド-2σ付近103.935まで下落の可能性あり。

日足米国債2年利回り:上長ヒゲ陽線。三尊形成から4.275%に対してレジサポしたことで4.078%まで下落の可能性あり。

日足米国債10年利回り:上長ヒゲ陰線。押し安値3.448%まで下落の可能性あり。

テクニカル分析

ドル円トレード

- 月足:11月大陰線で引け。

- 週足:11/28週、陰線形成中。上昇ダウ崩れの可能性大。

- 日足:12/1大陰線。12/2も可能性高いか。

- 4H足:下降トレンド。

- 1H足:下降トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス135.920上抜け→1H足20MA上、レジサポ→目標4H足レジスタンス136.399

②ショート

(B)1H足サポート135.207下抜け→レジサポ→目標4H足サポート134.802

(C)4H足サポート134.802下抜け→レジサポ→目標4H足サポート134.139

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー

トレード1

・135.207下抜け→レジサポ→(B)ショート→S/L到達→(B)ショート失敗

ショート:135.072

S/L:135.205

獲得pips:-13.3

トレード2

134.806下抜け→レジサポ→(C)ショート→T/P到達→(C)ショート成立

ショート:134.741

T/P:134.139

獲得pips:+60.2

12月通算:1勝1敗、勝率50.0%、平均RR2.01

12月獲得pips:+46.9

コメント