ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)4/26の欧米マーケット影響

景気後退懸念のリスクオフが優勢の中、ファーストリパブリック銀行に関する相次ぐ報道で133.02~133.95の乱高下。現在の材料では下値133.00、上値134.00が固く、上下ブレイクには新たな材料必要か。

(2)経済指標

・米国実質GDP速報値第1四半期

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国中古住宅販売成約指数

・米国7年債入札

(3)要人発言

・FEDウォッチャーであるWSJ紙のニック・ティミラオス氏(Twitter):ブラックアウト期間のため、いつもの様に発言や記事に要注意。

(4)その他

・米国主要企業決算(メタプラットフォームズ)

・欧米金融システム不安に関する要人発言や報道

4/27も景気後退懸念のリスクオフが優勢となりそうだが、新たな強い材料なければ下値133.00、上値134.00間で推移の見込み。

注目度の高い材料は米国実質GDP速報値と欧米金融システム不安に関する要人発言や報道。サプライズが出れば固い上下値をブレイクする可能性あり。

(ドル円動き例)

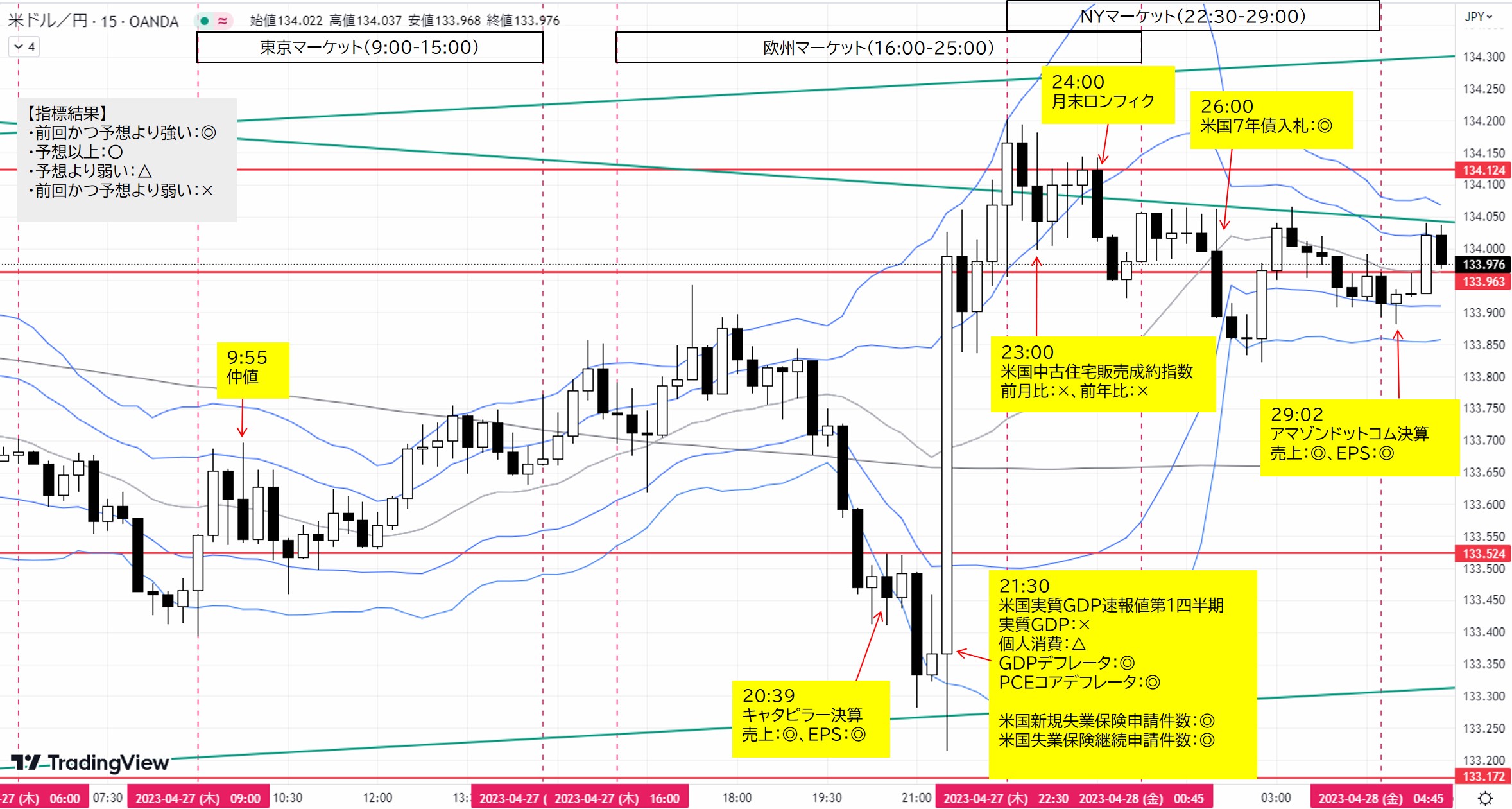

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

20:39 米国主要企業決算

キャタピラー(Bloomberg)

売上高:予想153億ドル、結果159億ドル(◎)

EPS:予想3.79ドル、結果4.91ドル(◎)

【考察】好決算にも関わらず、受注残が年初からほぼ変わっていないことが今後の業績悪化への懸念となり株価下落。リスクオフでドル円下落。

21:30 経済指標

米国実質GDP速報値第1四半期(過去の発表日:8/25, 9/29, 10/27, 11/30, 12/22, 1/26, 2/23, 3/30, 4/27)(Bloomberg)

速報値は改定値に比べて注目度高い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

実質GDP:前回2.6%、予想2.0%、結果1.1%(×)

個人消費:前回1.0%、予想4.2%、結果3.7%(△)

GDPデフレータ:前回3.9%、予想3.7%、結果4.0%(◎)

PCEコアデフレータ:前回4.4%、予想4.6%、結果4.9%(◎)

21:30 経済指標

米国新規失業保険申請件数(Bloomberg)

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回24.5万件(改定24.6)、予想24.9万件、結果23.0万件(◎)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回186.5万件(改定186.1)、予想187.0万件、結果185.8万件(◎)

【考察】初動は実質GDPのサプライズの弱い数値も材料視されて乱高下。しかし133.211で下げ止まると、総じて強い数値あり、米国新規失業保険申請件数・失業保険継続申請件数も強く、一時134.06まで急騰。

23:00 経済指標

米国中古住宅販売成約指数3月度(Bloomberg)

売買契約が結ばれているものの、最終引渡しが行われていない物件の指数。引き渡しが済んだ中古住宅販売件数の先行指標として注目されます。

前月比:前回0.8%(改定)、予想0.9%、結果-5.2%(×)

前年比:前回-21.1%(改定)、予想-20.7%、結果-23.3%(×)

24:00 月末ロンドンフィックス

26:00 経済指標

米国7年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.626%、結果3.563%(◎)

【考察】米国債2年債、5年債に続いて入札好調でドル円下落。

29:02 米国主要企業決算

アマゾンドットコム(Bloomberg)

売上高:予想1247億ドル、結果1274億ドル(◎)

EPS:予想0.22ドル、結果0.31ドル(◎)

【考察】決算良好でリスクオフ後退しドル円上昇。

東京マーケットオープン前:

日足始値133.68。金融システム不安のリスクオフが先行しスタート下落。一時133.41。

東京マーケット:

始値133.47。日経平均株価ギャップダウンスタートではあったが、仲値に掛けてドル買い需要が強く上昇。更に日経平均・先物が上昇に転じリスクオフ後退につれてドル円上昇継続。明日の日銀金融政策決定会合公表を控えてハト派姿勢を見込んだ影響もあったのか。終値133.67で引け。

欧州マーケット:

始値133.74。東京マーケットの上昇を引き継ぎ一時133.94を付けたが、やはり134.00は固く、再びリスクオフが意識され133.28まで下落。

注目されていた米国経済指標は強弱入り交じり。初動は実質GDPのサプライズの弱い数値も材料視されて乱高下。しかし日足安値133.211で下げ止まると、総じて強い数値であることから、134.11まで急騰。

NYマーケット:

始値134.07から上昇継続し日足高値134.20を付けた。しかし、米国住宅販売保留指数が弱い数値となったことで一転下落、更に米国7年債入札好調で133.892まで下落。

その後、揉み合いとなりNY終値133.91。

NYマーケットクローズ後のアマゾンドットコム決算良好でリスクオフ後退し、日足終値133.98で引け。

一時的に134.00上抜けたものの、材料不足で134.00台をキープできず。引き続き上値134.00、下値133.00が固い状況が継続。明日の日銀金融政策決定会合・植田日銀総裁会見で上下どちらかをブレイクしてトレンド発生に期待したい。

ファンダメンタルズ材料とドル円の関係

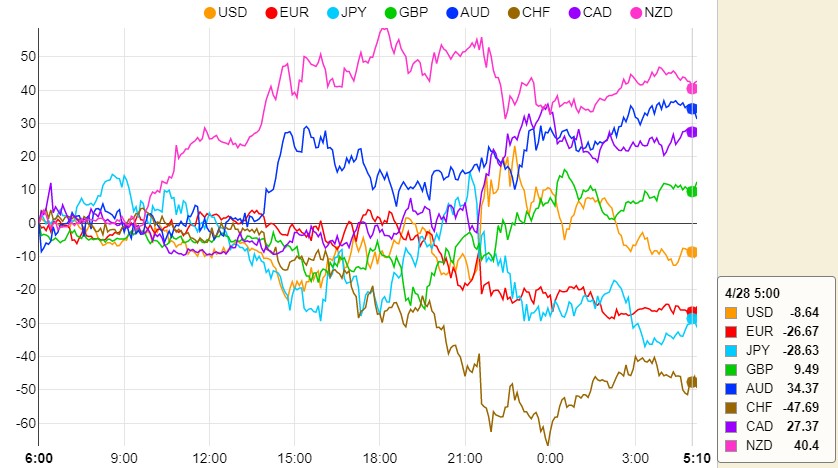

通貨強弱

NYマーケットクローズ時点の通貨強弱

- NZD(資源国リスクオン通貨):

- AUD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

- GBP(リスクオン通貨):

- USD(基軸通貨):

- EUR(リスクオン通貨):

- JPY(リスクオフ通貨):

- CHF(リスクオフ通貨):

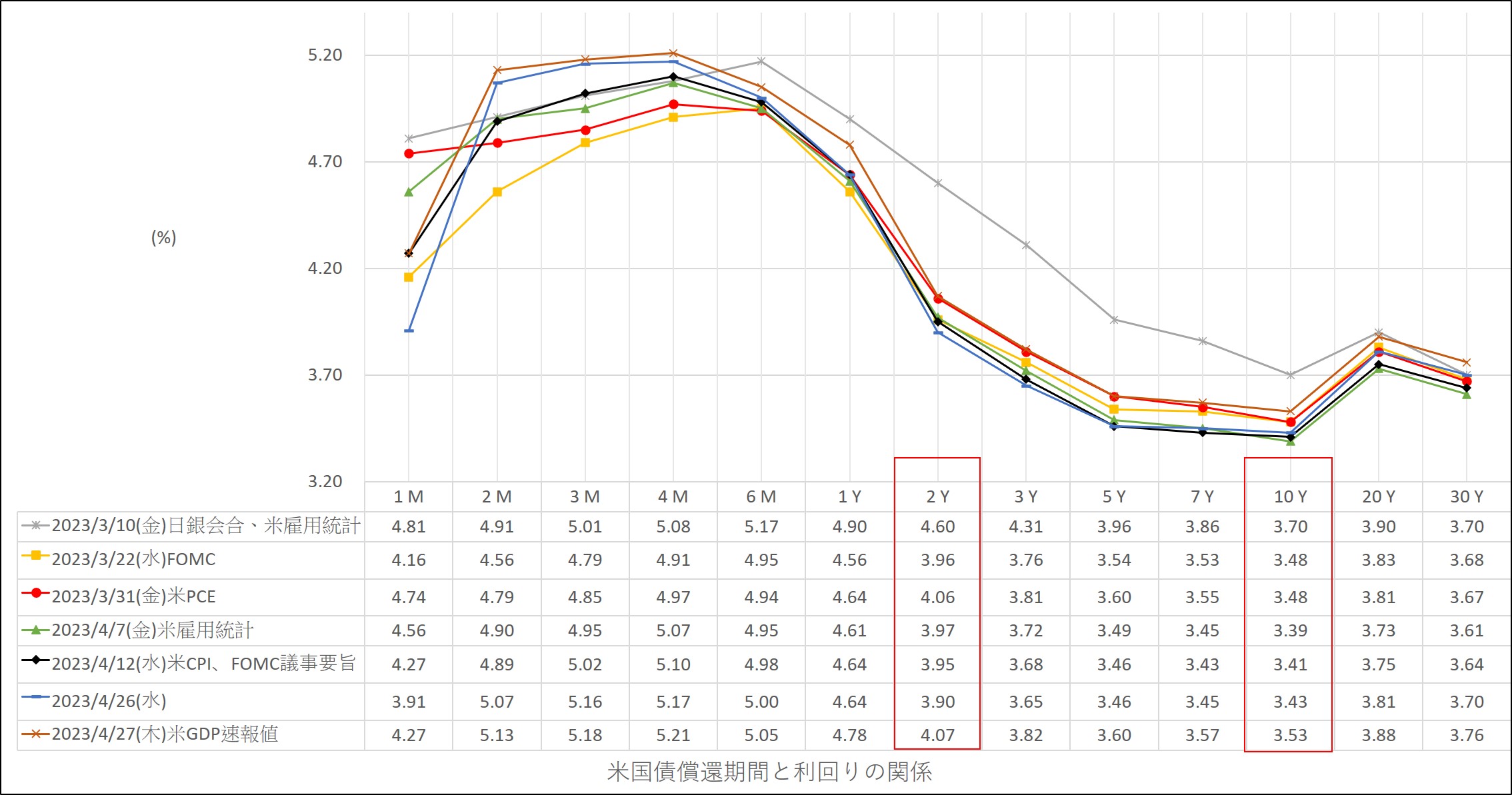

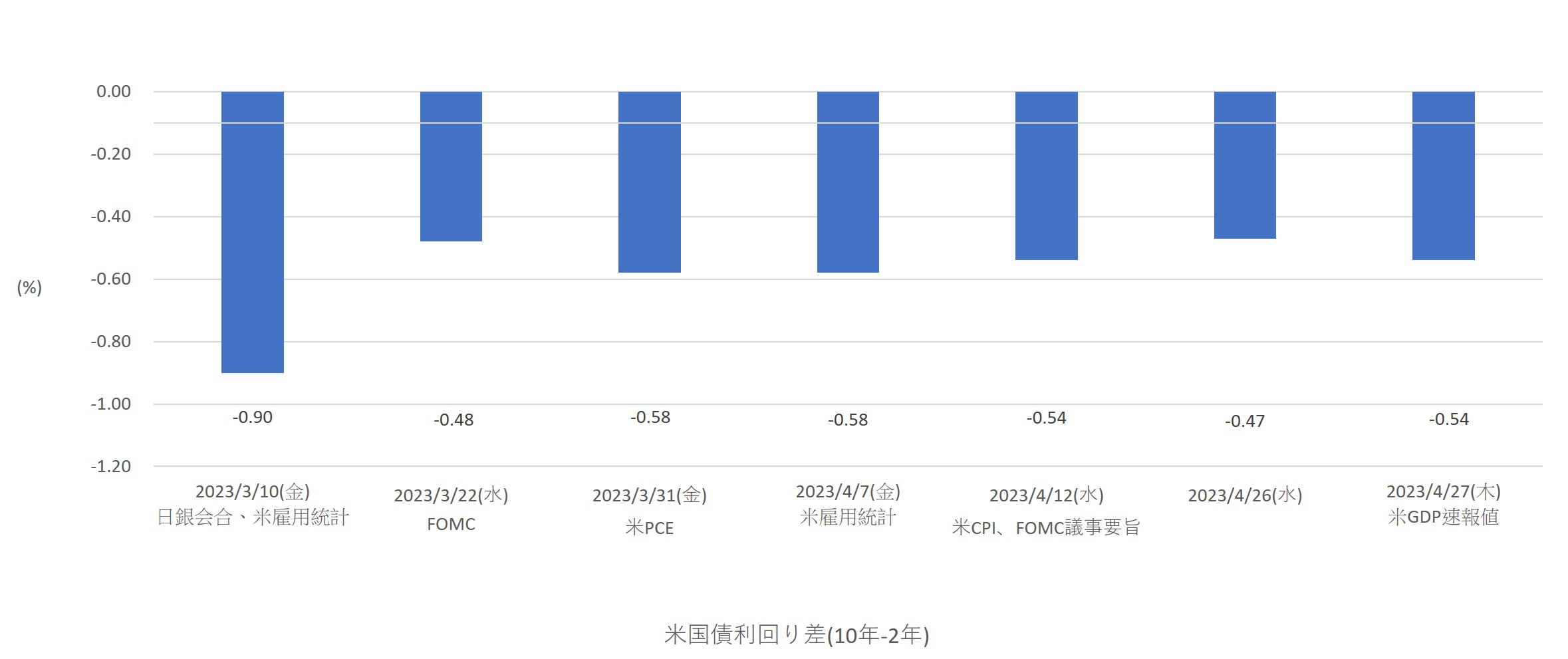

米国債イールドカーブ

4/27(木)は4/26(水)に対してベア(短期金利上昇、長期金利上昇、逆イールド拡大)でドル買い・ドル売り材料交錯。

ドルインデックス日足陽線は金利上昇の影響と推測。

*逆イールドはリセッションのサイン(Bloomberg)、逆イールド拡大(Bloomberg)

5月FOMCの利上げ幅見通しは、据え置きが12.6%、25bpsが87.4%。(CME FedWatch Tool)

テクニカル分析

トレード

- 月足:4月陽線形成中。

- 週足:4/24週、陰線形成中。

- 日足:4/26下長ヒゲ陰線。20Mへ下落から急反発。上昇チャネル下限付近のため、4/27はやや上昇優勢と推測。

- 4H足:下降チャネル。20MA付近まで上昇後、再び下落に転じる可能性あり。

- 1H足:レンジ。

- 15M足:レンジ。

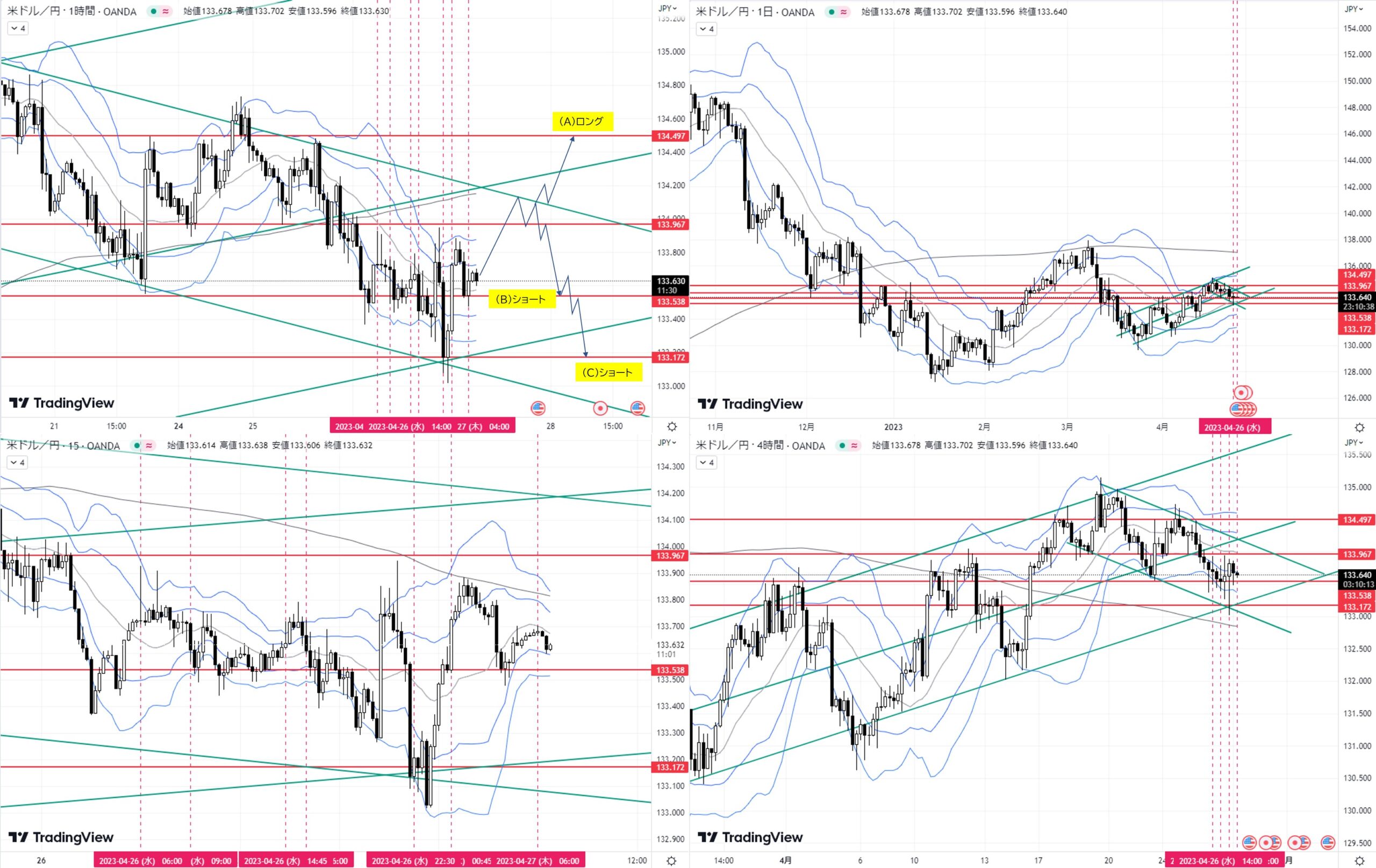

【シナリオ】

①ロング

(A)1H足チャネル上限をダウ上昇→目標1H足レジスタンス134.497

②ショート

(B)1H足チャネル上限付近まで上昇→ダウ転換下落→目標1H足サポート133.538

(C)1H足サポート133.538をダウ下落→目標1H足サポート133.172

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

条件合わずトレードなし

4月通算:13勝13敗、勝率50.0%、平均RR 2.02、獲得Pips +189.7

コメント