ファンダメンタルズ分析

本日のシナリオ

<注目材料>

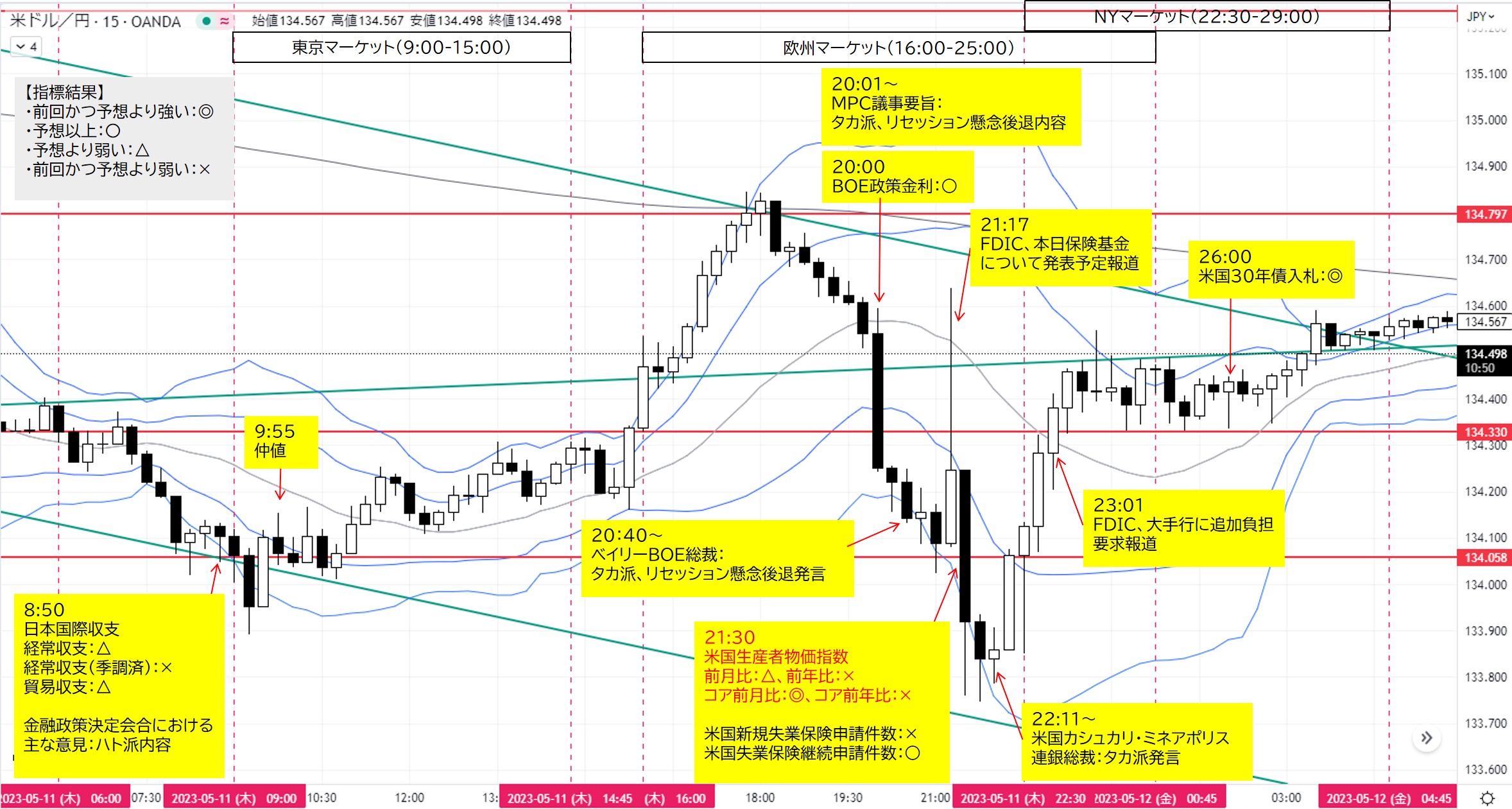

(1)5/10の欧米マーケット影響

注目の米国消費者物価指数はコア指数を含め総じて強い数値であったが、総合前年比4.9%の5%割れは2021年4月以来(2年ぶりの低水準)のサプライズでドル円急落。

(2)経済指標

・日本国際収支

・米国生産者物価指数

・米国新規失業保険申請件数、米国失業保険継続申請件数

・米国30年債入札

(3)要人発言

・日銀金融政策決定会合における主な意見

・FRB当局者

(4)その他

・欧米金融システム不安に関する要人発言や報道

・米国債務上限問題に関する要人発言や報道

5/11スタートも米国消費者物価指数の影響でドル円下落継続しやすいと推測。

(ドル円動き例)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 経済指標

日本国際収支3月度

経常収支:前回21972億円(改定)、予想28907億円、結果22781億円(△)

経常収支(季調済):前回10892億円(改定12279)、予想13110億円、結果10090億円(×)

貿易収支:前回-6041億円、予想-4550億円、結果-4544億円(△)

8:50 要人発言

金融政策決定会合における主な意見(4月27・28日分)(日本銀行)

「2%物価安定の目標達成まで金融緩和を続ける」

【考察】サプライズないハト派内容。

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

0:00 経済指標

英国中銀(BOE)政策金利(Bloomberg)

前回4.25%、予想4.50%、結果4.50%(○)

20:01~要人発言

英国中銀金融政策委員会(MPC)議事要旨

「インフレが持続するなら追加引き締めが必要」

「GDP見通しを大幅に上方修正」

【考察】予想通り利上げ、議事要旨タカ派内容、リセッション懸念後退でポンド買いドル売り発生し、ドル円下落。

20:40~要人発言

英国ベイリー総裁

「インフレは高すぎる」

【考察】タカ派発言、リセッション懸念後退発言。ポンド買いドル売り発生し、ドル円下落継続。

21:17 報道

「米国連邦預金保険公社(FDIC)、本日預金保険基金について発表予定」

【考察】金融システム不安後退でドル円急騰。しかし、詳細不明かつ米国生産者物価指数発表を控えて一瞬。

21:30 経済指標

米国生産者物価指数(PPI)4月度(過去の発表日; 8/11, 9/14, 10/12, 11/15, 12/9, 1/18, 2/16, 3/15, 4/13, 5/11)(Bloomberg)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回-0.5%(改定)、予想0.4%、結果0.2%(△)

前年比:前回2.7%(改定)、予想2.6%、結果2.3%(×)

コア前月比:前回-0.1%(改定)、予想0.1%、結果0.2%(◎)

コア前年比:前回3.4%(改定)、予想3.3%、結果3.2%(×)

21:30 経済指標

米国新規失業保険申請件数(Bloomberg)

失業者が初めて申請した失業保険給付の申請件数を示す指標。失業率や非農業部門雇用者数の先行指標として注目されます。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回24.2万件(改定)、予想24.5万件、結果26.4万件(×)

米国失業保険継続申請件数

新規申請後に失業保険の申請を継続している人数を示す指標。

「予想より高い数値→ドル売り材料」、「予想より低い数値→ドル買い材料」

前回180.5万件(改定180.1)、予想182.0万件、結果181.3万件(◎)

【考察】強弱入り交じる数値だったが、前日米国消費者物価指数に続いて生産者物価指数もインフレ鈍化が見えつつあり、米国新規失業保険申請件数は2021年10月以来の高水準であったことからドル円下落

21:42 報道

「米国地銀パックウェストの預金減少、ウェスタン・アライアンスは増加」(Bloomberg)

【考察】金融システム不安でリスクオフ円買い・ドル買い発生でドル円揉み合い。

22:11~要人発言

米国カシュカリ・ミネアポリス連銀総裁(2023年FOMC投票権あり)(Bloomberg)

「インフレは依然として強すぎる」

「長期のインフレ抑制策が必要」

【考察】米国消費者物価指数や生産者物価指数の軟化が見られた後でのタカ派発言であり、利上げ期待高進しドル円上昇。

23:01 報道

「米国連邦預金保険公社(FDIC)、SVB破綻で大手銀に多額の追加負担を求める計画」(Bloomberg)

【考察】金融システム不安への対応でややリスクオフ後退しドル円上昇。

24:07~ 要人発言

英国ベイリーBOE総裁(Bloomberg)

「利上げ一時停止できる時期に近づいている」

【考察】ハト派発言だが、ポンド、ドル、円反応薄。

26:00 経済指標

米国30年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.661%、結果3.741%(◎)

【考察】入札好調で30年債利回り低下したが、注目度低くドル反応薄。

<まとめ>

欧州オープン後、米国地銀パックウエストの預金減少報道で金融システム不安が高まりリスクオフ円買い強くドル下落、更に注目の米国生産者物価指数は総じて弱くインフレ鈍化が見えつつあり、米国新規失業保険申請件数は2021年10月以来の高水準であったことからドル円下落。

その後、米国カシュカリ・ミネアポリス連銀総裁のタカ派発言やFDICの金融システム不安への対応でややリスクオフ後退しドル円上昇から揉み合い。

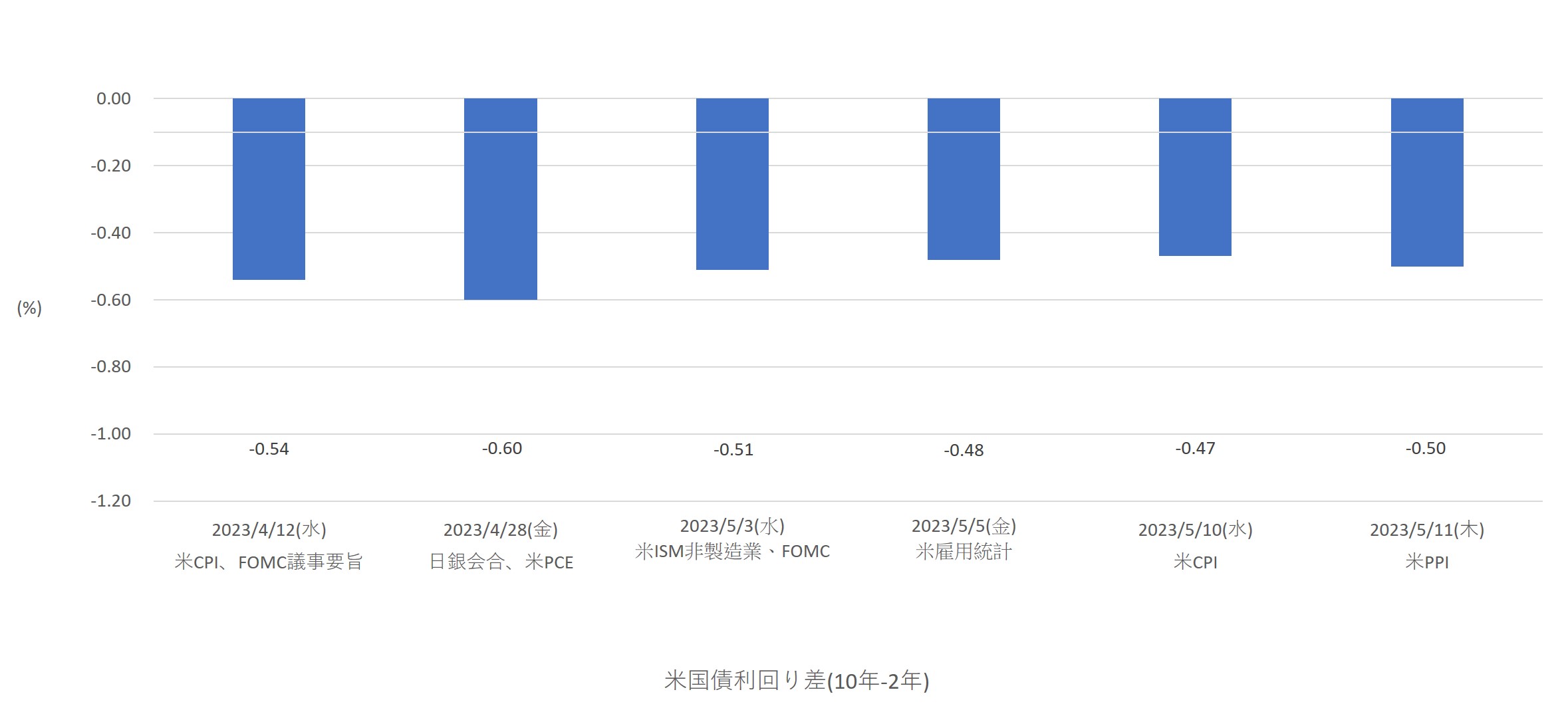

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

5/11(木)は5/10(水)に対してブル(短期金利低下、長期金利低下、逆イールド拡大)でドル売り材料。

*逆イールドはリセッションのサイン(Bloomberg)、逆イールド拡大(Bloomberg)

6月FOMCの利上げ幅見通しは、25bps引き下げ0.0%、据え置き88.2%。25bps引き上げ11.8%。(CME FedWatch Tool)

テクニカル分析

トレード

- 月足:5月陰線形成中。

- 週足:5/8週、陽線形成中。

- 日足:5/10大陰線。三尊形成、20MAかつトレンドライン下抜けたことで、5/11は戻り売り狙いが優勢。

- 4H足:レンジ。20MA下抜けており下落優勢。

- 1H足:下降トレンド。一方で下ヒゲも目立っており、戻しも生じやすい状況。

- 15M足:下降チャネル。

【シナリオ】

①ロング

(A)1H足レジスタンス134.673かつ20MAをダウ上昇→目標4H足レジスタンス135.259

②ショート

(B)1H足レジスタンス134.673付近まで上昇→ダウ転換下落→目標1H足サポート134.243

(C)1H足サポート134.243をダウ下落→目標4H足サポート133.751

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

134.673をダウ上昇→(A)ロング

ロング:134.705

S/L:134.433

獲得pips:-27.2

考察:4H足20MAかつ15M足200MAへ上昇しており下落を警戒すべき位置であった。

5月通算:4勝4敗、勝率50.0%、平均RR 1.79、獲得Pips +17.4

コメント