ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)5/30の欧米マーケット影響

欧州オープン直後は3者会合報道の影響を引き継いでドル円下落、神田財務官の円安牽制発言で下落継続。しかし、米国住宅関連指標の強い数値で下げ止まり上昇。

ナスダックとS&Pはギャップアップ、ダウ平均株価はギャップダウンスタートの強弱まちまちだったが、リスクオン優勢でドル円上昇継続。

米国コンファレンスボード消費者信頼感指数も強くドル円上昇したが、株先物・株価指数下落のリスクオフ円買い、米国利回り低下ドル売りとなりドル円下落からレンジ推移となった。

総じて、リスオフ円買い、米国債利回り低下ドル売りでドル円下落。

(2)経済指標

・米国シカゴ購買部協会景気指数

・米国JOLTS求人件数

・米国ベージュブック

(3)要人発言

・FRB当局者

・政府日銀要人の円安牽制

(4)その他

・月末ロンドンフィックス

・米国債務上限問題

5/31は政府・日銀当局者からの円安牽制発言から2022年9月の為替介入が意識されてドル円は強い上昇になりにくいと推測。但し、直ぐに為替介入が実施される可能性は極めて低い為、様子見ながらの上昇になりそう。

また、本日は注目の米国経済指標で動きが出ても、月末であることからポジション調整で全戻しのような乱高下が生じる可能性があることに注意したい。

(ドル円動き例)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

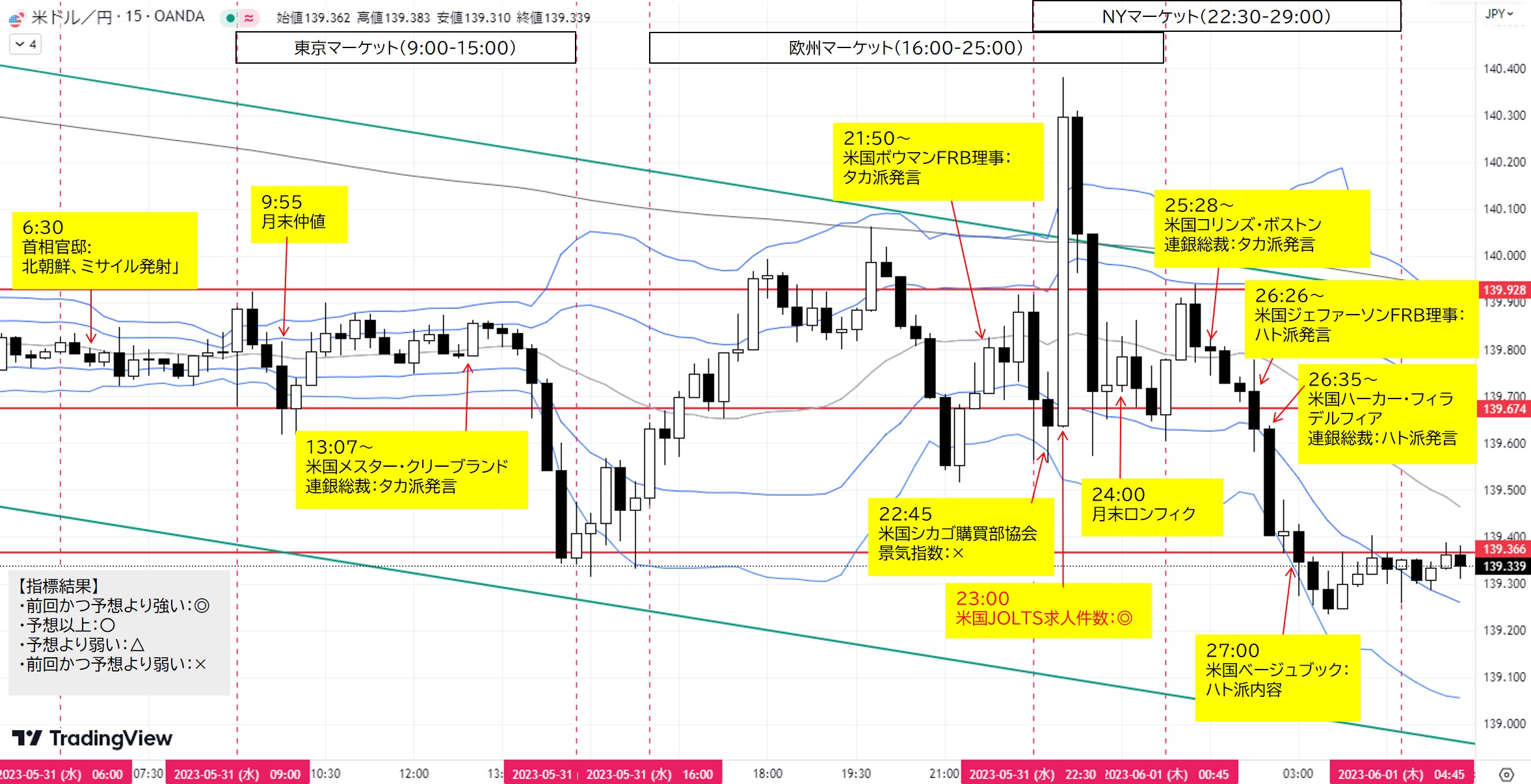

東京マーケット前

6:30 要人発言

首相官邸(日本経済)

「北朝鮮、ミサイル発射」

【考察】地政学リスクオフ材料だが、事前予告もありサプライズなくドル円反応薄。

8:50 経済指標

日本鉱工業生産速報値4月度

前月比:前回1.1%、予想1.4%、結果-0.4%(×)

前年比:前回-0.6%、予想1.8%、結果-0.3%(△)

東京マーケット(9:00~15:00)

9:09~要人発言

植田日銀総裁

「引き締めしたくないがインフレ放置もできず難しいかじ取り」

「商品価格の高騰、労働力不足、サプライチェーンの混乱などの供給変動がインフレ上昇を引き起こしている」

「世界的なインフレは、財政・金融政策の拡大政策などの需要要因によっても引き起こされている」

「インフレ低水準時代とは異なる常態に突入していることを否定するのは難しい」

【考察】物価上昇続いており労働力不足も当面続く可能性が高く、金融緩和がインフレ要因とも述べていることから、インフレ対策には引き締めが必要と示したことと同じ。タカ派発言とも捉えられドル円下落。

13:07~要人発言

米国メスター・クリーブランド連銀総裁(2023年FOMC投票権なし)(Reuters)

「利上げ停止をやむを得ないと考える理由は見当たらない」

【考察】タカ派発言だがドル円上昇反応薄。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:50~要人発言

米国ボウマンFRB理事(Bloomberg)

「住宅価格の持ち直しはインフレ低下との闘いに不利」

【考察】タカ派発言でドル円上昇。

22:45 経済指標

米国シカゴ購買部協会景気指数5月度

米国ISM製造業景気指数の前営業日に発表される同指標の先行指標。

基準50、前回48.6(改定)、予想47.6、結果40.4(×)

【考察】2022年11月以来の低水準はサプライズでドル円急落。

23:00 経済指標

米国JOLTS求人件数4月度(過去の発表日; 1/4, 2/1, 3/8, 4/4, 5/2, 5/31)(Reuters)

前回959.0万件(改定)、予想944.0万件、結果1010.3万件(◎)

【考察】2023年3月公表以来の強い数値でドル円上昇。しかし、株先物・株価指数急落リスクオフ円買い、米国債利回り急落ドル売りでドル円全戻しの急落。トレンド継続の材料にはならず。

24:00 月末ロンドンフィックス

25:28~要人発言

米国コリンズ・ボストン連銀総裁(2023年FOMC投票権なし)

「インフレは高すぎる」

【考察】タカ派発言だがドル円下落継続

26:26~要人発言

米国ジェファーソンFRB理事(Bloomberg)

「次回会合で金利据え置きしてもは金利のピークを意味しない」

「利上げ見送りでデータを精査できる」

【考察】6月会合での金利据え置きの示唆はハト派発言でドル円急落。

26:35~要人発言

米国ハーカー・フィラデルフィア連銀総裁(2023年FOMC投票権あり)(Bloomberg)

「6月会合では利上げ見送りが適切」

【考察】相次ぐハト派発言でドル円下落。6月FOMC利上げ停止確率大きく上昇(Reuters)

27:00 要人発言

米国ベージュブック(地区連銀経済報告)(Bloomberg)

FOMC開催の2週間前に公表。米国金利決定の材料とされるため注目度大。

「多くの地域で物価上昇が鈍化」

【考察】インフレ鈍化を示すハト派内容でドル円下落継続。

<まとめ>

東京マーケット:

前日の政府・日銀からの円安牽制やリスクオフでややドル円下落優勢(Bloomberg)。

欧米マーケット:

注目の米国JOLTS求人件数が強い数値で140.38まで上昇したものの、株先物・株価指数下落のリスクオフ円買い・米国債利回り低下のドル売りで全戻し。

更に、FRB要人の相次ぐハト派発言で6月FOMC利上げ停止確率大きく上昇、140円台を割り込んで139.34で引け。(Reuters)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

5/31(水)は5/30(火)に対してブル(短期金利低下、長期金利低下)、逆イールド縮小のドル売り・買い材料交錯。ドルインデックス日足陽線は逆イールド縮小や月末ポジション調整の影響か。

テクニカル分析

トレード

- 月足:5月陰線形成中。

- 週足:5/29週、陰線形成中。上昇トレンドでボリンジャーバンド+2σバンドウォーク。

- 日足:5/30陰線。上昇トレンド。

- 4H足:レンジから下降トレンドに移行中。

- 1H足:下降トレンド。

- 15M足:下降チャネル。

【シナリオ】

①ロング

(A)4H足サポート139.392付近まで下落→1H足チャネルをダウ上昇→目標4H足レジスタンス139.928

②ショート

(B)1H足サポート139.644をダウ下落→目標4H足サポート139.392

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

4H足サポート139.392付近まで下落→1H足チャネルをダウ上昇をダウ上昇→(A)ロング

ロング:139.704

T/P:139.928

獲得pips:+22.4

5月通算:14勝8敗、勝率63.6%、平均RR 1.97、獲得Pips +271.6

コメント