ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/31の欧米マーケット影響:注目度が高かった米国雇用コスト指数の弱い数値でドル円急落。しかし、株先物・株価指数上昇リスクオンとなり巻き戻しの円売り強くドル円上昇。NYクローズに掛けては材料交錯でドル円小幅推移。

(2)米国経済指標(⑥):ADP雇用者数、ISM製造業景気指数、FOMC

(3)米国要人発言(②):パウエルFRB議長

(4)その他:米国企業決算、TOM効果

2/1は注目材料多数。特にFOMC・パウエルFRB議長だが、利上げ0.25%織り込み済みの為、サプライズない限り大きな動きはなさそう。

モーニングサテライト、ドル円参考情報

本日のドル円予想レンジ:128.50~131.00

これはFOMC通過後の見通し。リスクバイアスはドル安円高気味。重要イベント目白押しでワイドレンジ。

注目はFOMC。利上げ幅0.25%は予想通りの見方。パウエル議長がタカ派発言しそうだが織り込み済みで反応は鈍いと思われる。

その他、ADP雇用者数、ISM製造業景気指数がある。これらは前月よりやや弱い数値の予想。想定よりさらに弱い数値で出るようならドル買戻しが進んだ後だけに、ドル安方向に振れるリスクがある。

注目ポイント:米欧ギャップ、日米ギャップ

米長期金利低下以上にドル安円高が進んでいて、これは日銀政策修正要因と言われているが、ドル円下落はドルインデックスの下落とほぼ一致している。つまりドル安の面も大きかった。

米欧間の金利縮小は主要因であって留意が必要。先々の金融政策を反映する2年債金利差(米ー独)は昨年秋以降、縮小している。これがユーロ高ドル安をもたらしていた。

今週の会合でFRBは0.25%に利上げ幅縮小、ECBは0.50%利上げ幅維持と見られている。

FRBは急速に利上げをしたので打ち止めも早くなりそう。今後は米欧金利差縮小が材料とされてドル軟調が続く可能性がある。

ECBも追って利上げ打ち止めしそうなため、米欧金利差によるドル安が続くかは、FRBが年後半から年末に掛けて利下げに動くかどうかが焦点。まだ不透明。

昨年来、金利主導相場の中で日銀金融政策修正への思惑が根強い中で、金融政策を左右する物価動向は日米格差は縮小している。消費者物価指数総合ベースでは同水準になりそうな勢い。春闘での賃上げが確実なら、日銀が現状の金融緩和を維持する理由が乏しいとの見方も強まり、再び円買いになる可能性がある。

ただ、長期金利水準の観点で言えば、日本10年債金利1%を上回って更に大幅上昇する可能性は当面低い。先まで見ても120円を割り込む大幅なドル安円高の可能性は引くとみられる。

本日の日経平均予想レンジ:27,200~27,550

米国市場の強さを受けて、本日の東京市場も底堅い予想。但し、FOMC結果次第では夜間立ち合い分の日経先物が乱高下する恐れが残る。

注目ポイント:機関投資家の強気姿勢は行き過ぎ?

1月は世界的に株価堅調が続いたが、景気・業績面での不確実性が残る中では意外高の声も少なくない。

株価堅調の原動力の一つに株式需給の急ピッチな好転があったとみられる。機関投資家の株式組み入れ比率は1月時点で、日米いずれもアンダーウエート幅が縮小し、過去10年平均並みまで回復している。

機関投資家全体が運用する中長期マネーの動向には様々な要因が含まれており、動機まで特定することは困難。そこで、運用者の相場観がより反映されやすい投機マネー動向を見ると、マクロファンドと呼ばれる景気動向を最重視するヘッジファンドグループもグローバルで株式売り持ち解消した。

ただ、マクロファンドは更に一歩踏み込んで株式ロング(買い持ち)に転じて世界景気のV字回復まで織り込み始めているよう。過去、マクロファンドの株式ポジションの変化はグローバル製造業PMIを先読みしてきた点から推察できる。

このポジション変化は期待が先走り過ぎていると見られる。理由は2つ。

1つ目は、現状のV字回復シナリオ実現には、例えばFRBやECBが予防的利下げを速やかに実施するなどの中銀プットが必要。しかし、FRBやECBの物価抑制姿勢はなお強く、むしろ株高をけん制するような場合、株式参加者も現実路線へ目線の変更を余儀なくされる恐れがある。

2つ目は、リスクテイク意欲改善の余波から、一部の投機勢によるコモディティー買いが再開している。特に最近では材木や非鉄などに再び投機マネーが流入しており、景気のV字回復より先にインフレ再加速が視野に入りそうな状況。

そのため、今回のFOMCやECB、もしくは2/14米CPI等をきっかけに金融引き締めの長期観測が再燃すれば、株式市場も過度な楽観を修正し、一定の反動安に見舞われるリスクに注意。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

TOM(Turn of the Month)効果

株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。

月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中しやすい。株式購入で株高・円売り→ドル円上昇材料、株式売りで株安・円買い→ドル円下落材料になり得る。

9:55 月初仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

12:35 経済指標

日本10年国債入札(財務省)

普段は注目度低いが、日銀政策修正期待が高まっている中で注目度が上がっている。

前回0.500%、結果%()

欧州マーケット(17:00~25:30)

21:00 経済指標

米国MBA住宅ローン申請指数:住宅販売数件数や住宅着工件数の先行指標

前週比:前回7.0%、結果-9.0%(×)

22:15 経済指標

米国ADP雇用者数1月度(過去の発表日:8/31, 10/5, 11/2, 11/30, 1/5)(Bloomberg)

前月比:前回23.5万人(改定25.3)、予想17.9万人、結果10.6万人(×)

NYマーケット(23:30~30:00)

23:45 経済指標

米国PMI確報値1月度

基準50。景気先行性高いため注目度高い。確報値は速報値より注目度低い。

製造業:前回46.8、予想46.8、結果46.9(◎)

24:00 経済指標

米国建設支出12月度

前月比:前回0.2%(改定0.5)、予想0.0%、結果-0.4%(×)

24:00 経済指標

米国JOLT求人労働異動調査12月度(Bloomberg)

前回1045.8万件(改定)、予想1020.0万件、結果1101.2万件(◎)

24:00 経済指標

米国ISM製造業景気指数1月度(過去の発表日; 8/1、9/1、10/3、11/1、12/1, 1/4)(Bloomberg)

景気の先行指標として注目度大。

基準50、前回48.4、予想48.1、結果47.4(×)

【考察】1月度と同様、ISM製造業景気指数の弱い数値は材料視されず、JOLTの強い数値でドル円上昇。しかし、より注目度が高いFOMC公表とパウエル議長会見を控えて方向感なし。

24:30 経済指標

米国週間石油在庫統計

「在庫増→需要低迷・供給過多→原油・ガソリン売り材料→ドル売り材料」、「在庫減→需要増・供給不足→原油・ガソリン買い材料→ドル買い材料」

原油在庫:前回53.3万バレル、予想-19.8万バレル、結果414.0万バレル(◎)

ガソリン在庫:前回176.3万バレル、予想111.0万バレル、結果257.6万バレル(◎)

28:00 経済指標

米国FRB政策金利12月度(過去の発表日; 6/15, 7/27, 9/21, 11/2, 12/14)

(Federal Open Market Committee)(Bloomberg)

前回4.25-4.50%、予想4.50-4.75%、結果4.50-4.75%(○)

28:00 要人発言

米国FOMC声明(Bloomberg)

「インフレは低下したが、まだ高すぎる」

【考察】声明文は12月会合から大きな変更無し。変更ないことが利上げ継続の方は発言と見なされドル円上昇。

28:30 要人発言

米国パウエルFRB議長(Bloomberg)

「インフレ2%達成にコミットする」

「引き締め継続必要」

「ディスインフレが進行中」

「引き締め過ぎは望まない」

「十分なレベルに達するために、少なくとも2回の利上げで協議」

「利上げ停止後に再開する選択肢は検討していない」

【考察】タカ派発言で初動ドル円上昇。しかし、「ディスインフレ」や「利上げ停止後の再開は未検討」発言がサプライズのハト派で一転ドル円急落。

30:06 米国主要企業決算

メタ(Bloomberg)

売上高:予想315.3億ドル、結果321.7億ドル(◎)

EPS:予想2.26ドル、結果1.76ドル(×)

東京マーケット:注目度の高い米国経済指標やパウエルFRB議長発言を控えて円売りが進みドル円上昇。

欧米マーケット:米国ADP雇用者数が予想を下回りドル円下落、米国ISM製造業景気指数も予想を下回ったが、JOLT求人労働異動調査が予想を上回ったことでドル円急落ストップ。米国FOMC声明のタカ派発言でドル円上昇、パウエルFRB議長が総じてサプライズのハト派発言でドル円急落。

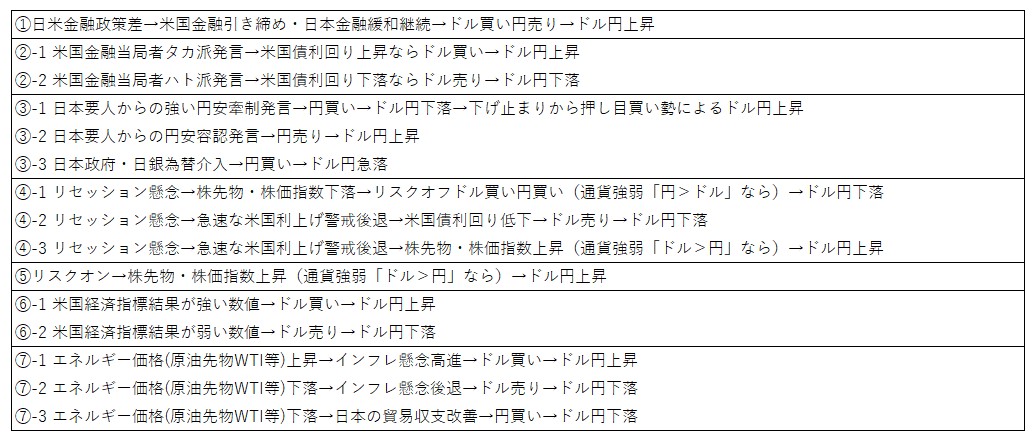

ファンダメンタルズ材料とドル円の関係

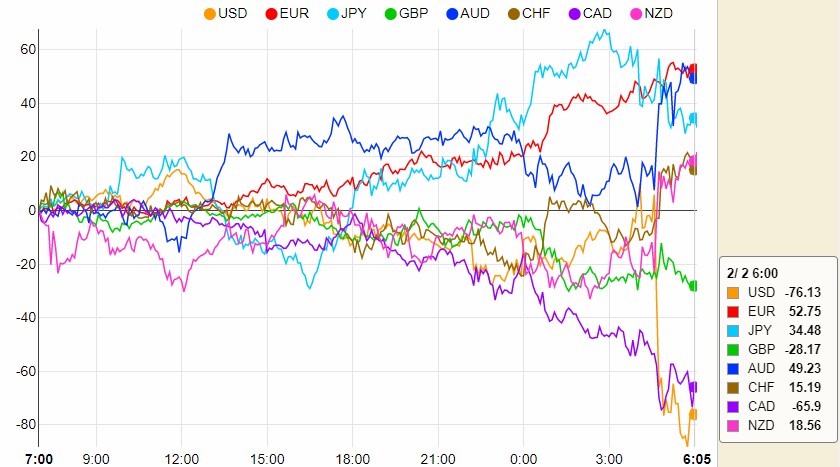

通貨強弱

NYマーケットクローズ時点の通貨強弱

- EUR(リスクオン通貨):欧州消費者物価指数(HICP)速報値のコア指数が予想を上回り→ECB利上げ継続観測で買い。

- AUD(資源国リスクオン通貨):

- JPY(リスクオフ通貨):

- NZD(資源国リスクオン通貨):

- CHF(リスクオフ通貨):

- GBP(リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):WTI原油先物価格下落で売り。

- USD(基軸通貨):米国ADP雇用者数、米国ISM製造業景気指数の弱い数値で売り。FOMC声明のタカ派発言で買い。パウエル議長のハト派発言で売り。

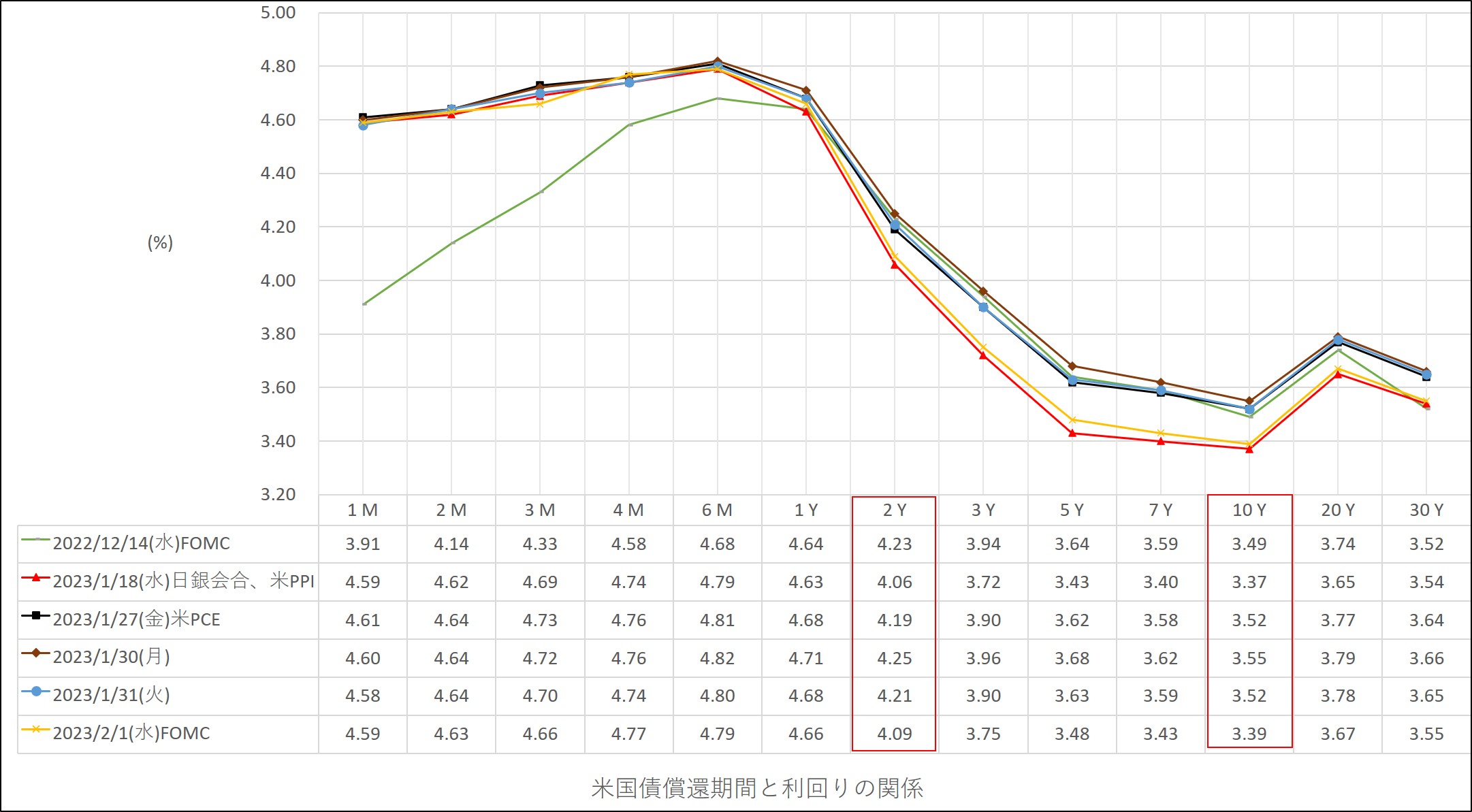

米国債イールドカーブ

2/1(水)は1/31(火)に対してブル(短期金利低下、長期金利低下、逆イールド拡大)でドル売り材料。ドルインデックス日足陰線は金利低下と逆イールド拡大の影響大。

よって、ドル円日足陰線もドル売りの影響が大きい。

3月FOMCでの利上げ幅0.25%市場コンセンサスは85.6%(CME FedWatch Tool)

テクニカル分析

ドル円トレード

- 月足:1月コマ足陰線で引け。ボリンジャーバンド+1σ下抜け。

- 週足:1/30週、陰線形成中。

- 日足:1/31陰線。上昇ダウで20MA付近を上抜けつつあり、大きな上昇に繋がる可能性あり。

- 4H足:レンジ。ネックライン付近へ上昇。一旦下落に転じる可能性あり。

- 1H足:レンジ。ネックラインかつ20MA付近へ上昇。一旦下落に転じる可能性あり。

- 15M足:レンジ。ネックラインかつ20MA付近へ上昇。一旦下落に転じる可能性あり。

【シナリオ】

①ロング

(A)1H足レジスタンス130.433を1H足ダウで上抜け→目標4H足レジスタンス130.817

②ショート

(B)1H足サポート129.844を1H足転換で下抜け→目標1H足サポート129.585

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

・米国ADP雇用指数が予想下回る→ドル円急落→(B)ショート見送り

コメント