ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/8の欧米マーケット影響

株下落リスクオフ、Ny連銀インフレ期待調査の弱い数値、原油先物価格下落によるドル円下落から、株上昇リスクオフ巻き戻しとFRB要人タカ派発言でドル円上昇。

(2)経済指標

・東京消費者物価指数

・米国貿易収支

・米国3年債入札

(3)要人発言

・FRB要人

(4)その他

・中東地政学リスクオフ

・来週はドル高一服か、米CPI注視-日銀修正観測後退で円高は限定的(Bloomberg)

・【債券週間展望】長期金利は上昇か、日銀オペ減額や国債入札を警戒(Bloomberg)

・【日本株週間展望】続伸へ、米利下げ観測後退し円安推移が下支え(Bloomberg)

本日の注目はNYマーケット後半のFRB要人タカ派発言の影響継続有無、東京消費者物価指数、米国経済指標。

通常、東京消費者物価指数でドル円に大きな動きは生じませんが、サプライズの弱い数値が出れば日銀早期マイナス金利解除観測後退の円売りを支持することになり、前日FRB要人タカ派発言のドル買いと合わさり、強いドル円上昇が生じるかもしれません。反対に強い数値になれば揉み合いやすい。

その後、NY株上昇リスクオンを引き継いでドル円上昇しやすい地合いですが、上値145.00は重く突破には米国経済指標やFRB要人発言などの新たな材料待ちと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

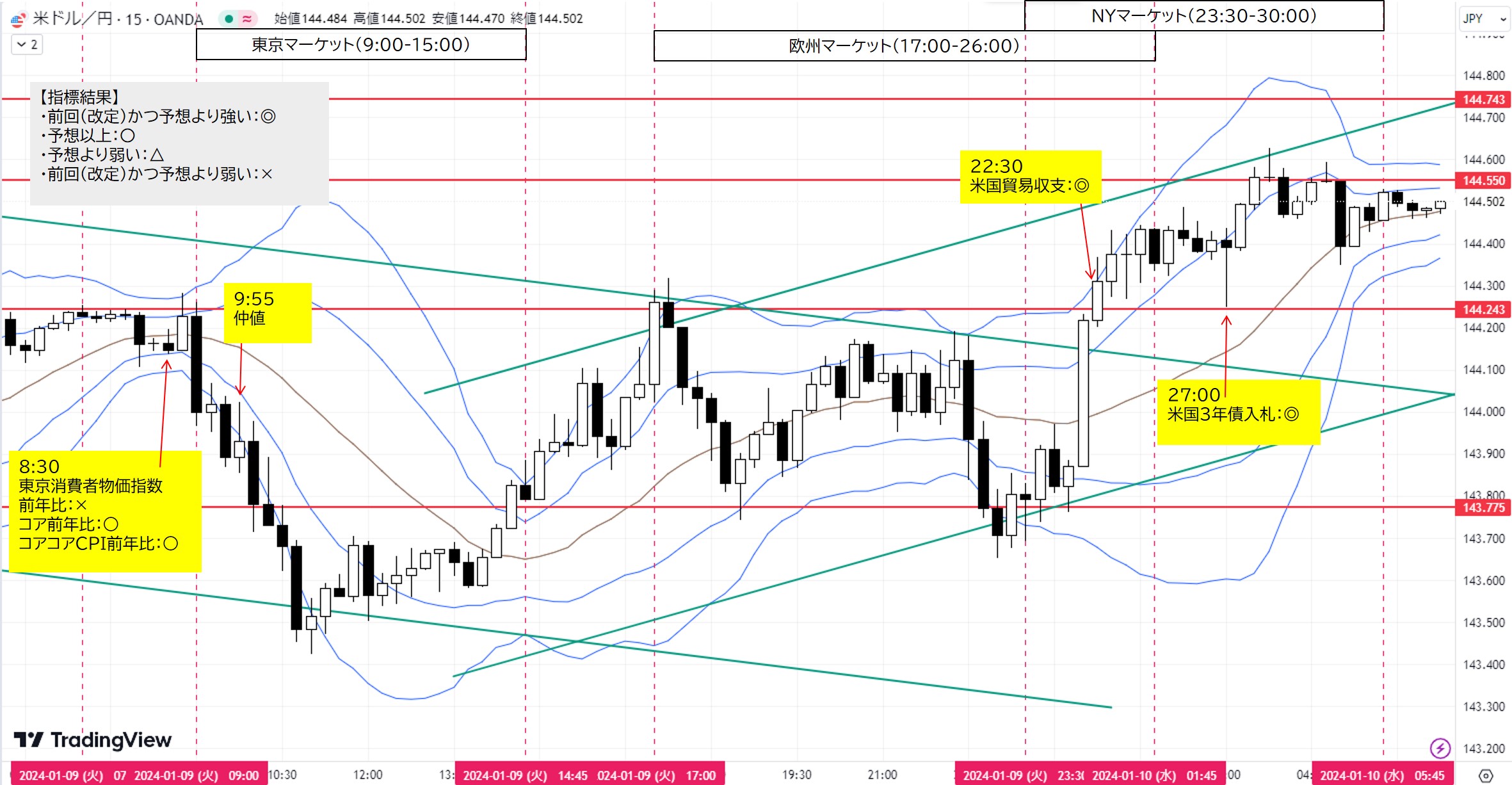

東京マーケット前

8:30 経済指標

東京消費者物価指数

全国消費者物価指数の先行指標で日本国内のインフレが進んでいる中で注目度が高まっています。

前年比:前回2.6%(改定)、予想2.5%、結果2.4%(×)

コア前年比:前回2.3%(改定)、予想2.1%、結果2.1%(○)

コアコアCPI前年比:前回3.6%(改定)、予想3.5%、結果3.5%(○)

都区部物価、23年12月2.1%上昇 2カ月連続で伸び縮小(日本経済新聞)

【考察】強弱交錯。一瞬円売りが強まり日通し高値144.28を付けたものの強い数値が警戒されたためか下落に展開。

東京マーケット(9:00~15:00)

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:30 経済指標

米国貿易収支

前回-643億ドル(改定-645)、予想-648億ドル、結果-632億ドル(◎)

26:58~要人発言

米国バーFRB副議長

(過去の発言:10/2, 10/9, 11/17, 1/9)

FRBの銀行向け緊急貸出制度、延長の可能性低い-バー副議長が示唆(Bloomberg)

【考察】金融政策に関するコメントなし。

27:00 経済指標

米国3年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

最高落札利回り:前回4.490%、結果4.105%(◎)

応札倍率:前回2.42倍、結果2.67倍(◎)

外国中銀など間接入札者の落札比率:前回52.1%、結果65.3%(◎)

テール(Bid利回りと落札利回りの差):-1.1bps(◎)

国債発行日前取引(WI): 4.116%

【考察】入札好調でドル円下落

<まとめ>

東京マーケット:

日足始値144.24。

東京始値144.23

東京高値144.23

東京安値143.42(日足200MAかつ1H足チャネル下限付近)

東京終値143.79

オープン直前、東京消費者物価指数の強弱交錯の数値を受けて日通し高値144.28を付けたものの、オープン後は東京安値143.42へ急落。株上昇リスクオンであったことから、仲値に掛けて実需勢のドル売り円買い需要、米国債利回り低下(FRB利下げ観測)が強く発生。しかし、東京安値143.42は「切番143.50、日足200MA、1H足下降チャネル下限付近」と重なりショート勢利確や押し目買い参入も強く揉み合いから上昇。

きょうの国内市況(1月9日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州始値144.07

NY始値143.80

NY終値144.52

日足高値144.63

日足終値144.50

先週からの傾向続き欧州オープン前からドル円上昇。だが、日足200MAからの反発上昇だけでなく戻り売りも強く、前日1/8同様に上昇続かず。1H足下降チャネル上限付近で日通し高値144.29を付けた後、チャネル内推移。

NYオープン後も材料乏しく小幅推移でしたが、25:00ロンドンフィックスに掛けて急騰。1H足チャネル上限ブレイク。米国3年債入札良好でドル円下落するも、押し目となり日足高値144.63を付けました。

総じて、強い新規材料生じず、FRB利下げ観測後退、日銀早期政策修正観測後退、株や原油先物価格の乱高下が交錯し上昇チャネルで推移したと推測。

【米国市況】S&P500種が反落、資源や金融安い-ドル144円台半ば(Bloomberg)

ファンダメンタルズ材料とドル円の関係

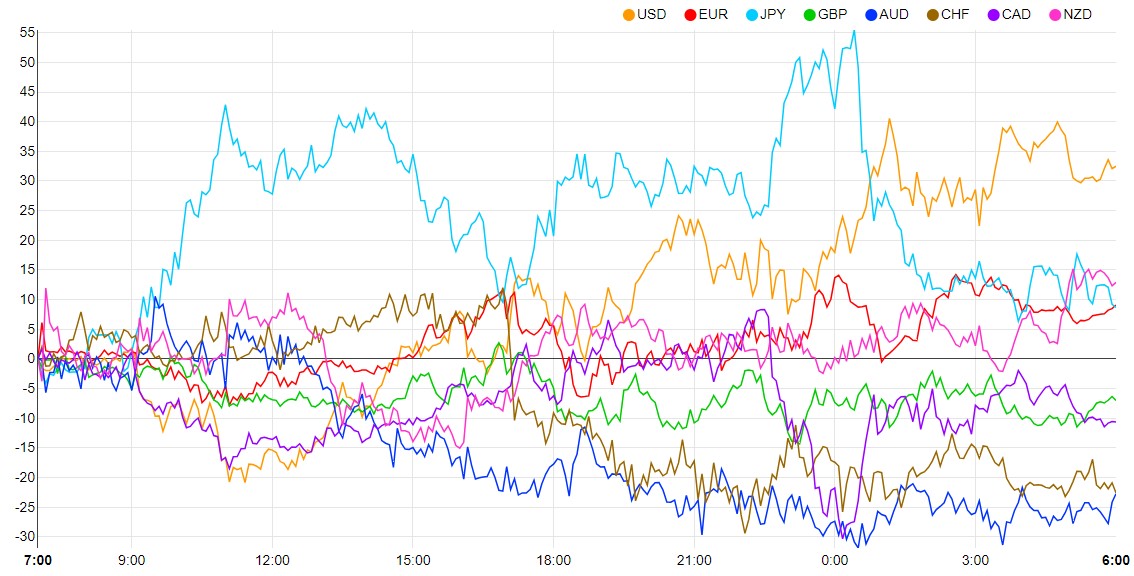

通貨強弱

・1/9ドル買い優勢:

ドル買い:米国議会指導部が予算大枠合意、FRB要人タカ派発言

ドル売り:日本連休明け実需勢需要。FRB利下げ観測、原油先物価格下落

米国債急落、雇用拡大ペース堅調で3月の米利下げ観測が後退(Bloomberg)

・1/9円買い優勢

円買い:日本連休明け実需勢需要。株下落・地政学リスクオフ

円売り:日銀早期マイナス金利解除観測後退、株上昇リスクオン

大地震受け円安進行、日銀のマイナス金利「早期解除は困難」との声も(Bloomberg)

2024年は利下げの年、FRBがけん引役-日銀はついに引き締めか(Bloomberg)

米国債イールドカーブ

1/9(火)は1/8(月)に対しベア(短期金利同等、長期金利上昇)、逆イールド縮小。ドル買い材料(U.S. DEPARTMENT OF THE TREASURY)

FRB政策金利:525~550bps

FOMC見通し(CME FedWatch Tool)

次回公表24年1月31日:25bps引き下げ4.7%、据え置き95.3%

初回利下げ観測24年3月20日公表:25bp引き下げ62.7%

24年合計利下げ観測:25bps×6回=150bps → 政策金利375~400bps見込み

2023年12月13日FOMC政策金利見通し(Projection Materials)と1/9織り込み

24年:4.6%(米国1年債利回り4.84%)

25年:3.6%(米国2年債利回り4.37%)

26年:2.9%(米国3年債利回り4.13%)

Longer run: 2.5%(米国10年債利回り4.02%)

24年利下げ見通し:25bps×3回=75bps →政策金利450~475bps相当

実質金利=政策金利-総合消費者物価指数12月度前年比=5.5%-3.1%=2.4%

(現状の相関関係は、25bpsでドル円約3円変動)

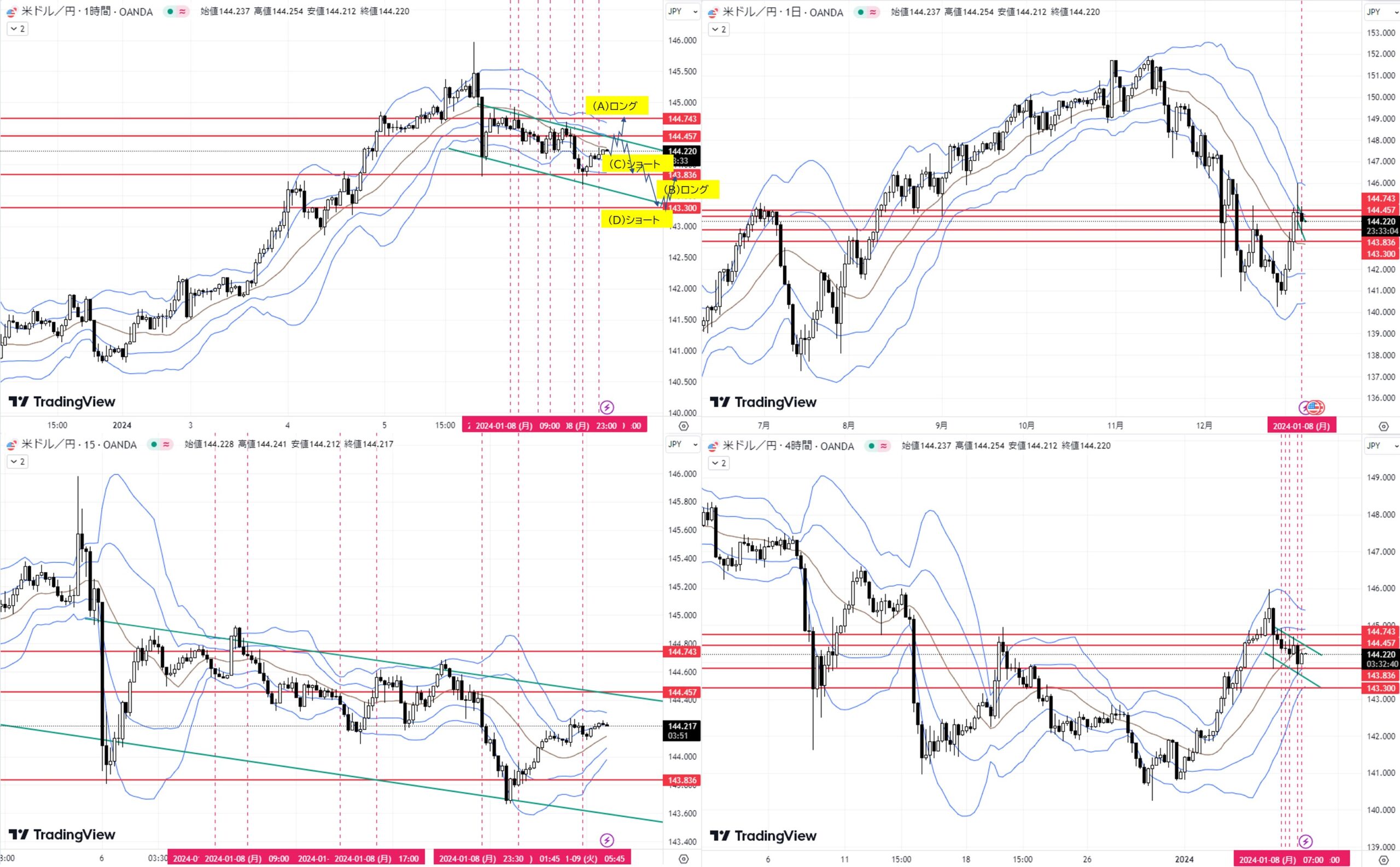

テクニカル分析

トレード

- 月足:1月陽線形成中。押し安値や20MA付近から上昇中。

- 週足:1/8週、陰線形成中。

- 日足:1/8陰線。ダウ転換完成で上昇の可能性あり。BBスクイーズ。

- 4H足:下降ダウ完成。BBスクイーズ。

- 1H足:下降チャネル。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)4H足レジスタンス144.457をダウ上昇→目標1H足レジスタンス144.743

(B)4H足サポート143.300付近へ下落→ダウ転換上昇→目標日足レジスタンス143.836

②ショート

(C)4H足レジスタンス144.457又は4H足20MA付近へ上昇→ダウ転換下落→目標日足サポート143.836

(D)日足サポート143.836をダウ下落→4H足レジスタンス145.465付近へ上昇→ダウ転換下落→目標4H足サポート143.300

1月通算:3勝2敗、勝率60.0%、獲得Pips +42.1

コメント