ファンダメンタルズ分析

本日のシナリオ

(1)経済指標

・米国NY連銀製造業景気指数

(2)要人発言

・政府、日銀円安牽制発言

・FRB要人発言

(3)その他

・日本祝日(海の日)

・米国主要企業決算

・欧州政情不安リスクオフ

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

(4)参考情報

来週の円は上昇か、介入警戒やリスク環境悪化-祝日と米指標に注意(Bloomberg)

【債券週間展望】長期金利は低下か、円安一服で7月利上げ観測が後退(Bloomberg)

【日本株週間展望】弱含み、為替の円高を警戒-企業決算は下支え(Bloomberg)

(5)本日の注目材料

①トランプ相場(銃撃事件)影響

米国政情不安リスクオフの材料交錯ですが、(a)~(c)ドル買い、(f)円売りによるトランプラリーのドル円上昇が想定されます。

(a)銃撃直後にも関わらず強い米国を象徴するトランプ氏→ドル買い

(b)海外投資家の安全資産米国債買い需要→リスクオフ自国通貨売り・ドル買い

(c)11月大統領選挙トランプ氏の当選後押し→インフレ懸念→米国債利回り上昇→ドル買い

(d)リスクオフ安全資産米国債買い→米国債利回り低下→ドル売り

(e)リスクオフ株下落(円キャリー巻き戻し)→円買い

(f)銃撃直後にも関わらず強い米国を象徴するトランプ氏→株上昇(円キャリー促進)→円売り

安全資産と「トランプ」取引を投資家注視-ビットコイン6万ドル突破(Bloomberg)

ドル、主要通貨の大半に対し小幅高-トランプ氏銃撃後のシドニー市場(Bloomberg)

②政府・日銀為替介入

7/11(木)実介入がほぼ確定し、7/12(金)も実介入が推測されています。

本日は日本祝日であり、4/29(月)の様な閑散相場を利用した実介入が警戒されています。

しかしながら、上記トランプ氏銃撃事件を受けて、日本人メンタリティーから介入は不謹慎との声も出ており、強い批判を恐れて実介入の可能性は低いと考えます。

③FRB要人発言

7/11米国消費者物価指数(弱)と7/12米国生産者物価指数(強)を受けての発言に注目が集まります。

7/12米国生産者物価指数(強)でも市場は初回9月利下げ確率90%を超えており、年内3回利下げや0.5%利下げ観測も出てきました。

6/12FOMC公表では、2024年利下げ見通し

加えて、7/9,10パウエルFRB議長議会証言では労働市場悪化を懸念する発言も目立っています。

以上から、ハト派発言が多いと見込まれますが、ドル円下落よりも(c)ドル円上昇優位と想定します。

(a)タカ派発言→7/11米国消費者物価指数(弱)でも2024年利下げ見通し1回(6/12FOMC公表)維持→市場利下げ織り込み2~3回剥落→ドル円上昇

(b)ハト派発言→初回9月利下げ確率90%以上織り込み済み→ドル売り少→ドル円下落小

(c)ハト派発言→リスクオン株上昇(円キャリー促進)→円売り→ドル円上昇

0.5ポイントもレーダー内、9月の米利下げに備え始めた米国債市場(Bloomberg)

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

20:28 米国主要企業決算

ゴールドマン・サックス

売上高:前回142.1億ドル、予想123.4億ドル、結果127.3億ドル(○)

EPS:前回11.58ドル、予想8.36ドル、結果8.62ドル(○)

21:30 経済指標

米国NY連銀製造業景気指数

米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」。

基準0、前回-6.0、予想-6.0、結果-6.6(×)

【考察】弱い数値。ドル円下落

25:40~ 要人発言

米国パウエルFRB議長(Fed News & Events, Calendar)

(発言:5/1, 5/14, 5/19, 6/12, 7/2, 7/9, 7/10, 7/15)

:政策スタンスは中立。前回7/10ハト、タカ派発言

パウエルFRB議長、最近のデータでインフレに関する自信深めた(Bloomberg)

情報BOX:パウエル米FRB議長の発言要旨(Reuters)

【考察】インフレ鈍化確信のハト派発言で、直前157.90(25:41)から急落し日足安値157.17付け。

しかしながら、市場は初回7月FOMC利下げ・年内3回利下げ観測が高まっており、利上げへより前向きな発言への期待が期待された中、「データ次第」スタンスは変わっておらず、具体的な利下げ時期も示唆されなかったことで失望の為か全戻し。

28:07 要人発言

トランプ氏、副大統領候補にバンス上院議員を選ぶ-共和党の新星(Bloomberg)

【考察】39歳の若手抜擢。共和党世代交代への期待、米国政情不安後退からドル円上昇。

<まとめ>

東京マーケット:

日足始値158.13

取引開始直後から、トランプラリーを受けて日通し高値158.43を付けたものの、日本祝日の閑散相場の動意薄だけでなく、4/29日本祝日中の政府・日銀為替介入実施の印象強く警戒感が残っているためか、東京始値158.29から東京終値157.96へじり下げ展開。

想定していたトランプラリー(リスクオン円売り)よりも、日銀政策修正や為替介入警戒感が上回った様です。

欧米マーケット:

欧州オープンすると、EU財務相会合への警戒感や中国景気減速波及の欧州株下落(円キャリー巻き戻し)や7/12日銀の対ユーロレートチェックからクロス円為替介入警戒感高まりからか、日通し安値157.75付け。

その後、トランプラリー(リスクオン株上昇)と、日銀政策修正や為替介入警戒感が交錯しながらも158.18へじり上げましたが、米国NY連銀製造業景気指数(弱)が発表されると、再びじり下げ。

米国パウエルFRB議長のインフレに自信を深めたとのハト派発言で、直前157.90(25:41)から急落し日足安値157.17付け。

しかしながら、市場は初回7月FOMC利下げ・年内3回利下げ観測が高まっており、利上げへより前向きな発言への期待が期待された中、「データ次第」スタンスは変わっておらず、具体的な利下げ時期も示唆されなかったことで失望の為か全戻しとなりました。

トランプ氏がバンス上院議員を副大統領候補として選任(39歳の若手抜擢)したことが引け直前に伝わると、共和党世代交代への期待・米国政情不安後退からドル円上昇しました。

日足終値158.11

【米国市況】株続伸、トランプ氏が副大統領候補選出-ドル158円前半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

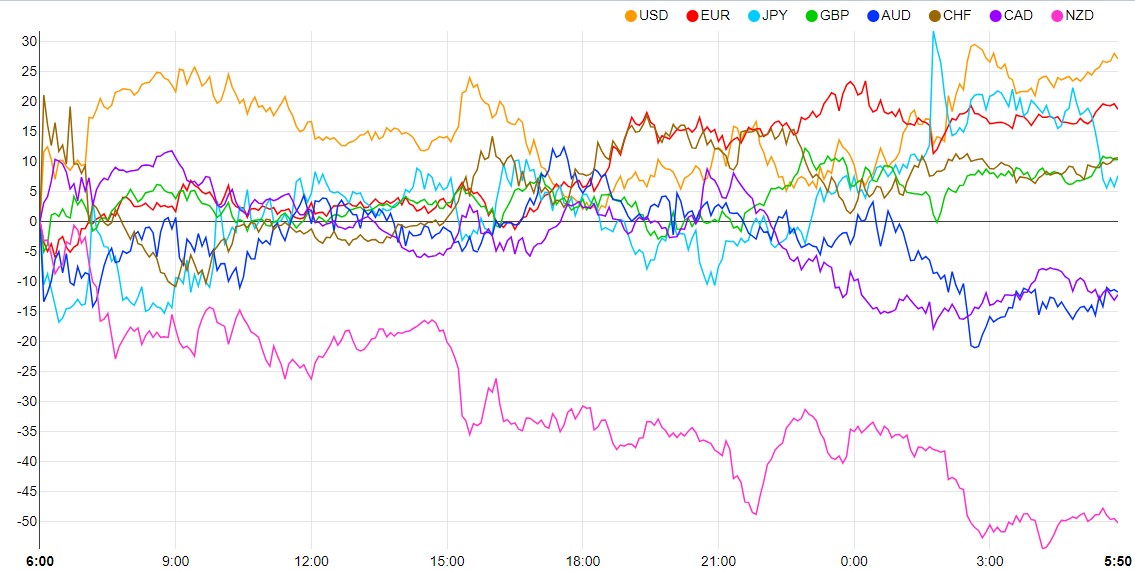

通貨強弱

<ドル買い優勢>

買い材料:

・トランプトレード:銃撃事件を受けてトランプ氏大統領返り咲き可能性増→インフレ懸念

トランプ・メディア株急伸、暗殺未遂事件受けトランプトレードに勢い(Bloomberg)

・トランプ氏がバンス上院議員を副大統領候補として選任→米国政情不安後退

売り材料:

・米国NY連銀製造業景気指数(弱)

・米国パウエルFRB議長のハト派発言

<円買い優勢>

買い材料:

・7/11政府、日銀為替介入警戒感継続

・7/12日銀、対ユーロレートチェック

・EU財務相会合への警戒感や中国景気減速波及の欧州株下落(円キャリー巻き戻し)

売り材料:

・トランプトレード:米国株上昇(円キャリー促進)

・トランプ氏がバンス上院議員を副大統領候補として選任→米国政情不安後退→リスクオン

・恒常的円売り(日米金融政策差、新NISA等海外投資急増[特に夏ボーナス買い]、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、インバウンド関連の旅行収支悪化懸念)

「国際収支から見た日本経済の課題と処方箋」懇談会(財務省)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き91.2%

初回利下げ観測9月18日公表:25bp引き下げ89.4%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

米利下げ、年内3回を織り込む動き強まる-ゴールドマンの分析受け(Bloomberg)

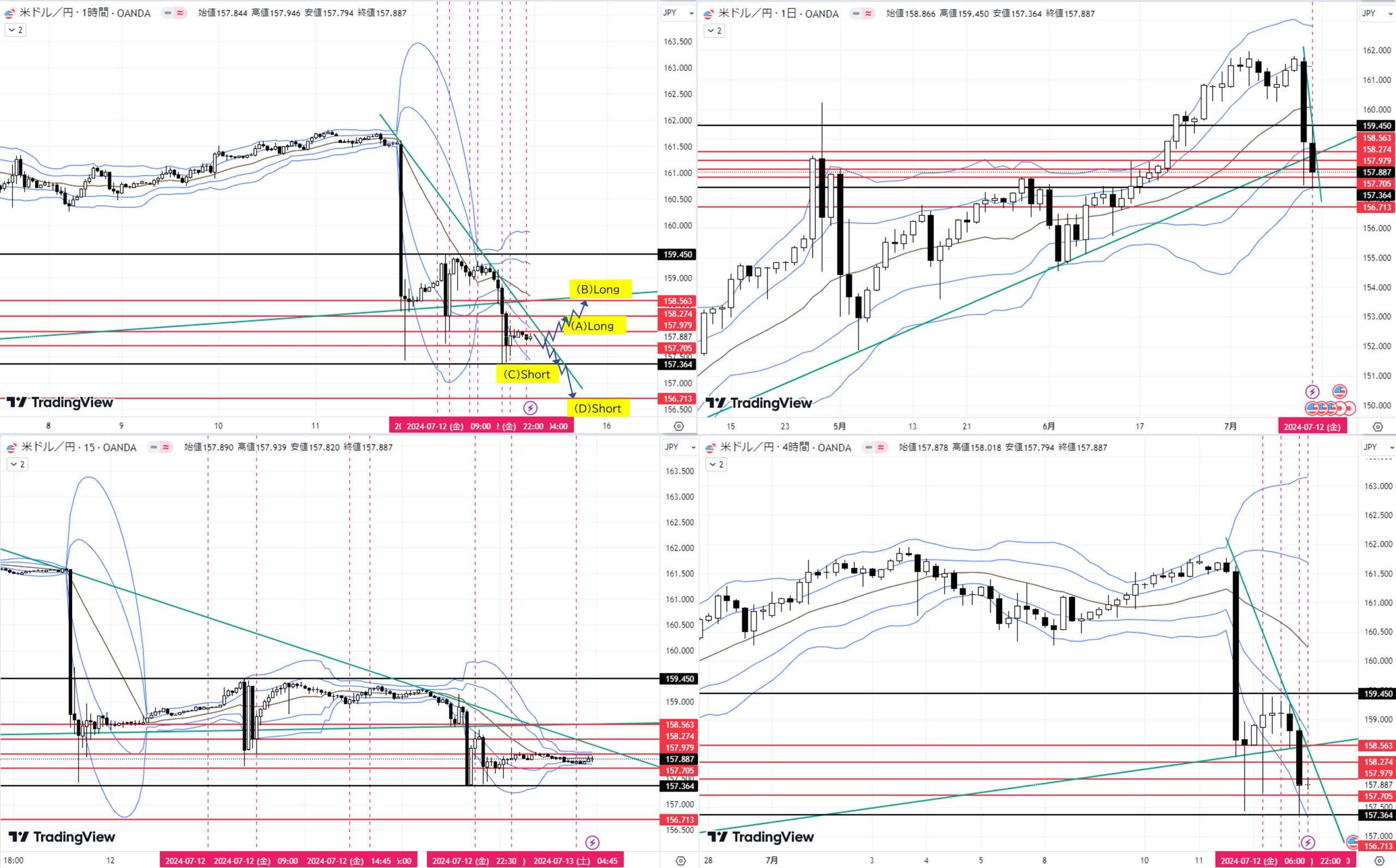

テクニカル分析

Trade

- 月足:7月陰線形成中。上昇トレンド。

- 週足:7/8週、陰線確定。上昇トレンド。

- 日足:7/12陰線。レンジ。

- 4H足:下降トレンド。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足ダウ高値157.979をダウ上昇→目標1H足レンジ安値158.274

(B)1H足レンジ安値157.274かつ1H足20MAをダウ上昇→目標4H足ダウ安値158.563

②Short

(C)1H足ダウ安値157.705をダウ下落→目標日足安値157.364

(D)日足安値157.364をダウ下落→目標日足押し安値156.713

7月通算:7勝5敗、勝率58.3%、+65.1pips

コメント