ファンダメンタルズ分析

本日のシナリオ

(1)経済指標

・米国生産者物価指数(PPI)

・米国ミシガン大学消費者信頼感指数速報値、インフレ予測

・IMM通貨先物円ポジション

(2)要人発言

・政府、日銀円安牽制発言

・FRB要人発言

(3)その他

・米国主要企業決算

・欧州政情不安リスクオフ

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

(4)参考情報

(5)本日の注目材料

①7/11NYマーケットの影響

米国消費者物価指数(弱)、政府・日銀為替介入(未確定)を受けて、161.57から157.43へ4.14円暴落しました。

本日はこれらの影響を引き継いで(a),(c)ドル円下落スタートを想定しますが、(b)リスクオン,(d)日本ドル買い需要(輸入企業や米国投資用)も強いことから一気にドル円上昇もあり得ます。

(a)米国消費者物価指数(弱)→FRB利下げ期待高進→ドル円下落

(b)FRB利下げ期待高進→リスクオン株上昇(円キャリー促進)→ドル円上昇

(c)FRB利下げ期待高進→7/12Sell the fact米国株下落(円キャリー巻き戻し)→ドル円下落

(d)ドルを安値で買い損ねていた需要買い→ドル円上昇

恒常的円売り(日米金融政策差、新NISA等海外投資急増、日本デジタル赤字増加等、骨太方針の家計支援で財政支出増)に加え、新規円売り(自動車認証不正問題の日本経済悪化波及、インバウンド関連の旅行収支悪化懸念)も生じていることから、ドル円下落が生じても一時的になりやすく押し目買いが入りやすい相場環境は続くと考えます。

②米国生産者物価指数(PPI)、(2024年、米国生産者物価指数発表日のドル円動きまとめ)

前日米国消費者物価指数サプライズ(弱)を受けて、生産者物価指数(弱)への期待も高まりました。

最近のインフレ指標鈍化傾向もあることから基本は(c)(d)を想定します。但し、強い数値となればサプライズであり(a)(b)にも警戒したい。

(a)強い数値→FRB利下げ期待織り込み剥落→巻き戻しのドル円急騰

(b)強い数値→リスクオフ株下落(円キャリー巻き戻し)ならドル円上げ止まりから下落

(c)弱い数値→最近のインフレ指標鈍化傾向通り→ドル円急落

(d)弱い数値→リスクオン株上昇(円キャリー促進)→ドル円下げ止まりから上昇

③FRB要人発言

7/11米国消費者物価指数と7/12米国生産者物価指数を受けての発言に注目が集まります。

(a)タカ派発言→米国債利回り上昇→ドル円上昇

(b)ハト派発言→米国債利回り低下→ドル円下落

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

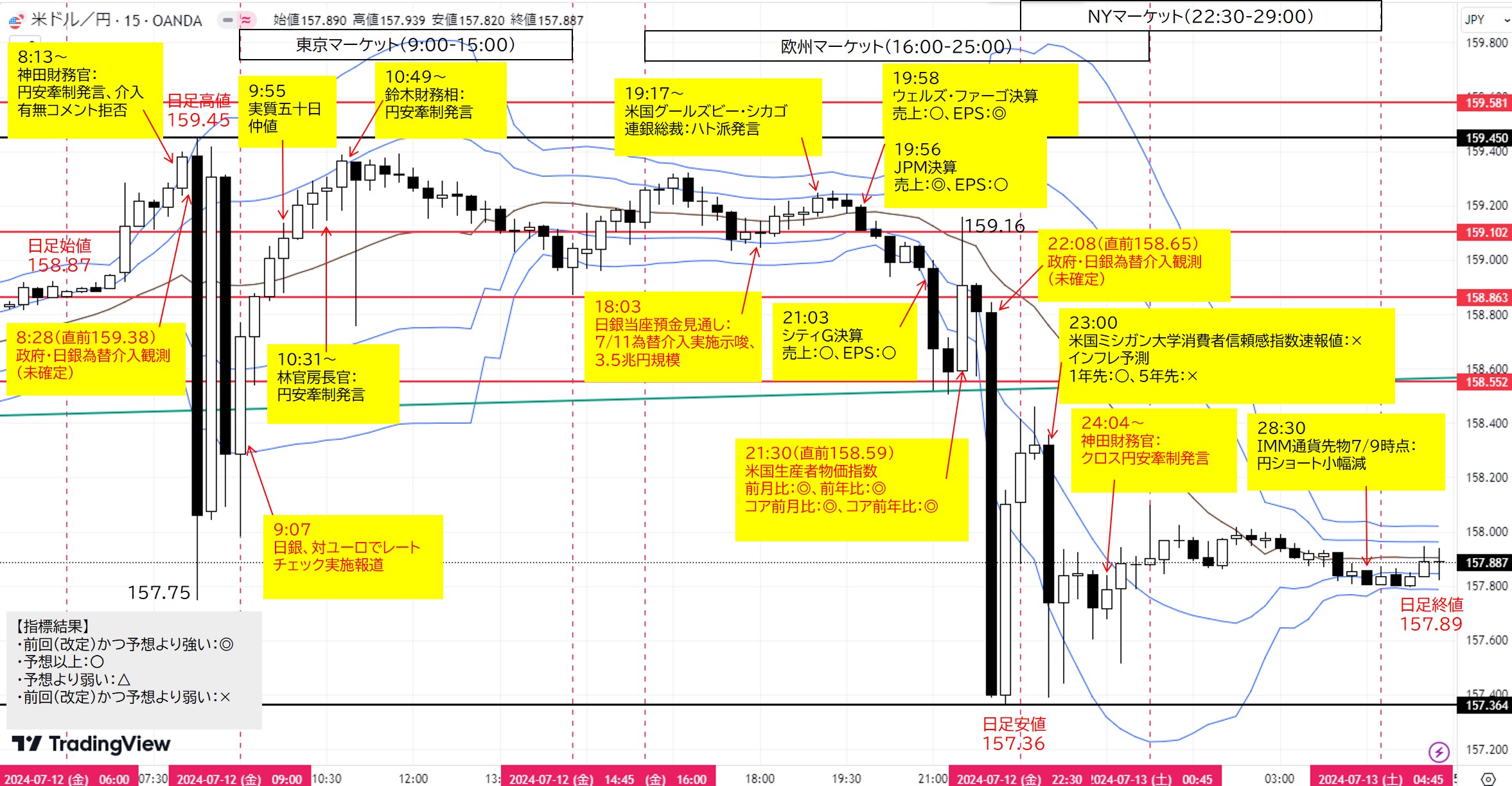

東京マーケット前

8:13~要人発言

神田財務官

(過去の発言:6/20, 6/21, 6/24, 6/26, 7/2, 7/11, 7/12)

:前回7/11円安牽制発言。為替介入有無コメント拒否

過度の変動や無秩序な動きに適切対応、介入の有無言及せず-神田財務官(Bloomberg)

【考察】円安牽制発言。為替介入有無コメント拒否

東京マーケット(9:00~15:00)

9:07 報道

日銀が対ユーロでレートチェック実施 為替介入を準備か(日本経済新聞)

9:55 実質五十日仲値(7/15祝日)

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

10:31~要人発言

林官房長官

官房長官「過度の為替変動望まず」 介入有無は言及せず(日本経済新聞)

【考察】円安牽制発言。ドル円反応薄。

10:49~要人発言

鈴木財務相

(過去の発言:6/4, 6/7, 6/18, 6/21, 6/24, 6/25, 6/27, 6/28, 7/2, 7/5, 7/9, 7/12)

:前回7/9金利上昇、インフレ牽制発言

財務相、介入有無「コメント控える」 11日夜の円急騰で(日本経済新聞)

【考察】円安牽制発言。ドル円下落から即全戻し

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

18:03 要人発言

日銀当座預金増減要因と金融調節 (7月16日<火>分)(日本銀行)

日本は約3.5兆円の為替介入実施した可能性、日銀当座預金見通し示唆(Bloomberg)

【考察】7/11米国消費者物価指数発表後のドル円暴落は、政府・日銀為替介入実施の可能性が濃厚となりました。為替介入余力は十分に残っていると判断され、本日の米国生産者物価指数発表後や7/15日本祝日中の介入警戒感が高まり、ドル円揉み合い下落。

19:17~要人発言

米国グールズビー・シカゴ連銀総裁(メスター・クリーブランド連銀総裁退任により2024年7月FOMC投票代行)

(発言:6/14, 6/18, 6/20, 6/24, 7/2, 7/4, 7/11, 7/12)

:政策スタンスは中立。前回7/11ハト派発言

【考察】利下げ前向きのハト派発言。但し、利下げ時期示さず。ドル円下落。

19:56 米国主要企業決算

JPモルガン・チェース

売上高:前回419億ドル、予想417.2億ドル、結果502.0億ドル(◎)

EPS:前回4.44ドル、予想4.14ドル、結果4.40ドル(○)

19:58 米国主要企業決算

ウェルズ・ファーゴ

売上高:前回208.6億ドル、予想202.2億ドル、結果206.9億ドル(○)

EPS:前回1.20ドル、予想1.28ドル、結果1.33ドル(◎)

21:03 米国主要企業決算

シティグループ

売上高:前回211億ドル、予想200.7億ドル、結果201.3億ドル(○)

EPS:前回1.58ドル、予想1.38ドル、結果1.52ドル(〇)

21:30 経済指標

米国生産者物価指数(PPI)

(発表日; 7/13, 8/11, 9/14, 10/11, 11/15, 12/13, 1/12, 2/16, 3/14, 4/11, 5/14, 6/13, 7/12)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回-0.2%(改定0.0)、予想0.1%、結果0.2%(◎)

前年比:前回2.2%(改定2.4)、予想2.3%、結果2.6%(◎)

コア前月比:前回0.0%(改定0.3)、予想0.2%、結果0.4%(◎)

コア前年比:前回2.3%(改定2.6)、予想2.5%、結果3.0%(◎)

米PPI、6月は予想を若干上回る伸び-利幅拡大が影響(Bloomberg)

【考察】

発表前:7/11米国消費者物価指数(弱)を受けたインフレ鈍化警戒や期待織り込みに加え、発表された日銀当座預金見通しから、7/11政府・日銀為替介入実施が濃厚で介入余力も十分に残っていると判断され介入警戒感からドル円下落。直前158.59。

発表後:サプライズの強い数値(対予想かつ対前回より強い)

初動159.16へ上昇(急騰幅=159.16-158.59=0.57)するも、4H足ダウ安値159.10に抑えられると、158.65(22:08)から急落発生し日足安値157.36を付けました。

暴落幅小さいものの、早朝の急落と同じく為替介入観測*あり。

発表前からの暴落幅=158.59-157.36=1.23

発表後、上振れからの暴落幅=159.16-157.36=1.80

為替介入観測後からの暴落幅=158.65-157.36=1.29

*7/16発表の日銀当座預金見通しから、7/12為替介入実施はほぼ確定。但し、計2回なのか米国生産者物価指数発表後の1回のみかは不明。介入有無は7/31外国為替平衡操作の実施状況で判明予定。

政府・日銀、12日に2.1兆円の円買い介入実施した可能性-2日連続(Bloomberg)

*7/31(水)外国為替平衡操作の実施状況にて、7/12の為替介入確定し介入規模2.1兆円見込み。正確な日次ベースの介入実績は7-9月分が公表される11月上旬に判明予定。

11/8(金)外国為替平衡操作の実施状況(日次ベース)(令和6年7月~令和6年9月)(財務省)

ドル売り/円買い介入、 7月11日に3.1兆円・12日に2.3兆円=財務省(Reuters)

23:00 経済指標

米国ミシガン大学消費者信頼感指数速報値(速報値発表日; 1/19, 2/16, 3/15, 4/12, 5/10, 6/14, 7/12)

米国コンファレンスボード消費者信頼感指数に先行して発表されるため注目度は高い。米国GDPの約70%を占める個人消費の動向を確認できる。

前回68.2、予想68.1、結果66.0(×)

米国ミシガン大学インフレ予測

1年先:前回3.0%、予想2.9%、結果2.9%(○)

5年先:前回3.0%、予想3.0%、結果2.9%(×)

【考察】総じて弱い数値。ドル円下落。

24:04~要人発言

神田財務官

(過去の発言:6/20, 6/21, 6/24, 6/26, 7/2, 7/11, 7/12)

:前回7/11円安牽制発言。為替介入有無コメント拒否

12日夜の円上昇、介入有無「申し上げない」 神田財務官(日本経済新聞)

【考察】クロス円安牽制発言。為替介入有無コメント拒否

28:30 経済指標

IMM通貨先物7/9時点(ポジション推移)

円ショート小幅減

<まとめ>

東京マーケット:

日足始値158.87

前日米国消費者物価指数(弱)や、政府・日銀為替介入観測(未確定)を受けたドル円暴落の一部決済や、実質五十日仲値に向けたドル買い需要(安値でドルを調達したい輸入企業や米国商品投資勢)のためか取引開始直後から日通し高値159.45へじり上げ。

しかし、東京オープン前、神田財務官の円安牽制発言が伝わると、159.38(8:28)から日通し安値157.75へ急落しました(暴落幅=159.38-157.75=1.63)。

暴落幅小さいものの介入観測あり。

東京オープン後には、日銀の対ユーロでレートチェック実施報道、林官房長官と鈴木財務相の円安牽制発言が続いた一方、安値でドルを調達したい思惑も強く東京始値158.29から揉み合いで引け。

東京終値159.04

【日本市況】円荒い動き、米インフレ鈍化鮮明と介入観測-株1000円安(Bloomberg)

欧米マーケット:

欧州オープン後は、リスクオン欧州株上昇(円キャリー促進)に連れてドル円上昇スタート。

しかし、日銀当座預金見通しが発表されると、7/11米国消費者物価指数発表後のドル円暴落は、政府・日銀為替介入の可能性が濃厚となり規模は約3.5兆円と推測されました。

為替介入余力は十分に残っていると判断され、本日の米国生産者物価指数発表後や7/15日本祝日中の介入警戒感が高まりドル円揉み合いから下落。

注目の米国生産者物価指数はサプライズの強い数値。初動159.16へ上昇(急騰幅=159.16-158.59=0.57)するも4H足ダウ安値159.10に抑えられると、158.65(22:08)から急落発生し、日足安値157.36を付けました。

暴落幅小さいものの、早朝の急落と同じく為替介入観測*あり。

米国生産者物価指数後からの暴落幅=159.16-157.36=1.80

為替介入観測後からの暴落幅=158.65-157.36=1.29

暴落幅小さいものの、早朝の急落と同じく介入観測あり。

一方、前日安値157.43から押し目買いも強く158.46へ急反発したタイミングで、米国ミシガン大学消費者信頼感指数速報値・インフレ予測(弱)を受けると、再び157.39へ急落の乱高下。

その後は揉み合いで引けとなりました。

日足終値157.89

【米国市況】円上昇し一時157円38銭、介入観測くすぶる-株は上昇(Bloomberg)

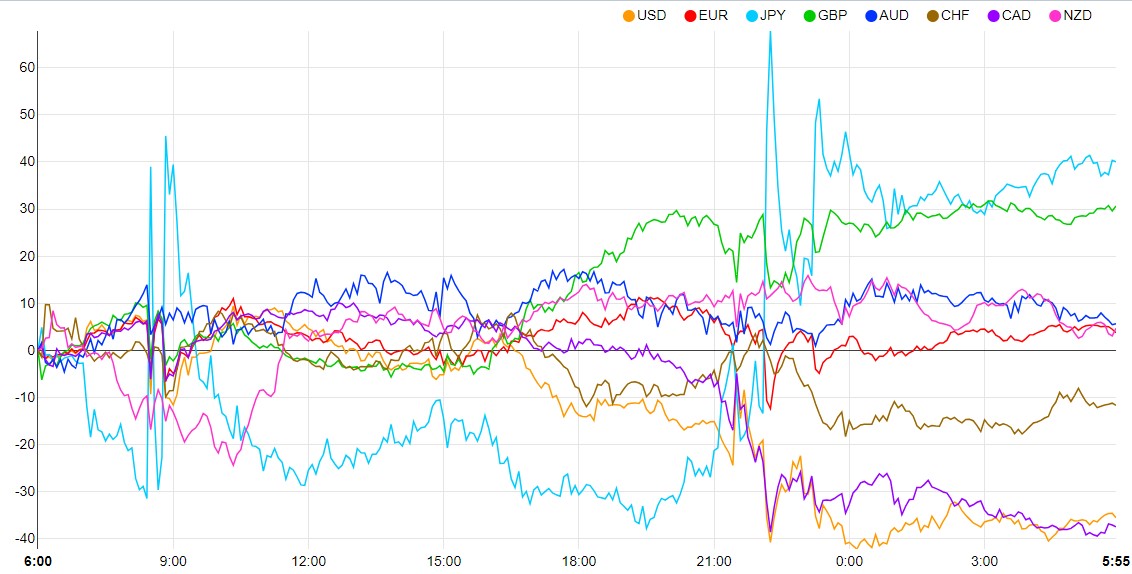

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル売り優勢>

買い材料:

・ドル買い需要(安値でドルを調達したい輸入企業や米国商品投資用)

・米国生産者物価指数(強)

売り材料:

・7/11米国消費者物価指数(弱)を受けたFRB利下げ観測高進

・米国グールズビー・シカゴ連銀総裁のハト派発言

・米国ミシガン大学消費者信頼感指数速報値、インフレ予測(弱)

・原油先物価格下落→インフレ懸念後退

<円買い優勢>

買い材料:

・前日米国株下落に連れた日本株下落(円キャリー巻き戻し)

・神田財務官、林官房長官、鈴木財務相の円安牽制発言

・日銀が対ユーロでレートチェック実施

・日銀当座預金見通しから7/11政府・日銀為替介入が濃厚、約3.5兆円規模→余力残から介入警戒感

・IMM通貨先物7/9時点:円ショート小幅減

・原油先物価格下落→日本貿易収支改善

売り材料:

・7/11米国消費者物価指数(弱)を受けたFRB利下げ観測高進→7月日銀会合追加利上げ観測後退

・7/11米国消費者物価指数(弱)影響継続、米国ミシガン大学消費者信頼感指数速報値、インフレ予測(弱)→FRB利下げ観測→リスクオン米株上昇(円キャリー促進)

・恒常的円売り(日米金融政策差、新NISA等海外投資急増[特に夏ボーナス買い]、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、インバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き93.3%

初回利下げ観測9月18日公表:25bp引き下げ88.1%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

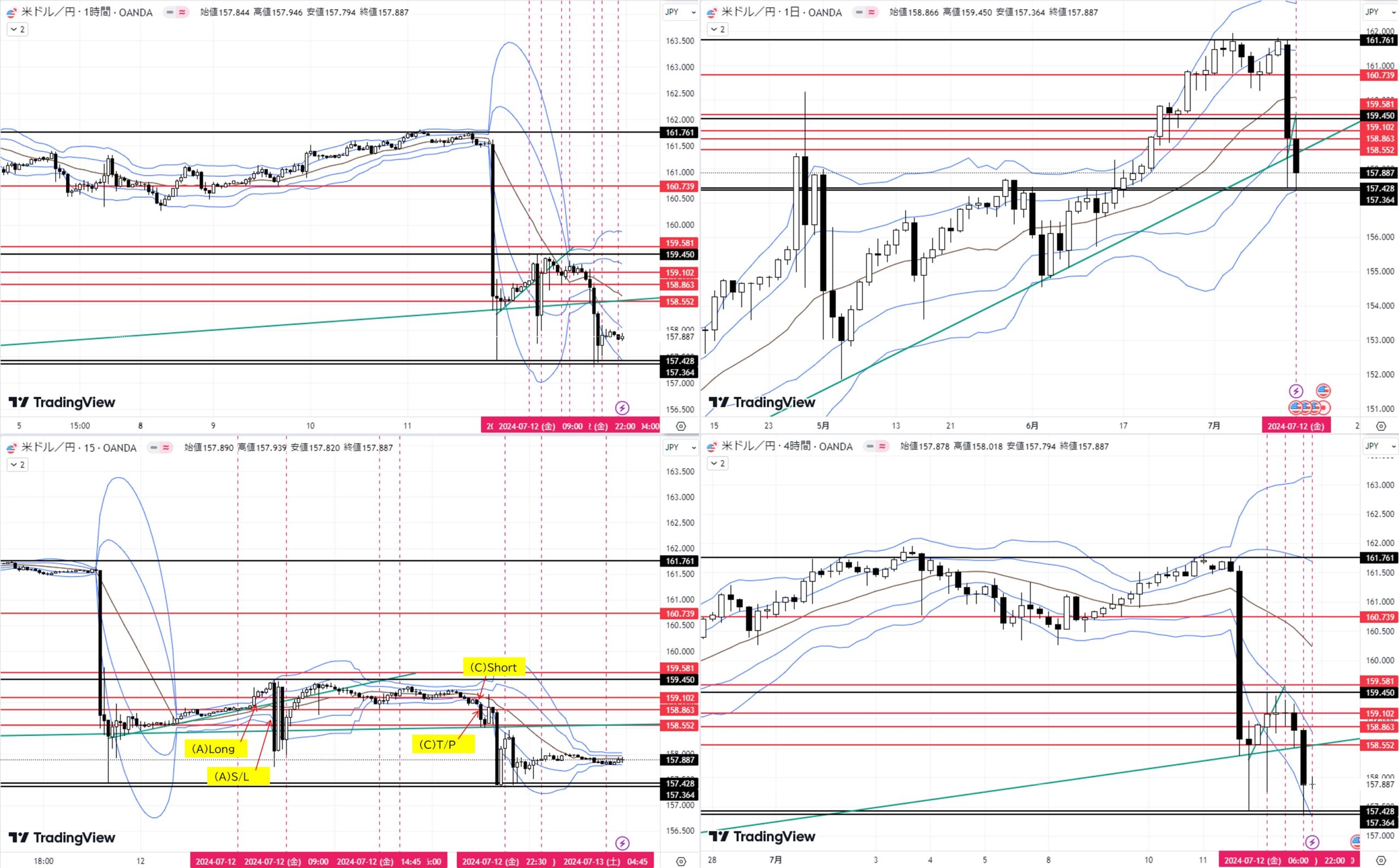

テクニカル分析

Trade

- 月足:7月陰線形成中。上昇トレンド。

- 週足:7/8週、陰線形成中。上昇トレンド。

- 日足:7/11大陰線。レンジ。

- 4H足:下降トレンド。

- 1H足:下降トレンド。

- 15M足:レンジ。

【シナリオ】

①Long

(A)1H足押し安値158.863をダウ上昇→目標日足押し安値159.581

(B)1H足押し安値158.863付近へ下落→転換上昇→目標日足押し安値159.581

②Short

(C)日足押し安値159.581又は1H足20MA付近へ上昇→転換下落→目標1H足押し安値158.863

7月通算:7勝5敗、勝率58.3%、+65.1pips

コメント