ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)経済指標

・日本国内企業物価

・日銀、国債買入オペ通知

・米国消費者物価指数

・米国FOMC公表

(2)要人発言

・政府日銀円安牽制

・米国パウエルFRB議長

(3)その他

・日銀会合関連リーク報道

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

・スワップ3倍デー

本日の注目材料は3点。

①日銀早期金融政策正常化観測、政府・日銀為替介入観測

政府・日銀為替介入が実施される可能性低いですが、再び157円台に乗せたことで円安牽制発言が想定されます。

また、6/4(火)に日本政府の骨太方針で円安影響に言及報道、6/4(火),6/10(月)日銀6月会合での国債購入減額検討報道が出ており、特に今週は6/14(金)日銀会合を控えて日銀早期金融政策正常化観測に関する要人発言やリーク報道が想定されます。

但し、サプライズの内容でなければ下落が生じても押し目買い機会になると考えます。

②独・仏政情不安リスクオフ影響

6/10「独・仏政情不安→リスクオフ欧州株下落→ドル円小幅下落」、6/11「仏マクロン大統領辞任の可能性報道(直後に否定)→リスクオフ欧州株下落→ドル円下落」が生じました。

本日も追加のサプライズ報道や要人発言が伝わる可能性があるため、ヘッドラインに警戒したい。

③米国消費者物価指数

直近6回のドル円動き。

12/12(火)、強い数値→乱高下から上昇するも揉み合い。トレンド材料になれず。

発表前:弱い数値期待の織り込みの為かドル円下落。

発表後:全て予想通り。総合前月比とコア前月比は前回より強く、総合前年比は前回より弱い数値のためか初動乱高下するも、米利下げ期待は後退しドル円上昇。事前織り込みの巻き戻しでBuy the factの動き。

1/11(木)、強い数値→上昇から全戻し。トレンド材料になれず。

発表前:弱い数値期待の織り込みでじり下げ。直前145.36。

発表後:初動アルゴリズム取引交錯のためか下振れて日足安値145.01を付けるも145円台キープ。総じて強い数値、かつ同刻発表の米国新規失業保険申請件数・失業保険継続申請件数も強い数値だったことで146.18へ急騰しましたが、切番146.00や日足戻り高値146.16付近であり、一気にロング勢決済や戻り売りが入ったことで乱高下し、NY引けに掛けてほぼ全戻し。

2/13(火)、強い数値→素直に急騰し、上昇トレンド。

発表前:日通し高値149.70を付けてからは米国CPIを控えてロング勢決済や弱い予想値織り込みにより上昇分を全戻し下落。直前149.33。

発表後:サプライズの強い数値。利下げ期待が大幅後退、利上げ再開観測も浮上し、一気に日足高値150.89へ急騰。

3/12(火)、強い数値→乱高下から上昇するも勢い弱く揉み合い。トレンド材料になれず。

発表前:方向感なく揉み合い。直前147.46

発表後:総じて強い数値。初動は対予想値の織り込み剥落から日足高値148.18へ急騰するも、対前回値の強弱混在を受けて日足抵抗147.911や切番148.00付近での決済・戻り売り強く147.07へ急落。しかし、強い数値には変わりないことに加え、株式市場では許容範囲の強さと判断され株上昇リスクオンで再上昇。

4/10(水)、強い数値→素直に急騰し、上昇トレンド。

発表前:強い数値織り込みでじり上げ。直前151.83

発表後:全て予想より強く、前回同等以上の強い数値。加えてFRB要人タカ派発言、米10年債入札不調、FOMC議事要旨タカ派内容、原油先物価格上昇の後押しで日足高値153.24へ急騰。1990年につけた151.97を上抜け約34年ぶりの円安水準。

5/15(水)、強弱混在→乱高下から下落トレンド継続。

発表前:弱い予想値織り込みやサプライズのECB要人利下げ発言を受け投機筋円ショートポジション巻き戻しでドル円下落。直前155.53

発表後:米国消費者物価指数、強弱混在。同刻発表の米国小売売上高も強弱混在、米国NY連銀製造業景気指数(弱)を受け、乱高下から日足安値154.69へ急落。

直近6回の内、前回5/15以外の5回で強い数値。しかし、5回中2回だけ上昇トレンド発生し、残り3回は初動上昇しても全戻しや揉み合い。よって、今回サプライズの強い数値でなければ初動の上昇以降は戻しに要注意。一方、弱い数値なら大き目の下落になりやすいと推測します。

④米国FOMC公表、パウエルFRB議長会見

直近3回のドル円動き。

1/31(水)、タカ派声明→ドル円上昇。ハト派・タカ派会見→下落から急騰

発表前:NYCBサプライズ損失、米国経済指標悪化、米国財務省四半期定例入札増額なし、月末ロンドンフィクに向けてのポジション調整によるドル円急落から揉み合い。直前146.44。

発表後:声明文は利下げは差し迫っていないタカ派発言。利下げ示唆なく初動ドル円上昇。

会見:初動ハト派発言で下落するも、利下げ否定タカ派発言で切り返し。

3/20(水)、年内利下げ3回維持、経済見通し(強)、タカ派声明→ドル円乱高下。タカ派・ハト派会見中、日銀追加利上げ観測報道→急落。

発表前:152円台目前からじり下げ。直前151.61

発表後:年内利下げ2回への警戒感の中、3回維持で初動151.22へ下振れするも、経済見通しは総じて強い数値、声明のタカ派発言により即全戻しの乱高下。

会見:タカ派発言からハト派発言。一方、会見中に日銀追加利上げ観測報道。欧州序盤と同じ内容でしたが、英語版報道がサプライズだったためかドル円急落。

5/1(水)、QT減速→ドル円下落。総じてハト派会見→上昇。政府・日銀為替介入→暴落。

発表前:米国国債買入れ計画発表と米国経済指標を受けて揉み合い。直前157.64。

発表後:声明文はタカ派発言とサプライズQT減速が交錯。QT減速のインパクトが強くドル円下落。

会見:初動はタカ派発言でドル円上昇。しかし、次回会合でも利上げ否定。総じてハト派と判断され、日通し安値157.00へ下落。米株上昇リスクオン円売りが支えとなりドル円下落はほぼ全戻し。

ところが、会見後に政府・日銀為替介入でドル円暴落。

3/20はパウエル議長会見中に日銀追加利上げ観測報道でドル円急落、5/1は会見後の政府・日銀為替介入でドル円暴落が生じました。

今回、為替介入は考えにくいですが、タカ派姿勢のドル円急騰が生じれば、6/14(金)日銀会前のリーク報道で鎮静化を図る可能性があります。従って、FOMC・パウエル議長会見と同時に、ヘッドラインチェックも必要と考えます。

<市場コンセンサス>

・政策金利据え置き(5.25-5.50%):利上げ、利下げサプライズは考えにくい

・年内利下げ2回:コンセンサス通りでもドル円上昇、年内利下げ1回ならドル円急上昇。年内利下げ3回はサプライズでドル円急落を想定します。

<パウエル議長会見>

・ハト派、タカ派交錯でデータ次第とのバランスを取った発言でドル円乱高下見込み。よって、ハト派、タカ派のいずれかに偏った発言なら、ドル円も大きく動くと想定します。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

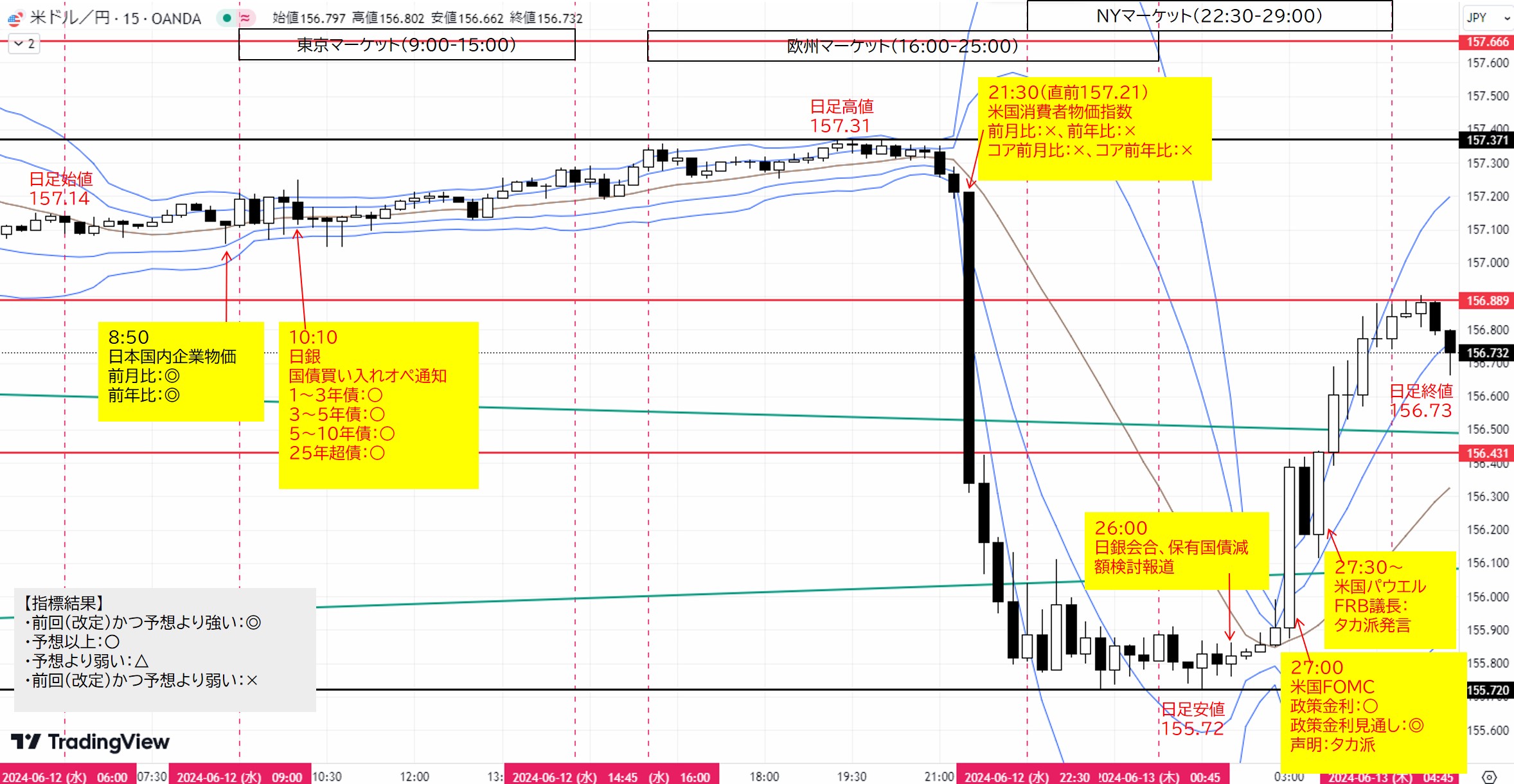

東京マーケット前

8:50 経済指標

日本国内企業物価

前月比:前回0.3%(改定0.5)、予想0.6%、結果0.7%(◎)

前年比:前回0.9%(改定1.1)、予想2.0%、結果2.4%(◎)

【考察】強い数値。日銀が警戒していた第1の力(円安による輸入物価上昇、大幅な輸入物価上昇の価格転嫁、すなわち悪い物価上昇)が顕在化。

第2の力(景気が改善するもとで賃金が上昇し、それが物価の緩やかな上昇につながる)由来の物価上昇ではないことから、本来、日銀金融政策正常化には繋がりません。

一方で最近は円安是正の必要性に日銀当局者も言及していますので、第1の力でも日銀金融政策修正観測に繋がりやすくドル円下落。しかし、より注目される日銀国債買入オペ通知が据え置きと見込まれており、即全戻し。

東京マーケット(9:00~15:00)

10:10 経済指標

日銀、国債買入オペ通知(日本銀行)

(発表日:5/7, 5/13, 5/17, 5/23, 5/31, 6/7, 6/12, 6/18, 6/24, 6/28)

1~3年債:前回3750億円、結果3750億円(○)

3~5年債:前回4250億円、結果4250億円(○)

5~10年債:前回4250億円、結果4250億円(○)

25年超債:前回750億円、結果750億円(○)

【考察】

発表前:揉み合い。

発表後:5/17から5回連続の据え置き。5/23, 5/31, 6/7同様に織り込み済みのためか、初動上振れから揉み合い。しかし、円売り材料には変わらず徐々にドル円上昇。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国消費者物価指数(CPI)(発表日; 5/10, 6/13, 7/12, 8/10, 9/13, 10/12, 11/14, 12/12, 1/11, 2/13, 3/12, 4/10, 5/15, 6/12)

FRBが金融政策を決定する上で、インフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。基調的なインフレを見る上では総合指数よりコア指数が重要。基本は「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.3%(改定)、予想0.1%、結果0.0%(×)

前年比:前回3.4%(改定)、予想3.4%、結果3.3%(×)

コア前月比:前回0.3%(改定)、予想0.3%、結果0.2%(×)

コア前年比:前回3.6%、予想3.5%、結果3.4%(×)

米CPIコア、2カ月連続でインフレ抑制示す-FOMCに朗報か(Bloomberg)

【考察】

発表前:日銀買い入れオペ通知据え置き、欧州政情不安リスクオフ後退からじり上げするも、ロング勢決済入り下落。直前157.21

発表後:全て弱い数値のサプライズ。この後に控えるFOMCのハト派姿勢期待が高まり、日足安値155.72へ急落。但し、一気に切番156.00抜けで押し目買いも入りFOMC直前に掛けて揉み合い。

26:00 報道

日銀、保有国債を減額へ 「量」も正常化へ一歩(日本経済新聞)

【考察】FOMC直前かつサプライズ乏しい内容のため、ドル円反応薄。

27:00 経済指標

米国FOMC公表

(発表日; 5/3, 6/14, 7/26, 9/20, 11/1, 12/13, 1/31, 3/20, 5/1, 6/12, 7/31, 9/18, 11/7, 12/18)

(Federal Open Market Committee)

①FRB政策金利:前回5.25-5.50%、予想5.25-5.50%、結果5.25-5.50%(○)

②実質GDP見通し

2024年:前回2.1%、結果2.1%(○)

2025年:前回2.0%、結果2.0%(○)

2026年:前回2.0%、結果2.0%(○)

Longer run:前回1.8%、結果1.8%(○)

③失業率見通し

2024年:前回4.0%、結果4.0%(○)

2025年:前回4.1%、結果4.2%(×)

2026年:前回4.0%、結果4.1%(×)

Longer run:前回4.1%、結果4.2%(×)

④コアPCE見通し

2024年:前回2.4%、結果2.6%(◎)

2025年:前回2.2%、結果2.3%(◎)

2026年:前回2.0%、結果2.0%(○)

⑤政策金利見通し

2024年:前回4.6%、結果5.1%(◎)。3月会合の年内3回利下げから、年内1回利下げへ減少。

2025年:前回3.9%、結果4.1%(◎)。3月会合の年内3回利下げから、年内4回利下げへ増加。

2026年:前回3.1%、結果3.1%(○)

Longer run:前回2.6%、結果2.8%(◎)

⑥FOMC声明:2%インフレ目標に向けては緩慢なる一段の進展(Bloomberg):タカ派内容。

FOMCは金利据え置き、24年利下げ予想1回に減少-来年は4回(Bloomberg)

【考察】

発表前:米国消費者物価指数サプライズ(弱)を受けてドル円急落。直前155.91。

発表後:3月会合見通し年内利下げ3回と市場コンセンサス2回に対して、今回利下げ1回(ドットプロットでは1.5回相当)。他の経済見通しも強く総じてタカ派。米国消費者物価指数サプライズ(弱)でハト派姿勢への期待もあった失望もあり、ドル円上昇。

27:30~ 要人発言

米国パウエルFRB議長

(発言:1/31, 2/5, 3/6, 3/7, 3/20, 3/22, 3/29, 4/3, 5/1, 5/14, 5/19, 6/12)

:政策スタンスは中立。前回5/19金融政策についてコメントなし

【考察】米国消費者物価指数サプライズ(弱)にも関わらず、今後のデータ次第・利下げ正当化しないとのタカ派発言で上昇。米国消費者物価指数下落分から約76%戻し。

<まとめ>

東京マーケット:

日足始値157.14

日本国内企業物価(強)と日銀国債買入オペ通知(据え置き)を受け乱高下から東京安値157.05付けるも、オペ通知の影響強く東京高値157.29へじり上げ。

【日本市況】米金利低下で債券上昇、株は輸出や金融中心に下落(Bloomberg)

欧米マーケット:

欧州オープン後、前日の様な欧州政情不安は後退し、リスクオン株上昇に連れて日足高値157.31へもじり上げ。

注目の米国消費者物価指数は全て弱い数値のサプライズで日足安値155.72へ急落。

FOMC公表直前に日銀会合保有国債減額検討報道あるもサプライズ乏しい内容のためドル円反応薄。

米国消費者物価指数サプライズ(弱)を受けて、FOMC・パウエルFRB議長会見でのハト派姿勢への期待もあったなか、いつも通りの今後データ次第・利下げ正当化しないとのタカ派発言でドル円上昇。

米国消費者物価指数の下落分からFOMC・パウエルFRB議長会見で約76%戻しとなりました。

日足終値156.73

【米国市況】S&P500が最高値、CPI後に利回り低下-156円台後半(Bloomberg)

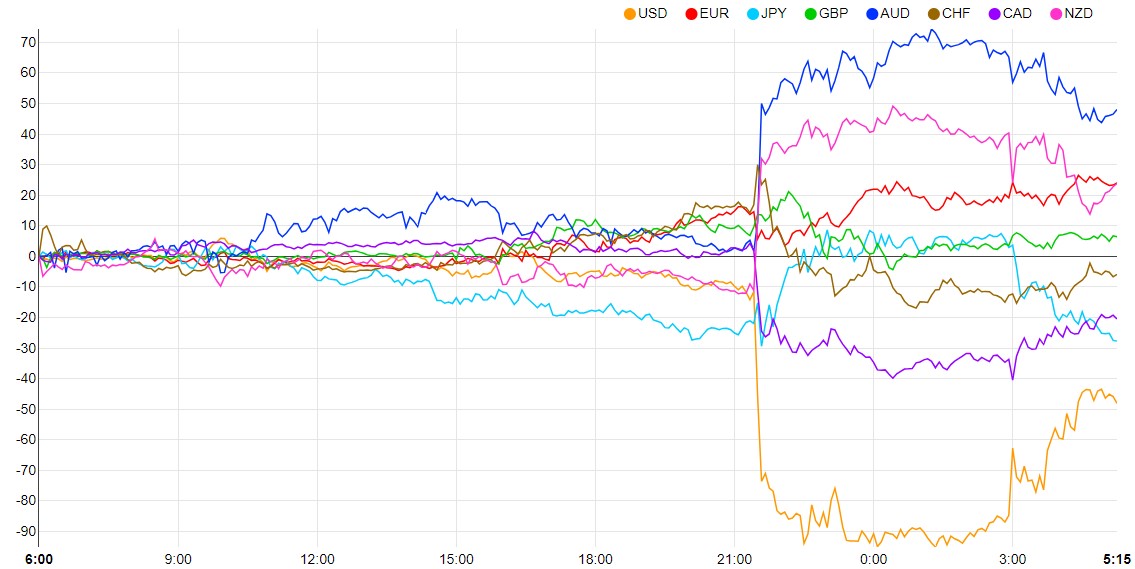

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル売り優勢>

買い材料:

・FOMC公表、パウエルFRB議長会見タカ派

売り材料:

・6/11(火)米国10年国債入札(強)の影響継続

・米国消費者物価指数サプライズ(弱)

<円売り優勢>

買い材料:

・日本国内企業物価(強)→第1の力

・日銀会合、保有国債減額検討報道

売り材料:

・6/11(火)米国10年国債入札(強)の影響→日本国債利回り低下波及

・日銀、国債買入オペ通知(据え置き)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き91.7%

初回利下げ観測9月18日公表:25bp引き下げ56.7%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

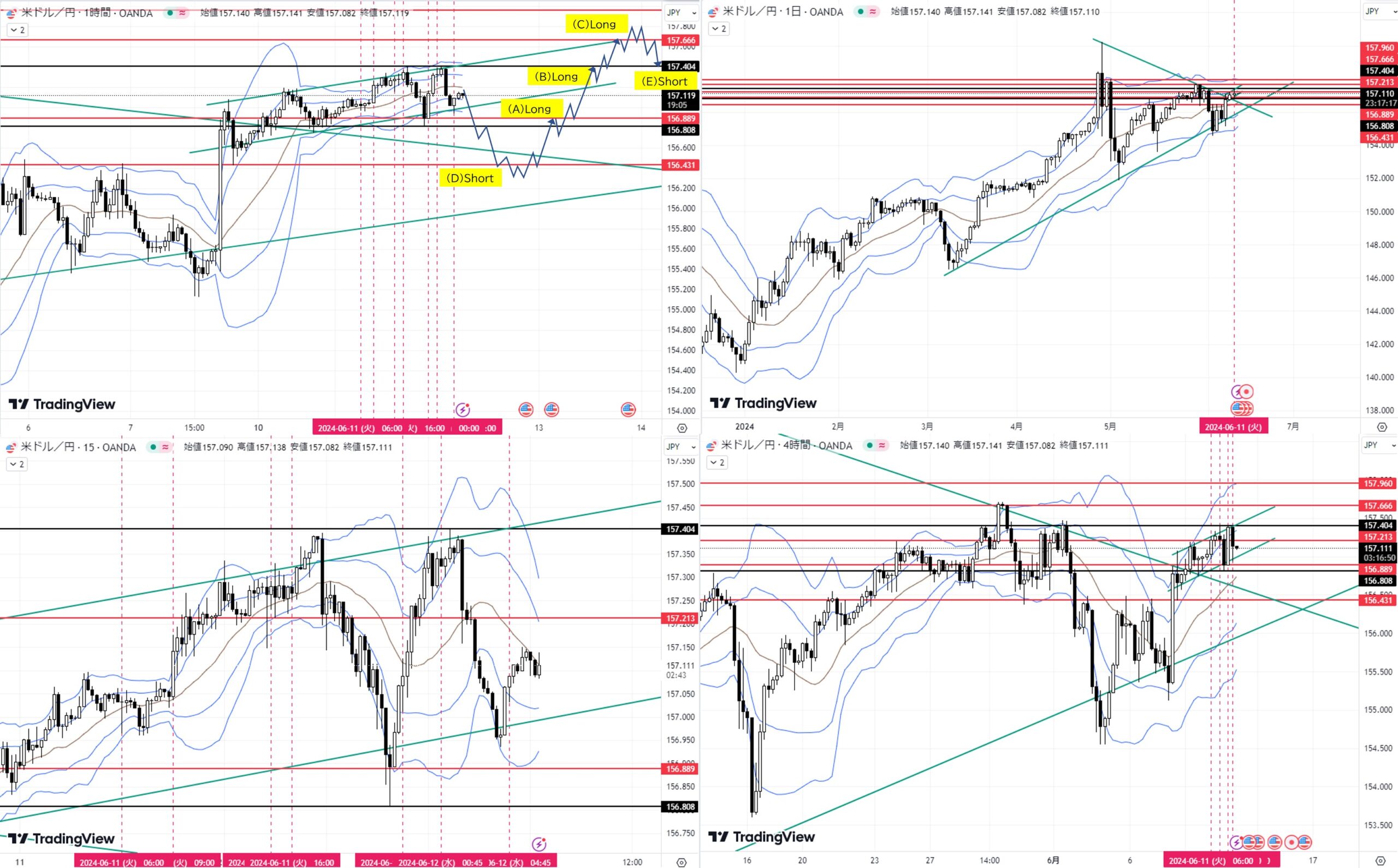

テクニカル分析

Trade

- 月足:6月陽線形成中。上昇トレンド。

- 週足:6/10週、陽線形成中。上昇トレンド。

- 日足:6/11陽線。レンジ

- 4H足:上昇チャネル。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①Long

(A)4H足押し安値156.431付近へ下落→転換上昇→目標4H足押し安値156.889

(B) (A)後、4H足押し安値156.889をダウ上昇→目標日足高値157.404

(C)日足高値157.404をダウ上昇→目標日足戻り高値157.666

②Short

(D)日足安値156.808をダウ下落→目標4H足押し安値156.431

(E)日足戻り高値157.666付近へ上昇→転換下落→目標日足高値157.404

6月通算:7勝4敗、勝率63.6%、+116.8pips

コメント