ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/15の欧米マーケット影響

欧州オープン前からは、日銀早期政策修正観測後退、新NISA期待の株上昇リスクオン、日銀国債買い入れオペ無難通過の買い・利回り低下の円売りに加え、FRB利下げ観測後退のドル買いも更に強まり日足高値145.94(切番146.00直前)へ上昇。日足実体レジスタンス145.78付近からはロング勢利確や戻り売りも入りやすく、米国祝日休場で値動き乏しく推移。

(2)経済指標

・日本国内企業物価

・日本5年国債入札

・米国NY連銀製造業景気指数

(3)要人発言

・FRB要人

(4)その他

・中東地政学リスクオフ

・米国主要企業決算

・世界経済フォーラム年次総会(ダボス会議)(1/15~1/19)

【債券週間展望】長期金利は低下か、日銀の早期政策修正観測が後退(Bloomberg)

【日本株週間展望】上値重い、高値警戒感や米政府機関の閉鎖リスク(Bloomberg)

本日は米国休場明け。重要度の高い経済指標ありませんが注目は2点。

①先週相次いだFRB要人タカ派発言の影響:

市場の過度な利下げ観測を警戒しており、他の材料出なければ下値145.00付近は固く、一時的に急落が生じても146円台を目指す上昇が生じやすいと推測します。

②中東地政学リスクオフ悪化:

中東地政学リスクオフ(原油先物価格上昇、安全資産米国債買い、リスクオフ円買い)による材料交錯が生じるため、どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

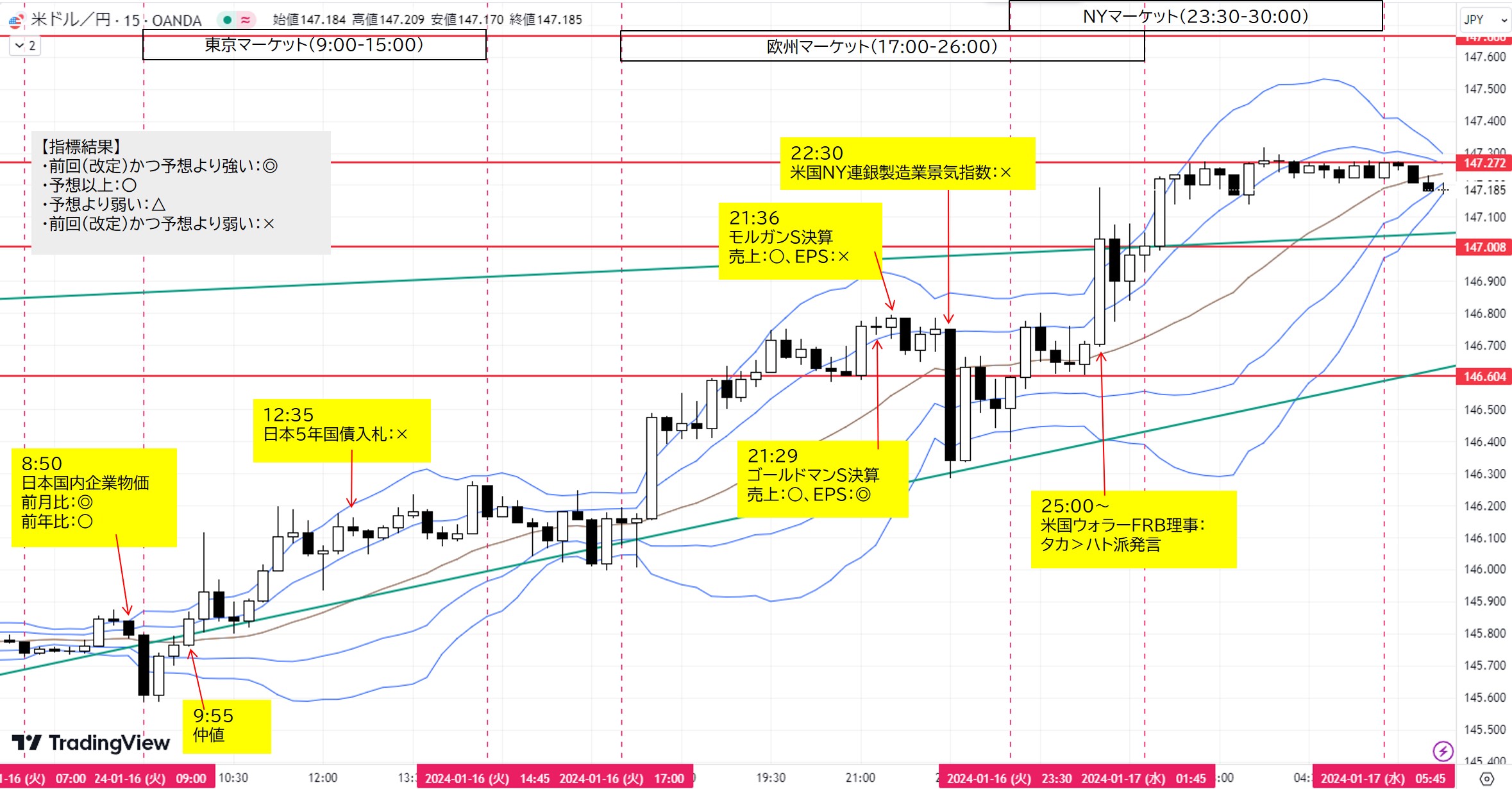

東京マーケット前

8:50 経済指標

日本国内企業物価

前月比:前回0.2%(改定-)、予想0.0%、結果0.3%(◎)

前年比:前回0.3%(改定)、予想-0.3%、結果0.0%(○)

東京マーケット(9:00~15:00)

12:35 経済指標

日本5年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

最高落札利回り:前回0.331%、結果0.204%(○)

応札倍率:前回3.85倍、結果3.79倍(×)

テール:前回3銭、結果3銭(-)

【考察】総じて入札不調。利回り上昇するもドル円反応薄。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

20:33 米国主要企業決算

モルガン・スタンレー

売上高:前回132.7億ドル、予想128.0億ドル、結果128.9億ドル(○)

EPS:前回1.38ドル、予想1.08ドル、結果0.85ドル(×)

モルガンS、ウェルス事業収入が予想上回る-トレーディングは低調(Bloomberg)

20:28 米国主要企業決算

ゴールドマン・サックス

売上高:前回118.2億ドル、予想98.5億ドル、結果113.2億ドル(○)

EPS:前回5.47ドル、予想3.2ドル、結果5.48ドル(◎)

ゴールドマン、収入が予想上回る-株式トレーディングが大幅増収(Bloomberg)

22:30 経済指標

米国NY連銀製造業景気指数

米国フィラデルフィア連銀製造業景気指数や米国ISM製造業購買担当者景気指数の先行指標として注目されます。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」。

基準0、前回-14.5、予想-4.5、結果-43.7(×)

【考察】2020年5月以来の弱い数値でサプライズ。

25:00~要人発言

米国ウォラーFRB理事

(過去の発言:7/14, 9/5, 10/10, 10/11, 10/18, 11/7, 11/28, 1/16)

ウォラーFRB理事、年内の利下げ可能-インフレの再燃なければ(Bloomberg)

【考察】ハト派発言が多い中、利下げ慎重姿勢(利下げ観測牽制)のタカ派発言が材料視されドル円急騰、147円台乗せ。

<まとめ>

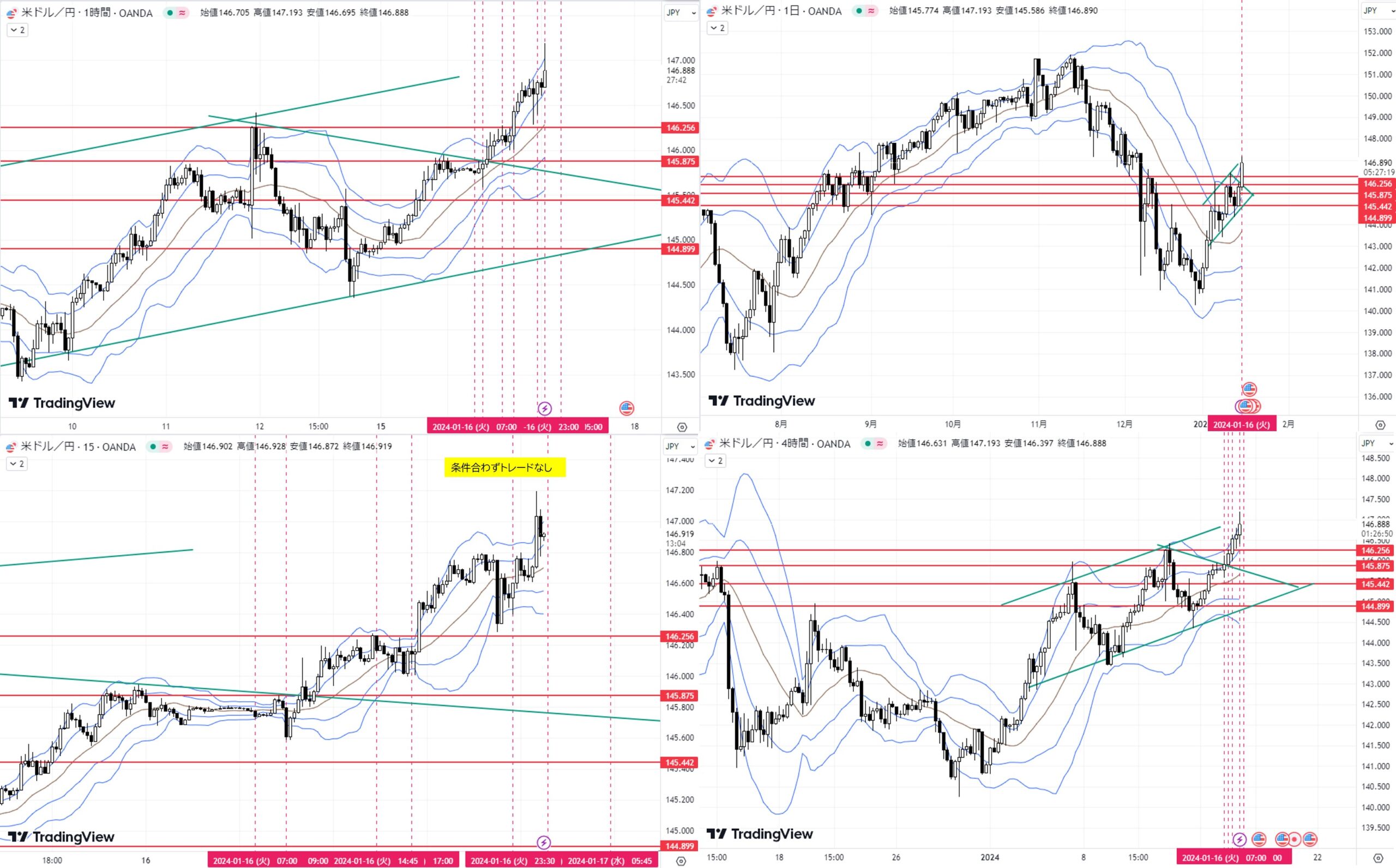

東京マーケット:

日足始値145.77。

東京始値145.80

東京高値146.28

東京安値145.59

東京終値146.17

きょうの国内市況(1月16日):株式、債券、為替市場(Bloomberg)

オープン直後、日本株下落リスクオフ円買いに連れて東京安値145.59を付けるも、FRB利下げ観測後退による米国債利回り上昇ドル買いが強まり、じり上げながら東京高値146.28へ上昇。

欧米マーケット:

欧州始値146.16

NY始値146.51

日足高値147.32(147円台乗せ)

NY終値147.27

日足終値147.19(147円台キープ)

【米国市況】国債利回り上昇、ウォラー理事の発言で-一時147円31銭(Bloomberg)

前日までの様な欧州オープン前からの上昇なく揉み合いとなりましたが、オープン直後から原油先物価格上昇上昇に連れた米国債利回り上昇ドル買いが強まり日通し高値146.75を付ける展開。

米国NY連銀製造業景気指数がサプライズの弱い数値で146.29へ急落しましたが、押し目買いの機会となり直ぐに全戻し。更に米国ウォラーFRB理事のタカ派発言を受けて日足高値147.32へ急騰し147円台乗せ。

総じて、日銀早期政策修正観測後退、株下落リスクオフドル買い、FRB利下げ観測後退(米国ウォラーFRB理事のタカ派発言含む)でドル円上昇。

ファンダメンタルズ材料とドル円の関係

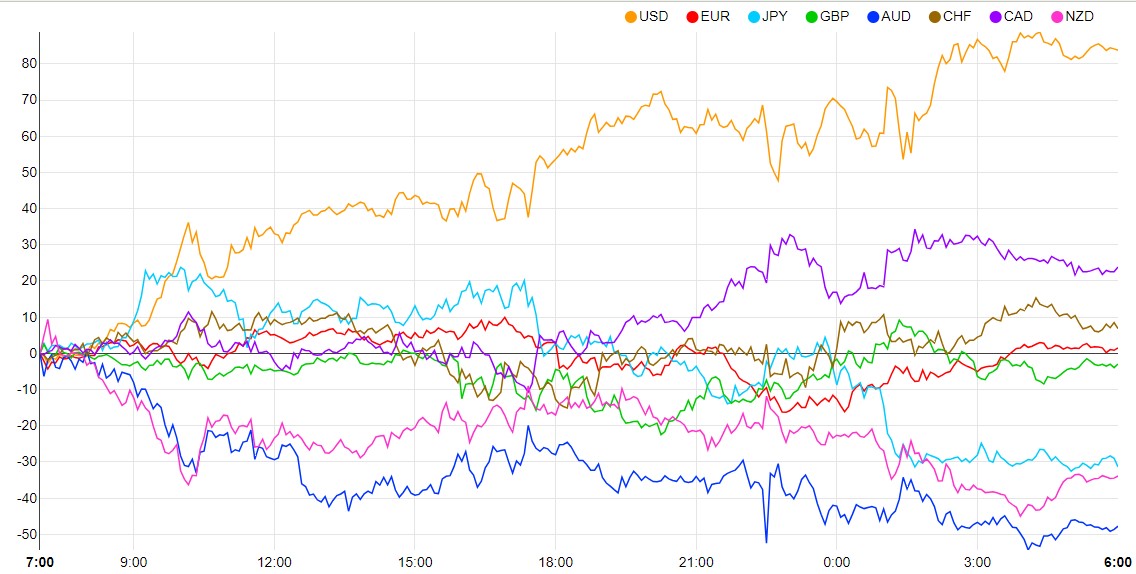

通貨強弱

・1/16ドル買い優勢:

ドル買い:株下落リスクオフ、FRB要人タカ派発言

ドル売り:米国NY連銀製造業景気指数の弱い数値

米経済に想定外のインフレ圧力、議会が税優遇措置で合意なら(Bloomberg)

原油小幅下落、金利動向見極める動きも中東リスクと米寒波を意識(Bloomberg)

・1/16円売り優勢

円買い:

円売り:日銀早期政策修正観測後退(1月会合マイナス金利解除観測消滅)、新NISA期待の株上昇リスクオン

日本株ETFに殺到-中国人投資家、本土株の損失にうんざり(Bloomberg)

日銀マイナス金利解除は4月予想へ収れん進む、1月が消滅-サーベイ(Bloomberg)

米国債イールドカーブ

1/16(火)は1/12(金)に対しベア(短期金利低下上昇、長期金利低下上昇)、逆イールド縮小。ドル買い材料一致(U.S. DEPARTMENT OF THE TREASURY)

FRB政策金利:525~550bps

FOMC見通し(CME FedWatch Tool)

次回公表24年1月31日:25bps引き下げ2.6%、据え置き97.4%

初回利下げ観測24年3月20日公表:25bp引き下げ65.2%

24年合計利下げ観測:25bps×6回=150bps → 政策金利375~400bps見込み

2023年12月13日FOMC政策金利見通し(Projection Materials)と1/11織り込み

24年:4.6%(米国1年債利回り4.74%)

25年:3.6%(米国2年債利回り4.23%)

26年:2.9%(米国3年債利回り4.02%)

Longer run: 2.5%(米国10年債利回り4.07%)

24年利下げ見通し:25bps×3回=75bps →政策金利450~475bps相当

実質金利=政策金利-総合消費者物価指数12月度前年比=5.5%-3.4%=2.1%

(現状の相関関係は、25bpsでドル円約3円変動)

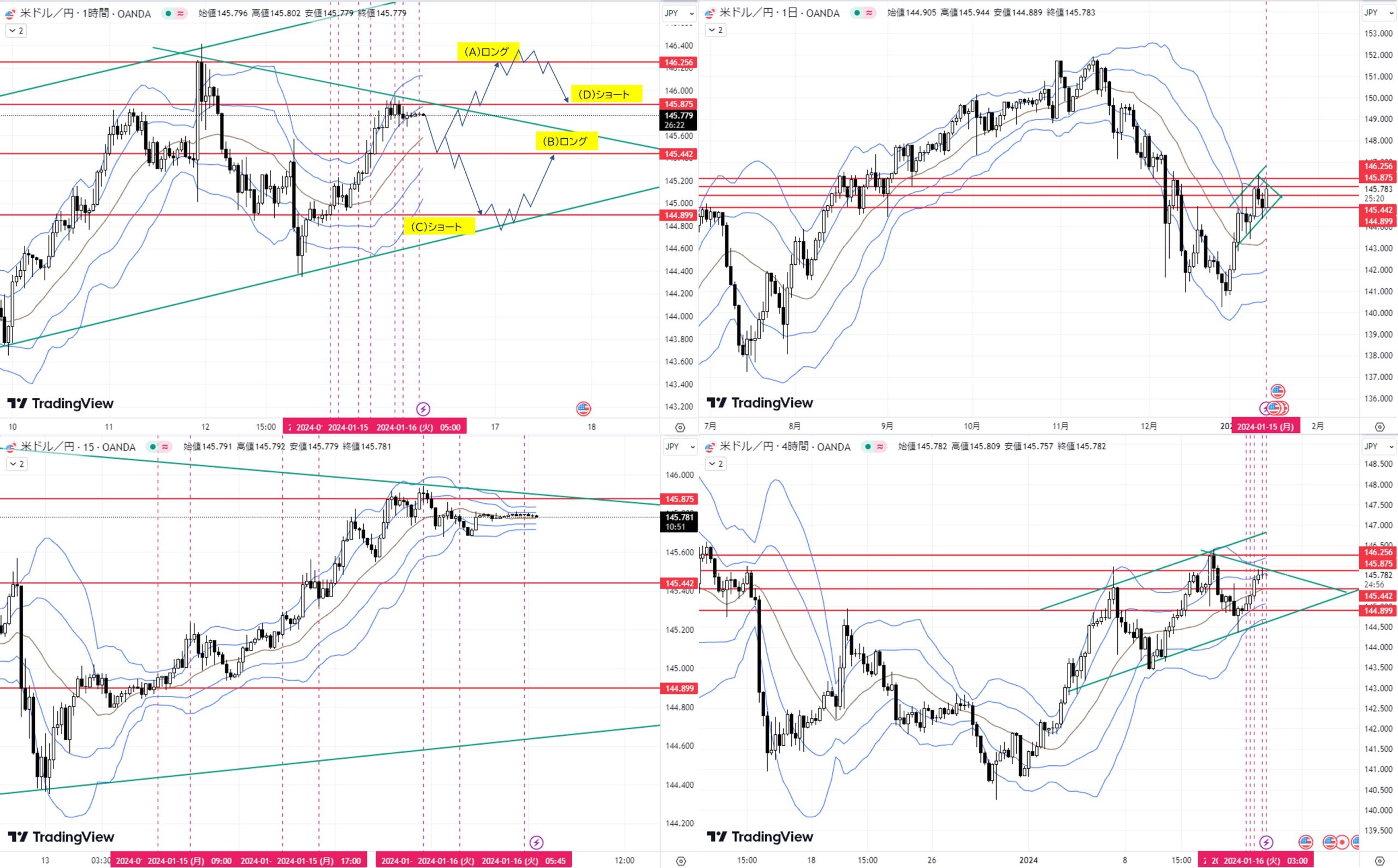

テクニカル分析

トレード

- 月足:1月陽線形成中。押し安値や20MA付近から上昇中。

- 週足:1/15週、陽線形成中。

- 日足:1/15大陽線。上昇トレンド。BBスクイーズ。

- 4H足:レンジ。BBスクイーズ。

- 1H足:レンジ。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)1H足サポート145.442又は1H足20MA付近へ下落→1H足レジスタンス145.875をダウ上昇→目標4H足レジスタンス146.256

(B)日足サポート144.899付近へ下落→ダウ転換上昇→目標1H足レジスタンス145.442又は1H足20MA

②ショート

(C)1H足サポート145.442かつ4H足20MAをダウ下落→目標日足サポート144.899

(D)4H足レジスタンス146.256付近へ上昇→ダウ転換下落→目標1H足サポート145.875

1月通算:4勝3敗、勝率57.1%、獲得Pips +61.4

コメント