ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)7/13の欧米マーケット影響

欧州オープン後、米経済指標の発表を控えて揉み合っていたが、米国新規失業保険申請件数の強い数値で138.96まで上昇したが、同刻発表の米国生産者物価指数の弱い数値で全戻し下落。

しかしながら、米国消費者物価指数後のような急落にはならず。日足安値137.92を付けたがNYマーケット中はじり下げ展開。日足終値138.05。

【米国市況】株は4日続伸、PPIも利上げ終了示唆-一時137円92銭(Bloomberg)

(2)経済指標

・米国輸入物価指数、輸出物価指数

・米国ミシガン大学消費者信頼感指数速報値、インフレ予測

(3)要人発言

・FRB要人

(4)その他

・実質五十日仲値(7/15休場につき)

・米国主要企業決算

7/14も、米国消費者・生産者物価指数の弱い数値を引き継いでドル円下落優勢と推測。しかし、米利上げ期待後退でリスクオン円売りが進めが、ドル売り円売りが交錯し、ドル円の方向性も出にくい。よって、株先物・株価指数の動きにも注目したい。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

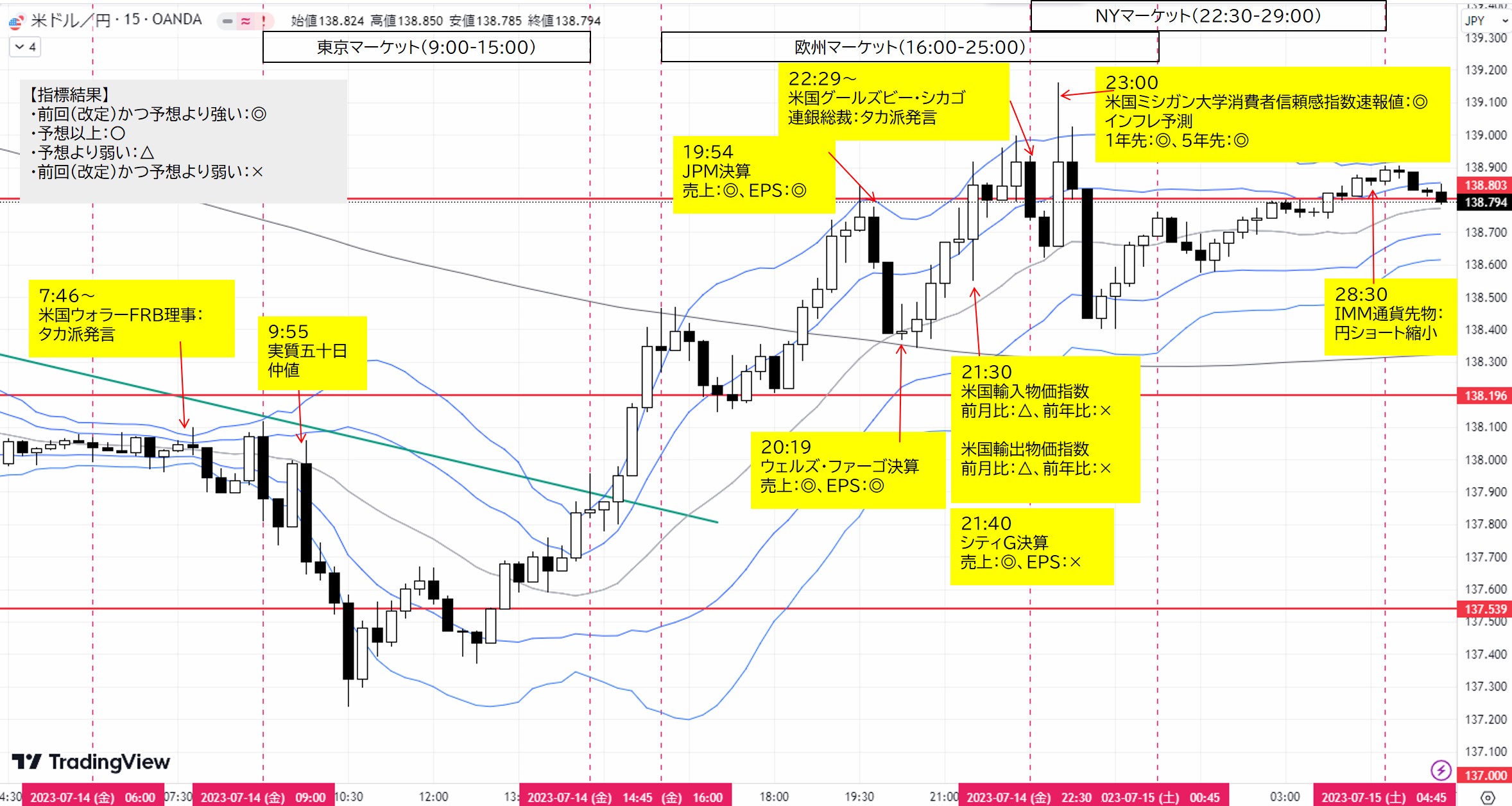

東京マーケット前

7:46~要人発言

米国ウォラーFRB理事

ウォラーFRB理事、年内2回の追加利上げ必要-物価目標達成で(Bloomberg)

【考察】タカ派発言

東京マーケット(9:00~15:00)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

19:54 米国主要企業決算

JPモルガン・チェース

売上高:予想393億ドル、結果424億ドル(◎)

EPS:予想4.01ドル、結果4.37ドル(◎)

JPモルガン、収入が過去最高-ファースト・リパ買収や金利高で(Bloomberg)

20:19 米国主要企業決算

ウェルズ・ファーゴ

売上高:予想200億ドル、結果205億ドル(◎)

EPS:予想1.15ドル、結果1.25ドル(◎)

ウェルズ・ファーゴ、通期NII見通しを引き上げ-利上げで恩恵(Bloomberg)

21:40 米国主要企業決算

シティグループ

売上高:予想192.9億ドル、結果194.4億ドル(◎)

EPS:予想1.38ドル、結果1.37ドル(×)

シティ、4-6月期利益は予想上回る-クレジットカードが寄与(Bloomberg)

21:30 経済指標

米国輸入物価指数6月度

前月比:前回-0.6%(改定-0.4)、予想0.0%、結果-0.2%(△)

前年比:前回-5.9%(改定-5.7)、予想-6.0%、結果-6.1%(×)

米国輸出物価指数6月度

前月比:前回-1.9%(改定)、予想0.1%、結果-0.9%(△)

前年比:前回-10.1%(改定-10.2)、予想-10.0%、結果-12.0%(×)

米6月輸入物価、前月比─0.2% 2カ月連続で下落(Reuters)

22:29~要人発言

米国グールズビー・シカゴ連銀総裁(2023年FOMC投票権あり)

シカゴ連銀総裁、最新のインフレデータ「期待が持てる」もまだ高い(Bloomberg)

【考察】タカ派発言でドル円下落ストップ。だが、今週はFRB要人タカ派発言の影響薄。

23:00 経済指標

米国ミシガン大学消費者信頼感指数速報値7月度(過去の速報値発表日;9/16, 10/14, 11/11, 12/9, 1/13, 2/10, 3/17, 4/14, 5/12, 6/16, 7/14)

米国コンファレンスボード消費者信頼感指数に先行して発表されるため注目度は高い。米国GDPの約70%を占める個人消費の動向を確認できる。

前回64.4、予想65.4、結果72.6(◎)

米国ミシガン大学インフレ予測

1年先:前回3.3%、予想3.1%、結果3.4%(◎)

5年先:前回3.0%、予想3.0%、結果3.1%(◎)

米消費者マインド指数が急伸、約2年ぶり高水準-労働市場堅調で(Bloomberg)

【考察】全て強い数値でドル円上昇。しかし、今週発表の米国消費者・生産者物価指数の弱い数値の影響大きく、上昇は一時的で全戻し下落。

28:30 経済指標

IMM通貨先物7/11時点(ポジション推移)

円ショート縮小

<まとめ>

東京マーケット:

日足始値138.05。

米国消費者・生産者物価指数の弱い数値を引き継ぎや、日銀政策修正思惑に起因する日経平均株価下落リスクオフで日足安値137.24を付けたが、日経平均株価上昇や米国債利回り上昇に連れてドル円上昇。

日銀の24年度物価見通し、2%近傍となる公算大きい-関係者(Bloomberg)

きょうの国内市況(7月14日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

東京マーケットの流れを引き継いでリスクオンのドル円上昇から、米国ミシガン大学消費者信頼感指数速報値・インフレ予測の強い数値を受けて日足高値139.16を付けたが、今週発表の米国消費者・生産者物価指数の弱い数値の影響大きく、139円付近は戻り売りが入りやすい地合いの様子。しかし、先週末から続いていたドル円急落の決済が入ったためか再上昇。日足終値138.79。

【欧州市況】週間で株は3月以来の大幅上昇、英国債利回り低下(Bloomberg)

【米国市況】国債反落、経済指標堅調で楽観論弱まる-ドル138円後半(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

7/14(金)は7/13(木)に対しベア(短期金利上昇、長期金利上昇)、逆イールド拡大。ドル買い・売り材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

7月度:据え置き3.9%。25bps引き上げ96.1%。

テクニカル分析

トレード

- 月足:7月陰線形成中。レンジ内の上昇トレンド。

- 週足:7/10週、陰線形成中。ボリンジャーバンド+1σ下抜けて20MAへ推移中。

- 日足:7/13陰線。下降トレンド。

- 4H足:下降トレンド。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)ラウンドナンバー137.000付近まで下落→ダウ転換上昇→目標日足レジスタンス137.539

②ショート

(B)1H足レジスタンス138.196付近まで上昇→ダウ転換下落→目標日足サポート137.539

(C)日足サポート137.539をダウ下落→目標ラウンドナンバー137.000

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

138.196付近からダウ転換下落→(B)ショートショート:137.901

T/P:137.538

獲得pips:+36.3

トレード2

137.539をダウ下落→(C)ショート

ショート:137.426

S/L:137.638

獲得pips:-21.2

7月通算:2勝5敗、勝率28.6%、平均RR 1.99、獲得Pips -16.5

コメント