ファンダメンタルズ分析

本日のシナリオ

(1)経済指標

・日本30年国債入札

(2)要人発言

・政府、日銀円安牽制発言

・FRB要人発言

(3)その他

・英国下院総選挙

・欧州政情不安リスクオフ

・地政学リスクオフ(中東、ウクライナ・ロシア、台中)

・米国独立記念日(祝日休場)

(4)参考情報

【日本株週間展望】上昇、国内金利高で金融株買い-米雇用にらむ(Bloomberg)

(5)本日の注目材料

①前日NYマーケットの影響

米国ADP雇用者数(弱)、米国新規失業保険申請件数・米国失業保険継続申請件数(弱)、米国ISM非製造業サプライズ(弱)を受けドル円急落するも、リスクオン米株上昇が支えとなりドル円はほぼ全戻し上昇となりました。

最近の傾向として、

・米国経済指標(弱)ドル売りでも円買い繋がないところか、輪を掛けて円売りが続いています。

・また、7/2も米国パウエルFRB議長ハト派発言を好感したリスクオン米株上昇となりました。

・リスクオン株上昇とドル円上昇が高相関になっており、米利下げしてもドル円下落ではなくドル円上昇の可能性が示唆されます。

7/1~7/3リスクオン日本株上昇に連れてドル円も上昇していることから、本日も日本株上昇になればドル円上昇スタートを想定します。

②日銀早期金融政策正常化観測、政府・日銀為替介入観測

7月に入り162円台目前を推移しており、政府・日銀為替介入警戒感、強い円安牽制発言が続くことが想定されます。

一方で、恒常的円売り(日米金融政策差、新NISA等海外投資急増、日本デジタル赤字増加等、骨太方針の家計支援で財政支出増)に加え、新規円売り(自動車認証不正問題の日本経済悪化波及、インバウンド関連の旅行収支悪化懸念)も生じていることから、ドル円下落は一時的で押し目が入りやすい相場環境は続くと考えます。

③米国祝日休場

欧州中盤以降は市場参加者が急減しやすいことから値動きに乏しい展開か、閑散相場を狙った投機筋仕掛けや政府・日銀為替実介入、更にはアルゴリズム取引による急変動に警戒が必要と考えます。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:51~要人発言

米国グールズビー・シカゴ連銀総裁(メスター・クリーブランド連銀総裁退任により2024年7月FOMC投票代行)

(発言:6/14, 6/18, 6/20, 6/24, 7/2, 7/4)

:政策スタンスは中立。前回7/2ハト派発言

【考察】追加データ必要とする利下げ慎重のタカ派発言

東京マーケット(9:00~15:00)

12:35 経済指標

日本30年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

最高落札利回り:前回2.161%、結果2.194%(×)

応札倍率:前回3.59倍、結果2.97倍(×)

テール:前回9銭、結果7銭(◎)

【考察】総じて入札不調。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

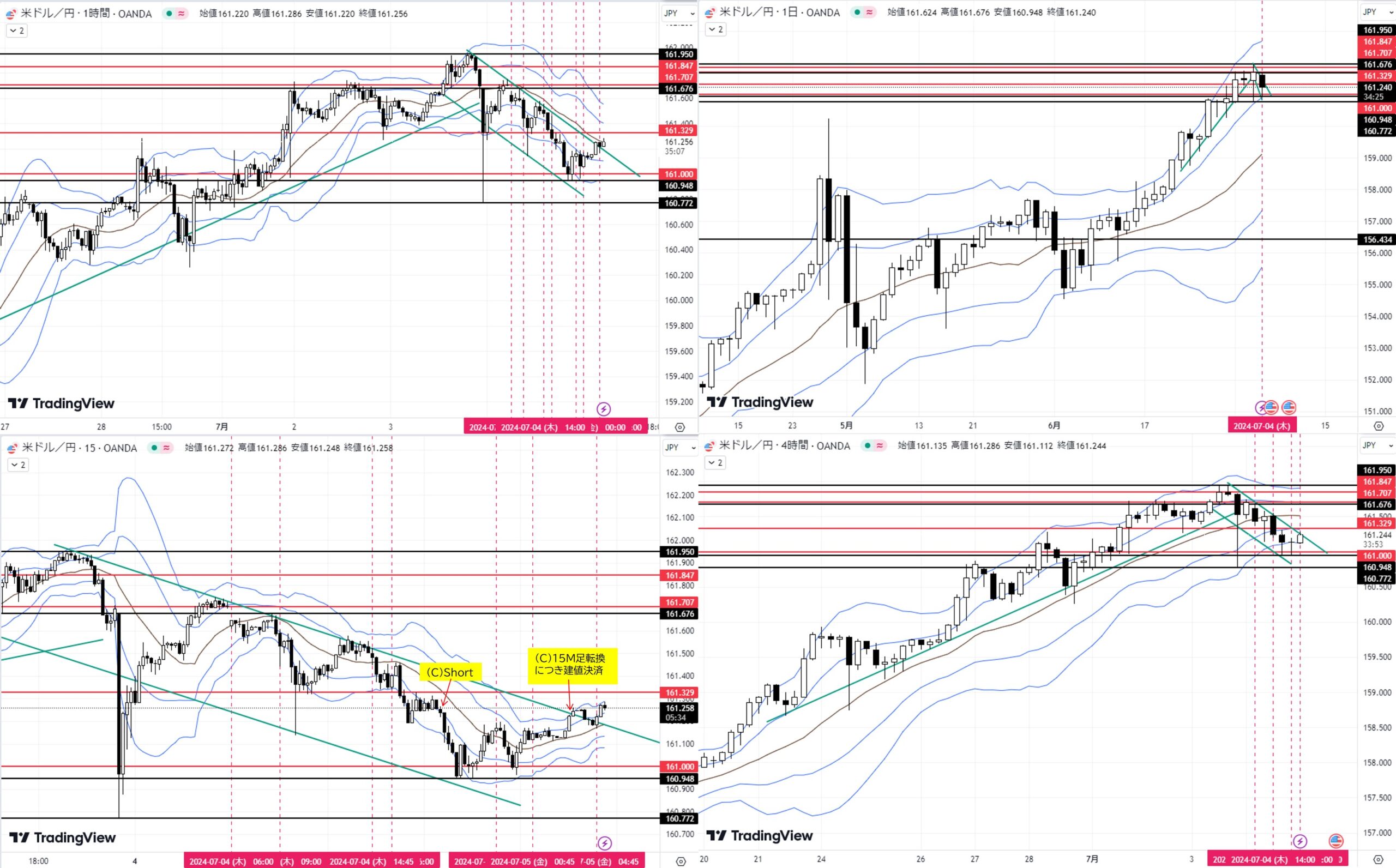

<まとめ>

東京マーケット:

日足始値161.42(ギャップダウン)

日足高値161.68を付けてからは、7/3米国ADP雇用者数、米国新規失業保険申請件数、米国失業保険継続申請件数、米国ISM非製造業(弱)の影響を引き継ぎドル売り。更に、明日最大の注目である米国雇用統計(弱)への警戒や期待から織り込みドル売りも発生したと推測します。

一方、米国祝日休場で流動性低下が見込まれる中、閑散相場を狙った政府・日銀為替介入への警戒感から投機筋が一部円売りポジションを解消したと推測される円買いも発生。ドル売り円買いにより東京始値161.59から東京安値161.14へ急落しました。

但し、リスクオン日本株上昇(円キャリー促進)も続いており161.57へ急反発し、東京マーケットはドル円乱高下となりました。

東京終値161.48

【日本市況】株式は史上最高値、米利下げ観測で債券上昇-円は小幅高(Bloomberg)

欧米マーケット:

欧州オープン後、リスクオン欧州株上昇したもの、7/3米国経済指標(弱)の影響、7/5米国雇用統計(弱)警戒や期待織り込みによるドル売り継続。かつ、投機筋の一部ポジション解消と推測される円買いにより日足安値160.95へ下落。

しかしながら、7/7第2回選挙でも仏ルペン氏率いる極右政党が絶対多数に届かない見通しとなり極端な政策変更困難との観測から政情不安後退、加えて本日英国総選挙で野党圧勝が見込まれていても大きな混乱ないとの見方が強いことからリスクオン株上昇(円キャリー促進)に連れて上昇して引けました。

日足終値161.27

ファンダメンタルズ材料とドル円の関係

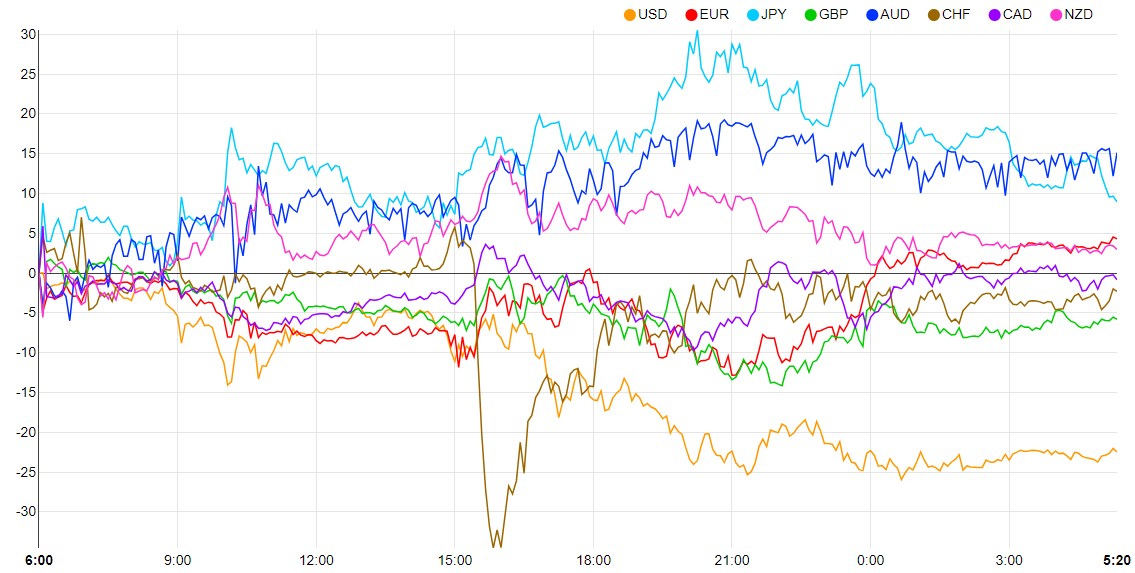

通貨強弱

<ドル売り優勢>

買い材料:

・米国グールズビー・シカゴ連銀総裁のタカ派発言

・原油先物価格上昇→インフレ懸念

売り材料:

・7/3米国ADP雇用者数、米国新規失業保険申請件数、米国失業保険継続申請件数、米国ISM非製造業(弱)の影響継続

・7/5米国雇用統計(弱)警戒や期待織り込み

<円買い優勢>

買い材料:

・日本30年国債入札(弱)

・米国祝日休場中の為替介入警戒から投機筋円売りポジション一部解消(推測)

売り材料:

・7/3米国ADP雇用者数、米国新規失業保険申請件数、米国失業保険継続申請件数、米国ISM非製造業(弱)の影響継続→リスクオン日本株、欧州株上昇(円キャリー促進)

・原油先物価格上昇→日本貿易収支悪化

・恒常的円売り(日米金融政策差、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(自動車認証不正問題、インバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

次回7月31日公表:据え置き91.2%

初回利下げ観測9月18日公表:25bp引き下げ66.5%

年内利下げ観測:25bps×2回=50bps → 政策金利475~500bps相当

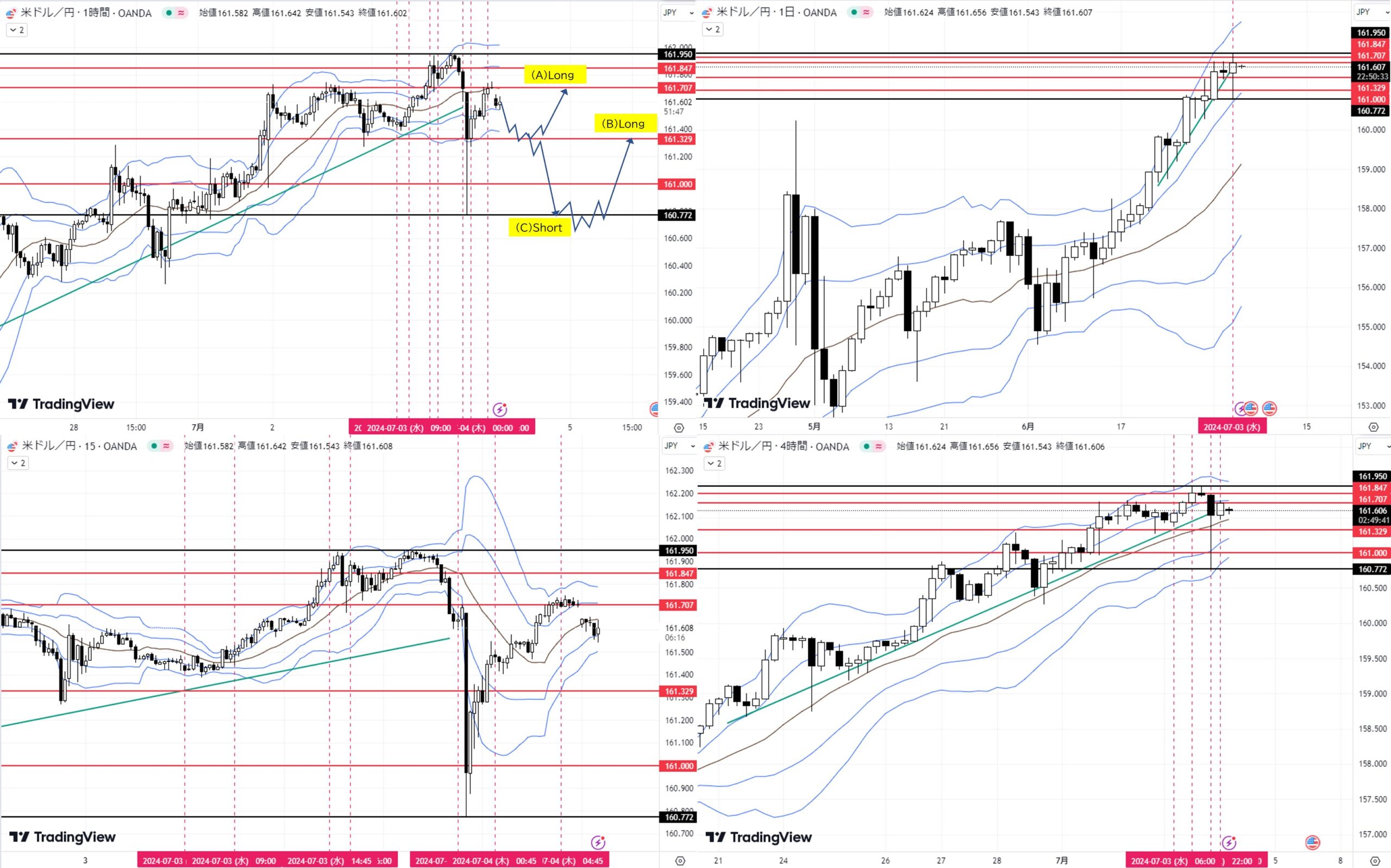

テクニカル分析

Trade

- 月足:7月陽線形成中。上昇トレンド。

- 週足:7/1週、陽線形成中。上昇トレンド。

- 日足:7/4。上昇トレンド。

- 4H足:上昇チャネル、下限付近。

- 1H足:レンジ、中央付近。

- 15M足:上昇トレンド、推進波。

【シナリオ】

①Long

(A)1H足レンジ安値161.329付近へ下落→転換上昇→目標1H足レンジ高値161.707

(B)日足安値160.772付近へ下落→転換上昇→目標1H足レンジ安値161.329

②Short

(C)1H足レンジ安値161.329をダウ下落→目標日足安値160.772

7月通算:3勝1敗、勝率75.0%、+51.5pips

コメント