ファンダメンタルズ分析

注目材料

1.経済指標

・米国生産者物価指数(PPI)

・米国鉱工業生産指数、米国設備稼働率

・米国ベージュブック(地区連銀経済報告)

2.要人発言

・米国トランプ大統領

・FRB

3.その他

・米国主要企業決算

・地政学リスクオフ(イスラエル・イラン、ウクライナ・ロシア)

・スワップ4倍デー

マーケット動向

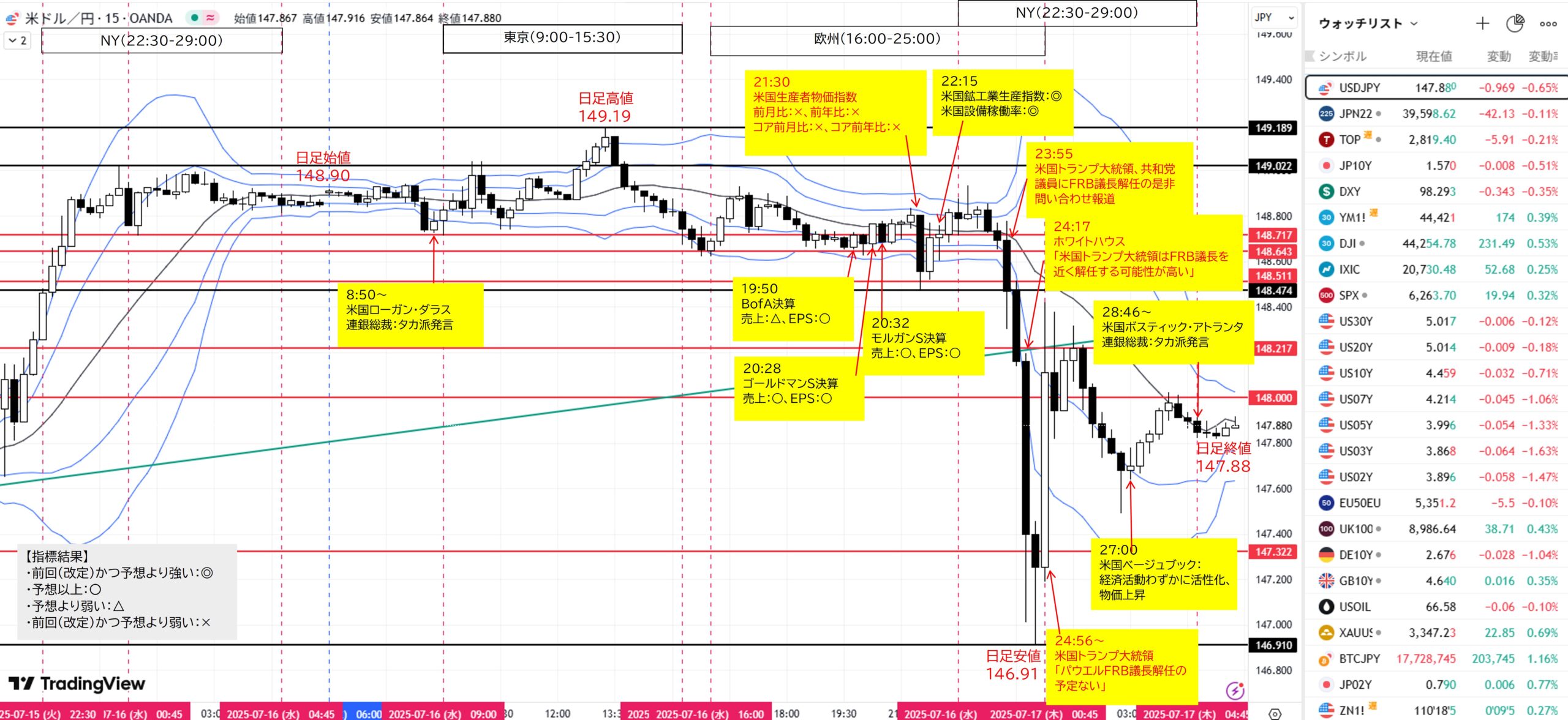

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:38~要人発言

トランプ米大統領、ベッセント財務長官は次期FRB議長候補の1人(Bloomberg)

8:50~要人発言

米国ローガン・ダラス連銀総裁(2025年FOMC投票権なし)

:政策スタンスはタカ派。

ダラス連銀総裁、金利を当面据え置く必要性に言及-インフレ抑制で(Bloomberg)

【考察】タカ派発言

東京マーケット(9:00~15:30)

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

19:50 米国主要企業決算

バンク・オブ・アメリカ

売上高:前回253.0億ドル、予想267.3億ドル、結果264.6億ドル(△)

EPS:前回0.82ドル、予想0.85ドル、結果0.89ドル(◎)

20:28 米国主要企業決算

ゴールドマン・サックス

売上高:前回150.6億ドル、予想135.3億ドル、結果144.8億ドル(○)

EPS:前回14.12ドル、予想9.77ドル、結果10.91ドル(○)

20:32 米国主要企業決算

モルガン・スタンレー

売上高:前回177.0億ドル、予想160.4億ドル、結果167.9億ドル(○)

EPS:前回2.60ドル、予想1.97ドル、結果2.13ドル(○)

21:30 経済指標

米国生産者物価指数(PPI)

(発表日; 1/14, 2/13, 3/13, 4/11, 5/15, 6/12, 7/16)

国内生産者が販売する商品やサービスの価格を把握する指標。FRBが金融政策を決定する上でインフレ変動を把握する重要指標。コア指数が特に重要。PPIは米国消費者物価指数(CPI)の川上に相当する指標でCPIより注目度は低い。

前月比:前回0.1%(改定0.3)、予想0.3%、結果0.0%(×)

前年比:前回2.6%(改定2.7)、予想2.5%、結果2.3%(×)

コア前月比:前回0.1%(改定0.4)、予想0.2%、結果0.0%(×)

コア前年比:前回3.0%(改定3.2)、予想2.7%、結果2.6%(×)

米PPI、6月は前月比横ばい-サービス価格は低下(Bloomberg)

22:15 経済指標

米国鉱工業生産指数

鉱工業部門の生産動向を数値化したもので景気実態を把握する速報性に優れることから注目度が高い。

前回-0.2%(改定0.0)、予想0.2%、結果0.3%(◎)

米国設備稼働率

生産能力に対する実際の生産量の比率。設備投資とインフレの先行指標であることから注目度高い。

前回77.4%(改定77.5)、予想77.4%、結果77.6%(◎)

23:22~要人発言

米国グリア通商代表

「対中累積関税は55%」

23:00~要人発言

米国バーFRB副議長

:政策スタンスは中立。

バーFRB理事、銀行規制緩和に警鐘-バブル助長と崩壊の土台築く(Bloomberg)

23:55 報道

「米国トランプ大統領、共和党議員にFRB議長解任の是非問い合わせ」

24:17~要人発言

ホワイトハウス

「米国トランプ大統領はFRB議長を近く解任する可能性が高い」

トランプ氏、近くFRB議長解任の可能性高い-米政府高官(Bloomberg)

24:56~要人発言

米国トランプ大統領

「パウエルFRB議長解任の予定ない」

トランプ氏、FRB議長解任「可能性低い」-共和議員との協議認める(Bloomberg)

25:12~要人発言

米国トランプ大統領

「日本とは貿易書簡に従った取引になる見込み」

トランプ氏、日本に25%の関税発動見通し-8月1日に書簡の内容通り(Bloomberg)

26:29 報道

米国、海底ケーブルの中国技術利用禁止

27:00 要人発言

米国ベージュブック(地区連銀経済報告)

FOMC開催の2週間前に公表。政策金利決定の材料とされるため注目度大

米地区連銀経済報告、経済活動「わずかに活発化」-全米で価格上昇(Bloomberg)

28:46~要人発言

米国ボスティック・アトランタ連銀総裁(2025年FOMC投票権なし)

:政策スタンスはハト派。

米アトランタ総裁、金利据え置きを引き続き支持-インフレ圧力に懸念(Bloomberg)

【考察】タカ派発言

<まとめ>

東京マーケット

日足始値148.90

前日米国消費者物価指数(強)や7/20投開票の参院選動向調査で自公過半数割れの可能性報道を受けた政情不安・財政拡張懸念から日足高値149.19を付けると、参院選自公敗北はほぼ織り込まれたようで高値更新には材料不足となり日通し安値148.68を付けて引けました。

【日本市況】超長期債が急反発、財政拡張リスク織り込み-株式は下落(Bloomberg)

欧米マーケット

欧州オープン後は揉み合いから、米国生産者物価指数(弱)で日通し安値148.47へ下落しましたが、米国生産者物価指数(弱)好感のリスクオンと続く米国鉱工業生産指数、米国設備稼働率(強)で全戻し。

その後、サプライズの「米国トランプ大統領、共和党議員にFRB議長解任の是非問い合わせ」報道、ホワイトハウス「米国トランプ大統領はFRB議長を近く解任する可能性が高い」発言を受けて日足安値146.91へ急落。

ところが、米国トランプ大統領「パウエルFRB議長解任の予定ない」発言で一気に巻き戻して148.42へ急騰し、乱高下で引けました。

日足終値147.88

【米国市況】株・国債が上昇、議長解任観測で混乱も-ドル一時146円台(Bloomberg)

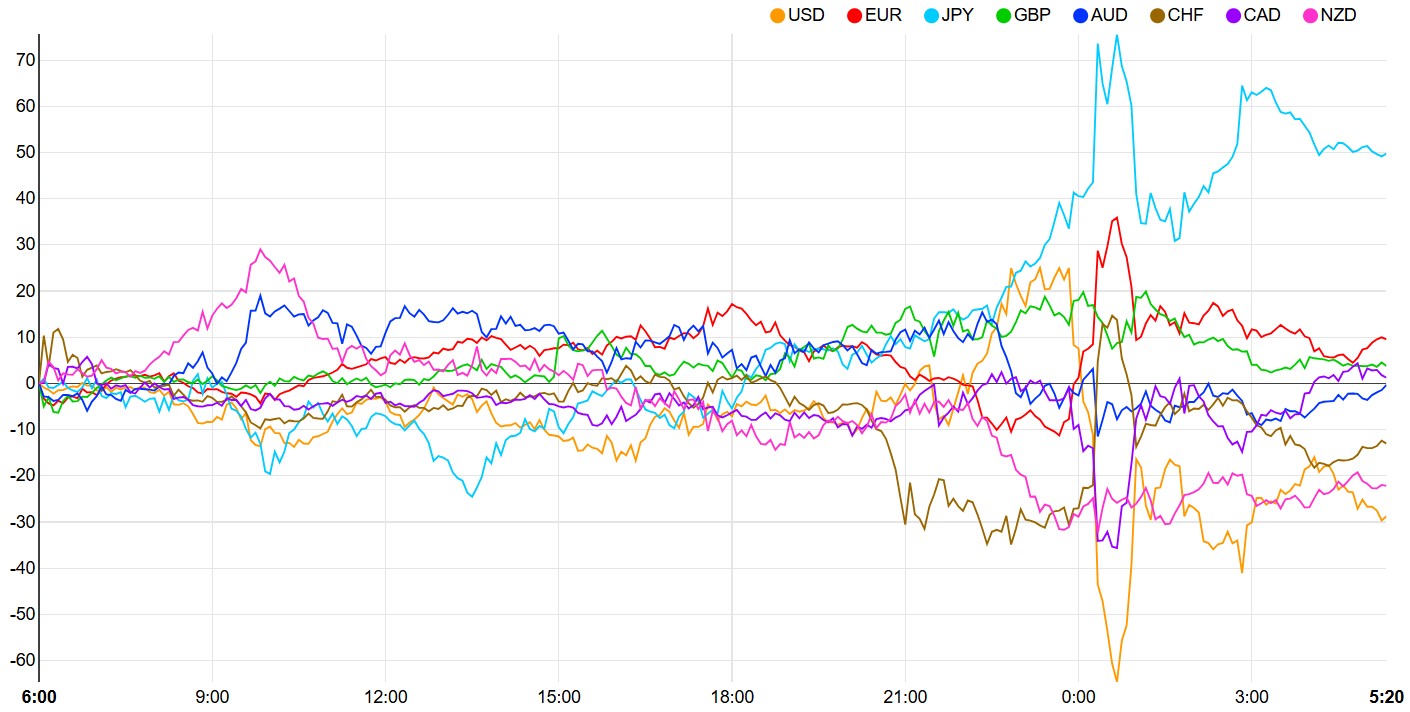

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル売り優勢>

買い材料:

・米国ローガン・ダラス連銀総裁、米国ボスティック・アトランタ連銀総裁タカ派発言

・米国鉱工業生産指数、米国設備稼働率(強)

・米国トランプ大統領「パウエルFRB議長解任の予定ない」発言

・米国ベージュブック:経済活動わずかに活性化、物価上昇

売り材料:

・米国生産者物価指数(弱)

・「米国トランプ大統領、共和党議員にFRB議長解任の是非問い合わせ」報道

・ホワイトハウス「米国トランプ大統領はFRB議長を近く解任する可能性が高い」発言

・米ドル回避の取引需要、アジアの金融機関で拡大-貿易摩擦の強まりで(Bloomberg)

・米国トランプ関税→貿易戦争激化→ドル信認低下

ドルが新たな「犠牲者」に-世界的な貿易戦争激化で信認脅かされる(Bloomberg)

<円買い優勢>

買い材料:

売り材料:

・2025年6月調査想定為替レート上期145.87、下期145.56(日本銀行、短観)以上推移→日本企業業績改善(円キャリー促進)

・構造的円売り(日本実質金利マイナスで金融緩和環境継続、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(航空燃料不足、パイロット不足、クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

・FRB:現行政策金利4.25-4.50%

FOMC市場織り込み(CME FedWatch Tool)

次回7月30日(水)公表:据え置き(97.9→97.4%)、0.25%引き下げ(2.1→2.6%)

2025年利下げ観測:0.25%×2回=0.50% → 政策金利3.75~4.00%相当

・日銀:現行政策金利0.50%

市場織り込み(東京短資株式会社)

次回7月31日(木)公表:0.25%引き上げ(2→1%)

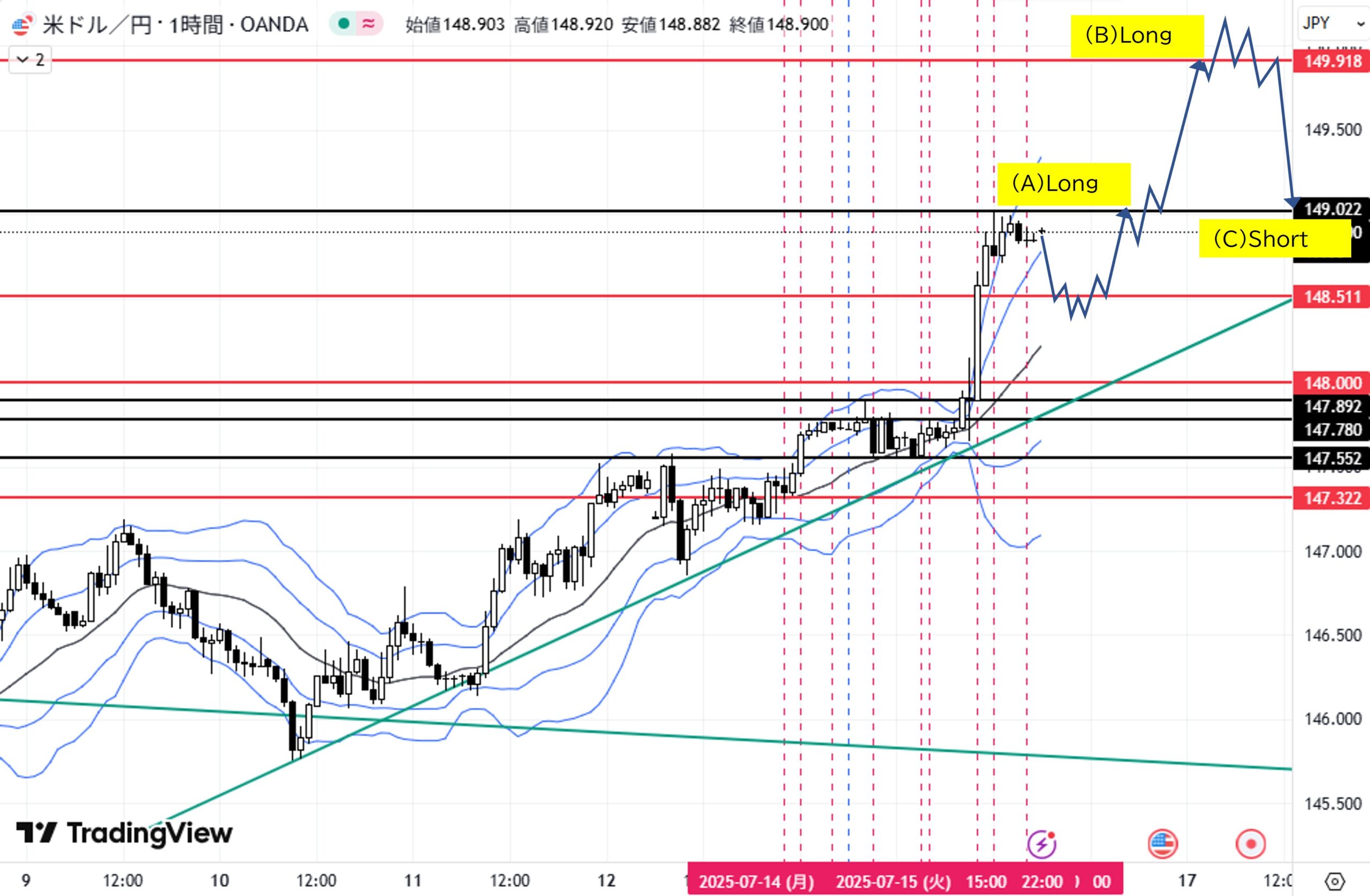

テクニカル分析

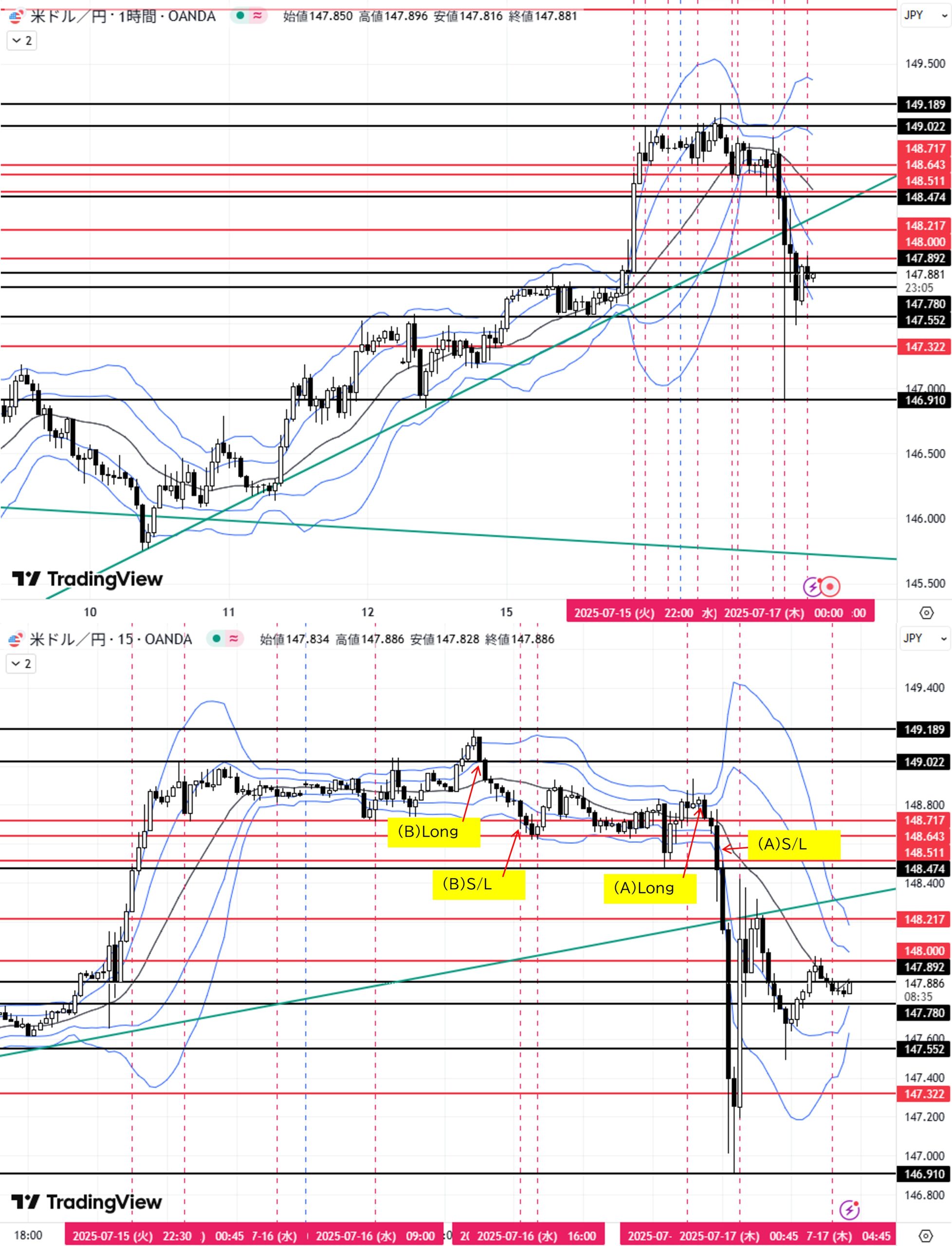

トレードシナリオと結果

- 月足:7月陽線形成中。レンジ。

- 週足:7/14週、陽線形成中。レンジ。

- 日足:7/15大陽線。上昇トレンド。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15足:レンジ。

【シナリオ】

①Long

(A)4H足レンジ高値148.511付近へ下落→転換上昇→目標切番149.000

(B)切番149.000をダウ上昇→目標1H足レンジ安値149.918

②Short

(C)切番150.000付近へ上昇→転換下落→目標切番149.000

本日:0勝2敗、-49.4pips

7月通算:2勝4敗、勝率33.3%、RR1.77、-30.5pips

コメント