ファンダメンタルズ

注目材料

1.経済指標

・日銀、政策委員会・金融政策決定会合議事要旨(9月18・19日分)

・日本10年債入札

・米国ADP雇用者数

・米国PMI確報値(サービス業、総合)

・米国ISM非製造業景気指数

2.要人発言

・日銀、政府円安牽制

・米国トランプ大統領(米国最高裁判所で関税に関する口頭弁論)

・FRB

3.その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります

・五十日仲値

・地政学リスクオフ(ウクライナ・ロシア)

・スワップ3倍デー

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:50 要人発言

日銀、政策委員会・金融政策決定会合議事要旨(9月18・19日分)

日銀9月会合、「市場にサプライズ与える利上げは避けるべき」との意見(Bloomberg)

東京マーケット(9:00~15:30)

9:55 五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあります。

12:35 経済指標

日本10年債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

発行予定額:2兆6000億円程度

最高落札利回り:前回1.657%、結果1.674%(×)

応札倍率:前回3.34倍、結果2.97倍(×)

テール:前回19銭、結果13銭(◎)

【考察】入札不調

12:45~要人発言

中国、対米関税を一部停止へ 米国産大豆は依然割高(Reuters)

【考察】米中貿易戦争緩和リスクオン

【日本市況】日経平均急落、テック下げ一時5万円割れ-債券上げ縮小(Bloomberg)

16:08~要人発言

最近の円相場、日米金利差で想定される水準からやや乖離-三村財務官(Bloomberg)

【考察】円安牽制発言

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:15 経済指標

米国ADP雇用者数

後日発表の米国雇用統計との差異も注目されます。

前月比:前回-3.2万人(改定-2.9)、予想3.0万人、結果4.2万人(◎)

22:30 要人発言

米国の中長期債発行額「向こう数四半期」維持-四半期定例入札(Bloomberg)

23:45 経済指標

米国PMI確報値

基準50。景気先行性高いため注目度高い。速報値は確報値より注目度高い。

サービス業:前回55.2、予想55.2、結果54.8(×)

総合:前回54.8、予想54.9、結果54.6(×)

24:00 経済指標

米国ISM非製造業景気指数(ISM Report On Business)

(発表日; 1/7, 2/5, 3/5, 4/3, 5/5, 6/4, 7/3, 8/5, 9/4, 10/3, 11/5)

景気の先行指標として注目度大。

基準50、前回50.0(改定)、予想50.8、結果52.4(◎)

・仕入価格:前回69.4、予想68.0、結果70.0(◎)

・新規受注:前回50.4、予想51.0、結果56.2(◎)

・雇用:前回47.2、予想47.6、結果48.2(◎)

米ISM非製造業総合景況指数、10月は52.4に上昇-市場予想50.8(Bloomberg)

25:03~要人発言

米国ミランFRB理事

:政策スタンスはハト派

【考察】ハト派発言

25:59~要人発言

米国、ミサイル発射をロシアに通知

【考察】地政学リスクオフ

【米国市況】株反発、半導体に押し目買い-国債増発観測で利回り上昇(Bloomberg)

ファンダメンタルズ材料とドル円の関係

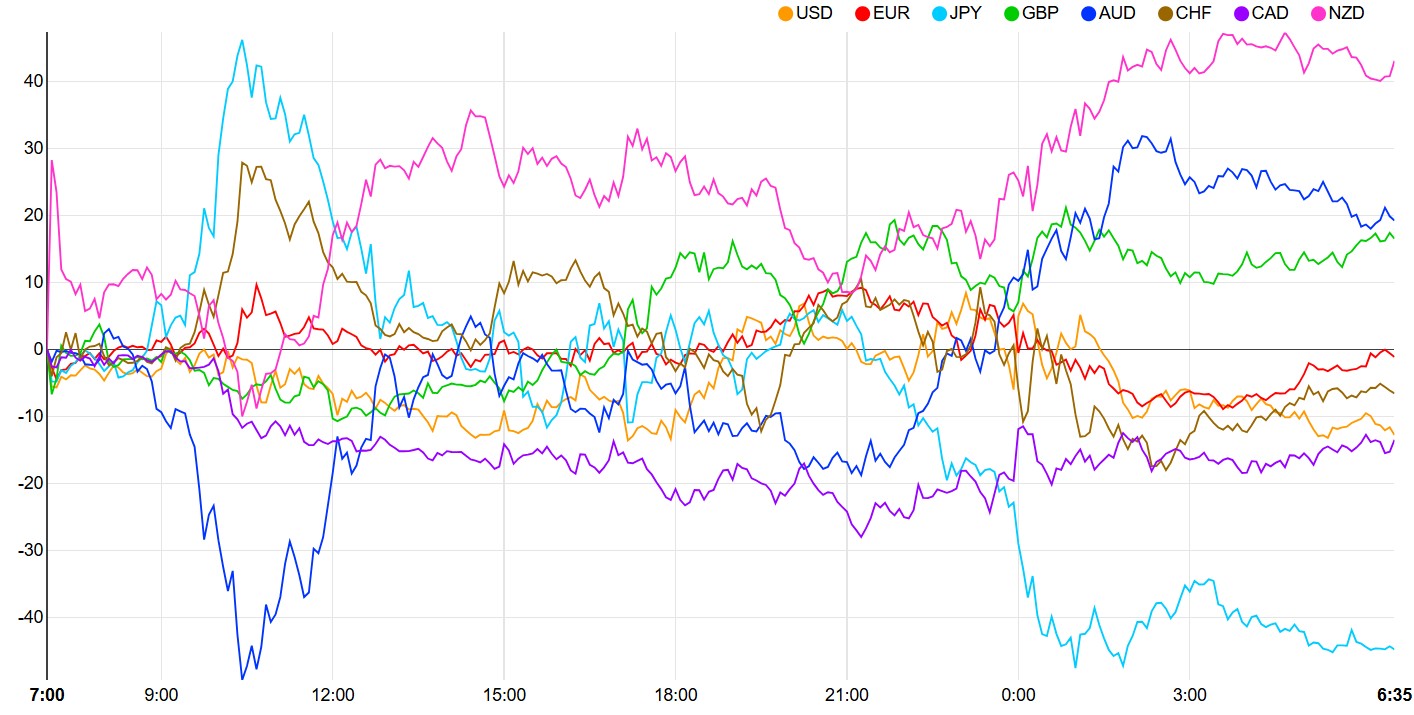

通貨強弱

<ドル>

買い材料:

・米国ADP雇用者数:強

・米国ISM非製造業景気指数、仕入価格、新規受注、雇用:強

・米国財務省:中長期債発行額維持

売り材料:

・米国ミランFRB理事:ハト派発言

<円>

買い材料:

・三村財務官:円安牽制発言

売り材料:

・日銀、政策委員会・金融政策決定会合議事要旨(9月18・19日分):ハト派内容

・中国、対米関税一部停止→米中貿易戦争緩和リスクオン

・2025年6月調査想定為替レート上期145.87、下期145.56(日本銀行、短観)以上推移→日本企業業績改善(円キャリー促進)

・構造的円売り(日本実質金利マイナスで金融緩和環境継続、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(航空燃料不足、パイロット不足、クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

テクニカル

トレードシナリオと結果

- 月足:11月陰線形成中。三角持ち合い上限付近

- 週足:11/3週、陰線形成中。上昇トレンド。BB+2σ付近

- 日足:11/4陰線。上昇トレンド。BB+1σ付近

- 4H足:下降トレンド

- 1H足:下降トレンド

【シナリオ】

①Long

(A)1H足レンジ安値153.382付近へ下落→転換上昇→目標1H足レンジ安値153.879

(B)4H足ダウ高値153.147付近へ下落→転換上昇→目標1H足レンジ安値153.879

②Short

(C)1H足レンジ安値153.879付近へ上昇→転換下落→目標1H足レンジ安値153.382

本日:1勝0敗、+61.2pips

11月通算:1勝1敗、勝率50.0%、RR2.82、+45.8pips

コメント