ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)11/13の欧米マーケット影響

東京マーケットの流れ継続し、NYマーケットオープン後に日足高値151.911まで上昇したところで、152円台直前の高値警戒かつ明日の米国消費者物価指数を控えたロング勢決済が入ったためか、日足安値151.20へ急落。政府日銀の為替介入の可能性は低いとの見方が強い。

日足終値151.72。

(2)経済指標

・米国消費者物価指数

(3)要人発言

・政府日銀の円安牽制

・FRB要人

(4)その他

・中東情勢の地政学リスクオフ

・米中首脳会議

本日最大の注目は米国消費者物価指数。医療保険料の算出方法を変更することで上昇圧力が加わる見込み。

特にコア前月比が重要視されているが、強弱入り交じる数値なれば初動乱高下しやすい。

また、総じて弱い数値なら素直にドル円急落になりやすいが、日銀ハト派姿勢に変わりないことから、一旦下げ止まれば円売り主導のドル円上昇が生じる見込み。

一方で、総じて強い数値であれば一気に152や153円台へ急騰もあり得るが、政府日銀の為替介入による急落からの乱高下に要警戒。

米CPIに上昇圧力か、10月から医療保険料の算出方法を変更(Bloomberg)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:36~要人発言

鈴木財務相

(過去の発言:9/1, 9/8, 9/22, 9/26, 9/28, 9/29, 10/2, 10/3, 10/4, 10/6, 10/10, 10/13, 10/20, 10/26, 10/27, 11/10, 11/13, 11/14)

円安に「万全の対応を行う」と鈴木財務相、海外時間に一時151円91銭(Bloomberg)

【考察】円安牽制発言→ドル円下落。しかし効果薄く全戻し。

11:18~要人発言

米国イエレン財務長官

米財務長官、ムーディーズの見通し引き下げに「経済堅調」と反論(Reuters)

【考察】米金利高懸念発言→ドル円下落

16:40~要人発言

鈴木財務相

【考察】円安牽制発言だが、注目の米国消費者物価指数を控えて反応薄。

16:42~要人発言

内田日銀副総裁

(過去の発言:9/25, 11/14)

円安、輸入物価上昇で家計に負担もたらしている=内田日銀副総裁(Reuters)

【考察】円安牽制発言だが、注目の米国消費者物価指数を控えて反応薄。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

19:31~要人発言

米国ジェファーソンFRB理事

(過去の発言:10/9, 11/14)

インフレの不確実性、強力な政策対応を正当化も=FRB副議長(Reuters)

【考察】タカ派発言→米国消費者物価指数発表の直前だがドル円上昇。

22:30 経済指標

米国消費者物価指数(CPI)(過去の発表日; 10/13, 11/10, 12/13, 1/12, 2/14, 3/14, 4/12, 5/10, 6/13, 7/12, 8/10, 9/13, 10/12, 11/14)

FRBが金融政策を決定する上で、インフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。コア指数が特に重要。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.4%(改定)、予想0.1%、結果0.0%(×)

前年比:前回3.7%(改定)、予想3.3%、結果3.2%(×)

コア前月比:前回0.3%(改定)、予想0.3%、結果0.2%(×)

コア前年比:前回4.1%、予想4.1%、結果4.0%(×)

米消費者物価指数、10月は全般に鈍化-追加利上げ観測が後退(Bloomberg)

【考察】

発表前:警戒感からか方向感なく推移。

発表後:医療保険料の算出方法を変更によるインフレ上昇懸念あったなかで全て弱い数値のサプライズ→ドル売り主導でドル円急落。10月発表と同じく素直な動き。FRB利上げ打ち止め観測。

米国10年債利回り4.50%下抜けたことで、株先物・株価指数上昇のリスクオン円売りも発生。ドル売り・円売り交錯するもドル売り強。

22:58~要人発言

米国バーキン・リッチモンド連銀総裁(2023年FOMC投票権なし)

(過去の発言:6/16, 6/22, 7/12, 8/3, 8/8, 8/22, 9/28, 10/2, 10/5, 10/17, 11/3, 11/9, 11/14)

リッチモンド連銀総裁、インフレ2%への明確な軌道にあると確信せず(Bloomberg)

【考察】米国消費者物価指数の弱い数値を受けてタカ派発言→ドル円下げ止まりからドル円下落継続。

24:27~要人発言

米国バーFRB副議長

(過去の発言:10/2, 10/9, 11/14)

【考察】金融政策や経済見通しへのコメントなし。

26:45~要人発言

米国グールズビー・シカゴ連銀総裁(2023年FOMC投票権あり)

(過去の発言:8/1, 8/4, 8/25, 9/25, 9/28, 10/16, 10/19, 11/7, 11/9, 11/14)

シカゴ連銀総裁、インフレ鈍化を歓迎-目標達成には長い道のりと警告(Bloomberg)

【考察】タカ派発言→米国消費者物価指数の影響強くドル円下落継続

<まとめ>

東京マーケット:

日足始値151.72。

注目の米国消費者物価指数を控えて方向感なし。

きょうの国内市況(11月14日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

米国消費者物価指数は全て弱い数値のサプライズ。一瞬日足高値151.79を付けた後にドル円急落。米国10年債利回り4.50%下抜けたことで、株先物・株価指数上昇のリスクオン円売りも発生。ドル売り・円売り交錯するもドル売り強。リスクオンインフレ長期化が懸念された為か、FRB要人からタカ派発言相次ぐも引けに掛けてドル円下落継続し、日足安値150.16を付けた。

日足終値150.38。

【米国市況】株急反発、CPIで利上げ終了確実視-ドル一時150円16銭(Bloomberg)

ファンダメンタルズ材料とドル円の関係

米国債イールドカーブ

11/14(火)は11/13(月)に対しブル(短期金利低下、長期金利低下)、逆イールド縮小。ドル売り・買い材料交錯(U.S. DEPARTMENT OF THE TREASURY)

FOMCの利上げ幅見通し(CME FedWatch Tool)

12月公表:25bps引き下げ0.0%、据え置き99.7%、25bps引き上げ0.3%

テクニカル分析

トレード

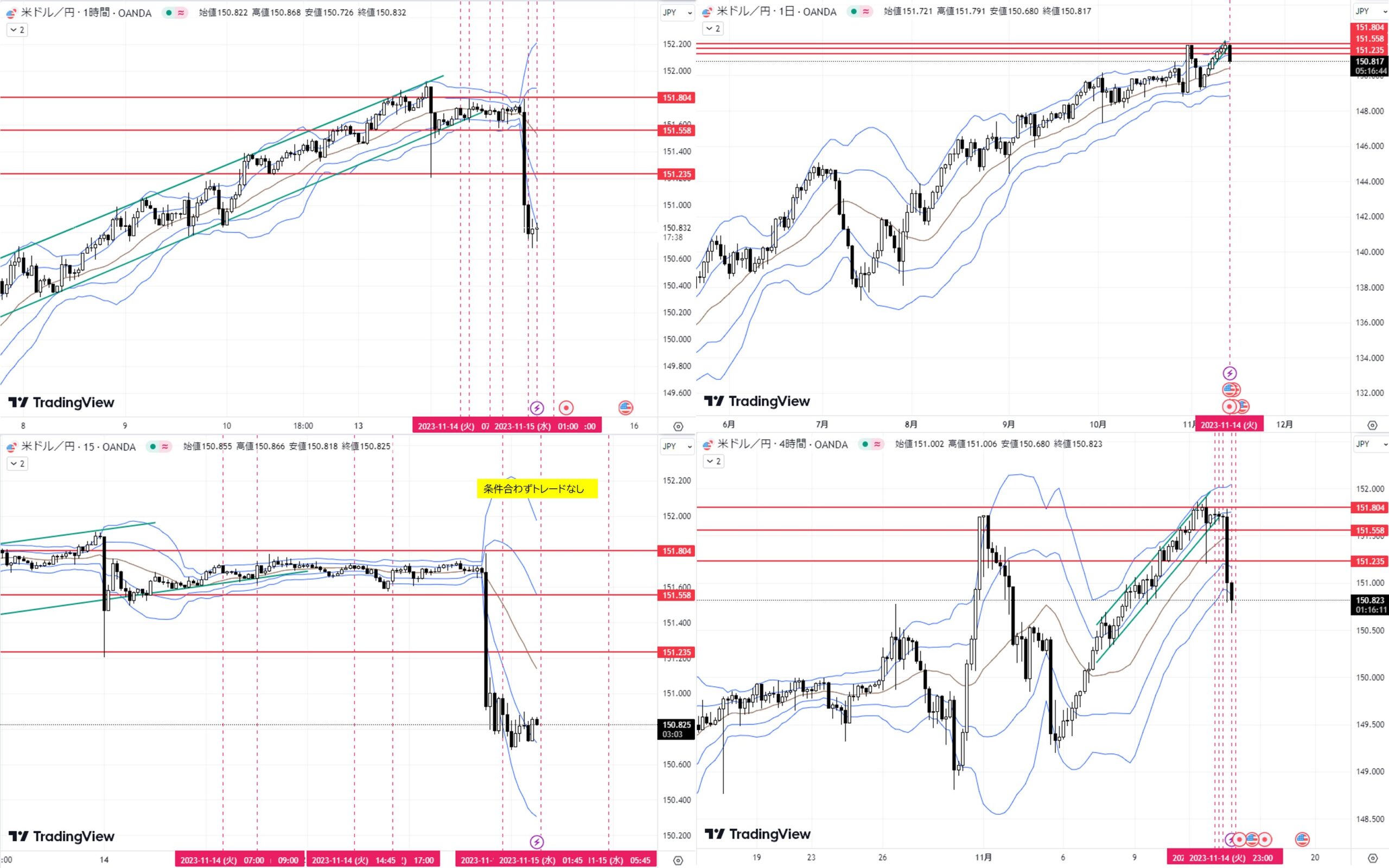

- 月足:11月陰線形成中。上昇トレンド。ボリンジャーバンド(BB)スクーズ。

- 週足:11/13週、陽線形成中。上ヒゲピンバー週足陰線をほぼ全戻ししたことで、11/13週は上昇優位と推測。

- 日足:11/13陽線。BBスエクスパンション。11/13は一旦下押しの下落が優勢か。

- 4H足:レンジ。BBスクイーズ。

- 1H足:レンジ。BBスクイーズ。

- 15M足:レンジ。BBスクイーズ。

【シナリオ】

①ロング

(A)4H足サポート151.235付近まで下落→ダウ転換上昇→目標1H足レジスタンス151.558

(B) (A)後、1H足レジスタンス151.558をダウ上昇→目標4H足レジスタンス151.804

②ショート

(C)1H足サポート151.558かつ4H足20MAをダウ下落→目標4H足サポート151.235

11月通算:7勝3敗、勝率70.0%、獲得Pips +80.2

コメント