ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)4/11の欧米マーケット影響

NYマーケットに入ってからは米国ウィリアムズ・ニューヨーク連銀総裁のタカ派発言でドル円上昇、米国グールズビー・シカゴ連銀総裁のハト派発言でドル円下落。

総じてドル円方向性なし。

(2)経済指標

・米国消費者物価指数

・米国FOMC議事要旨

(3)要人発言

・FRB当局者

4/12の最大の注目材料は米国消費者物価指数。直近3回、初動は激しく乱高下していることから、急変動が収まってから方向性を見極めたい。

(ドル円動き例)

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

7:02~要人発言

米国ハーカー・フィラデルフィア連銀総裁(2023年FOMC投票権あり)(Reuters)(Bloomberg)

「経済を減速させる措置が機能している兆候がある」

「やりすぎに注意を払うべき」

「インフレ2%への回帰にコミット」

【考察】ハト派・タカ派発言

8:50 経済指標

日本国内企業物価3月度

前月比:前回-0.4%(改定)、予想0.2%、結果0.0%(△)

前年比:前回8.2%(改定)、予想7.3%、結果7.2%(×)

8:50 経済指標

日本機械受注2月度(日本経済新聞)

設備投資の先行指標。

前月比:前回9.5%、予想-6.5%、結果-4.5%(○)

前年比:前回4.5%、予想4.5%、結果9.8%(◎)

8:53~要人発言

米国カシュカリ・ミネアポリス連銀総裁(2023年FOMC投票権あり)

「インフレ2%目標は変更されるべきではない」

「インフレ低下は債券市場ほど楽観的ではない」

【考察】タカ派発言でドル円上昇

東京マーケット(9:00~15:00)

15:17~要人発言

植田日銀総裁(第98回信託大会、内田副総裁代読)(Bloomberg)

「金融緩和を継続していく」

【考察】ハト派発言。サプライズなく反応薄。

欧州マーケット(16:00~25:00)

NYマーケット(22:30~29:00)

21:30 経済指標

米国消費者物価指数3月度(CPI)(過去の発表日; 8/10, 9/13, 10/13, 11/10, 12/13, 1/12, 2/14, 3/14, 4/12)(Bloomberg)

FRBが金融政策を決定する上で、インフレ変動を把握する重要指標。CPIは米国生産者物価指数(PPI)の川下に相当する指標でPPIより注目度は高い。コア指数が特に重要。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前月比:前回0.4%(改定)、予想0.3%、結果0.1%(×)

前年比:前回6.0%(改定)、予想5.2%、結果5.0%(×)

コア前月比:前回0.5%(改定)、予想0.4%、結果0.4%(○)

コア前年比:前回5.5%、予想5.6%、結果5.6%(○)

【考察】強弱入り交じる数値。注目度の高いコア指数は強い数値だったものの、総合指数がサプライズの弱い数値でドル円急落。

23:33~要人発言

米国バーキン・リッチモンド連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「コアインフレが焦点」

「インフレピークは過ぎたが、まだ先はある」

【考察】米国CPI発表を受けてもタカ派発言でドル円上昇

25:00~要人発言

米国デイリー・サンフランシスコ連銀総裁(2023年FOMC投票権なし)(Bloomberg)

「2023年までにインフレ3%を少し上回る見込み」

「利上げに関してさらにやるべきことがある」

「2%のインフレ目標にコミット」

【考察】米国CPI発表を受けてもタカ派発言でドル円上昇

26:00 経済指標

米国10年債入札(Upcoming Auctions)

「入札好調→利回り低下→ドル売り材料」、「入札不調→利回り上昇→ドル買い材料」

最高落札利回り:前回3.985%、結果3.455%(×)

【考察】入札不調でドル円上昇

27:00 経済指標

米国月次連邦財政収支3月度

マイナスは財政赤字、プラスは財政黒字。「予想より高い数値→ドル買い材料」、「予想より低い数値→ドル売り材料」

前回-2624億ドル、予想-3000億ドル、結果-3781億ドル(×)

27:00 経済指標

米国FOMC議事要旨3月度(過去の発表日:8/17, 10/12, 11/23, 1/4, 2/22, 4/12)(Bloomberg)

ターミナルレートに関する議論などに注目。

「今年後半にマイルドな景気後退を予想」

「銀行信用不安で多くの参加者が金利ピーク見通しを引き下げ」

【考察】ハト派内容、米国景気後退懸念でドル円下落

東京マーケット:前日NYマーケットを引き継ぎ揉み合い。その後、株先物・株価指数上昇のリスクオンで134円台へ到達したものの、注目度の高い米国CPI発表を控えラウンドナンバーで利確が優勢となったようで下落。

欧米マーケット:欧州スタートは再度134円台米国CPI発表を控え方向性なし。米国CPIは強弱入り交じる数値。注目度の高いコア指数は強い数値だったものの、総合指数がサプライズの弱い数値でドル円急落。しかし、米国CPI発表を受けてFRB要人の相次ぐタカ派発言でドル円上昇。

その後、米国FOMC議事要旨のハト派内容、米国景気後退懸念でドル円急落。

ファンダメンタルズ材料とドル円の関係

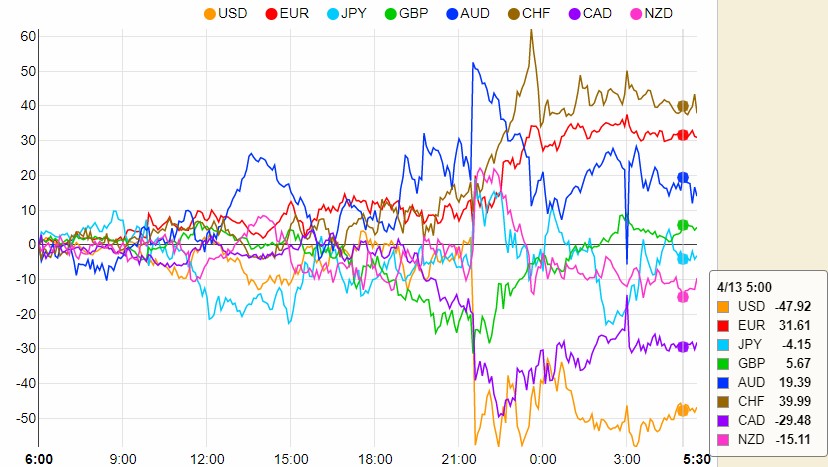

通貨強弱

NYマーケットクローズ時点の通貨強弱

- CHF(リスクオフ通貨):

- EUR(リスクオン通貨):

- AUD(資源国リスクオン通貨):

- GBP(リスクオン通貨):

- JPY(リスクオフ通貨):

- NZD(資源国リスクオン通貨):

- CAD(資源国[産油国]リスクオン通貨):

- USD(基軸通貨):米国CPI総合の弱い数値、米国FOMC議事要旨のハト派内容・景気後退懸念で売り。

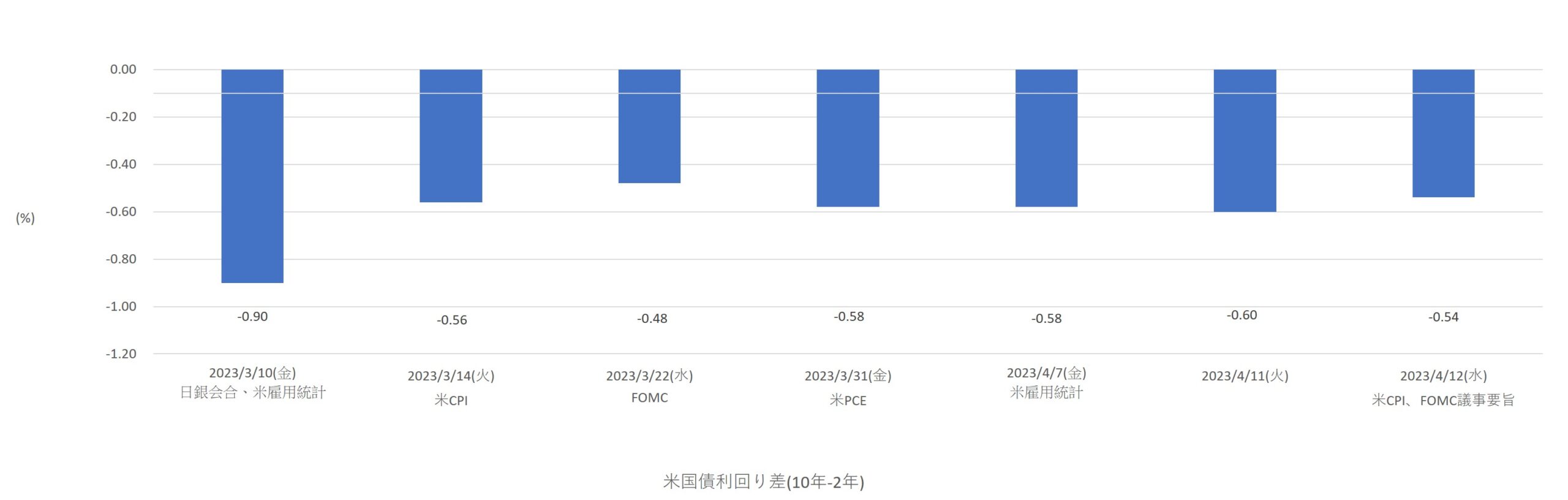

米国債イールドカーブ

4/12(水)は4/11(火)に対してブル(短期金利低下、長期金利低下、逆イールド縮小)でドル売り・ドル買い材料交錯。

ドルインデックス日足陰線は金利低下の影響大。

*逆イールドはリセッションのサイン(Bloomberg)、逆イールド拡大(Bloomberg)

5月FOMCの利上げ幅見通しは、据え置きが32.1%、25bpsが67.9%。(CME FedWatch Tool)

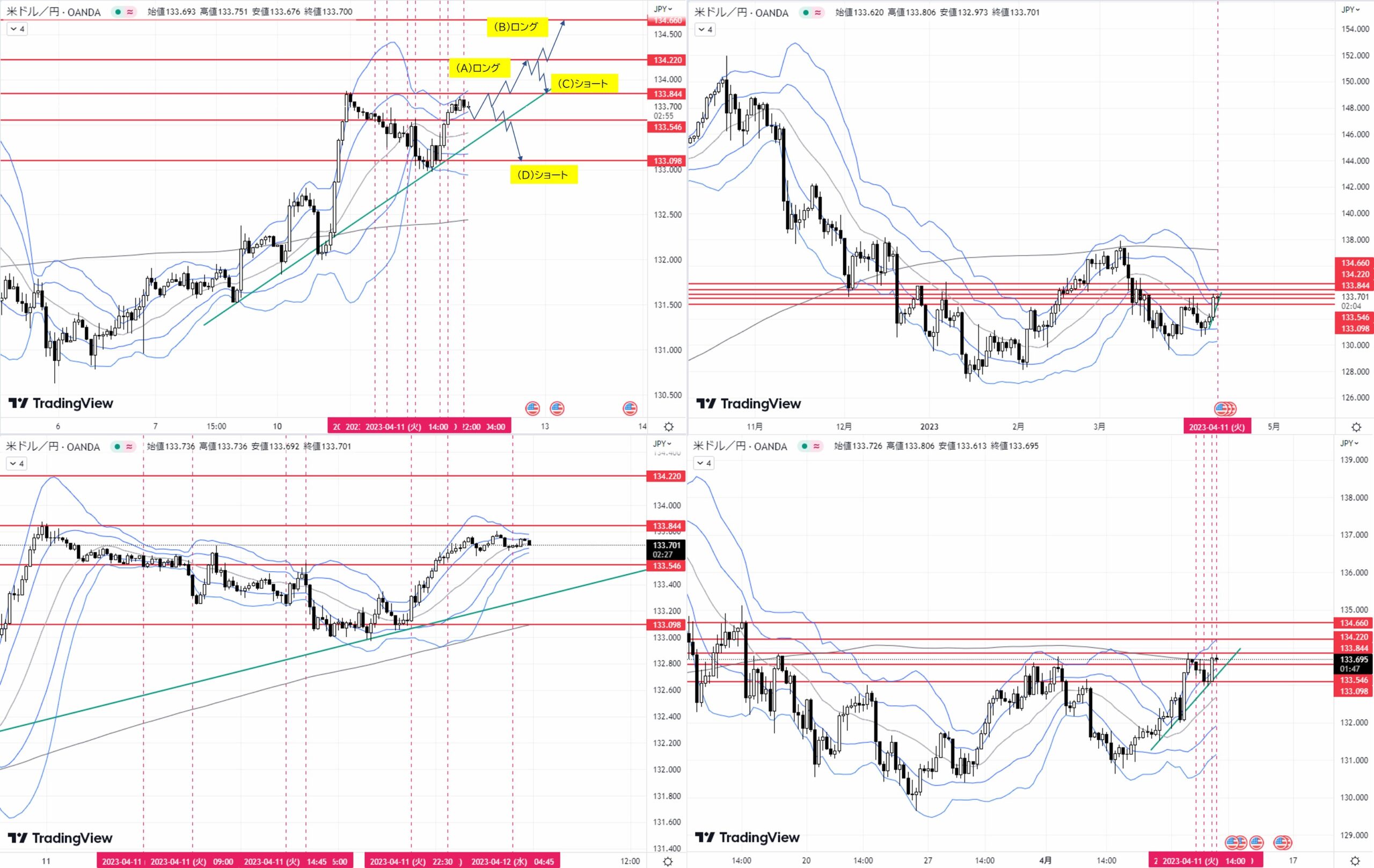

テクニカル分析

トレード

- 月足:4月陰線から陽線形成中に変化。

- 週足:4/10週、陽線形成中。

- 日足:4/11下ヒゲピンバー陽線。2ボリンジャーバンド+1σで反発したことで上昇継続しやすい。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足レジスタンス133.844をダウ上昇→目標日足レジスタンス134.220

(B)日足レジスタンス134.220をダウ上昇→目標4H足レジスタンス134.660

②ショート

(C)日足レジスタンス134.220付近まで上昇→ダウ転換下落→目標1H足サポート133.844

(D)1H足サポート133.546かつトレンドラインををダウ下落→目標4H足サポート133.098

【前提】

目標:リスクリワード2.0以上、値幅20pips以上。しかし、目標到達付近で反発して15M足ダウ転換生じれば早めにT/Pする。

経済指標、要人発言や報道で大きく動いた際はレジサポなくともエントリー。

トレード1

133.844をダウ上昇→(A)ロング

ロング:133.887

S/L:133.725

獲得pips:-16.2

考察:直前の1H足や4H足が上ヒゲピンバーであったため、下押しされる可能性あり、ロング見送るべきであった。

4月通算:8勝9敗、勝率47.1%、平均RR 2.10、獲得Pips +121.8

コメント