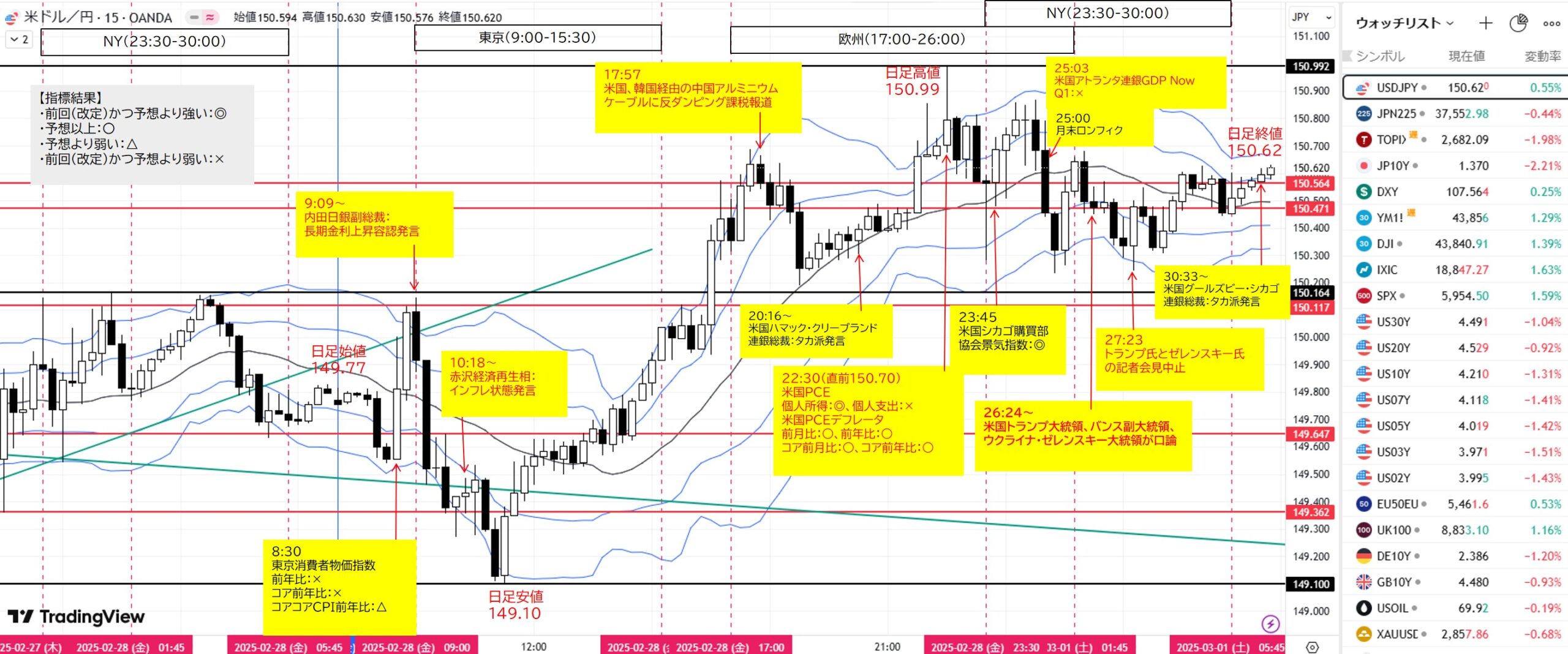

ファンダメンタルズ分析

注目材料

1.経済指標

・東京消費者物価指数

・米国PCE、PCEデフレータ(2025年、米国PCEデフレータ発表日のドル円動きまとめ)

・米国シカゴ購買部協会景気指数

・米国アトランタ連銀GDP Now

・IMM通貨先物円ポジション

2.要人発言

・政府日銀円安牽制

・米国トランプ大統領

・FRB

3.その他

・TOM効果:株式投資の月末安・月初高アノマリー。期間は営業日ベースでの月末3日間程度、月初3日間程度。月末の損益確定、毎月一定額を積み立てる投資信託などの購入が月末・月初に集中する傾向があります。

・月末ロンドンフィックス

・地政学リスクオフ(中東、ウクライナ・ロシア)

4.参考情報

最近の相場を動かす主な材料は、①米国労働市場、②インフレ、③米国経済成長、④地政学リスク、⑤円キャリー取引(促進or巻き戻し)に分類できます。

マーケット動向

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

8:30 経済指標

東京消費者物価指数(CPI)(政府統計の総合窓口)

全国消費者物価指数の先行指標で日本国内のインフレが進んでいる中で注目度が高まっています。

日銀物価目標2.0%。日銀政策金利0.50%

前年比:前回3.4%(改定)、予想3.2%、結果2.9%(×)

コア前年比:前回2.5%(改定)、予想2.3%、結果2.2%(×)

コアコアCPI前年比:前回1.9%(改定)、予想2.0%、結果1.9%(△)

【考察】サプライズの弱い数値。日銀追加利上げ観測後退でドル円上昇。しかし、日銀物価目標2.0%超えに変わりなし。

東京マーケット(9:00~15:30)

9:09~要人発言

内田日銀副総裁

(過去の発言:8/7, 2/28)

:前回8/7ハト派発言

内田日銀副総裁、引き続き強い金融緩和効果-保有国債のストック効果(Bloomberg)

【考察】長期金利上昇容認発言。日銀追加利上げ観測。ドル円下落

10:18~要人発言

赤沢経済再生相

(過去の発言:2/5, 2/7, 2/14, 2/27)

「電気・ガス補助は1─3月が対象」と赤沢再生相、予定通り終了へ(Reuters)

【考察】インフレ状態発言。ドル円下落継続。

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

17:52 報道

米国、韓国経由の中国アルミニウムケーブルに反ダンピング課税決定

【考察】インフレ懸念。ドル円上昇。

20:16~要人発言

米国ハマック・クリーブランド連銀総裁(2025年FOMC投票権なし)

(過去の発言:1/17, 2/11, 2/27, 2/28)

:政策スタンスはタカ派。前回2/27タカ派発言

【考察】タカ派発言

22:30 済指標

米国PCE

個人所得:前回0.4%(改定)、予想0.4%、結果0.9%(◎)

個人支出:前回0.7%(改定0.8)、予想0.2%、結果-0.2%(×)

米国PCEデフレータ

(過去の発表日:6/28, 7/26, 8/30, 9/27, 10/31, 11/27, 12/20, 1/31, 2/28)

総合指数より基調的なインフレを反映するコア指数がより注目されます。

強い数値なら、「インフレ警戒感→FF金利上昇する可能性→ドル買い材料」

前月比:前回0.3%(改定)、予想0.3%、結果0.3%(○)

前年比(FRB目標2.0%):前回2.6%(改定)、予想2.5%、結果2.5%(○)

コア前月比:前回0.2%(改定)、予想0.3%、結果0.3%(○)

コア前年比:前回2.8%(改定2.9)、予想2.6%、結果2.6%(○)

米PCEコア価格指数、小幅な伸びにとどまる-支出は大幅に減少(Bloomberg)

【考察】

発表前:朝令暮改する米国トランプ関税のEU発動延期期待からリスクオフ後退の欧州株上昇、米国の韓国経由の中国アルミニウムケーブルに反ダンピング課税報道、米国ハマック・クリーブランド連銀総裁のタカ派発言に連れて日通し高値150.86へ急上昇。直前150.70。

発表後:強い数値。初動日通し高値150.99へ上昇。しかし、予想通りでは151円台乗せられず全戻し下落。

23:45 経済指標

米国シカゴ購買部協会景気指数

米国ISM製造業景気指数の前営業日に発表される同指標の先行指標。

基準50、前回39.5(改定)、予想40.3、結果45.5(◎)

25:00 月末ロンドンフィックス

前後の時間帯でポジション調整によって不規則な乱高下生じやすい。

25:03 経済指標

米国アトランタ連銀GDP Now(US Atlanta Fed)(Investing.com)

米国アトランタ連銀が各種経済指標を基に算出した米国実質GDPの先行指標です。比較的精度が高いことから市場の注目度が上がっています。

Q1:前回2.3%、予想2.3%、結果-1.5%(×)

【考察】サプライズの弱い数値。米国景気減速懸念。ドル円下落。

25:34~要人発言

米国トランプ大統領

米ウクライナ首脳が会談、鉱物権益巡る合意文書に署名へ(Reuters)

【考察】地政学リスクオフ後退。

26:24~要人発言

米・ウクライナ首脳会談は決裂、資源取引で署名至らず-会見中止(Bloomberg)

米国トランプ大統領、バンス副大統領、ウクライナ・ゼレンスキー大統領が口論

【考察】交渉決裂。地政学リスクオフ再燃

27:23~報道

トランプ氏とゼレンスキー氏の記者会見は中止(Bloomberg)

29:30 経済指標

IMM通貨先物時点(Investing.com)

円ロング大幅増

30:33~要人発言

米国グールズビー・シカゴ連銀総裁(2025年FOMC投票権あり)

(過去の発言:2/12, 2/20, 2/23(休場), 2/25, 2/28)

:政策スタンスはハト派。前回2/25タカ派発言

生産性向上による経済効果、過度の期待は禁物-シカゴ連銀総裁(Bloomberg)

【考察】タカ派発言

<まとめ>

東京マーケット

日足始値149.77

取引開始後、日通し安値149.54を付けると、東京消費者物価指数サプライズ(弱)を受けて日通し高値150.15へ急上昇。

しかし、日銀物価目標2.0%超えに変わりなく、東京オープンすると2/26米国トランプ大統領「4/2カナダ・メキシコ関税発動、中国10%追加関税」発言からのリスクオフ影響引き継ぎ、内田日銀副総裁の長期金利上昇容認発言、赤沢経済再生相のインフレ状態発言も加わり、日本株下落に連れて日足安値149.10へ急落しました。

一方で、今週の149円台ドル需要は引き続き根強い上に、大口投資家の月末ポジションの為か強い円売りが生じ、週足や日足押し安値ヒゲ先148.64付近からの押し目買いが再び入り、150.04へ上昇して引けました。

欧米マーケット

欧州オープンすると、朝令暮改する米国トランプ関税のEU発動延期期待からリスクオフ後退の欧州株上昇、米国の韓国経由の中国アルミニウムケーブルに反ダンピング課税報道、米国ハマック・クリーブランド連銀総裁のタカ派発言に連れて日通し高値150.86へ急上昇。

更に米国PCEデフレータ(強)が発表されると日足高値150.99へ上昇。しかし、予想通りでは151円台乗せられず全戻し下落。

その後、月末ポジション調整、米国アトランタ連銀GDP Nowサプライズ(弱)、米国・ウクライナ会談決裂が交錯し乱高下で引けました。

日足終値150.62

【米国市況】株は上昇、米ウクライナ会談で動揺後に反転-151円接近(Bloomberg)

ファンダメンタルズ材料とドル円の関係

通貨強弱

<ドル買い優勢>

買い材料:

・米国、韓国経由の中国アルミニウムケーブルに反ダンピング課税報道→インフレ懸念

・米国ハマック・クリーブランド連銀総裁のタカ派発言

・米国PCEデフレータ(強)

・米国、ウクライナ会談決裂→地政学リスクオフドル買い

売り材料:

・米国アトランタ連銀GDP Now(弱)

<円売り優勢>

買い材料:

・2/26米国トランプ大統領「4/2カナダ・メキシコ関税発動、中国10%追加関税」発言影響→貿易戦争激化→景気減速懸念→欧米株下落→日本株下落波及(円キャリー巻き戻し)

・内田日銀副総裁の長期金利上昇容認発言→日銀追加利上げ観測

・赤沢経済再生相のインフレ状態発言→日銀追加利上げ観測

・米国、ウクライナ会談決裂→地政学リスクオフ

売り材料:

・東京消費者物価指数(弱)

・2024年6月調査想定為替レート上期144.96(日本銀行、短観)以上推移→日本企業業績改善・株上昇(円キャリー促進)

・構造的円売り(日米金融政策差[日本実質金利マイナスで金融緩和環境継続]、新NISA等海外投資急増、デジタル赤字増加等、骨太方針の家計支援で財政支出増)

・その他円売り(航空燃料不足・パイロット不足・クレジットカード利用赤字によるインバウンド関連の旅行収支悪化懸念)

政策金利市場織り込み

・FRB:現行政策金利4.25-4.50%

FOMC市場織り込み(CME FedWatch Tool)

次回3月19日(水)公表:据え置き(96.0→93.5%)、0.25%引き下げ(4.0→6.5%)

2025年利下げ観測:0.25%×2回=0.50% → 政策金利3.75~4.00%相当

・日銀:現行政策金利0.50%

市場織り込み(東京短資株式会社)

次回3月19日(水)公表:0.25%引き上げ(0→0%)

テクニカル分析

トレードシナリオと結果

- 月足:2月陰線形成中。レンジ。押し安値かつ20MA付近。

- 週足:2/24週、陽線形成中。下降トレンド。押し安値ヒゲ先付近。

- 日足:2/26陽線。下降トレンド。BB-1σ付近。

- 4H足:上昇トレンド。

- 1H足:上昇チャネル。

- 15M足:レンジ。

【シナリオ】

①Long

(A)日足高値150.164をダウ上昇→目標4H足戻り高値150.471

(B)1H足押し安値ヒゲ先149.362付近へ下落→転換上昇→目標1H足押し安値149.647

②Short

(C)4H足戻り高値150.471付近へ上昇→転換下落→目標日足高値150.164

(D)1H足押し安値149.647をダウ下落→目標1H足押し安値ヒゲ先149.362

本日:1勝1敗、+5.1pips

2月通算:19勝14敗、勝率57.6%、RR1.96 、+314.7pips

コメント