ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)1/29の欧米マーケット影響

日銀マイナス金利解除観測、ECB早期利下げ観測につれたFRB利下げ観測、米軍報復行動の可能性が高まり中東地政学リスクオフ悪化懸念、米国財務省第1四半期政府借入見積額サプライズの引き下げによりドル円下落。

(2)経済指標

・日本2年国債入札

・米国住宅価格指数

・米国S&Pケースシラー住宅価格指数

・米国コンファレンスボード消費者信頼感指数

・米国JOLTS求人件数

(3)要人発言

・政府日銀急変動牽制(実質円安牽制)

・岸田首相、施政方針演説

・FEDウォッチャーであるWSJ紙のニック・ティミラオス氏(Twitter):ブラックアウト期間(1/20~2/1)のため、いつもの様に発言や記事に要注意。

(4)その他

・月末五十日仲値

・月末ロンドンフィックス

・米国主要企業決算

・中東地政学リスクオフ

【債券週間展望】長期金利は上昇か、日銀の政策修正期待で金利先高観(Bloomberg)

【日本株週間展望】調整含み、米金融政策の影響注視-決算も見極め(Bloomberg)

本日の注目材料は3点。

①日銀マイナス金利解除観測

日本国債利回り上昇、日本株下落ならドル円下落

②米国経済指標

先週は総じて強い数値でFRB利下げ観測後退からドル買い優勢。

本日は注目度の高い指標が続き(特にJOLTS求人件数)、強い数値なら素直にドル円上昇、弱い数値なら下落は一時的で上昇に転じやすいですが、翌日のFOMC公表を控えて小さい値動きに留まりやすいと推測します。

③中東地政学リスクオフ

米軍報復行動の可能性が一気に高まったことで原油先物価格上昇、安全資産米国債買い、リスクオフ円買いによる材料交錯が生じるため、どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:55 月末五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

12:35 経済指標

日本2年国債入札(財務省)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→円売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→円買い材料」「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→円買い」や「入札通過→Sell the fact円売り」が生じることもあります。

最高落札利回り:前回0.064%、結果0.082%(×)

応札倍率:前回3.33倍、結果3.74倍(◎)

テール:前回2銭1厘、結果1銭4厘(◎)

【考察】総じて入札好調

欧州マーケット(17:00~26:00)

NYマーケット(23:30~30:00)

22:00~要人発言

国際通貨基金(IMF)

IMF、世界の成長見通し上方修正-米国の好調と中国の財政支援で(Bloomberg)

日銀は利上げの準備を、インフレ急進の場合に備え-IMF(Bloomberg)

【考察】日銀利上げへの言及で早期マイナス金利解除観測でドル円下落

23:00 経済指標

米国住宅価格指数

前月比:前回0.3%(改定)、予想0.2%、結果0.3%(○)

23:00 経済指標

米国S&Pケースシラー住宅価格指数

前年比:前回4.87%(改定4.88)、予想5.60%、結果5.40%(△)

24:00 経済指標

米国コンファレンスボード消費者信頼感指数

米国ミシガン大学消費者信頼感指数と同様、経済活動全体に重要な役割を果たす個人消費に関する重要指標。

前回110.7(改定108.0)、予想112.0、結果114.8(◎)

24:00 経済指標

米国JOLTS求人件数(過去の発表日; 2/1, 3/8, 4/4, 5/2, 5/31, 7/6, 8/1, 8/29, 10/3, 11/1, 12/5, 1/3, 1/30)

(Bureau of Labor Statistics)

前回879.0万件(改定892.5)、予想871.0万件、結果902.6万件(◎)

米求人件数、予想外に増加し3カ月ぶり高水準-離職者数は減少(Bloomberg)

【考察】

発表前:乱高下続き、直前に日足安値147.10。

発表後:サプライズの強い数値。米国コンファレンスボード消費者信頼感指数(強)も加わり、日足高値147.93へ急上昇。しかし、月末ロンフィク通過後はもみ合い下落

25:00 月末ロンドンフィックス

前後の時間帯でポジション調整によって不規則な乱高下生じやすい。

30:02 米国主要企業決算

マイクロソフト

売上高:前回565.2億ドル、予想611.4億ドル、結果620.0億ドル(◎)

EPS:前回2.99ドル、予想2.78ドル、結果2.93ドル(○)

マイクロソフト、売上高は市場予想上回る-クラウドの伸びに一部失望(Bloomberg)

30:04 米国主要企業決算

アルファベット

売上高:前回766.9億ドル、予想853.6億ドル、結果863.1億ドル(◎)

EPS:前回1.55ドル、予想1.59ドル、結果1.64ドル(◎)

アルファベット、中核の検索広告事業の売上高が予想下回る-株価下落(Bloomberg)

<まとめ>

東京マーケット:

日足始値147.51

1/31米国FOMC公表、パウエルFRB議長会見控えて動意乏しく揉み合い。

きょうの国内市況(1月30日):株式、債券、為替市場(Bloomberg)

欧米マーケット:

欧州オープン直後、米国債利回り上昇に連れて上昇するも直ぐに全戻し。

乱高下繰り返し、日足安値147.10を付けた直後、米国コンファレンスボード消費者信頼感指数と米国JOLTS求人件数の強い数値でドル円急騰。更に原油先物価格上昇も加わり日足高値147.93へと切番148.00手前へ到達。その後、1/31米国FOMC公表、パウエルFRB議長会見控えてロング勢決済も入り引けに掛けて下落。

日足終値147.61

【米国市況】株は小幅安、ハイテク決算とFOMC控え-一時147円93銭(Bloomberg)

ファンダメンタルズ材料とドル円の関係

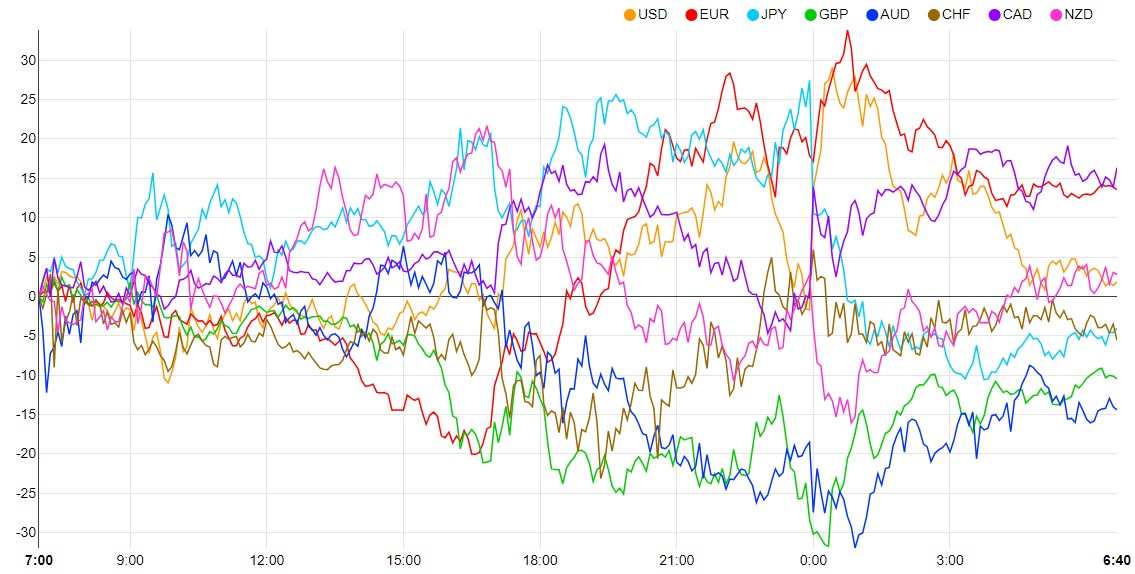

通貨強弱

・1/30ドル買い売り交錯

ドル買い:原油先物価格上昇、米国コンファレンスボード消費者信頼感指数と米国JOLTS求人件数の強い数値

ドル売り:米国財務省第1四半期政府借入見積額サプライズ引き下げの影響継続

・1/30円買い売り交錯

円買い:日銀マイナス金利解除観測、日本株下落リスクオフ、中東地政学リスクオフ

円売り:日本2年国債入札好調

米国債イールドカーブ

1/30(火)は1/29(月)に対しツイスト(短期金利上昇、長期金利低下)、逆イールド拡大。ドル売り材料(U.S. DEPARTMENT OF THE TREASURY)

2024年FOMC市場織り込み(CME FedWatch Tool)

1月31日公表:25bps引き下げ2.1%、据え置き97.9%

3月20日公表:25bp引き下げ39.0%、据え置き60.2%

合計利下げ:25bps×4回=100bps → 政策金利425~450bps見込み

テクニカル分析

トレード

- 月足:1月陽線形成中。押し安値や20MA付近から上昇中。

- 週足:1/29週、陰線形成中。20MAに対しレジサポ形成し上昇トレンド。よって1/29週は上昇優勢。但し、再度20MAへの下押しの可能性あり。

- 日足:1/29陰線。レンジ。BBスクイーズ。

- 4H足:レンジ。BBスクイーズ。

- 1H足:下降トレンド。BBスクイーズ。

- 15M足:下降チャネル。BBスクイーズ。

【シナリオ】

①ロング

(A) (C)後、4H足レジスタンス147.732かつ1H足20MAをダウ上昇→目標4H足レジスタンス147.973

(B) 4H足サポート146.765付近へ下落→ダウ転換上昇→目標1H足レジスタンス147.314

②ショート

(C)4H足レジスタンス147.732付近へ上昇→ダウ転換下落→目標1H足サポート147.314

(D)1H足サポート147.314をダウ下落→目標4H足サポート146.765

1月通算:10勝10敗、勝率50.0%、獲得Pips +94.1

コメント