ファンダメンタルズ分析

本日のシナリオ

<注目材料>

(1)3/19の欧米マーケット影響

植田総裁会見、岸田首相ハト派発言で欧州オープン後に日通し高値150.70へ上昇し、NYマーケットでは原油先物価格上昇も加わり日足高値150.96へ上昇。

日足終値150.85

(2)経済指標

・米国FOMC公表(FRB政策金利、声明)

(3)要人発言

・パウエルFRB議長会見

・政府日銀円安牽制

(4)その他

・日本祝日休場(春分の日)

・中東地政学リスクオフ

本日注目材料は2点

①米国FOMC公表

5会合連続での政策金利据え置きが予想されていることから、市場は金利予測分布図(ドット・プロット)やバランスシート縮小計画に注目が集まる。タカ派姿勢(年内利下げ2回への警戒感)のドル円上昇が優勢。しかし、年内3回の利下げ見通しに変化なし又はハト派姿勢ならドル円急落見込み。

②パウエルFRB議長会見

タカ派発言ならドル円上昇するもサプライズではない為、上昇は限定的か。一方、ハト派発言をならサプライズでドル円急落見込み。

ここで、152円台に迫るようなドル円急騰が生じるようなら、政府・日銀による為替介入への警戒感が急速に高まります。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

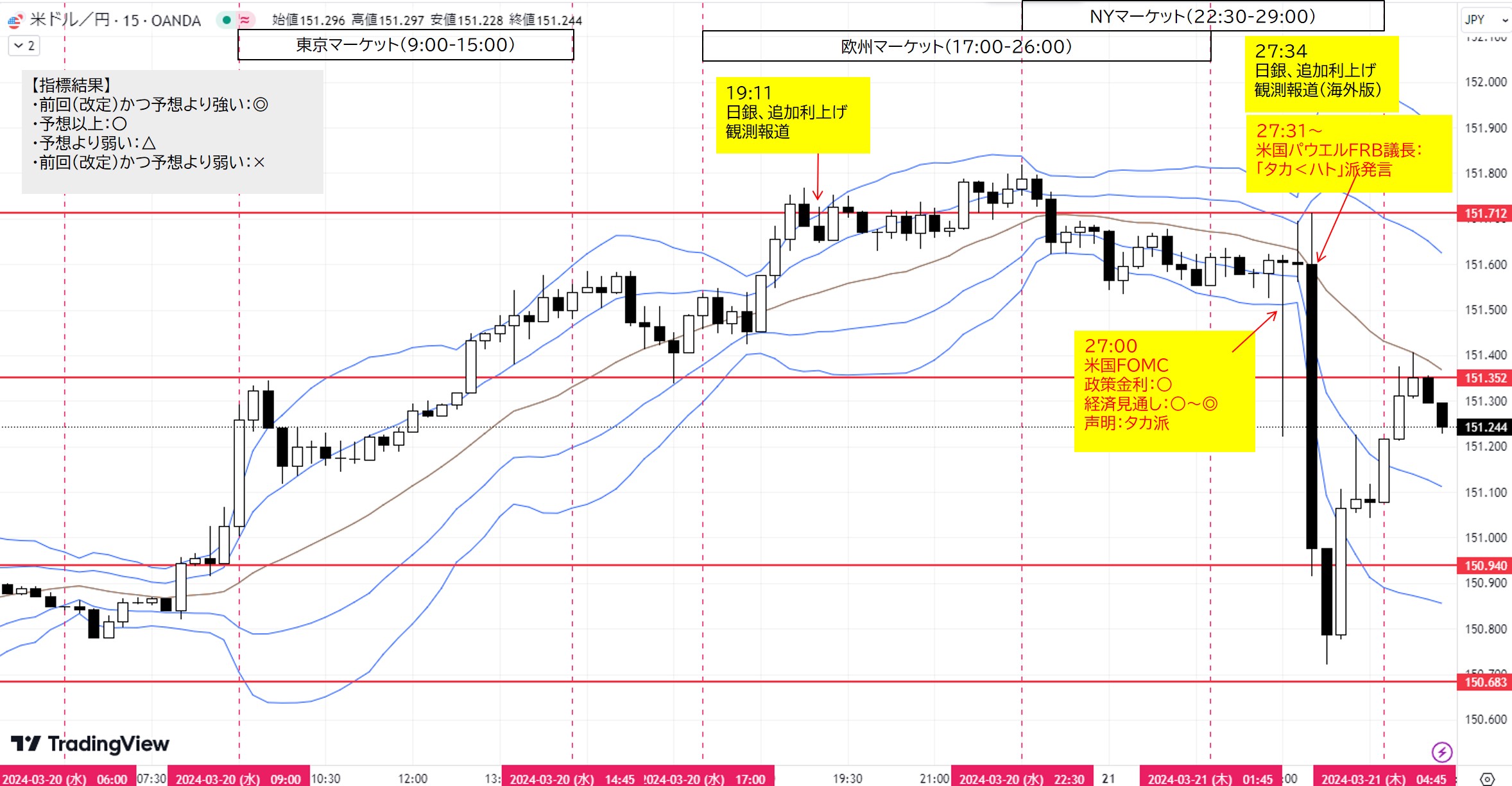

19:11 報道

日銀追加利上げ「10月」「7月」観測 円安進行が左右(日本経済新聞)

【考察】注目は米国FOMC公表・パウエルFRB議長会見に移っているためかドル円反応なし。

27:00 経済指標

米国FOMC公表

(過去の発表日; 3/22, 5/3, 6/14, 7/26, 9/20, 11/1, 12/13, 1/31, 3/20)

(Federal Open Market Committee)

①FRB政策金利:前回5.25-5.50%、予想5.25-5.50%、結果5.25-5.50%(○)

②実質GDP見通し

2024年:前回1.4%、結果2.1%(◎)

2025年:前回1.8%、結果2.0%(◎)

2026年:前回1.9%、結果2.0%(◎)

Longer run:前回1.8%、結果1.8%(○)

③失業率見通し

2024年:前回4.1%、結果4.0%(◎)

2025年:前回4.1%、結果4.1%(○)

2026年:前回4.1%、結果4.0%(◎)

Longer run:前回4.1%、結果4.1%(○)

④コアPCE見通し

2024年:前回2.4%、結果2.6%(◎)

2025年:前回2.2%、結果2.2%(○)

2026年:前回2.0%、結果2.0%(○)

⑤政策金利見通し

2024年:前回4.6%、結果4.6%(○)、利下げ2回(0.50%)警戒に対して3回(0.75%)維持

2025年:前回3.6%、結果3.9%(◎)

2026年:前回2.9%、結果3.1%(◎)

Longer run:前回2.5%、結果2.6%(◎)

⑥FOMC声明:雇用の伸びは強さ維持、インフレ依然として高水準(Bloomberg)

タカ派発言

FOMC、今年予想する利下げ回数3回で維持-2025年予想は減少(Bloomberg)

【考察】

発表前:152円台目前からじり下げ。直前151.61

発表後:年内利下げ2回への警戒感の中、3回維持だったことで初動151.22へ下振れするも、経済見通しは総じて強い数値、声明のタカ派発言により即全戻しの乱高下。

27:31~ 要人発言

米国パウエルFRB議長

:政策スタンスは中立。前回3/7ハト派、タカ派発言交錯。

(過去の発言:10/2, 10/19, 11/1, 11/9, 12/1, 12/13, 1/31, 2/5, 3/6, 3/7, 3/20)

【FOMC】パウエル議長はハト派に明確に傾いた-市場関係者の見方(Bloomberg)

【考察】タカ派発言からハト派発言。特に「今年のある時点で利下げ開始が適切」と強調したハト派発言の影響強くドル売り発生。一方でリスクオン円売り強くドル円上昇。

27:33 報道

BOJ’s next rate hike in spotlight as investors eye July or October(NIKKEI Asia)

【考察】欧州序盤と同じ内容報道。しかし、パウエル議長会見中に英語版報道がサプライズだったためかドル円急落。但し、既出観測報道には変わりなく影響一時的となり押し目買い機会。

<まとめ>

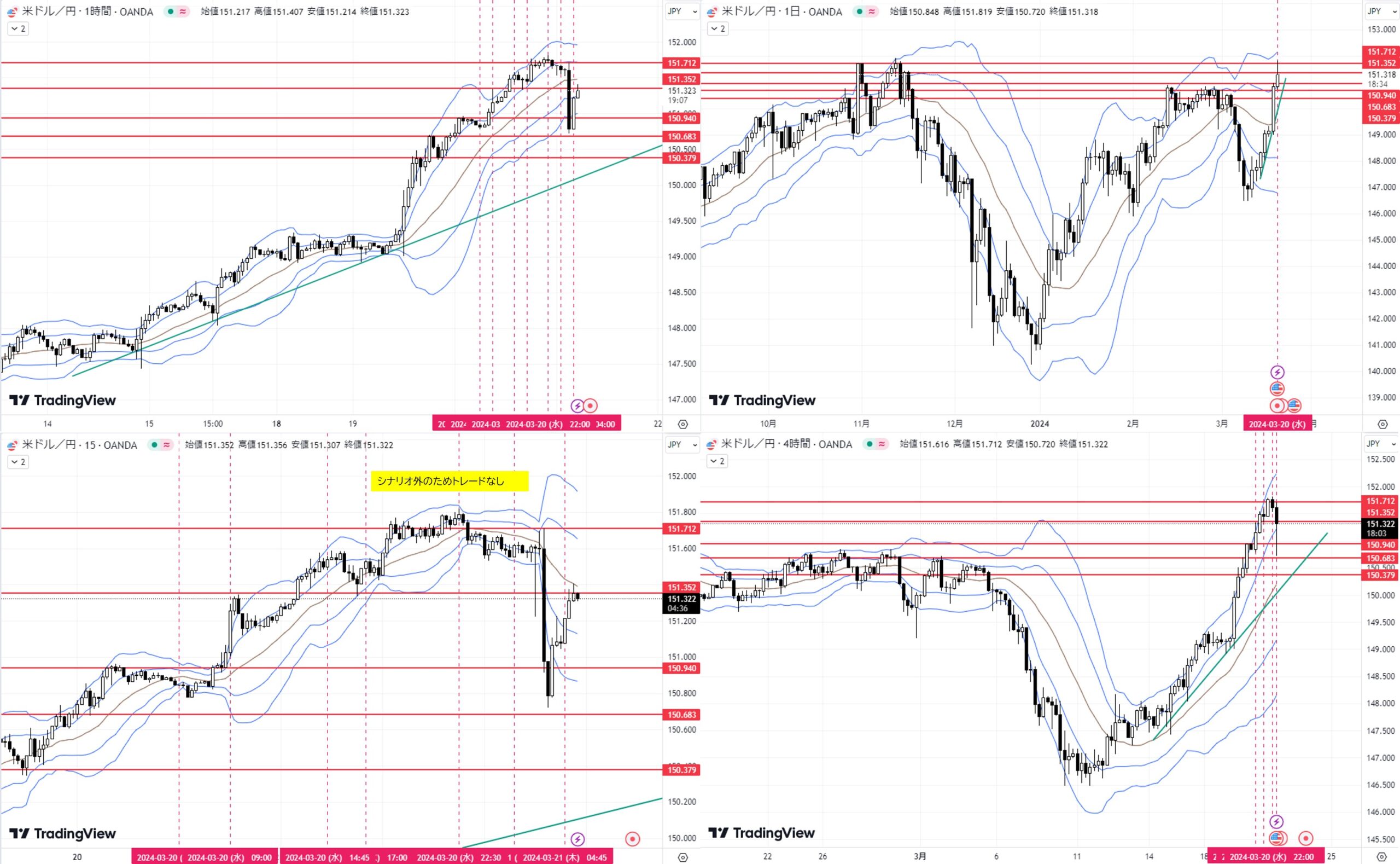

東京マーケット:

日足始値150.85

日足安値150.78を付けた後、日本祝日休場で政府日銀口先介入の可能性が低い背景もあるためか、前日3/19日銀会合・植田総裁ハト派姿勢の影響継続と本日FOMC公表・パウエルFRB議長タカ派姿勢の見方、原油先物価格高止まりにより東京安値151.00から東京高値151.58へ上昇。

欧米マーケット:

欧州オープン後も東京の流れを引き継ぎ日足高値151.82へ上昇。日足実体上限151.71付近からは高値警戒感やFOMC公表・パウエルFRB議長会見を控えて揉み合い展開。

米国FOMC公表は年内利下げ2回への警戒感があったなか3回維持だったことで初動151.22へ下振れするも、経済見通しは総じて強い数値、声明もタカ派発言により即全戻しの乱高下。

パウエル議長会見総じてハト派発言、会見中に日銀追加利上げ報道もあり日足安値150.72へ急落。

しかし、道の日本語版は欧州序盤に出されておりサプライズなく影響は一時的。

その後は、ハト派発言を受けたリスクオン円売りが支えとなり151.41へ反発上昇。

日足終値151.24

【米国市況】S&P500が連日で最高値、ドル3月来の大幅安-151円台(Bloomberg)

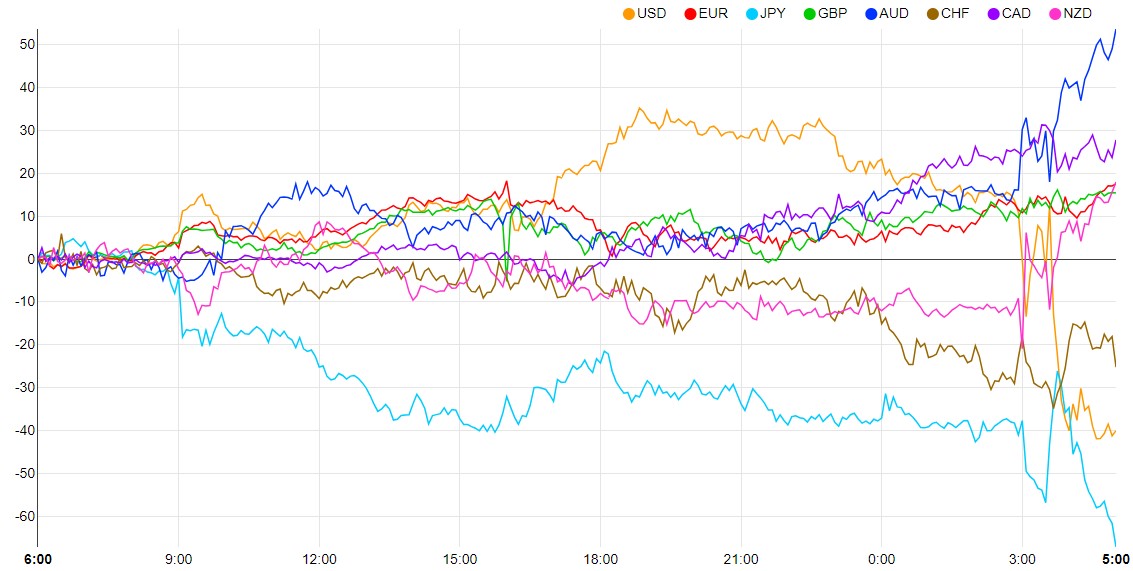

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル売り優勢

買い:米国FOMC公表のタカ派発言

売り:米国パウエルFRB議長のハト派発言

・円売り優勢

買い:日銀追加利上げ報道

売り:3/19日銀会合・植田総裁ハト派姿勢の影響継続、欧米株上昇

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

5月1日公表:25bp引き下げ8.4%、据え置き91.6%

6月12日公表(初回利下げ観測):25bp引き下げ68.3%、据え置き25.6%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

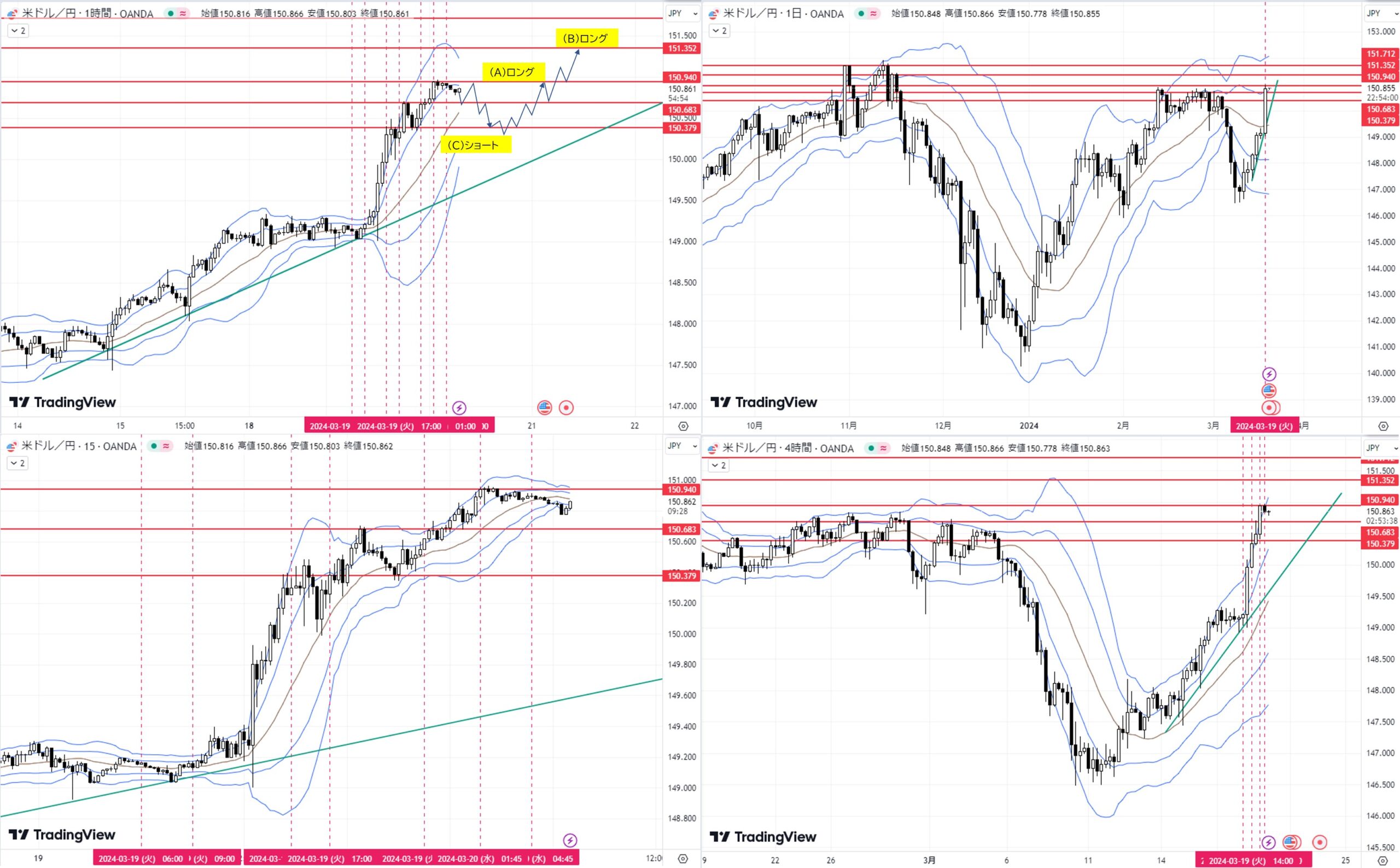

テクニカル分析

トレード

- 月足:3月陽線形成中。三尊右肩付近

- 週足:3/18週、陽線形成中。レンジ上限到達。

- 日足:3/19大陽線。レンジ上限到達。通常レンジ上限付近で揉み合い又は戻り売り優勢であるものの、米国FOMC公表・パウエルFRB議長タカ派姿勢見通し通りなら押し目買い発生見込み。

- 4H足:上昇トレンド。

- 1H足:上昇トレンド。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足押し安値150.379付近へ下落→ダウ転換上昇→目標1H足ダウ高値150.940

(B) (A)後、1H足ダウ高値150.940をダウ上昇→目標日足戻り高値151.352

②ショート

(C)1H足ダウ高値150.683かつ1H足20MAをダウ下落→目標1H足押し安値150.379

3月通算:7勝3敗、勝率70.0%、獲得Pips +68.3

コメント