ファンダメンタルズ分析

本日のシナリオ

<注目材料>

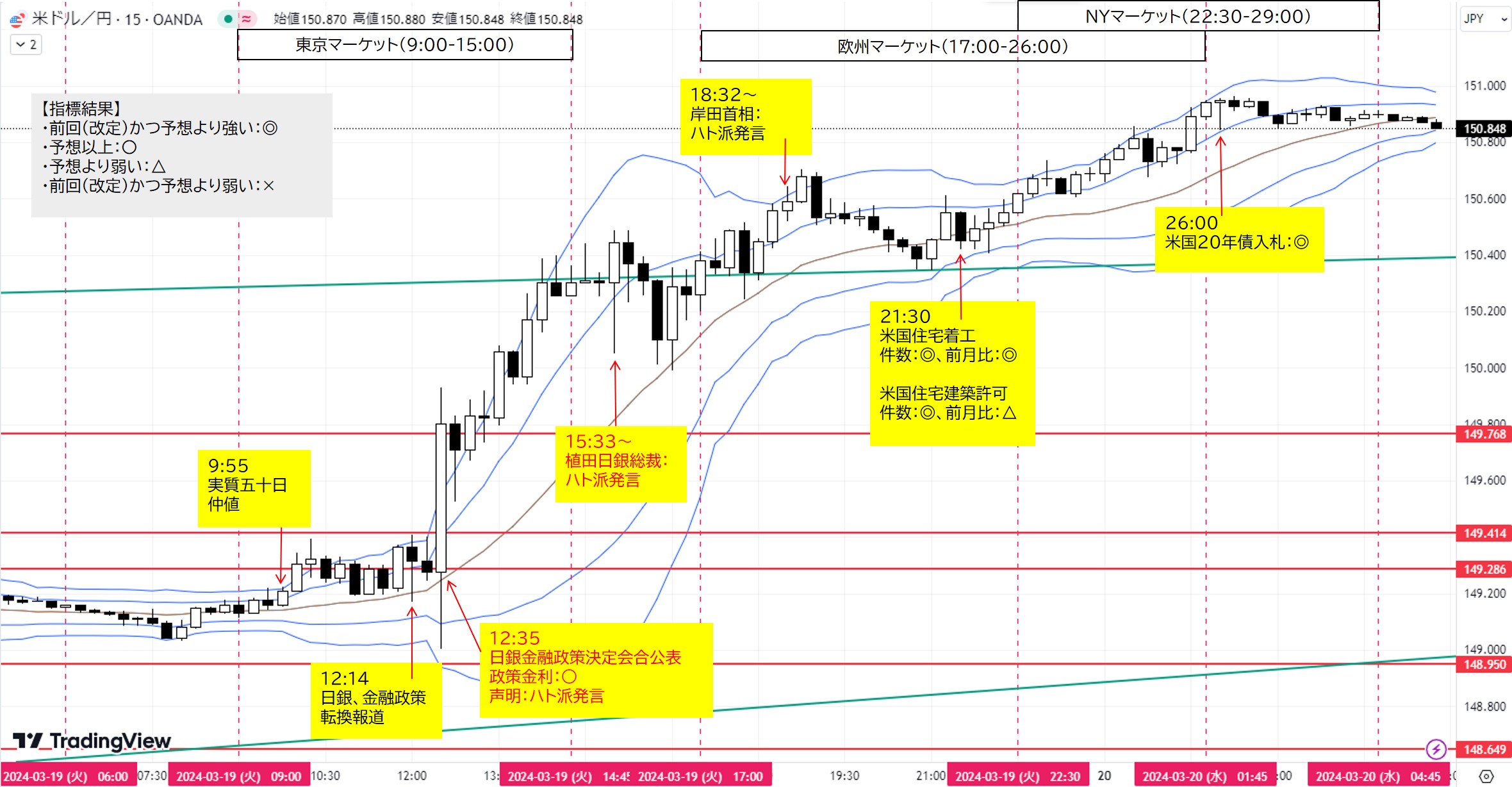

(1)3/18の欧米マーケット影響

3/19日銀金融政策決定会合公表と3/20FOMC公表を控えて方向感なく推移。日銀大規模緩和解除・YCC撤廃報道で一時148.92へ急落するも東京・日足安値148.91下抜け材料にはならず直ぐに全戻し。

日足終値149.15。

(2)経済指標

・日銀金融政策決定会合公表

・米国住宅着工、住宅建築許可件数

・米国20年債入札

(3)要人発言

・植田日銀総裁

・FEDウォッチャーであるWSJ紙のニック・ティミラオス氏(Twitter):FOMCブラックアウト期間のため発言や記事に要注意。

(4)その他

・実質五十日仲値(3/20休場)

・中東地政学リスクオフ

本日の注目材料は2点。

①日銀金融政策決定会合公表、植田日銀総裁会見

先週までの相次ぐリーク報道で、市場はマイナス金利解除、長短金利操作(YCC)撤廃、上場投資信託(ETF)新規買い入れ停止と、国債買い入れ継続は織り込み済み。

公表直後や会見前後はドル円乱高下が生じたとしても、正常化プロセスについて短期でのETF売却・積極的な利上げのサプライズがない限り、イベント通過の安心感や広い日米金利差継続からドル円上昇優勢と推測します。但し、翌日のFOMC公表・パウエルFRB議長会見を控えて上値追いは続きにくいか。

日銀会合注目点:17年ぶり利上げと具体策、正常化プロセスにも関心(Bloomberg)

②中東地政学リスクオフ

軍事行動が活発になり原油先物価格上昇、安全資産米国債買い、リスクオフ円買いによる材料交錯が生じやすい。どの材料の影響が強いか見極め必要。基本的には原油先物価格上昇によりドル円上昇しやすいと考えます。

マーケットの動き

経済指標評価

(前回かつ予想より良い:◎、予想以上:〇、予想より悪い:△、前回かつ予想より悪い:×)

東京マーケット前

東京マーケット(9:00~15:00)

9:55 実質五十日仲値

仲値に向けて実需勢のドル買い円売り、仲値通過後にドル売り円買いの傾向多いものの、逆の動きになることもあり。

12:14 報道

日銀 マイナス金利解除の議案を提案 金融政策を転換へ(NHK)

【考察】日銀会合公表直前の政策修正報道。ドル円下落。

12:35 経済指標

日銀金融政策決定会合公表(日本銀行)

(過去の発表日:3/10, 4/28, 6/16, 7/28, 9/22, 10/31, 12/19, 1/23, 3/19)

過去の傾向では正午付近の公表は会合参加者の意見の相違は少なく金融政策変更なし。13:00頃に近づくほど金融政策変更の可能性高い。

政策金利:前回-0.1%、予想0.0-0.1%、結果0.0-0.1%(○)

声明:マイナス金利解除、長短金利操作(YCC)撤廃、ETF/REIT新規買い入れ終了、長期国債買い入れ継続(当面、緩和的な金融環境継続)

【考察】

発表前:3/8(金), 3/12(火), 3/13(水), 3/14(木), 3/15(金), 3/18(月),発表直前リーク報道通り政策修正しても、緩和継続期待によりじり上げ。直前149.29。

発表後:政策修正により初動日足安値149.00へ下落。しかし内容はリーク報道通りでサプライズなし。長期国債買い入れにより金融緩和継続、政策修正しても実質金利マイナス、日米金利差縮小効果なし(3/20FOMC公表タカ派姿勢見込み)、により東京高値150.40へ急騰。

15:33~要人発言

植田日銀総裁

(過去の発言:1/4, 1/23, 2/6, 2/9, 2/16, 2/22, 2/29, 3/5, 3/7, 3/12, 3/13, 3/19)

:前回3/13タカ・ハト派発言交錯。

日銀正常化入りで早期利上げの思惑も、4月展望リポートが道しるべに(Bloomberg)

【考察】

会見前:長期国債買い入れにより金融緩和継続、政策修正しても実質金利マイナス、日米金利差縮小効果なしの影響からドル円上昇継続。直前150.34

会見後:鈴木財務相発言で一時149.99へ下押しあるも、会見内容はハト派。ドル円上昇継続。

15:50~要人発言

鈴木財務相

(過去の発言:1/19, 2/9, 2/14, 2/16, 2/20, 2/22, 3/5, 3/7, 3/8, 3/12, 3/15, 3/19)

:前回3/15デフレ脱却発言

経済の見方に日銀と政府で齟齬ない、政策変更で経済・市場への影響注視=財務相(Reuters)

【考察】円安牽制ないもののドル円急騰受けて警戒感からか一時149.99下押し。

欧州マーケット(17:00~26:00)

NYマーケット(22:30~29:00)

18:32~要人発言

岸田首相、緩和的な金融環境維持は適切-日銀総裁と連携確認(Bloomberg)

【考察】ハト派発言

21:30 経済指標

米国住宅着工

住宅購入に伴い、家電などの耐久消費財も購入されることが多く、個人消費への波及効果が大きいため注目される。また、最近はFRB当局者が住宅関連指標をインフレ把握のために注目していることから、更に重要度が上がっている。

件数:前回133.1万件(改定137.4)、予想144.0万件、結果152.1万件(◎)

前月比:前回-14.8%(改定-12.3)、予想7.5%、結果10.7%(◎)

米国住宅建築許可

件数:前回147.0万件(改定147.0)、予想151.0万件、結果151.8万件(◎)

前月比:前回-1.5%(改定-0.3)、予想2.1%、結果1.9%(△)

26:00 経済指標

米国20年債入札(Upcoming Auctions)

「最高落札利回り低い、応札倍率高い、テールが短い→入札好調→国債価格上昇→利回り低下→ドル売り材料」

「最高落札利回り高い、応札倍率低い、テールが長い→入札不調→国債価格低下→利回り上昇→ドル買い材料」

「国債入札→市場へ国債供給イベント→国債価格下落→利回り上昇」にもなりやすいことから、「入札前から織り込み→利回り上昇→ドル買い」や「入札通過→Sell the factドル売り」が生じることもあります。

最高落札利回り:前回4.595%、結果4.542%(◎)

応札倍率:前回2.39倍、結果2.79倍(◎)

外国中銀など間接入札者の落札比率:前回59.1%、結果73.49%(◎)

テール(Bid利回りと落札利回りの差):前回+3.3bps、結果-2.0bps(◎)

【考察】入札好調。

<まとめ>

東京マーケット:

日足始値149.15

日銀金融政策決定会合公表はリーク報道通りでサプライズなし。長期国債買い入れにより金融緩和継続、政策修正しても実質金利マイナス、日米金利差縮小効果なしにより東京高値150.40へ急騰。

【日本市況】円安加速で150円台、当面緩和的と日銀-日経平均4万円(Bloomberg)

欧米マーケット:

植田総裁会見、岸田首相ハト派発言で欧州オープン後に日通し高値150.70へ上昇し、NYマーケットでは原油先物価格上昇も加わり日足高値150.96へ上昇。

日足終値150.85

【米国市況】S&P500が最高値、円は年初来安値-関心はFOMCに(Bloomberg)

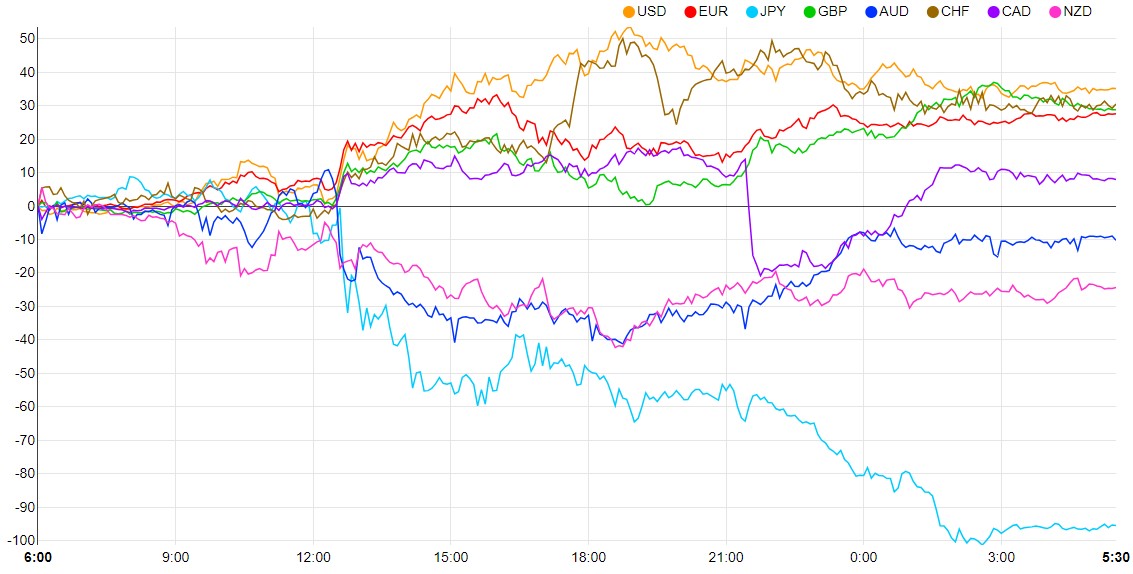

ファンダメンタルズ材料とドル円の関係

通貨強弱

・ドル買い優勢

買い:3/20FOMCタカ派姿勢観測、原油先物価格上昇

売り:米国20年債入札好調

・円売り優勢

買い:日銀金融政策転換報道

売り:日銀長期国債買い入れ継続、植田日銀総裁・岸田首相のハト派発言、原油先物価格上昇

政策金利市場織り込み

現行FRB政策金利525~550bps

2024年FOMC市場織り込み(CME FedWatch Tool)

3月20日公表:25bp引き下げ1.0%、据え置き99.0%

5月1日公表:25bp引き下げ7.3%、据え置き92.6%

6月12日公表(初回利下げ観測):25bp引き下げ55.2%、据え置き40.6%

年内利下げ観測:25bps×3回=75bps → 政策金利450~475bps相当

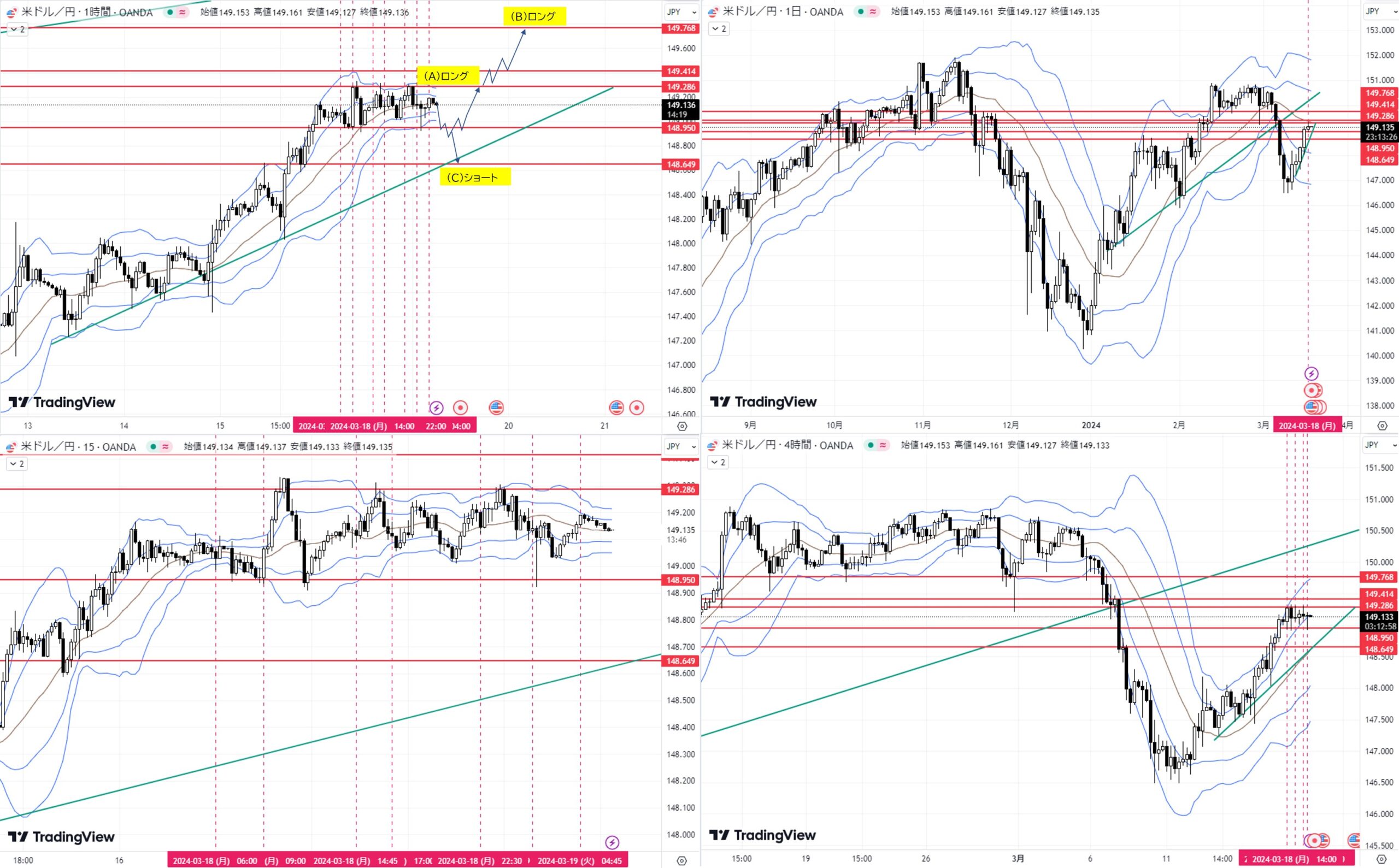

テクニカル分析

トレード

- 月足:3月陽線形成中。三尊右肩付近

- 週足:3/18週、陽線形成中。レンジ。押し安値かつ20MA付近から上昇。3/18週は一旦下押しから上昇優勢と推測。

- 日足:3/18陽線。レンジ。20MA付近。通常20MA付近で揉み合い又は戻り売り優勢であるものの、日銀金融政策決定会合公表・植田日銀総裁会見のハト派姿勢見通し通りなら押し目買い発生見込み。

- 4H足:レンジ。

- 1H足:レンジ。

- 15M足:レンジ。

【シナリオ】

①ロング

(A)1H足押し安値148.950付近へ下落→ダウ転換上昇→目標1H足ダウ高値149.286

(B)4H足戻り高値149.414をダウ上昇→目標4H足ダウ転換安値149.768

②ショート

(C)1H足押し安値148.950をダウ下落→目標1H足押し安値かつ4H足戻り高値148.649

3月通算:7勝3敗、勝率70.0%、獲得Pips +68.3

コメント